锁仓(voteescrowed)经济模型的出现通过调整代币供需关系而缓解“挖提卖”的问题,激励用户长期参与协议的发展。

由Curve推出的veCRV首先提出把平台收益,治理权力,和收益助推(boost)赋予锁仓的veCRV持有者,从而增加用户粘性甚至引发了CurveWar。当然veCRV也具有着不可转让,散户不友好,引发权利垄断等诟病。为解决Curve的问题,以下的协议分别对锁仓机制做出不同程度的创新。

Astroport推出的三代币机制将用户的收益结构分层:用户可以选择质押成xASTRO获得小部分的治理权利和平台收益,或者锁仓成vxASTRO而获得更多治理权,平台收益和挖矿助推。

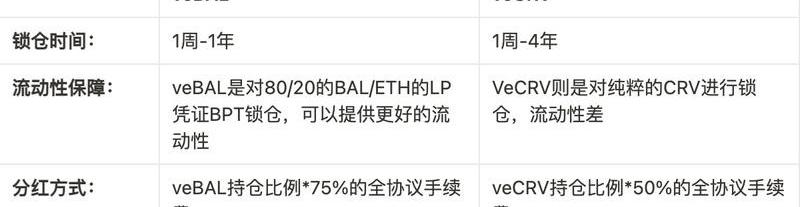

Balancer的锁仓机制需要使用户为80/20-BAL/WETH的流动性池提供流动性,并把获得的LP代币锁仓以获得veBAL,从而分得平台75%的收益。这样的机制使用户锁仓的同时还保证了BAL的流动性。

Izumifinance把veTokenNFT化保证了锁仓的izi的流动性,并且缩短最长锁仓时间以缓解用户面临的风险。

Velodrome的亮点在于锁仓用户除了获得平台收益,和治理权外还获得额外代币释放补偿,以缓解锁仓的原生代币被稀释

Platypus规定用户的ve代币是随时间推移而积累,并推出的软性锁仓使用户可以中途解锁,面临ve代币归零的惩罚。

简单来说,veToken模型的核心是对用户的激励设计。可以看出不用的协议为解决锁仓代币流动性问题,平台收益分配权衡,缓解代币稀释等问题做出一系列的尝试。

I.veToken出现:解决“挖提卖”的问题

“Ve”的意思是“voteescrowed”。用户通过锁定代币换取更多的经济奖励和治理权利,换句话来说,veToken模型使用户通过放弃短期流动性以换取协议中的利益。veToken模型自CurveFinance推出以来,是“DeFi1.0”时期重要的发明,随后各种协议纷纷效仿引入veToken模型。

Bankless在一篇文章中从供需的角度指出传统DeFi代币存在的重要问题:从对传统DeFi设计的代币需求来看,代币者除了享有治理权,并没有获得协议中利益相关的任何享用和特权,比如$UNI和$COMP。这意味着用户对于传统DeFi的代币除了投机之外,并没有任何其他的需求。而veToken模型的出现解决了这一痛点。

而从供应的角度来看,传统DeFi中主要吸引用户的方法是通过流动性挖矿-把释放的代币奖励给流动性提供者(LiquidityProvider,LP)。虽然这对项目的“冷启动”有所帮助,流动性挖矿确实为项目的代币带来初期的流动性,然而这种激励往往吸引到的只是来投机的yieldfarmer-它们在得到代币奖励后随即就会在市场上抛售,抑制代币价格上涨。

投资应用程序Roi完成360万美元融资,Spark Capital领投:7月13日消息,投资应用程序Roi完成360万美元融资,Spark Capital领投,NBA球星Kevin Durant的风险投资公司35 Ventures、谷歌旗下的Gradient Ventures以及天使投资人Coinbase前首席技术官Balaji Srinivasan等参投。首席执行Vishwajith表示,新资金将用于扩大五人团队,招募产品、法律和安全人员,开发追踪加密货币和NFT以及传统资产的应用程序。

Roi允许用户在一个地方添加要查看的股票、债券和退休账户,并为用户的Robinhood、Coinbase、TD Ameritrade和WeBull账户提供一站式交易。除传统资产外,Roi还为用户提供其所有加密货币和NFT持有的概览及精细数据。[2023/7/13 10:53:07]

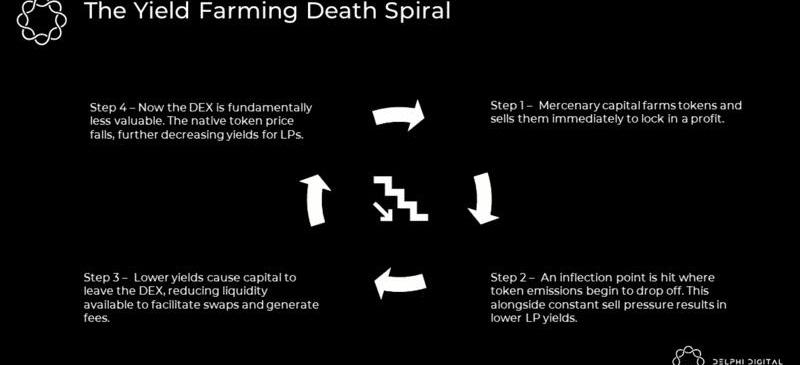

进一步的,当代币释放量开始变缓伴随着市场上代币的抛压持续(Step1),协议所能提供的奖励也会随之下降(Step2),这可能用户协资金离开去别处群求更好的收益(Step3),导致协议流动性深度减少使的整个协议价值降低(Step4),这就是DeFiDigital所提到的流动性挖矿的“死亡螺旋”。

这篇文章将通过案例分析讨论veToken模型是如何延缓流动性挖矿的死亡螺旋,并增强流动性黏性的。首先,文章将讲述Curve是如何为veToken模型奠定基础,以及随后出现的协议是如何基于veCRV的限制而做出创新的。

II.案例分析:自经典veCRV以来的一系列创新

传统veToken模型:Curve

在文章开头提到,ve机制使用户通过锁仓放弃短期流动性以换取协议中的利益。那么具体来说用户放弃的是什么得到的又是什么?DeFi1.0中,由CurveFinance的MichaelEgorov推出的veCRV似乎给了用户很好的理由让人们争先锁定手中的协议代币CRV。Curvefinance规定CRV持有者不能分得协议的任何相关利益,只有当LP把手中的CRV锁仓获得veCRV时才到获得协议的交易手续费,收益助推(boost),和协议的治理投票权。同时为最大化的挖矿奖励(2.5x),LP还需要根据不同流动性池里的流动性,和投票权重提供相应数量的veCRV。此外,veCRV还能用于投票,以提高LP自己提供流动性的池子所分得的CRV释放作为挖矿奖励。

Oasys与SBI VC Trade合作为日本链游引入创新钱包解决方案:3月24日消息,日本游戏区块链Oasys宣布与日本SBI集团旗下加密解决方案部门SBI VC Trade建立新的合作伙伴关系。双方将致力于为用户提供安全的交易环境和零Gas费交易体验。

作为合作关系的一部分,Oasys网络将支持SBI Web3钱包,该钱包自今年1月以来已在日本运营。钱包自动将用户的加密资产兑换为日元,简化了区块链游戏中的NFT交易,降低了用户的进入壁垒,使其更易于购买代币、交易NFT和参与游戏。

此外,Oasys和SBI VC Trade正在探索各种合作,包括上线OAS代币,与SBINFT Market的合作,以及与B2C2的流动性提供合作。(Media Out Reach)[2023/3/24 13:23:56]

由于veCRV是锁仓机制的经典案例,文章将在这里仔细讨论veCRV的优劣势,从而为后文将提到的基于veCRV的5个协议的创新打下基础。

那么在Curvefinance这个应用场景里,veCRV机制的推出是如何有效的缓解了流动性挖矿死亡螺旋的发生呢?

veCRV的优点1:通过锁仓充分赋予用户协议的权益,促使用户看好协议的长期发展

从需求角度从需求的角度来讲,只有锁仓后的veCRV才赋予用户以上提到的三种协议相关权益,这样的激励促使用户与协议共同发展。对于散户来说,锁仓的机会成本小于直接在市场上抛售的机会成本,如果默认散户参与协议是为了最大化提供流动性的收益,那么自然会选择锁仓。

veCRV的优点2:使各个项目参与方的动机保持一致

在传统的DeFi项目中,LP通常会把挖矿获得的代币卖出-卖给愿意持有代币的人,这反映LP和代币持有者的动机是不一致的。而在Curve的设计中,LP有足够的动机不在市场卖出,而是通过锁仓而提高挖矿收益,使得LP不仅是流动性提供者同时也是代币持有者-保证动机的一致性。

veCRV的优点3:缓解原生代币的抛压

从供给的角度来说,veToken模型有效的把流通的CRV从市场上移除,这帮助缓解协议代币的增发,减少抛售的压力。根据Curve.finance的数据显示,目前发行的CRV有55.98%呈锁定状态。此外,由于项目方利用利用Curve作为搭建流动性池的平台,并且为了激励散户来提供流动性,争先获取veCRV来最大化投票的权重,引发CurveWar进一步的缓解了抛压。

由于本文是对veToken模型进行讨论,如果暂时剥离CurveWar的影响因素,veToken模型有以下几点限制:

veCRV的缺点1:缺乏流动性

在Curve帝国编年简史一文中,作者指出veCRV的弱点在于它缺乏流动性,这意味着当一个地址锁仓CRV得来的boost挖矿奖励和治理投票权只限于此地址而不得转让。

Reddit联合创始人在2014年以1.5万美元购买5万枚ETH:金色财经报道,社交媒体网站Reddit的联合创始人Alexis Ohanian在2014年以太坊预售期间,他只花了15,000美元购买了50,000个以太坊,每个币的成本只有30美分,以当前价格计算,这笔投资价值高达8250万美元,增长了549,589%。

Ohanian于2020年利用他早期投资ETH和Coinbase的收益创立了风投公司776,该公司已投资了29家与加密货币相关的初创公司,并在2022年2月筹 5亿美元用于资助类似的投资。

Ohanian认为熊市为投资者提供了以折扣价购买资产的机会,该公司认为最近的市场低迷是对加密行业进行长期押注的最佳时机。

该公司目前拥有超过7.5亿美元的管理资产。(Cointelegraph)[2023/2/22 12:21:49]

veCRV的缺点2:散户与大户分层

由于前期的代币释放量较高,导致后期LP在提供流动性时需要大量的veCRV来保证2.5倍的挖矿速度。同时,一个拥有大量CRV的巨鲸也无法在Curve上找到合适的收益场景。

veCRV的缺点3:购买CRV变得不那么有吸引力

此外,0x1e35在文章代币经济趣闻中提到,锁仓的作用是双向的,虽然这样的经济模型有效的把一部分代币从市场上移除,但是同时也让购买代币不那么有吸引力,在加密货币这样一个市场波动大的环境下,用户不一定会为了最大收益而选择锁仓四年。

我们熟知的CurveWar-Yearn,Convex等聚合收益平台出现就是想解决以上问题。简单来说,Convex把$CRV转换成cvxCRV并且永久锁定给予用户超额收益,并搭建cvxCRV与CRV流动性接近1:1的池子给予用户退出的流动性。

然而也正是由于像Yearn,Convex,StakeDAO这样基于Curve的收益聚合平台出现,CRV集中在这几个大户的手中,比如Convex目前拥有的veCRV达46%。虽然大部分协议都希望能在自己的平台上复制CurveWar,从而引起对自己平台代币的竞争,也有一部分研究者认为,CurveWar导致了治理权力集中的问题,这违背了DeFi中治理平等化、多元化的愿景。

创新1:Astroport的“三代币机制”

Terra生态里的AMMAstroport提出了创新的“三代币机制”,把用户获得的权益分层-ASTRO/xASTRO/vxASTRO:xASTRO具有流动性但分得较少的手续费和治理权,而vxASTRO通过锁仓分得手续费,收益助推的奖励与治理权。

芝商所将于10月31日推出AVAX、FIL和XTZ价格指数:10月10日消息,芝商所将于10月31日推出Avalanche(AVAX)、Filecoin(FIL)和Tezos(XTZ)每日和实时价格指数。《华尔街日报》表示,此举可能为其将加密货币期货合约产品进行拓展奠定基础。[2022/10/11 10:30:14]

目前xASTRO已经于2022年3月30日上线:用户可以把ASTRO质押至xASTRO池,并获得一部分的治理权和交易手续费-平台手续费中的50%。此外,Astroport根据经典的veCRV提出了vxASTRO模型的设计,虽然暂时还未上线,但是项目方的设想是提供用户把ASTRO质押至vxASTRO池的选择,获得更多的治理权和交易手续费-平台手续费中的另50%,同时让LP能够boost挖矿奖励至2.5倍。

这样的设计把收益结构分层,使谋取短期利益的LP可以分得一部分的治理权和平台手续费,而使愿意与协议共同发展的长期持有者分得更多权益。

由于vxASTRO还未正式推出,社群里对是否要赋予veASTRO流动性进行了讨论:一种观点提出把veASTRO变成NFT可赋予它流动性。另一种观点提出如果vxASTRO具有流动性和可组合性实际上会消除其他协议利用和基于vxASTRO的“缺点”构建的动机。回顾在Curve的案例,ve代币不具有流动性的弱点引来了像Convex等项目带来的竞争,对于Curve和Convex双方来说其实是个互利互惠的事。也许,不具有流动性的vetoken也许不能单纯的由好坏来评论,它像DeFi乐高里的一块缺口,给了其他项目基于此搭建的组合机会。

创新2:Balancer(veBAL)提升流动性,防止权利垄断

Balancer是一个多链部署,基于AMM的DEX,目前市面上主要使用的是基于V2版本的产品。BalancerV2的主要特点是将资金池与交易池分离,从而使得整个架构变成资金池+可插拔交易池这样的松耦合形式。由于pool与pool之间的交易不用与交易池深度绑定,可以将交易者的多笔交易最终合并为一笔交易,并带来低gas跨池套利和虚拟内部持仓的优势。在这样的结构下,Balancer在生态中主要承担的是结构性、组合型资产的资金池的作用,与Uniswap和Curve扮演不同的角色。

2022年3月28日,Balancer开始部署veBAL合约,将BalancerV2的治理权、协议分红权等于veBAL绑定。用户需要向BAL/ETH80/20池中按比例提供流动性获得Balnacer的LP凭证,然后将BPT锁定在veBAL合约中获得veBAL。这个过程看似与veCRV较为类似,但是仍然在veCRV的基础上作出了一定的优化,具体如下:

联合国贸发会议:发展中国家使用加密货币存在诸多风险:金色财经报道,联合国贸易和发展会议(UNCTAD)在周三发布的一系列政策简报中敦促在整个发展中国家限制加密货币。作为联合国秘书处的一部分的贸发会议表示,加密货币可能会抑制发展中国家通常用来确保宏观经济稳定的资本管制的有效性。

贸发会议表示,稳定币在对储备货币需求旺盛的发展中国家构成特殊风险。国际货币基金组织也对加密货币作为法定货币可能存在的风险表示担忧。

贸发会议建议对加密货币交易所、数字钱包和去中心化金融进行监管。金融机构也可能被禁止持有加密货币(包括稳定币)或提供相关产品。它敦促当局在对加密货币征税、监管和信息共享方面进行全球协调,并推动限制加密货币广告。最后,它建议重新设计资本控制,以考虑到加密货币的去中心化、无国界和匿名特征。[2022/8/11 12:19:06]

除此之外,veBAL也享有基本的投票权益。

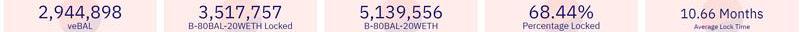

通过对80/20的BAL/ETH的LP凭证BPT进行锁仓获得的veBAL,即使大部分BAL被锁仓也能保证BAL/ETH这个池子维持基本的流动性需求。同时由于Balancer本身没有大量peggedStable的交易需求,所以不会出现像Curve一样激烈的投票争夺战。从具体的数据上来看,veBAL的TVL在两个多月内就达到了68%,月平均增速达到34%,可以看出投资者比veCRV更高的兴趣。

同时,veBAL的平均锁仓时间在10.66个月,基本符合中长线投资者对于锁仓时间的预期。而在所有的veBAL持仓人中,除了一个30%的topLP以外,大部分其他topLP都维持在5%左右,整体结构较健康,符合降低votingwar概率的判断。

创新3:izumi用veNFT长期、持续稳定币价并保持流动性

IzumiFinance是一个搭建在以太坊网络上的流动性优化协议,通过利用UniswapV3的流动性聚集特性,帮助项目方和LP将流动性集中在特定价格范围内,从而提升流动供给效率及LP收益。2022年2月份,Izumi推出veiZi治理代币并以veNFT的方式对izumiDAO进行投票治理。veiZi采用ERC-721标准铸造,并对持有者提供投票、挖矿收益助推(boosting)和质押收益分红。

veNFT的主要优势在于:减少iZi在二级市场的流通量,从而提升iZi代币的价值;锁定的iZi不会对流动性造成风险,因为veiZi可以在NFTmarketplace随时进行交易。同时,与大部分vetokenomics类似,veiZiNFT内对应的veiZi数量会随着解锁时间的临近而不断下降,用户对应的DAO治理权以及收益权也会不断下降,从而达到激励用户延长锁仓时间,与平台的更长期发展达成深度利益绑定的目的。

目前,veiZi的平均锁仓时间是1.04年,符合中长线投资者对于锁仓时间的预期,也有助于项目在中长期的时间维度上保持币价稳定。相比BIFI(-80%),YFI(-90%),BADGER(-93%)等没有veNFT机制的yieldaggregator从高点的下跌率来看,iZi在2022年熊市期间的表现已经更加稳定。

创新4:Velodrome最大化弥补锁仓者面临的风险

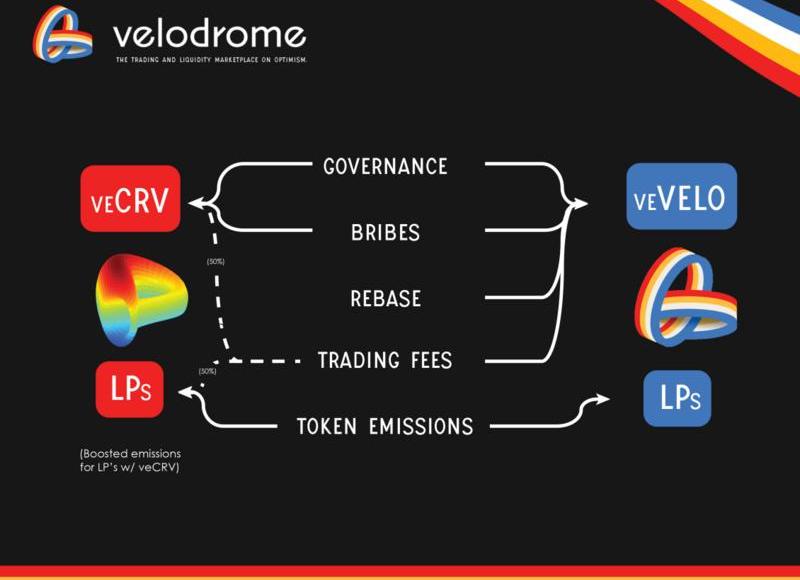

Velodrome是Optimism上的基于AMM的DEX,最近于5月31日上线。在veToken模型的设计上可以被看作是Curve,Solidly和Votium的集合。它从代币释放分配,手续费分配的角度做出一下优化:

为了防止像Curve出现的问题-后期用户需要大量veCRV来获得最大化奖励对散户不友好,Velodrome取消流动性挖矿收益助推(boost)。

veVELO作为NFT的设计,使用户可以挂在Quixotic上卖,虽然现在流动性有限。

不同于veCRV可获得整个协议手续费的50%分配,veVELO持有者只能获得所投票流动性池所产生手续费和发放的贿赂奖励,从而激励用户投票给产生手续费最多的池子。

此外,veTokenholder还获得每周的代币释放rebase,数量根据每周的代币释放和veVELO和VELO的总量比例所决定。换句话说,在每周的代币释放增加时,有一部分以veVELO的形式返回给锁仓的用户以防止手中的代币被稀释。

从上图可以看出,相比Curve的激励设计,Velodrome旨在给veVELO持有者更多的奖励-全部的交易费,从而补偿它们放弃流动性的风险。在未来的veToken模型设计中,锁仓者和LP之间的奖励分配权衡是值得思考的:根据两者面临的不同风险而提供相应的补偿。

创新5:Platypus给用户退出锁仓的选择

有的观点说,锁仓是在购买忠诚度-支付给用户额外的权益而使她们放弃短期流动性。但是在DeFi这个项目层出不穷的赛道里,用户黏性真的可以被购买吗?也许一种更好的代币经济设计是引入“软性锁仓”。

用Avalanche上的AMMPlatypus举例,它的锁仓规则是:

每锁1个PTP每1小时生成0.014个vePTP

用户最大锁仓时限为10个月,意味着用户每锁定1个PTP最多可获得100个vePTP

用户可以在任何时候解锁PTP,但是积累的vePTP将回归0

此外,决定用户分得PTP释放的权重公式为:

由此看来,用户的vetoken是积累起来的,随时间推移,用户也将获得由vetoken的数量对应出越来越多的奖励。然而当用户决定解锁的时候,所有积累的vetoken,也就是对应的获得奖励的权重将会归0。项目方认为这样的创新让用户有解锁的选择,并且会让用户去权衡解锁这一动作带来的机会成本是否值得。相比让用户在解锁时失去所有vetoken的惩罚设计,也有项目,比如GMX,推出部分惩罚的机制,让用户失去跟解锁的代币数量等比例的奖励数量。

III.回顾:veToken模型的目标和创新方向

总结veToken模型的三点目标:

有效的鼓励代币持有者对协议作出长期的承诺

使平台各个参与方(e.g.,代币质押者和流动性提供者)的利益保持一致

改善供需关系,减少代币在公开市场上的抛压,促进代币价格上涨

为达到以上的三个目标,回顾veToken模型的演进之路,项目方分别做了不同程度的创新:

vetoken的流动性问题

目前看到的主要解决方案是设计veNFT,有的项目提出veNFT可以在二级市场交易或是作为抵押品从而提高vetoken的资本效率。但是值得进一步思考的是这是否从根本解决了流动性的问题,比如,二级市场流动性是否充足,veNFT的应用场景是否多样等等。

以及协议开始缩短最长锁仓时限,如Balancer,虽然并没有完全解决流动性的问题,但是从一定程度上的缓解了用户在DeFi这个震荡环境中面临的机会成本。

如何更好的分配代币释放给vetoken持有者

当用户在锁仓时已经面临了代币价格波动,以及代币被稀释等风险,在为了的设计中,是不是可以考虑像Velodrome的设计一样,使持有者除了交易手续费,挖矿奖励,治理权益以外,还会收到回购的每周代币释放,以缓解锁仓的代币被稀释。

激励流动性池交易量的健康发展

由于并不是每个流动性池都有好的交易量从而产生交易手续费,在ve模型的设计中,如果使vetoken持有者只能获得投票后对应流动性池的手续费和贿赂(built-inbribesystem),也许能更好的激励流动性池交易量的健康发展。

把收益分层,给用户选择的机会

在Astroport的创新中,通过xASTRO/vxASTRO的设计把收益分层,使得用户可以选择对流动性的需求或是对协议的长期看好而选择是否锁仓。

veToken模型是代币经济设计中的一环,它的目的是稳定收益从而延缓流动性挖矿死亡螺旋的发生,吸引用户为协议长期的健康发展,促进币价有机的上涨。

虽然币价不是全部,但它是协议发展的发动机。在代币经济模型设计里面,项目方可以控制的一点是调整供求关系。如果假设币价上涨的核心是供应数量的减少,那么veToken模型从本质上来说并没有销毁代币的设计。

veToken模型的是一场持续的实验,当项目方对不同的环节进行了创新之后,还需要用户,市场和时间来证明什么才是最有效的模型设计。

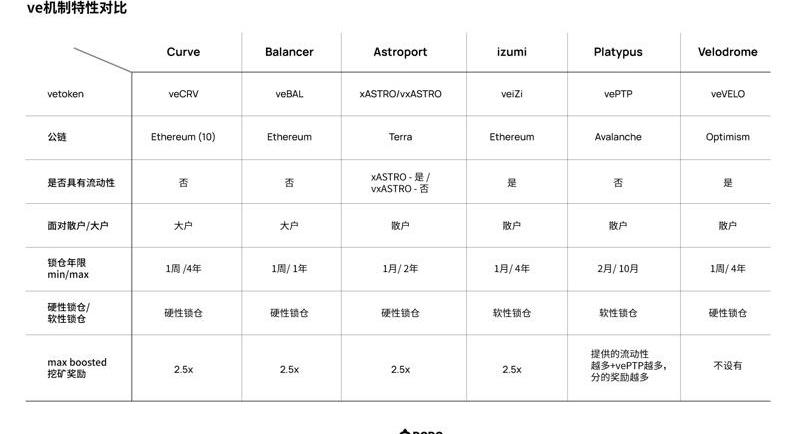

ve机制特性对比

来源:金色财经

标签:CRVKENTOKEVETcrv币涨不起来的原因raiden-network-tokenRens Tokenvet唯链币前景

不确定性充斥着整个加密行业,2022年第二季度是加密货币的真正熊市,但它对以太坊的基本面有何影响?本周,bankless分析师BenGiove深入探讨了以太坊网络的现状.

1900/1/1 0:00:00摘要自从去年夏季的疯狂涨势后,NFT正面临有史以来的市场冷静期。我们在第一篇文章中调查了蓝筹股NFT的表现,这篇文章中将继续研究推动NFT市场价格变化的宏观趋势.

1900/1/1 0:00:00过去的几个周末给虚拟货币投资者带来了灾难和绝望。然而,这个周末与好消息同步。比特币正在复苏的路上。按用户数和市值计算,最受欢迎的虚拟货币已经突破21000美元.

1900/1/1 0:00:00?時光之旅,熱愛共赴。任憑時光流轉,熱愛歷久彌新。7月,ZT與您再譜平台新篇章。為感謝您對ZT一直以來的支持,值此ZT四周年之際,ZT將於2022年7月6日00:00-2022年7月13日00:.

1900/1/1 0:00:00BTC在21,000美元的价格区间横盘整理,让我们看看BTC的链上指标表现如何!过去一周,BTC仍在19,000美元至21,000美元区间横盘整理.

1900/1/1 0:00:00这完全是关于两条移动平均线的交叉,以证明BTC价格行动是随着下跌而完成的。一位分析师得出结论,比特币(BTC)将给出一个明确的信号,即本月将出现宏观底部.

1900/1/1 0:00:00