USDT会爆雷吗?最近传出有避险基金在大量做空USDT,规模达到数亿美金。这篇来分析下USDT爆雷的可能性。

我们先来看一下$USDT的资产储备成分,其实所有的稳定币发行商资产储备都跟货币市场基金成分类似,都是以现金、高品质的短期票券为主。时间回到2088年,当时最大的货币市场基金ReservePrimary的规模达到630亿美元,其持有约7800万美元的雷曼银行的短期债券。

正是这微不足道的曝险,导致了市场的恐慌

因为雷曼兄弟破产的消息太过突然,ReservePrimary来不及处理手中雷曼的短期债券,这些债券没人想买卖,也无法评估其剩余价值。导致他们没办法跟投资人确保,他们的100美分与1美元等值。

2008/9/16,ReservePrimary宣布只剩97美分。打破了大众对于货币基金价值永远为1美元的认知。这导致了现代金融史上,投资人恐慌程度最严重的事件。在接下来的两周内,投资人从货币市场基金撤出高达1,230亿美元的资金。

ETH 2.0总质押数已超1715.91万:金色财经报道,数据显示,ETH 2.0 总质押数已超1715.91万,为17159139个,按当前市场价格, 价值约269.21亿美元。此外,目前ETH 2.0质押总地址数已超55.96万,为559609个。[2023/3/5 12:43:03]

由于1:1兑换的承诺,只要资产负债表稍有瑕疵,就会引发挤兑连锁反应,从这点看来,货币市场基金与稳定币具备高度相似性。要了解$USDT是不是会爆雷,要先回答两个问题:

1.$USDT资产储备品质的流动性如何?

2.$USDT有没有可能像2008年的货币市场基金一样,出现超大量赎回潮?

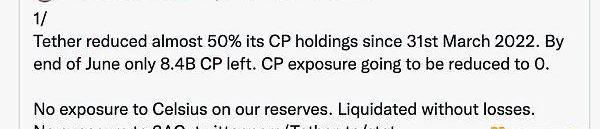

先讲第一个问题,$USDT资产储备品质一直以来都在改善,原本有一半是CP,这部分慢慢被T-Bill取代。

HOOK短时突破3美元,24小时涨幅31.27%:金色财经报道,行情数据显示,HOOK 短时突破 3 美元,现报价 2.99 美元,24 小时涨幅 31.27%。行情波动较大,请做好风险控制。[2023/1/24 11:27:37]

CPvsT-Bill的比例2Q21:49%,24%3Q21:44%,28%4Q21:31%,44%1Q22:24%,48%

2022Q2的报告还没出来,不过根据Tether技术长@paoloardoino的讲法,他们在2022/3之前又赎回了84亿美金的CP,2022/5前USDT发行量没太大改变,合理猜测是转仓到其他资产去了,这意味着CP占比又下降到了13%左右。

派盾:Defrost Finance被添加虚假抵押Token且恶意清算,损失超1200万美元:12月25日消息,据派盾监测,Avalanche 生态原生稳定币项目 Defrost Finance 协议再次出现问题,协议被添加了假的抵押 Token,并使用恶意价格预言机清算当前用户,损失估计超过 1200 万美元。

Defrost Finance 官方表示,已注意到 V1 出现的紧急情况,团队目前正在调查,恳请社区等待更新,暂时不要使用 V1 或 V2。[2022/12/25 22:06:39]

撇开T-Bill不谈,USDT持有的CP品质也是很不错的,评级在3A以上的CP比例一直在增加,3A级别的债券可以说是相当安全了。2Q21:93%3Q21:96%4Q21:98%1Q22:99%

俗话说的好:actionspeakslouderthanwords。表现流动性最好的方式就是大量赎回的压力测试,最近一个多月USDT已经redeem了170亿美金,流通量减少了20%其中有100亿赎回发生在UST崩盘、整体市场最恐慌的时候。

Cardano创始人指责Gemini:不将ADA上市与破产风险“密切相关”:金色财经报道,Cardano创始人Charles Hoskinson指责由Winklevoss双胞胎创立的加密货币交易所Gemini拒绝添加ADA加密货币。Hoskinson认为,不将ADA上市与破产风险“密切相关”。

FTX是上个月破产的第二大加密货币交易所,没有任何现货ADA对。在FTX倒闭前几周,创始人SBF在推特上表示,添加代币已在交易所的路线图上。值得注意的是,ADA是没有在FTX现货上市的加密货币。[2022/12/5 21:22:31]

综上所述,我们知道USDT资产储备一直有在改善,T-Bill的占比是最高的,而过去一个多月USDT也已经证明了短期间大量赎回的能力。单就5/12-5/15赎回潮的表现,可以说USDT的流动性甚至比一些类银行单位还要好。

那么来到第二个问题,假设市场超级恐慌,出现超大量的赎回潮,USDT会不会脱钩?答案是大概率会,快速赎回意味着需要短期大量卖出资产,稍有滑价都会产生脱钩的问题。事实上所有稳定币都过不了这关,要是真的发生这种超级黑天鹅,你换到USDC也没用。

所以第二个问题更好的问法是,超级赎回潮发生的可能性有多高?$USDT有没有可能像2008年的货币市场基金一样,突然被天量赎回压垮?

首先货币市场基金的证券就是个投资工具,除了孳息之外没其他用途,当信心产生裂痕,所有的投资人都会想要逃。但USDT不一样,USDT作为老牌稳定币,其作用早已远远超过了稳定币本身,所有USDT交易对造市商都必须持有USDT才能运作。

很多OTC出金管道、甚至黑市的交易都必须仰赖USDT。

简单来说,比起可能会因为信心崩溃而「树倒猴孙散」的货币市场基金,USDT有很大一部分的人根本不会逃,这样的比例我粗略估计至少占USDT发行量的20%左右。

此外,USDT的赎回也不是任何人都可以申请,只有经过白名单验证的机构才可以直接跟Tether交易,把USDT换成美金。这也导致当极端行情出现,USDT也不太可能短期就被掏光家底,砸锅卖铁滑价滑到天边去。

USDT的储备中有85%是cash&cashequivalent,这部分可以视为「能在短期内迅速卖掉换成现金」的部分,而85%当中有一半以上是流动性很高的T-Bill。

我们假设USDTpair的造市商,跟一些不得不持有USDT的人加起来占总发行量的20%,这些人逃不了,面对Fud也只能脚麻。

假设剩下的80%流通量想逃,这个逃的过程会是:1.USDT因为卖压而脱钩2.套利者介入购买USDT,跟Tether换USD

只有2的套利买盘不足以抵挡1的卖盘,才有可能会导致恐慌蔓延造成更大规模的脱钩。

由于Tether的redeem流程一直很顺畅,从发行以来没关过,这种脱钩通常都是很短暂的,即便是5/12这种UST崩溃的极度恐慌时刻,都只让USDT短暂脱锚0.95,很快就反弹。

这中间不是只有能直接跟Tether交易的套利机构会买,市场其他不怕死的投机性买盘也会介入,就像UST有一大堆根本不会套利的人只是想他会回$1,这些买盘让UST硬是拖了一周才真的爆掉跌到0.5以下。这种投机性买盘的介入在USDT只会更强,从2017以来币圈已经经历过太多次USDTFud。

综上所述,USDT会爆雷吗?

我觉得机率很低,那些避险基金大概率要赔掉做空的利息,但如果被他们乱fud出一个小坑他们及时平仓还是会赚钱的。所以他们拼命在Fud,懂了吗?

来源:金色财经

杠杆资金是一把双刃剑,推动着周期的钟摆向两端运行。在牛市中,杠杆资金为资产价格的上升提供额外燃料,而在最近的下跌行情中,杠杆资金引发的连环清算与恐慌为加密世界蒙上了一片阴影.

1900/1/1 0:00:006月21日,腾讯成立XR部门。同一天,Meta、微软、华为、阿里、英伟达、高通等36家科技企业共同创建了一个名为“元宇宙标准论坛”的组织,成员涵盖芯片厂商、游戏公司以及现有的标准制定组织如W3C.

1900/1/1 0:00:00近日,扎克伯格表示Meta将推出虚拟服装店AvatarsStore,Facebook、Instagram和Messenger.

1900/1/1 0:00:00作者:LucyHarley-McKeown,TheBlock无聊猿出现地悄无声息,目前已发展成一种超越加密圈的现象级文化。模仿项目会发现很难复制“无聊猿”和其持有者培育出的新型数字社区的方式.

1900/1/1 0:00:00从比特币诞生以来,加密货币与Web3早已历经了十几年的发展,然而却一直没有跟上这些年行动互联网的进程。人们使用手机通讯获取资讯、用电脑完成加密交易都还是建构在Web2的框架当中.

1900/1/1 0:00:00本文翻译自ADAMMedium《ADAM:Createa“DataFi”ecosystemandbecomethepreferreddatasourceforDapps》2021年.

1900/1/1 0:00:00