撰文:Footprint分析师Alina

日期:2021年12月

DeFi世界正在迅速发展,随着全球金融体系继续向着数字化转型,DeFi具有非常巨大的增长潜力,吸引了全球300多万投资者的眼光。然而,跟任何资产类别一样,了解资产、市场和投资方式等都是非常必要等。

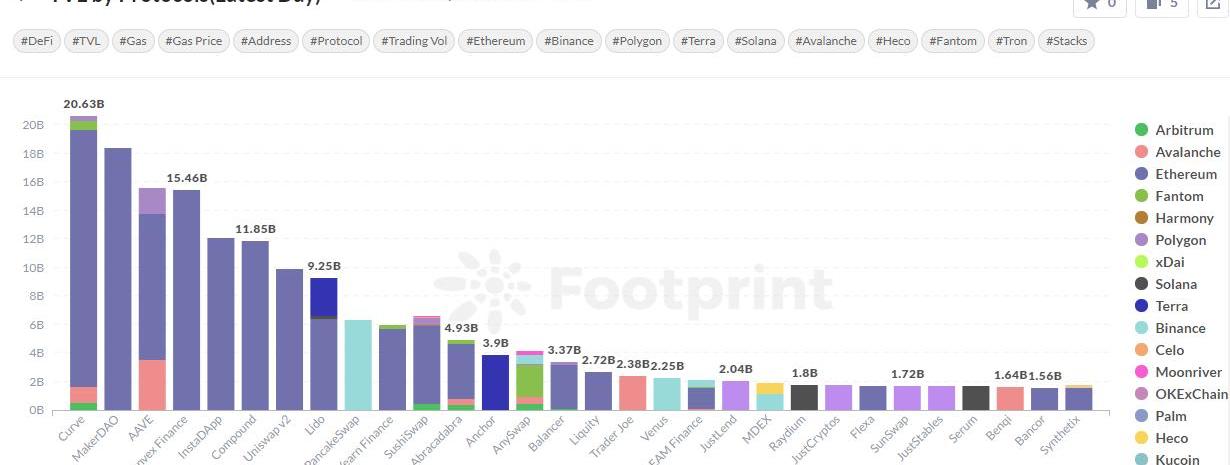

数据来源:FootprintAnalytics-TVLbyprotocols

我们在上一篇文章中阐述了DeFi的基础知识,这篇我们将深入了解最主要的三大DeFi类型,以及如何通过参与DeFi的投资活动,让投资者可以获得被动收益;并且归了目前DeFi项目的风险点,以及从7个角度评估一个DeFi项目。

DeFi投资类型

从投资类型来划分,可以分为法币本位和币本位。

法币本位:类似股票投资,如果把数字货币看作股票,那CEX中心化交易所或者DEX去中心化交易所就是股票交易所。投资人Alex可以在CEX或DEX上买卖数字货币,高卖低买赚取差价从而获取收益,简称“炒币”。在这个情况下,Alex关心的就是数字货币的涨跌,以及炒币的ROI

Layer2解决方案Scroll现已集成OKX Web3钱包:6月20日消息,据Scroll官方,Scroll现已集成OKX Web3钱包,用户可连接OKX Web3钱包在Scroll Alpha测试网体验跨链交易等。此外,OKX Web3钱包的插件端也已支持Scroll Alpha测试网,用户可以通过自定义网络接入Scroll Alpha测试网进行转账等。Scroll是一个EVM等效的zkRollup以太坊扩容方案Scroll,其Alpha测试网已经在Goerli上线。[2023/6/20 21:50:02]

图来源:zoni@Footprint.network

币本位:当投资人对某些数字货币长期看好时,最简单的投资策略是“Hodl”,但更聪明的策略是利用它们创造更大的被动收入。例如投资人Alex可以把数字货币借给借贷平台Compound获取利息,或是放到收益聚合器Idle上,获取收益。在这个情况下,投资人Alex关心的就是数字货币数量的增长,以及通过YieldFarming获得的APY。

图来源:zoni@Footprint.network

这篇文章中,主要从币本位的角度,介绍DeFi里最主要的三种类型::流动性市场DEX、借贷平台Lending、收益聚合器YieldAggregator。?

Chainstack推出可用于13个区块链的链上索引工具Subgraphs:金色财经报道,Web3基础设施公司Chainstack发布了Subgraphs,一种区块链数据索引工具,旨在为加密项目、交易所、钱包、NFT和游戏平台等应用程序提供实时链上数据访问。Chainstack Subgraphs在发布时支持13个主要区块链,包括Ethereum、Polygon、BNB Chain、Avalanche、Optimism、Arbitrum、Near、Aurora、Fantom、Gnosis、Harmony和Cronos。[2023/4/19 14:13:50]

流动性市场DEX,代表平台Uniswap

Uniswap是一个以太坊上去中心化的自动化的流动性交易所,支持以太坊上的所有数字代币进行交换。不同于传统的订单簿的交易,它是采用AMM的形式让用户无缝交换各类ERC-20代币。

在Uniswap的AMM模型中,需要有流动性提供者创建流动性资金池,以供交易者交换所需币种。这里包含2个场景:

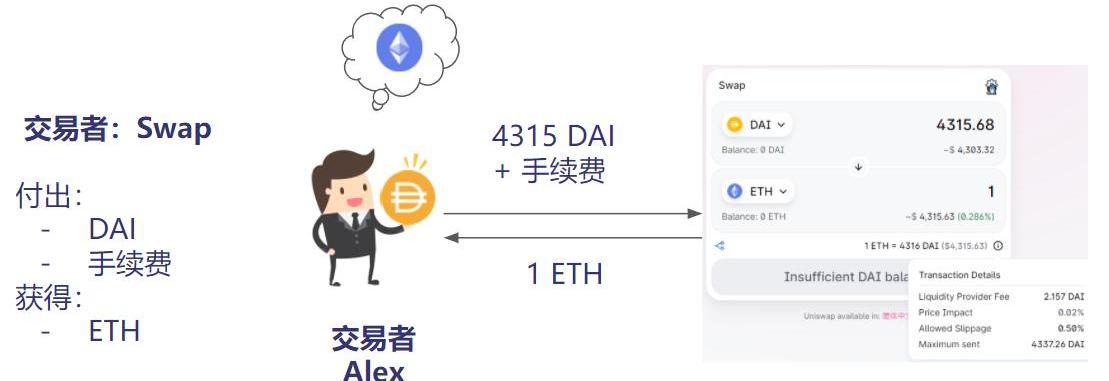

交易Swap:假设1个ETH等于4315个DAI,交易者Alex想把持有的DAI换成ETH,那他需要付出2220个DAI+手续费来获得1个ETH。

图来源:zoni@Footprint.network

本周NFT的销售增长7.28%:金色财经报道,本周 NFT 的销售额呈上升趋势,增长 7.28%,过去 7 天的销售额为 1.7964 亿美元。cryptoslam.io 统计数据显示,在总销售额中,1.1162 亿美元(62.35%)来自以太坊区块链上的 NFT 销售额。Solana 的 NFT 销售额在本周排名第二,占本周总销售额的 2066 万美元,占 11.54%。

基于以太坊的 NFT 销售额增长了8.68%,而基于 Solana 的 NFT 销售额下降了20.88%。紧随其后的是 Polygon、Arbitrum 和 Cardano。

此外,本周最畅销的 NFT 系列是Nakamigos,销售额为 1129 万美元,比前一周增长 76%。[2023/4/9 13:52:40]

LP提供流动性:Endy作为LP需要按照总价值1:1提供币对到流动性池子中,作为回报,他能够获得交易者支付的手续费。同时还会获得对应份额的LPtoken,这是提供流动性的凭证,代表其在整个流动性资金池中占据的份额。

图来源:zoni@Footprint.network

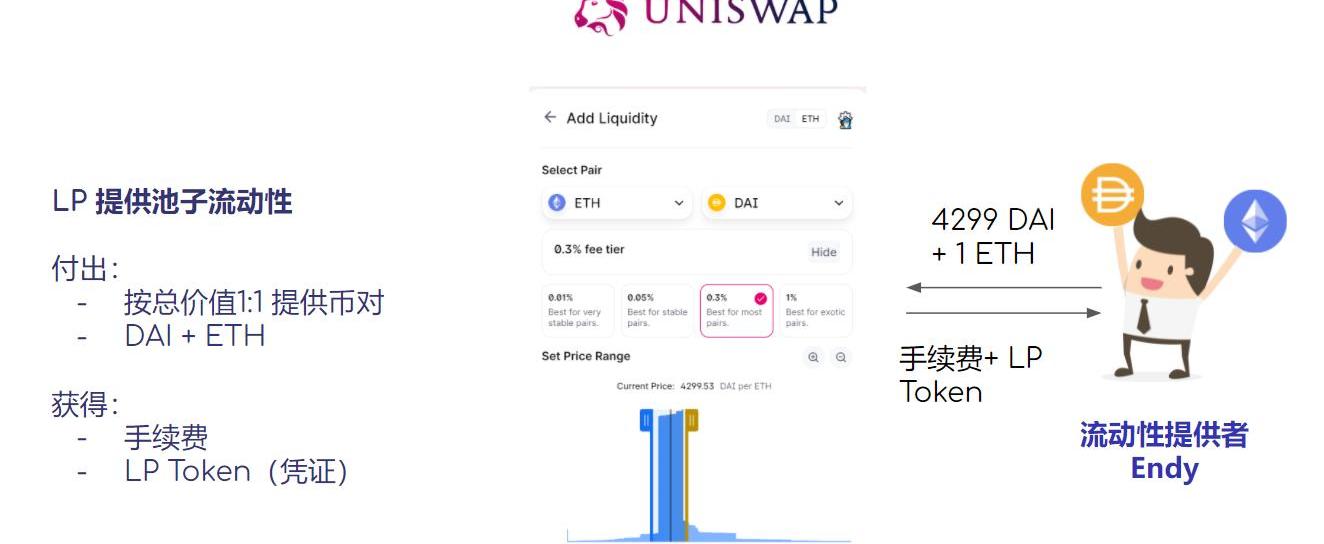

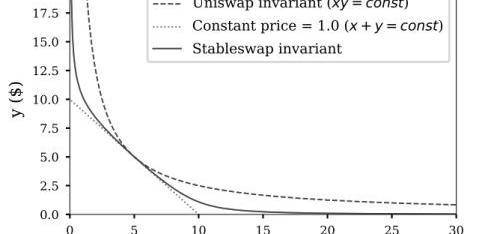

它是怎样做到自动定价的呢?这就不得不说到它背后使用的AMM“恒定乘积做市商”模型。这个模型的计算公式为:x*y=k。x和y代表2个不同代币的价格,k是一个恒定不变的常数。

ParaSpace:安全起见,目前用户无法进行任何交易:金色财经报道,NFT 借贷协议 ParaSpace 官方表示,因团队观察到可疑交易操作,为安全起见,目前已暂停 ParaSpace 协议,用户无法进行任何交易(取款、存款、清算)。

团队正在调查,获得更多信息后将发布事件更新公告。[2023/3/17 13:10:40]

图来源:zoni@Footprint.network

值得注意的是,该模型不呈线性变化。实际上,订单的相对金额越大,x和y之间的失衡幅度就越大。即与小额订单相比,大额订单的价格成指数倍增长,导致滑动价差不断增加。

图:Uniswap价格变化曲线

提供流动性的过程中,LP还需要注意无常损失。

什么是无常损失?举个例子:

假设Endy手上持有2000DAI和1ETH,他有2个选择:

选择1:提供流动性:提供2000DAI+1ETH组成一个币对提供到流动性资金池

当价格发生变化时:ETH=4000DAI

Web3孵化器Tané完成800万美元融资,B Dash Ventures Inc.等参投:1月28日消息,分布在迪拜、纽约和东京三地的 Web3 孵化器 Tané 宣布完成 800 万美元新一轮融资,DEEPCORE Inc.、XTech Ventures Co. Ltd、DeNA Co. Ltd、B Dash Ventures Inc. 和一批个体投资者参投。

Tané 目前由管理合伙人 Ikuma Mutobe 领导,主要对种子轮和早期阶段的 Web3 初创公司和项目进行投资并在创业、金融、工程和业务发展方面给予指导,其重点关注的加密领域包括基础设施(Layer 1 和 Layer 2 区块链)、隐私及跨链解决方案、安全、消费者应用及 Token 经济学、DAO、NFT、DeFi。[2023/1/28 11:34:09]

这个时候套利者在Uniswap买ETH(便宜),?其他DEX高价卖出,导致池子ETH的数量减少,以及ETH的价格上升,直到等于4000DAI

此时Endy的LPToken=2828DAI+0.71ETH,等价于持有?5657DAI。

选择2:持有这些币不做任何操作

当价格发生变化时:ETH=4000DAI,Endy的资产等价于持有6000DAI。

在同样的条件下,“选择1提供流动性”比“选择2持有资产减少了343个DAI,即缩水了5.72%。这部分损失叫做ImpermenentLoss,更好的翻译是“非永久性损失”。因为当ETH恢复2000DAI的时候,无常损失就会消失。

借贷平台:代表平台Compound

在DeFi的借贷平台里,投资人在资金池中提供加密资产,即能获得利息收益;如这部分存款进行抵押,该投资人则能够借入另一种加密资产。目前DeFi的借款平台通常采用”超额抵押”的方式,即借款人以加密货币提供的担保价值超过实际贷款。

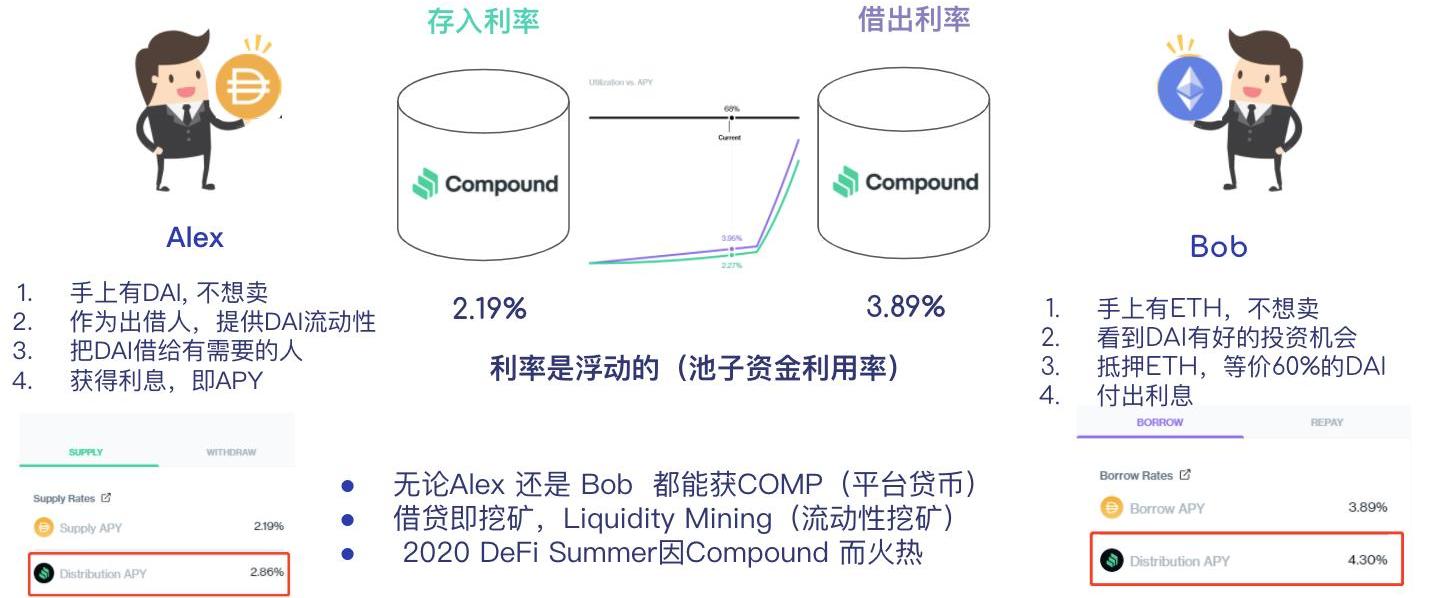

举个例子:

投资人Alex手上有DAI不想卖,于是他作为出借人把DAI放入到资金池借给有需要的人,从而获得利息

Bob看到DAI有好的投资机会,但是他不想卖掉手上的ETH,于是就用ETH做了抵押,从而获得60%的DAI。

在这个过程中,Alex和Bob都能获得COMP平台代币的奖励,即我们所说的借贷即挖矿,也叫流动性挖矿。

图来源:zoni@Footprint.network

YieldAggregator:?躺“赚”的收益聚合器

现在DeFi项目层出不穷,作为投资人,面对那么多平台,也有很多烦恼:

太多平台,利息都不一样,到底怎么选?

工具:LoanScan、DeFiRate

利率都在变化,价格也会浮动

作为借款人,不小心被清算,怎么办?

作为出借人,看见有更好的利率,频繁换平台手续费很高

又不是机器人,不能24小时盯盘

DeFi里的收益聚合器YieldAggregator可以解决以上烦恼;其中机池是一种更为复杂的投资策略,它结合了借贷、质押、交易等,使利润最大化。以下以两个平台作为例子:

Idle:

它是基于以太坊的协议,允许用户通过投资单个代币始终获得最佳利息。目前已支持Maker、Compound、dYdX、Aave、Fulcrum等协议的理财服务。在Idle存款时,不会会根据其综合APY获得选择的代币,还会获得IDLE代币,甚至是COMP。

Yearn:

它是在以太坊上的协议,主要目标是为用户存入的数字货币创造最高的收益。它的特点是完成程序化的资产管理,自动寻找最佳策略。投资者只需要把钱存入到Yearn的金库中,Yearn就能依据该金库的资产去寻找收益最好的项目,每个金库的策略都不一样。

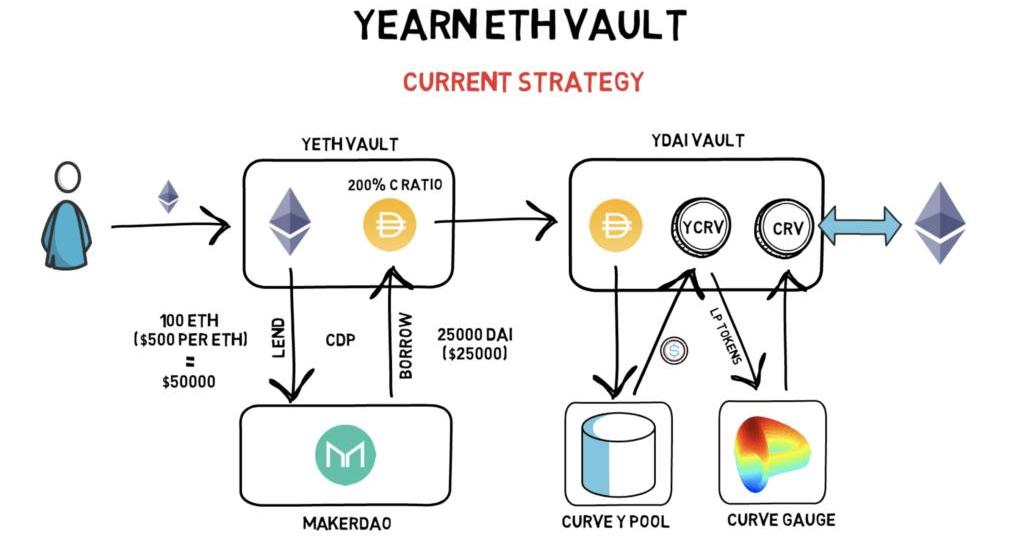

以ETH策略为例:

投资者将ETH存入ETHVault中,ETHVault会将收到的ETH?存入MakerDao作为抵押品,借稳定币DAI?出来。

借出来的DAI存入CurveFinance的流动池中,将DAI换成LPtoken赚取手续费,而这部分LPtoken则质押到Curve的抵押池中,可以赚取CRV奖励。

再将赚到的CRV兑换成ETH,抵押回ETHVault中,继续循环。

投资者最终收到以ETH结算的利息,当然也要付出一定的管理费用

图来源:zoni@Footprint.network

DeFi项目的风险点

DeFi世界的投资机会的多样性,以及市场的持续增长,让DeFi成为一个有吸引力和潜在的非常有利可图的投资。然而,与任何投资一样,DeFi的投资也存在风险。

智能合约的漏洞:被黑客攻击?(就算做了审计也会被攻击)

单个合约的漏洞

聚合器的依赖、可组合性漏洞

平台风险

土矿跑路:一般是利用超高APY吸引人

币价归零:币价飙涨太快,大鲸抛售造成恐慌

币价波动的风险:

Borrow:容易被清算(来不及补仓)

LP:无偿损失

操作风险

钱包SeedPhrase、密钥被盗?

DeFi授权:不玩的项目,记得取消授权;也不要把大资金都放在一个钱包

如何评估一个DeFi项目

投资人在投资之前一定要DYOR,可以从以下7方面入手:

平台基础信息:

类型、公链、有否审计

上线时间、TVL数据排名、24H用户数

Coingecko、CoinMarketCap等知名的平台是否有收录

融资情况:主要是加分项

项目介绍

模式、对标平台、差异化

有没负面新闻、好的报道注意发布媒体的中立性

经济模式

github的提交频率

留意币价以及其他指标的变化程度

短时间币价猛涨,有拉盘的可能

大户抛售,导致币价腰斩(AMM的原理)

留意APY是否过高

很多土矿都用这个来吸引用户

可以挖,但要跑得快,尽量谨慎

社群活跃度

用户问的问题

管理员回复时效&态度

DeFi提供了一个更自由、某种程度上也更安全的投资场所,它的成功令人印象深刻,不容忽视。随着越来越多投资者、机构、资本、开发者的进入,希望能够构建一个更加开放和透明的金融体系。

来源:金色财经

标签:EFIETHDEFIDEFValuedefi vSWAPmethylethylketoneDeFi OmegaTRD-DeFi

原文标题:《赚钱&送钱:坑货ID0形式总结》相信大家对于ID0这个名字不再陌生,首发最低筹码上市后立刻5–10倍甚至百倍收益的神话,这个项目也造富了不少玩家.

1900/1/1 0:00:00今天中午韩国交易所Upbitoday宣布上线推出NEAR和YGG,为YGG开启BTC交易市场,为NEAR开启韩元交易市场,此消息一出,YGG和NEAR就开启了爆拉模式,成为市场上最亮的两个仔.

1900/1/1 0:00:0015日讯-IOUCITY受邀参加2021年12月13日于新加坡圣淘沙举行的元宇宙研讨会。这项研讨会由ASUS和Intel联合主办,目的是和全球区块链爱好者一起探讨元宇宙的未来趋势.

1900/1/1 0:00:00临近月底市场的情绪依旧是没有改变,还是很低迷,但不论市场情绪怎么样,有些币该硬还是很硬,就拿luna来说,蟹老板在大群内54U推荐,高点也是来到了79U,虽然说没有翻倍,不过利润还是有的.

1900/1/1 0:00:00近期,HECO已宣布清退大陆用户,那么如果你参与了HECO节点质押锁仓,如果将收益领取及赎回HT呢,在HECO链上如何完成交易,小编整理了相关教程。注意,大陆用户需打开VPN科学上网.

1900/1/1 0:00:00链茶速递是链茶馆旗下编译团队,关注区块链及加密货币领域最新动向,重点介绍国外的新观点、新风向。 来源:Twitter作者:KyleSamani翻译:?北辰Crypto领域最顶级的投资机构,除了a.

1900/1/1 0:00:00