从链上数据回顾上半年行情、展望下半年市场。

链上和价格数据可以用来预测我们在比特币市场周期中所处的位置。

本文,我们将回顾2020-2021牛市的第一轮,以及在市场引起的动荡。之后,我们将建立一个案例,解释为什么这个市场周期的顶端还没到来。

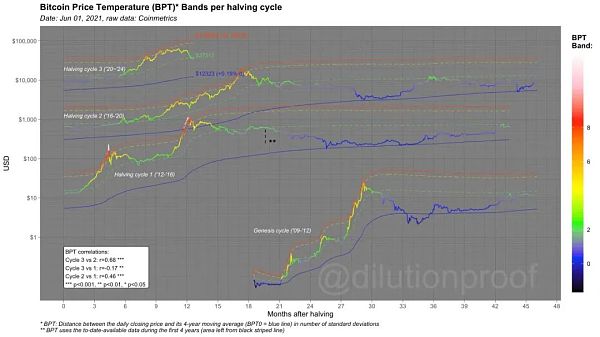

2020年的减半降低了比特币供应,并引发价格的指数上涨。然而,与先前的2016年的减半周期相比,这次的周期发生得更快。

图1比特币减半周期的价格温度带

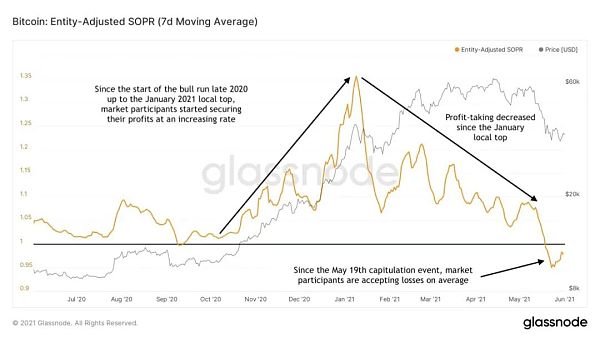

正如你所见,在每次价格大幅增长期间(比如当比特币价格在2020年12月打破有史以来最高价后),市场参与者开始获利,而在图二的时期之后(2021年1月市场最高点开始以来),用户收益减少,尽管在此期间价格仍在进一步上涨。

图2支出利润率的七天内动态平均值

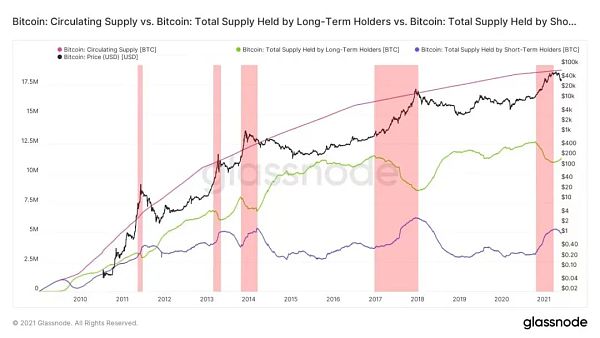

价格指数增长期间,比特币的长期持有者(绿色部分)开始做空,而刚入场的新手们(紫色部分)开始在市场占据一定份额,直到市场周期达到顶端,新老比特币持有者角色互换,新手变成比特币长期持有用户。

图3 比特币流通供应与比特币长期持有者总供应的对比:比特币价格(黑色部分)、比特币长期持有者(绿色部分)、短期持有者供应量(紫色部分)

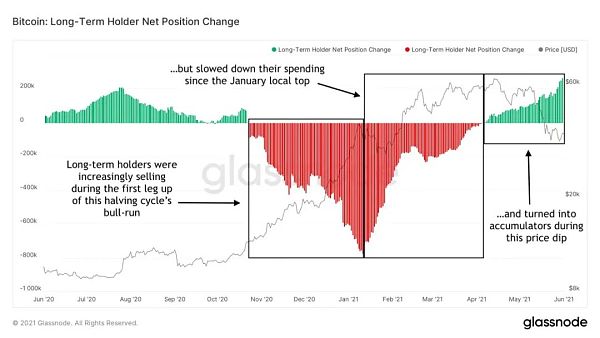

如果我们放大看图4看比特币持有者的净头寸(用户持有的当前未平仓多头头寸的总和)的变化,可以看到比特币长期持有者在2021年1月价格达到最高点之前大部分都在抛售,之后速度变慢,并在价格下跌期间开始惜售。

印度储备银行将于2023年一季度发行数字卢比:8月25日消息,外媒称,印度储备银行计划于2023年一季度前发行数字卢比,其是印度储备银行发行的实物现金的数字版本,将得到主权支持。

此前据路透社报道称,目前印度约有1500-2000万投资者持有超过 53 亿美元的加密货币,代表着全球第二大加密货币交易体。[2022/8/25 12:48:37]

图4?比特币价格(黑色部分)和长期持有者的比特币供应变化(绿色和红色部分)

在图5矿工的净头寸变化中也可以看类似的趋势(矿工是另一类具有明显长期市场经验的一线参与者)。

图5?比特币价格(黑色部分)矿工净头寸变化(绿色和红色部分)

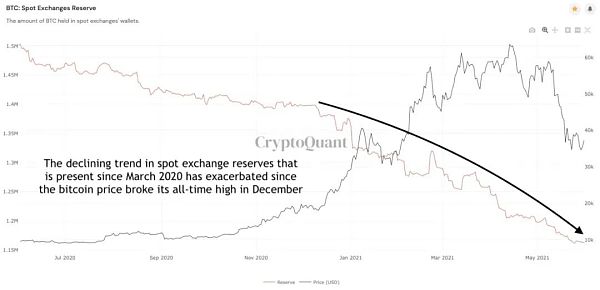

2020年3月,一场宏观驱动的价格暴跌让比特币市场摆脱了所有杠杆,创造了更多的有机市场条件,为2020-2021年的牛市奠定了基础。从那以后,比特币在交易所的储备出现了明显的下降趋势,这表明一场巨大的供应冲击正在形成。在比特币价格突破2017年的历史高点后,这种趋势在不提供衍生品交易的纯现货交易所加速发展(图6)。

图6?现货交易所的比特币储备

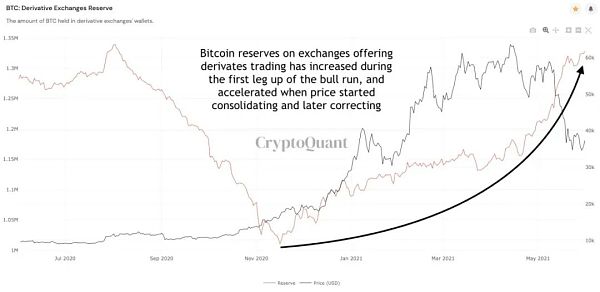

然而,如果看那些提供衍生品产品的交易所,情况就恰恰相反了(图7)。这些衍生品交易所的比特币储备有所增加,尤其是在比特币价格开始调整之后。

以太坊未确认交易为214234笔:金色财经消息,据OKLink数据显示,以太坊未确认交易214234笔,当前全网算力为690.82TH/s,全网难度为9.33P,当前持币地址为64,403181个,同比增加190041个,24h链上交易量为2366734ETH,当前平均出块时间为13s。[2021/10/7 20:10:17]

图7?衍生品交易所上的比特币储备

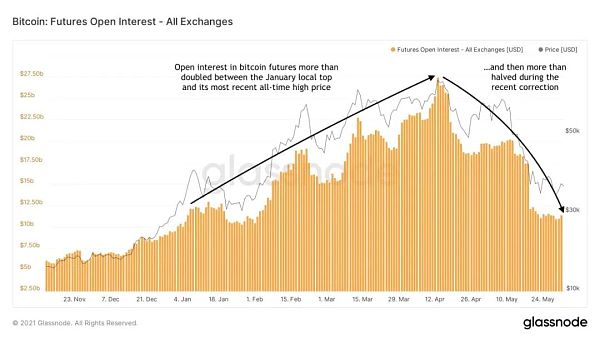

衍生品交易所的比特币储备部分是作为高杠杆交易的抵押品。在2021年1月比特币价格达到顶部之后的几个月里,比特币期货的未平仓头寸增加了一倍以上(图8),表明市场参与者越来越愿意承担风险,这可能是市场开始兴奋起来的迹象。

图8?所有交易所的比特币期货未平仓合约

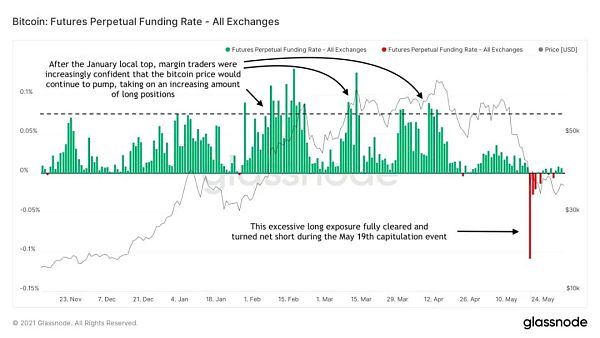

如图9所示,大部分未平仓合约代表多头头寸(多头头寸:又名多头买入,一般指投资者在期货市场看涨,然后买入期货合约,待价格上涨后,赚取利润)。当市场严重偏向某一方向的杠杆化时,大型市场参与者有明显的动机将价格推向另一个方向。当比特币价格跌破多头头寸的平仓价格时,交易所可以强制出售该头寸,从而产生更大的价格下行压力,可能形成长期平仓的连锁效应,并伴随价格的大幅下跌,这正是我们在2021年5月19日看到的情况。

图9?所有交易所永久比特币期货的融资率

MXC抹茶1月23日11:30上线BATUSDT永续合约:据官方公告,MXC抹茶1月23日11:30上线BATUSDT永续合约,支持1-50倍杠杆自由调节。用户可选择全仓或逐仓模式进行开仓。MXC抹茶永续合约采取合理价格机制,避免单一数据源偏离市场价格过大导致用户强平,并对盘口价差、深度进行了优化,除BTC、ETH等主流币外,现已涵盖DOT、YFI、SUSHI等50+热门币种。1月24日24:00前,交易BATUSDT永续合约且累计开仓不低于3000张,即可根据累计开仓张数占比瓜分1000USDT赠金。[2021/1/23 16:50:08]

从其它几个指标中也可以看到2021年第一季度市场情况的转变。

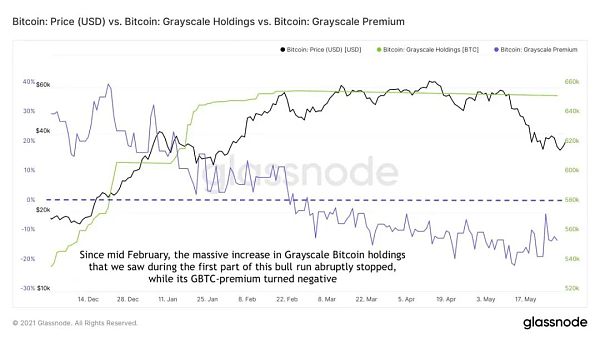

例如,灰度比特币信托(Grayscale Bitcoin Trust)的比特币持有量因机构需求而大幅增长,并于2021年2月停止增长(图10),而其GBTC的溢价实际上变成了严重的负值。

图10?比特币价格(黑色部分)和灰度的比特币持有量(绿色部分)以及现货市场价格的溢价(紫色部分)

在2021年第一季度,很多市场参与者都在关注Coinbase的直接上市。比特币价格(橙色部分)和COIN价格(黑色和白色)在这一事件之前的几个月里都在攀升,并在2021年4月14日直接上市时达到其历史高点(图11)。在直接上市的同时,Coinbase的高管们也施加了巨大的抛售压力,他们出售部分头寸,导致其股价大幅下跌。

(Odaily星球日报注:直接上市direct listing是直接进入资本市场的一种发行方式,在整个上市过程中,公司不发行新股,而是通过第三方的估值机构来给予股票一个定价,来获得一个上市前公司的价值。)

加密交易员招募报告:23%的人有过10次以上爆仓经历:证券行业资管合伙人“Pento投机路”发布的加密交易员招募报告(基于3328 份反馈)显示:

1. 根据申请者提交的职业背景信息,自由职业者人数最多,占比 32%,其次分别是互联网19.5%和金融行业16.5%。经济实力好的国企、事业单位申请者加起来不到10%。学生只占了8.5%。仅有7.3%的申请者是职业交易员(244人),超过50%的人只把加密行业作为业余投资渠道,3成左右的申请者属于半职业交易员;

2. 从申请者资产情况来看,42.4%的人资产低于0.5BTC(2.5万元人民币),46.3%的人资产介于0.5 BTC与5 BTC之间,即接近90%申请者在加密圈资产低于5 BTC(25万元),高于5 BTC资产的人占比只有11%。52.5%申请者仅有1年到3年的交易经验,3年以上的“老韭菜”占比不到14%。从爆仓的次数数据看,接近23%的申请者有过10次以上爆仓经历;

3. 选择10倍以上的杠杆的人不到20%。交易者们使用的杠杆水平比较均衡,仓位1-3倍、3-5倍、5-10倍实际杠杆的申请者人数差不多。日内交易和波段交易占据绝对主流,选择这两种交易风格的申请者占比超过 80%。[2020/4/9]

图11 Coinbase (COIN,黑色和白色部分)和比特币(橙色部分)的美元价格图表

在2021年1月价格最高点之后发生的另一个明显趋势变化是比特币主导地位的快速下降(图 12)。比特币主导地位的下降意味着山寨币价格升值的表现优于比特币,这可能归因于散户市场参与者大量涌入。

布伦特原油跌破23美元/桶 续刷2002年以来的新低:布伦特原油跌破23美元/桶,日内跌超7.5%,续刷2002年以来的新低;WTI原油日内跌7%。(金十)[2020/3/30]

图12 比特币的主导地位和山寨币的对比:比特币的主导地位(黑色和白色部分)和价格(橙色部分)

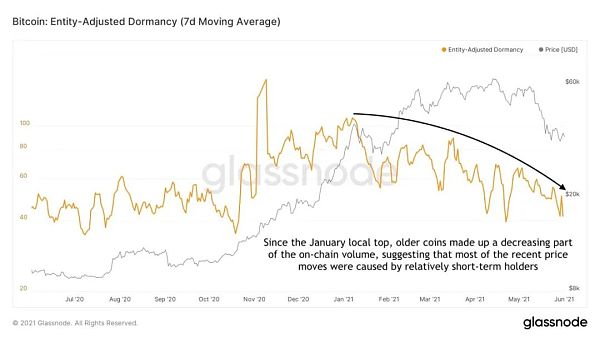

自2021年1月比特币价格达到最高点以来,从图13可以看出现有的比特币对链上交易量的影响明显下降。这意味着最近的价格变动受刚入场的市场参与者的影响越来越多。

图13?调整后的比特币进入低潮期的七天动态平均值

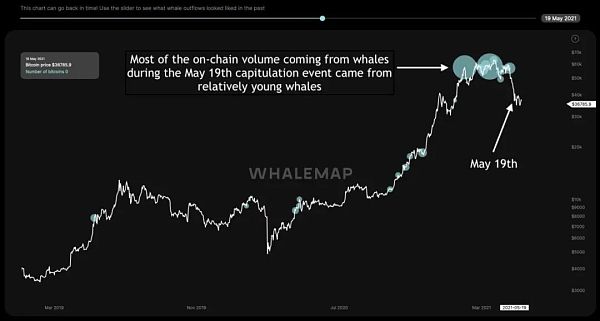

当我们聚焦比特币市场中最大的参与者(巨鲸)的链上移动数据时,我们也可以清楚地看到,大多数链上移动都是来自新的比特币巨鲸。图14是一个可视化的例子,其中绿色圆圈突显了在2021年5月19日比特币投降式抛售期间(capitulation event)链上交易的大户地址。这些链上变化很可能是由以下几个因素造成的:

触发价格暴跌;

因焦虑抛售;

因多头头寸被平仓;

以更低的价格买回以获得税收上的优惠(税收减免)。

图14 比特币大户(whales)图表:2021年5月19日比特币大户钱包的比特币流出量

我们最关心的问题仍然是,这场比特币的狂欢到尾声了吗?

通过历史数据预测未来是不可靠,因为数据会不断变化,未来可能会发生改变。尽管如此,比较当前和历史的链上数据结构,可以判断出周期性投资者行为与市场心理的相呼应程度。

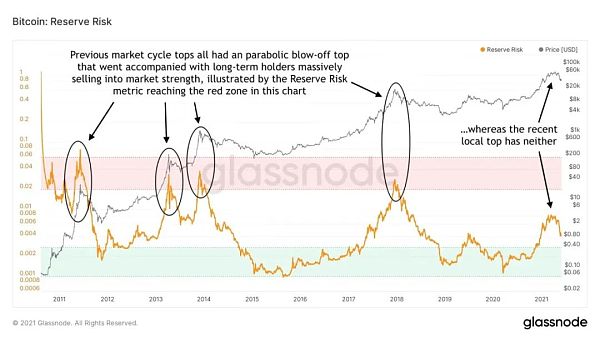

图15展示了其中的一个例子。前几次市场周期的最高点都是指数级的最高点突破,与长期持有者在市场活跃时大量抛售不同,本轮周期到目前为止,这两种情况都没有出现。当然,这个周期不一定与之前的周期相似,但如果当前的周期以失败告终,也是不寻常的市场现象。

图15?比特币储备风险指标

正如刚才所指出的,我们无法根据链上数据预测未来;但我们可以监控比特币流动趋势,以帮助我们了解最近的市场走势,并更深入地推测市场下一步可能走向何方。尽管价格大幅下跌,但仍可以看到一些积极的链上信号。

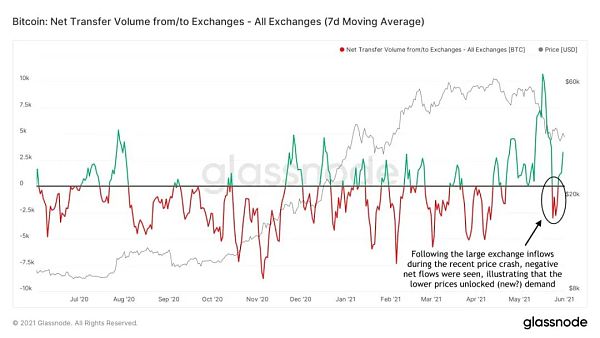

在最近的市场调整期间,交易所看到大量的比特币短期持有者的大量净流入(图 16)。随着价格下跌,交易所之间的净转移量也在下降,甚至在价格下跌接近尾声时再次变为净负值。这表明较低的价格引发了新的需求,增加了买家在逢低期间将继续参与的信心。

图16?比特币在交易所的净转移量的7天移动平均值

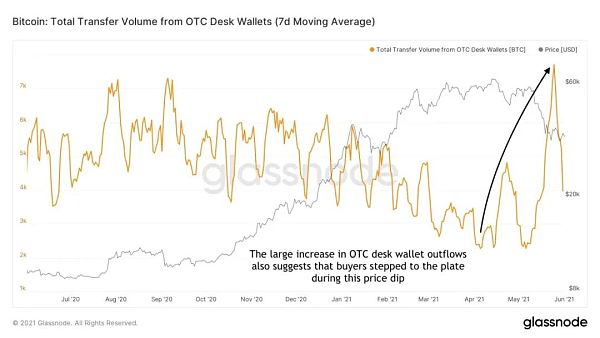

在此期间,场外交易(OTC)也有大量资金流出(图17)。这些场外交易平台为希望在不影响市场的情况下买卖比特币的大型实体户之间的交易提供便利。

图17?场外交易台比特币流出的七天移动平均值

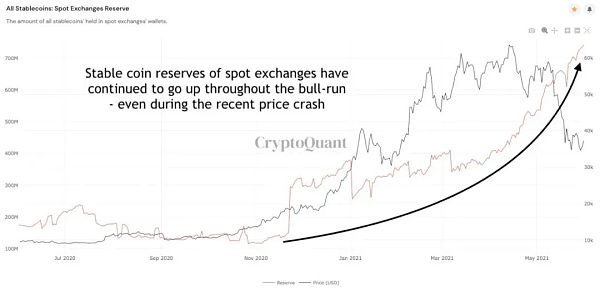

对比特币(现货)敞口持续需求的另一个可能迹象是现货交易所的稳定币储备持续上升(图18)。

图18?现货交易所的稳定币储备

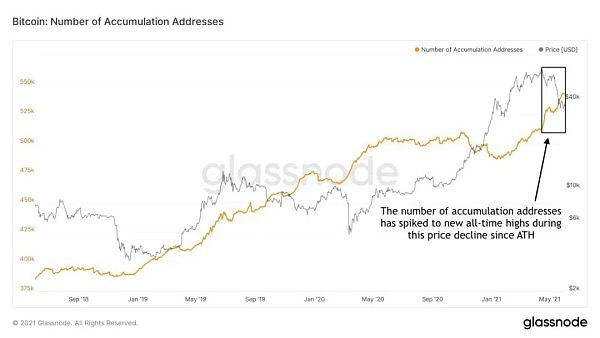

根据最近达到历史新高的增持地址数量,价格下跌似乎也引发了市场参与者将美元成本平均?(DCA)?转换为比特币头寸(图 19)。

图19?比特币累积地址数量

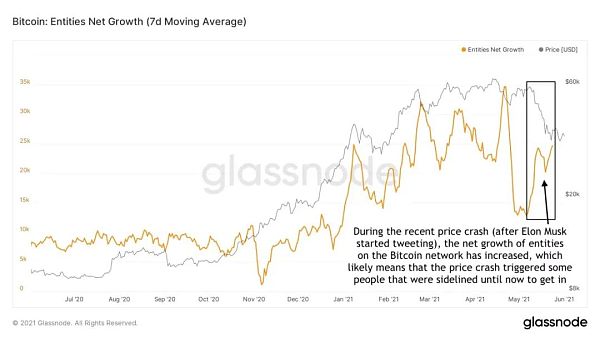

最后,最近比特币网络上用户净增长的飙升表明,在价格暴跌期间,入场的用户多于离开的用户,这也表明较低的价格诱使一些人买入头寸(图 20)。

图20?比特币网络用户净增长的7天动态平均值

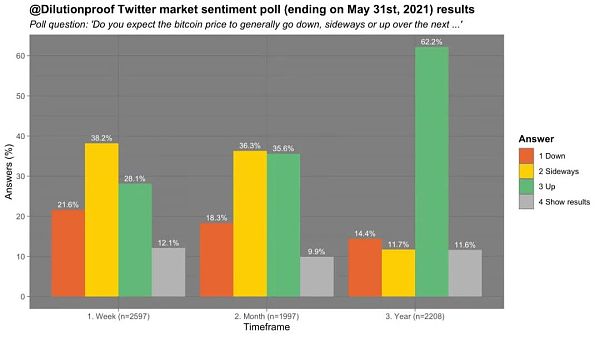

尽管推特民意调查只是一个参考,但图21中显示的民意调查结果给了我们另一个信号,表明市场参与者仍然对比特币价格有积极的中长期预期。受访者对每周到每月的比特币价格变化持普通的看涨态度,但显然对一整年的比特币价格变化仍非常乐观。

图21?2021年5月31日推特的比特币市场情绪民意调查

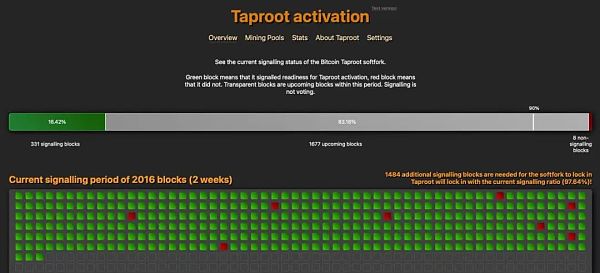

除了比特币前景的价格吸引用户的参与兴趣外,关于比特币Taproot协议升级的前景可能会提高2021年接下来的用户市场参与度。Taproot改善了比特币的一些链上隐私特征,并为扩展、智能合约和闪电网络(Lightning)开辟了新的可能性。协议升级锁定激活成功后,将于2021年11月激活。

(Odaily星球日报注:Taproot(BIP341)提高了比特币脚本功能的隐私性、效率以及灵活性,使开发人员可以编写复杂的脚本,同时最大程度地减少对链上的影响。在扩容方面,可节省复杂交易大量的交易费用,因为数据密集型脚本不再需要支付比标准的“支付到公钥哈希”交易更高的费用。网络上的交易越复杂,效率上的收益就越大。)

图22?2021年6月1日Taproot比特币协议更新的矿工信号处理状态

最近杠杆的去除和挖矿导致的环境的变化为我们发出警告,无论市场下一步走向何方,比特币市场或许已进入非常动荡和脆弱的阶段。

在过去的一年里,比特币的逐渐成熟吸引越来越多机构投资者采用其作为宏观资产,将资产带入了一个全新的竞争环境。因此,监管的不利因素可能被忽视,这些因素可能会引发市场焦虑。

机构对比特币的持有量增加,可能导致比特币价格发展越来越多地开始跟随更大的整体宏观周期。就像我们在2020年3月看到的那样,如果宏观经济崩溃,其价格走势可能会受到影响。

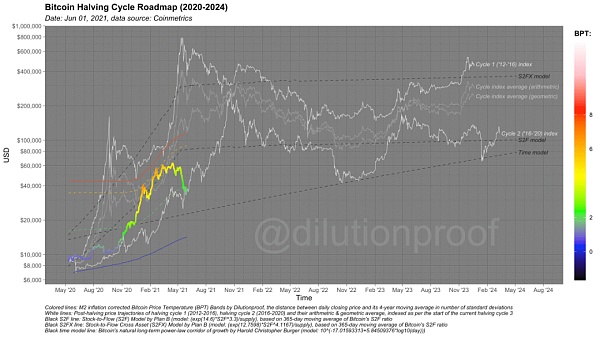

我们无法保证比特币价格一定会模仿其之前减半周期的变化。尽管如此,图23中显示的S2F和S2FX等模型、基于时间的模型或更简单的先前周期指数可能有助于我们粗略了解未来可能发生的情况,前提是如果比特币的四年减半周期确实再次发生。

图23?比特币减半周期路线图(2020-2024)

作者 |?DILUTION-PROOF,由 Odaily星球日报译者 Katie 辜编译

标签:比特币比特币价格BTCCOI比特币牛市什么时候到比特币价格实时行情分析玩btc违法吗EUROe Stablecoin

本周技术周刊包含以太坊、波卡、Fielcoin、Polygon四个网络的技术类消息。Etherscan正在为Arbitrum构建资源管理器,或将于7月准备就绪以太坊扩容网络Arbitrum开发团.

1900/1/1 0:00:00上图为BTC?2010-2020年至今的长期走势,通过研究可以发现,以三次产量减半为时间分割点,从之前每一轮熊市的最低点一直延伸至各自周期内的产量减半时间点这一段时间周期.

1900/1/1 0:00:00目前Aave凭借其智能合约托管的120亿美元,成为了DeFi领域最大的项目,这就是为何上周Aave创始人Stani Kulechov表示该项目将添加NFT抵押品头寸时引起了广泛关注.

1900/1/1 0:00:00本周,来自The Block的数据显示,所有稳定币的总供应量突破 1000 亿美元。到目前为止,最大的稳定币仍然是Tether?,也是最家喻户晓的稳定币。它是许多加密货币阴谋和理论的中心.

1900/1/1 0:00:00当我们分析长、短期持币者的链上情绪时,发现比特币市场已经沦为多头和空头的决战之地。在过去的这一周,比特币价格在9,430美元的交易区间内盘整.

1900/1/1 0:00:00DeFi数据1.DeFi总市值:920.34亿美元 市值前十币种排名数据来源DeFiboxDeFi总市值数据来源:Coingecko2.过去24小时去中心化交易所的交易量:44.

1900/1/1 0:00:00