从去年6月开始,DeFi蓬勃发展已一年有余。在流动性挖矿的激励下,DeFi在资金规模、用户规模和产品规模方面都有了质的跨越。

根据DeBank的统计,2020年6月1日至2021年6月30日期间,DeFi的总净锁仓量从约8.34亿美元飙升至568.62亿美元,涨幅高达6718.99%。其中,去年下半年的涨幅约为860.64%,今年上半年的涨幅约为307.09%。另外,根据Dune Analytics的统计,同期DeFi的独立总地址数从约19.87万个扩大至291.38万个,涨幅约为1366.43%。其中,去年下半年的涨幅约为394.51%,今年上半年的涨幅约为145.95%。

数据显示,今年上半年,DeFi的净锁仓量和独立地址数边际增速均大幅放缓,这可能意味着DeFi已经从爆发期转入平稳发展期。在这样的转向下,PAData分析了DeFi两大细分领域AMM DEX和借贷协议中的头部应用的业务数据和用户数据,以及通过DeFi获得可观回报的Smart Money的交易数据来回顾上半年DeFi的发展情况:

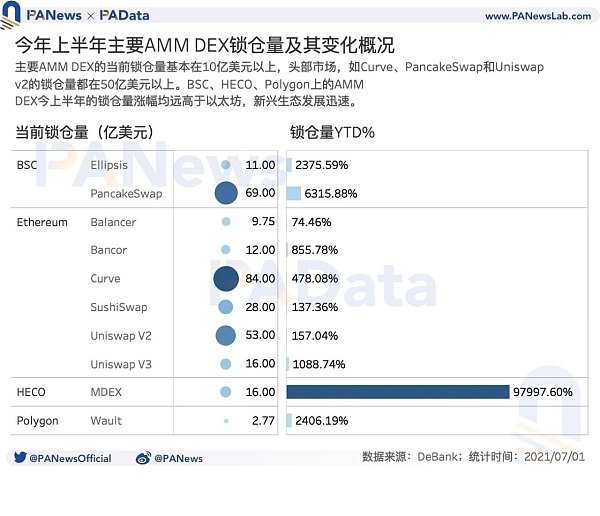

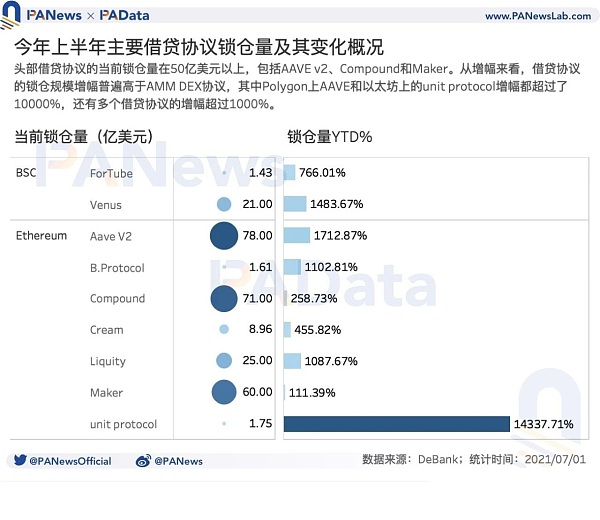

1)从资金规模来看,上半年借贷协议的锁仓规模增幅普遍高于AMM DEX。在AMM DEX中,头部应用的锁仓量都在50亿美元以上,BSC、HECO、Polygon上的AMM DEX今上半年的锁仓量涨幅均远高于以太坊,新兴生态发展迅速。在借贷市场中,头部应用的锁仓规模都在60亿美元以上,其中Polygon上的AAVE和以太坊上的Unit protocol锁仓增幅尤为显著。

数据:主流DeFi借贷协议过去24小时共清算超1270万美元:6月13日消息,据 Dune Analytics 的数据显示,主流 DeFi 借贷协议过去 24 小时共清算超 1270 万美元。其中 Aave 清算 451.6 万美元,Compond 清算 678.2 万美元,MakerDAO 清算 141.6 万美元。[2022/6/13 4:21:37]

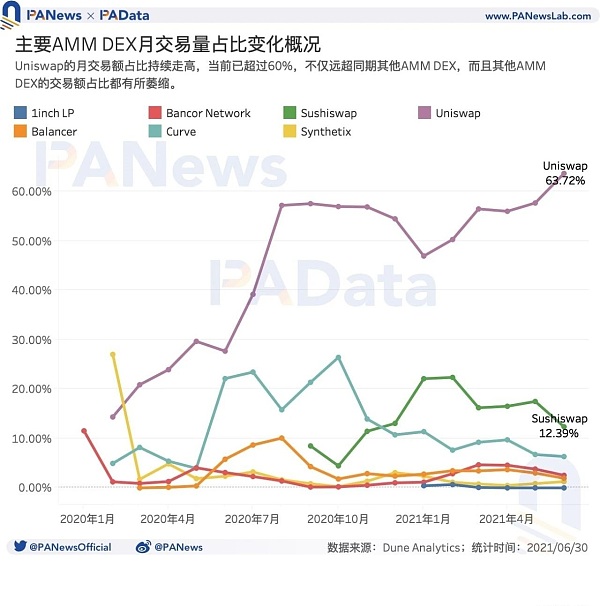

2)从交易情况来看,AMM DEX今年上半年月均交易总量约为803亿美元,上半年月均交易量涨幅约为24.12%,最大涨幅154.71%,均较去年下半年月435.85%的增速大幅下滑。其中,Uniswap的交易量占比已超60%,并呈上升趋势。在借贷市场上,以太坊的借贷市场仍然占主导,头部应用的当前借贷规模都在50亿美元上下。上半年AAVE v2和Venus的借贷规模增速超过1000%,发展迅速。

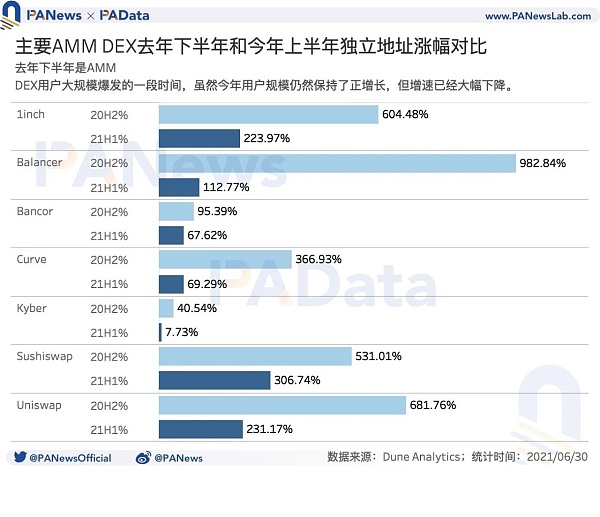

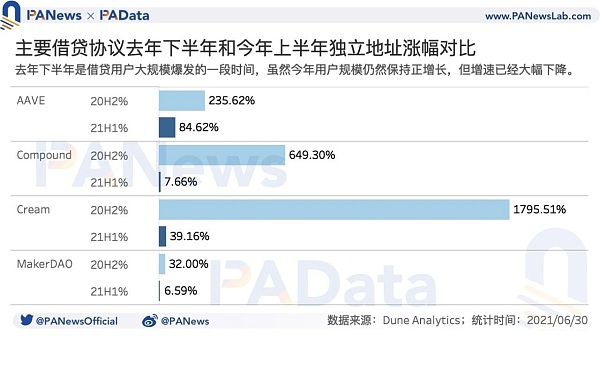

3)从独立地址数来看,无论是AMM DEX还是借贷协议,今年上半年的地址数量涨幅都要远远小于去年下半年,用户规模增长乏力。

根据各AMM DEX的锁仓量大小(多链协议选择锁仓量最大的版本),并综合市场声量,PAData选择了四条热门公链上的10个协议进行分析,包括Curve、PancakeSwap、Uniswap V2、SushiSwap、MDEX、Uniswap V3、Bancor、Ellipsis、Balancer和Wault。

DeFi保险协议InsurAce关于UST De-Peg集体理赔的投票现已开放:6月7日消息,DeFi 保险协议 InsurAce 关于UST De-Peg集体理赔的投票现已开放,投票将于 6 月 8 日 22:00 结束,截至发文时已有 182 万票赞成,7.5 万票反对。

此前报道,InsurAce 发布 UST 脱钩报告并启动用户理赔程序,符合相应标准的保险持有者有资格提出索赔。[2022/6/7 4:08:22]

根据统计,截至6月30日,Curve已经成为锁仓量最高的AMM DEX,约为84亿美元。其他锁仓量超过50亿美元的还有PancakeSwap和Uniswap V2,分别达到了69亿美元和53亿美元。但除此之外,其他锁仓量较高的AMM DEX的锁仓量基本在10亿美元左右,市场分化仍然明显。

从今年锁仓量的涨幅来看,10个主要AMM DEX上半年锁仓量的平均(中位数)约为972.26%。其中,MDEX的锁仓量增幅最显著,这或主要受到协议冷启动后锁仓量增长较快的影响。另外,BSC和Polygon上的AMM DEX的锁仓量涨幅也较大,都超过了2000%,这展示了新兴DeFi生态的快速发展。相比之下,以太坊上的AMM DEX的锁仓量则普遍要低很多,Balancer上半年锁仓量涨幅不足100%,即使涨幅最高的Uniswap V3,也仅为1000%左右。不过,从锁仓量占比来看,以太坊上的AMM DEX仍然占据绝对主导。

OKEx DeFi播报 | DeFi总市值96.2亿美元,OKEx平台WAVES领涨:据OKEx统计,DeFi项目当前总市值为96.2亿美元,总锁仓量为121.1亿美元;行情方面,今日DeFi代币普涨,OKEx平台DeFi币种涨幅前三位分别是WAVES、CNTM、SFG;截至17:00,OKEx平台热门DeFi币种如下。[2020/10/21]

今年上半年,AMM DEX的月交易总量约为803亿美元,其中5月交易量最高,累计达到了1732亿美元。上半年月交易总量涨幅约为24.12%,较去年下半年435.85%的涨幅大幅下滑。上半年月交易总量的最大涨幅约为154.71%,较去年下半年462.26%的最大涨幅也大幅下降。值得注意的是,这样的差距已经包含了上半年资产普遍升值对美元计价的影响,币本位交易量增幅可能更小。

从更微观的层面来看,Uniswap的市占率(交易量份额占比)持续上升,今年从1月的46.98%上升至6月的63.72%,扩大了16个百分点以上。而同期其他AMM DEX的市占率大多都有不同程度的滑落,比如Sushiswap就从1月的22.13%下跌至6月的12.39%、Curve从1月的11.40%下跌至6月的6.35%、Balancer从1月的2.78%下跌至6月的1.95%。

科银中国COO刘耕华:DeFi与CeFi会是很好的互助的关系:8月20日,TokenBetter中国行·北京站——“冠盖云集动京华”在北京云集隐居四合院成功举办。在主题为“新形势下数字经济新模式的机遇与挑战”的圆桌会议上,科银中国COO刘耕华指出,“DeFi现在已经进入爆发期,但存在很多乱象,未来还可能面临黑客威胁。”并表示,“DeFi与CeFi会是很好的互助的关系,势必要经历浴火重生的过程。”[2020/8/20]

在今年上半年月交易总量保持基本稳定的情况下,不同AMM DEX市占率的相对变化一方面可能意味着在以太坊生态上,Uniswap强者恒强,开始虹吸其他平台的交易份额,另一方面也可能意味着其他AMM DEX启动多链布局后,带走了部分以太坊上的交易量。

从用户规模来看,7个主要AMM DEX今年上半年独立地址的平均增速约为145.61%,尽管仍然有不错的增长,但相较2020年下半年平均471.85%的增速,上半年AMM DEX在整体上表现出了用户增长速度边际递减的趋势。其中,Balancer独立地址的增幅下降速度最大,去年下半年增长超982%,而今年上半年只增长了112%,其次,Uniswap和1inch独立地址的增幅也有较大下滑。

PlutusDeFi (PLT)宣布将于7月27日首发上线库币:据官方消息,DeFi聚合平台PlutusDeFi发布Medium文章表示,PlutusDeFi已与库币(KuCoin)达成长期合作,库币将成为PlutusDeFi官方认证的首发中心化交易平台,PlutusDeFi的代币PLT将于7月27日20点在库币开启交易,开放PLT/ETH和PLT/USDT交易对。

PlutusDeFi是一个全栈DeFi聚合器,将多个产品和DeFi应用程序集合到一个平台中,专注于用户体验、设计、隐私和匿名性。库币是全球领先的数字货币交易所,为来自207个国家的500万用户提供币币、法币、合约、矿池、借贷等一站式服务。详情见原文链接。[2020/7/26]

根据各借贷协议的锁仓量大小(多链协议选择锁仓量最大的版本),并综合市场声量,PAData选择了以太坊和BSC上的10个协议进行分析,包括AAVE V2(以太坊)、Compound、Maker、Liquity、Venus、Cream、unit protocol、B.Protocol、ForTube和AAVE(Polygon)。

根据统计,截至6月30日,资金规模最大的三个借贷市场分别是AAVE V2、Compound和Maker,锁仓量分别达到了78亿美元、71亿美元和60亿美元。另外,Venus、Liquity和Cream的锁仓量都在十亿美元级别,但剩余3个协议的锁仓量则仅略高于1亿美元。借贷市场的分化程度较AMM DEX市场更为明显。

从借贷协议锁仓量的增速来看,上半年,Polygon上的AAVE和以太坊上的Unit protocol增幅显著,上半年锁仓量分别翻了4000倍和100倍以上,除此之外,还有多个借贷协议的增幅超过了1000%,包括AAVE V2(以太坊)、Venus、B.Protocol和Liquity。从整体情况来看,借贷协议的锁仓规模增幅普遍高于AMM DEX。

上半年借贷协议的借贷规模也有较大增长。截至6月39日,AAVE V2、Compound和Maker的借贷规模分别达到了55.70亿美元、53.95亿美元和47.52亿美元。三大主要借贷市场均位于以太坊生态中,这展示了以太坊DeFi生态的可组合性目前仍然高于其他生态。

上半年5个主要借贷市场的借贷规模平均(中位数)增长了293.36%,其中,AAVE V2(以太坊)和Venus的借贷规模增速超过1000%,尤其是AAVE V2(以太坊),上半年的借贷规模翻了82倍,发展尤为迅猛。值得关注的是,AAVE的闪电贷业务发展良好,根据Aavewatch的监测,截至6月30日,AAVE V2闪电贷借贷规模约为40.72亿美元,约占总借贷规模的73.11%,上半年的增幅达到130.58%。另外,Compound和Maker的借贷规模增速也都在200%以上。

从当前各资产的未偿还债务情况来看,DAI、USDC和USDT等稳定币是主要的借贷资产,其中,DAI当前的未偿还债务规模约为151.3亿美元,另两大稳定币当前的未偿还债务规模分别为39.8亿美元和12.4亿美元。其他资产的未偿还债务都未超过4亿美元。

今年上半年,各借贷协议的用户规模也出现了如AMM DEX一般的边际增速递减趋势。整体上看,4个统计范围内的借贷协议今年上半年的平均增速仅约为23.41%,而去年下半年的平均增速则要高达442.46%,整体边际增速减弱的情况较AMM DEX更明显。其中,Cream和Compound的增速降幅最显著,前者今年上半年的增速较去年下半年的增速下滑超过97%,后者下滑超过98%。

分析师 | Carol 编辑 | Tong

当前可能是比特币历史上最重要的时刻之一。由于新的法规影响,国内的矿业部门被迫迁移。这些实体负责保护网络,他们的行动可以影响到整个加密行业.

1900/1/1 0:00:00元宇宙概念的出现:科幻小说《雪崩》中描绘了一个称为元宇宙(Metaverse)的多人在线虚拟世界,用户以自定义的“化身”(Avatar)在其中进行活动.

1900/1/1 0:00:00“我们如何理解隐私计算?我们如何应用隐私计算?”这似乎是目前隐私计算领域发展最核心的两个问题。这恰巧反应了技术发展在面对c端和b端时表现出的差异性:c端面对的是公用、普惠、单一、低成本需求,b端.

1900/1/1 0:00:00比特币究竟是“全球货币”多一点还是“数字黄金”多一点,一直都是争辩不休的话题。而2020年前所未有的机构入场步伐,则使市场几乎默认了比特币“数字黄金”的价值定位.

1900/1/1 0:00:00原文标题:《比特币是投机工具,垄断现象不仅仅存在于蚂蚁集团……央行副行长范一飞还透露了哪些信息》“垄断现象其实不仅仅存在于蚂蚁集团一家,对蚂蚁集团采取的措施,也会推行到其他的支付服务市场主体.

1900/1/1 0:00:00加密鲸鱼可能是“害羞”但聪明的生物,但是当你设法在行动中捕捉到鲸鱼踪迹时,这会是一个壮观的景象——例如.

1900/1/1 0:00:00