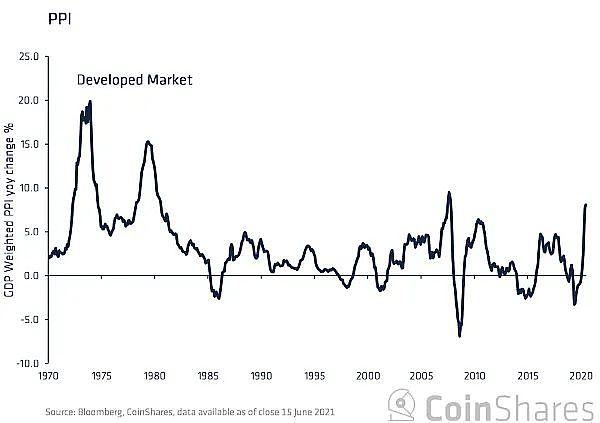

生产者价格受大宗商品价格上涨影响,在发达国家增长为7.1%,超过了90%的历史数据,这正是通胀开始抬头的地方。

在疫情期间,工资增长异常之高,因为低收入工人被解雇。随着这些工人重新就业,未来几个月工资更有可能下降而不是上升。

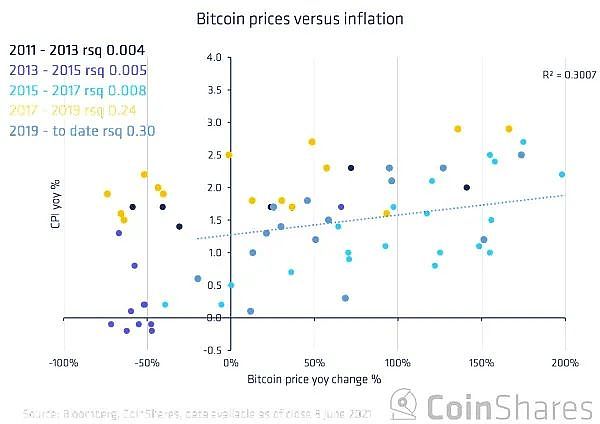

数据显示,比特币正开始发挥对冲通胀的作用。观察比特币价格变化相对于通货膨胀的变化,可以发现这种关系的统计显著性越来越强。

我们仍然不确定未来5年通胀会发生什么,但我们认为增加实物资产以保护投资组合免受通胀失控的尾部风险是一种谨慎的措施。

潜在通胀问题的迹象正开始显现出来,最明显的是日益紧缩的就业环境(和随之而来的工资上涨)以及全球范围内不断上涨的生产者价格。然而,投资者仍存在分歧,对通胀前景的看法分为两派: 有些人认为通胀效应本质上是暂时的,有些人认为通胀正在上升到威胁经济稳定的程度。

比特币巨鲸今日继续增持305枚BTC:6月17日消息,Tokenview数据显示,比特币巨鲸(1P5ZEDWTKTFGxQjZphgWPQUpe554WKDfHQ)再次开启增持模式,于6月17日06:17:44继续增持305枚BTC,本月累计增持1232枚BTC。目前该地址共持有129,105.54BTC,总价值约为2,688,751,976美元。[2022/6/17 4:33:54]

在全球范围内,数据突出表明,从历史角度来看当前的通胀并没有那么高。目前的水平与2008年金融危机后相似。当时的通胀超过了自1970年以来55%的历史数据。生产者价格受大宗商品价格上涨影响,在发达国家增长为7.1%,超过了90%的历史数据,这正是通胀开始抬头的地方。

数据:比特币和以太坊期货未平仓合约最近均创新高:主要衍生品平台的比特币期货未平仓合约(OI)最近超越2月份创下的历史高位,达到超过50亿美元的新高。其中,OKEx以11.1亿美元居首位,其次是BitMEX,OI为9.7亿美元。

CME和Bakkt等机构平台的暴涨尤其吸引了市场的注意力。8月17日,CME的OI为9.48亿美元,创历史新高,几乎是2月份高点时的三倍。

与比特币一样,以太坊期货未平仓合约也处于历史高点,约为15亿美元。OKEx和火币是领先的平台,OI都超过3亿美元。(CoinGape)[2020/8/21]

在新冠肺炎疫情复苏阶段,失业率下降速度比全球金融危机时期快得多,这意味着劳动力市场开始升温。这进而推断出,薪资可能会随之增长,就像我们今年在美国看到的那样。然而,尽管在大流行期间工资增长异常之高,但由于低收入工人被解雇,该数据已被扭曲。随着这些工人重新获得就业,未来几个月工资增长很可能会被压低,而不是增加。

据Coindesk分析师,比特币在上周末超过7000美元,出现了双底反弹的可能性:据Coindesk分析师,比特币在上周末超过7000美元,出现了双底反弹的可能性。这一积极的转变或与索罗斯间接投资数字货币有关。他表示,目前比特币的前景是中立的。在更高的层面,要注意的关键水平是7500美元,如果超过该价格,比特币可能持续上涨到8500美元(双底突破目标)。而下跌的关键点则是4月1日的低点6425美元,在接下来的几天,这一水平将会跌至6000美元。[2018/4/9]

因此,很难确定更高的通胀是否真的即将到来。全球航运中断造成了一些供应瓶颈,更广泛的供应链问题和库存挑战加剧了短期通胀,但这并不一定意味着它将导致更长期的通胀问题。因此,我们认为,目前还难以准确说出通胀将会如何变化,尽管我们承认,问题直接掌握在央行官员手中,而且历史表明,他们将更倾向于被动应对,而不是主动出击。

美国官员卧底执法,诱捕比特币交易商:近日,加利福尼亚的一名数字货币交易商Morgan Rockoon被美国国土安全部下属机构ICE逮捕。据悉,Rockoon曾与ICE便衣官员进行比特币交易,甚至在被告知该比特币是违法所得后依然进行交易。Rockoon因此被指控、无照进行汇款业务,当局还要求没收所有与本案有关的Rockoon的数字资产。[2018/2/28]

我们可以同情央行所面临的困境。在如此空前的宽松政策之后猛踩“货币政策刹车”,很可能会导致债券市场出现错位,从而造成更大的市场波动。美联储和其他中央银行被旨在缓解市场压力的流动性所困——因此很难轻易撤销。

这就是为什么市场如此关注最近 6 月联邦监督和货币委员会(FOMC)声明的原因。FOMC 会议纪要凸显出美联储总体上保持非常鸽派的态度(即使会议纪要出乎意料地偏鹰派)。与此同时,他们正在通过提高通胀预期和暗示 2023 年加息的预期来考虑通胀威胁。FOMC 仍然认为通胀本质上是暂时的,因此乐于通胀“过热”一段时间。

花旗研究报告认为 比特币不能担当储值的大任:据了解,花旗一份研究报告称,比特币的内含波动率高得惊人,几乎相当于新兴市场货币或者黄金的七倍,这就从根本上决定了它不可能胜任交易媒介和储值手段的工作,如果比特币价格涨到相当于此前曾触及的高点的三倍,即6万美元左右,就可能会触发政府的反应。[2017/12/29]

问题在于,美联储这种“以结果为基础”的做法,也就是所谓的“等通胀到来后再采取行动”,是有风险的。尤其是考虑到世界经济和科技的变化如此之快,一些跟踪通货膨胀的传统指标可能不再可靠。

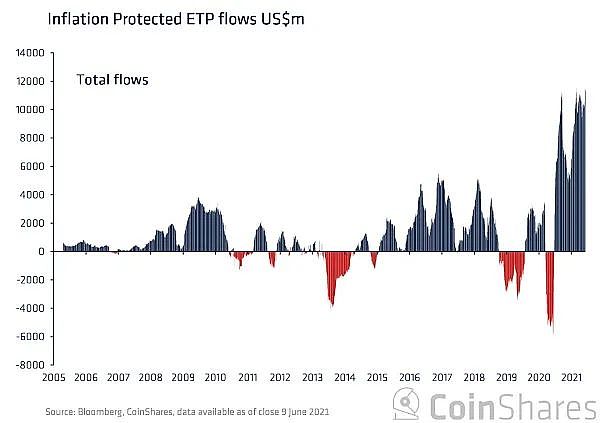

投资者行为还表明,许多人不相信基于结果的方法。由于自 2020 年年中以来的一连串资金流入,管理交易所交易的通胀保值产品的资产在过去一年中增长了 74%。

这些创纪录的资金流入也显示出,或许对通胀的担忧正在成为共识,而不是孤立的观点。它还暗示许多投资者认为美联储和其他中央银行可能落后于曲线。

不管通胀的结果如何,仍然存在相当大的尾部风险-央行可能会失去对通胀的控制。因此,正如上文资金流动所强调的那样,通胀对冲变得越来越流行。在通货膨胀期间,有一小部分硬资产会表现出色,我们认为比特币就是其中之一。

从概念上来说,比特币对冲通胀是有道理的,这就是经济学家所说的“真实资产”(realasset):一种供应有限且可预测的,并常以美元计价的资产。因此,当美元的供应量增加或者其他法币的供应量增加时,比特币相对这些货币可能会升值,即使它的购买力仍保持不变。

数据表明,比特币开始发挥通胀对冲的作用,通过观察过去两年比特币价格变化与通胀变化的关系,可以发现自2009年比特币被创造以来,他们的相关性正在改善,当前的R2为0.3(自2019年以来)。顺便说一句,目前比特币与通胀的相关性比黄金与通胀的相关性更好。

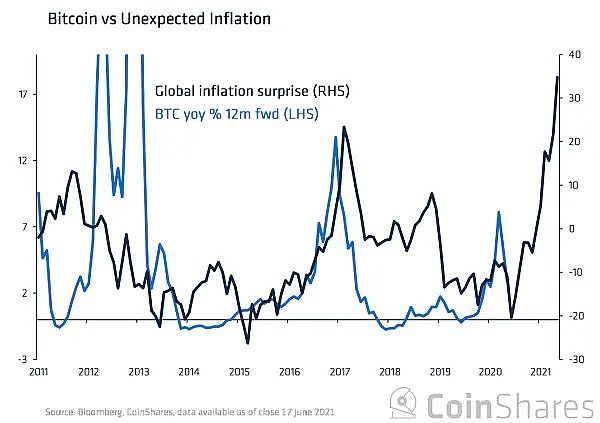

花旗(Citi)编制了一个指数,通过衡量通胀预期与实际结果的差异,来跟踪意外的通胀。

当指数在0以上时,通胀高于预期,比特币与意外的通胀有着早期且密切的关系。我们的分析显示,比特币确实对意外的通胀会做出反应,当通胀数据高于预期时,比特币会上涨。

我们意识到,比特币与通货膨胀的关系在现阶段很可能是不确定的,因为数据样本量相当少。尽管如此,有趣的是,随着时间的推移,这种关系一直在稳步改善,增加了“比特币是一种真实资产”的概念的可信度。

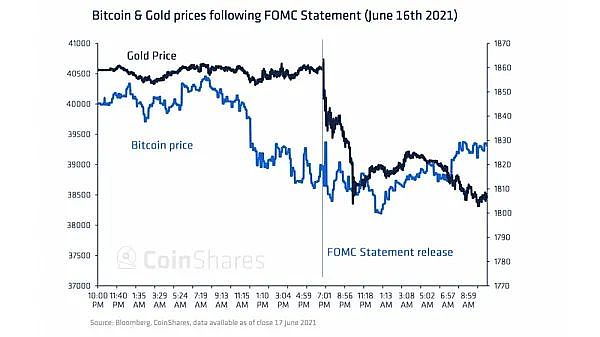

越来越多的证据表明,比特币作为一种资产正在走向成熟。在6月 16 日的FOMC声明表达了出人意料的鹰派基调后,价格走势与黄金非常相似。这突显出比特币的行为符合投资者对实物资产的预期,在美元贬值时升值,反之亦然。

我们仍然不确定未来 5 年通胀究竟会发生什么变化,但我们把增加比特币和其他实物资产看作是保护投资组合免受通胀失控的尾部风险的谨慎措施。比特币最初是具有通胀保值凭证的概念,现在通过与日俱增的投资者参与得到证明,其与物价的关系改善就证明了这一点。

作 | James Butterfill? ?译 |?IDEG

?编?| 芝士葡葡? 审?| 林蛋壳

头条▌萨尔瓦多将购买价值1.35亿美元的比特币萨尔瓦多总统曾表示,政府将向每位公民提供30美元比特币。并于今年9月7日正式采用比特币作为法定货币,那时估计有450万成年公民.

1900/1/1 0:00:00又一个DeFi知名应用开始将机构客户纳入发展规划中。7月5日,去中心化借贷应用Aave被透露将在7月推出面向机构用户的产品Aave Pro.

1900/1/1 0:00:00今日(7月8日)奥地利加密资产税务报告公司Blockpit宣布完成超过1000万美元的A轮融资,该轮融资获MGV领投.

1900/1/1 0:00:00本文英文版发布于American Banker,中文版由Roxe支付网络亚太团队翻译,授权金色财经首发,转载请注明.

1900/1/1 0:00:00最近一段时间,比特币的价格严重缩水,使得整个加密货币市场都处于风雨飘摇的状态。可就在同时,NFT却迎来了大涨.

1900/1/1 0:00:00自94号文件颁布施行以来,“提供定价、信息中介等服务”的虚拟货币交易所经营行为已被界定为行政违法.

1900/1/1 0:00:00