就现阶段而言,数字货币市场似乎进入到了横盘调整期,交易者和投资者不得不在低波动性市场条件下寻找机会、探索代收益来源。如果市场恢复上行,ETH 价格仍有很大的空间可以弥补当前的收入“损失”。相反,如果震荡下行,那么 2021 年的剩余收益很可能会被全部抹去。

在这篇文章中,我们将重点关注以下几个方面:

1、以太坊上 DeFi 在市场波动期间的状态,

2、最近市场对合成资产 Synthetix 的关注,以及潜在驱动因素

3、回顾 DeFi 中的“蓝筹股”收益来源

4、在 DeFi 中寻找替代收益来源模板

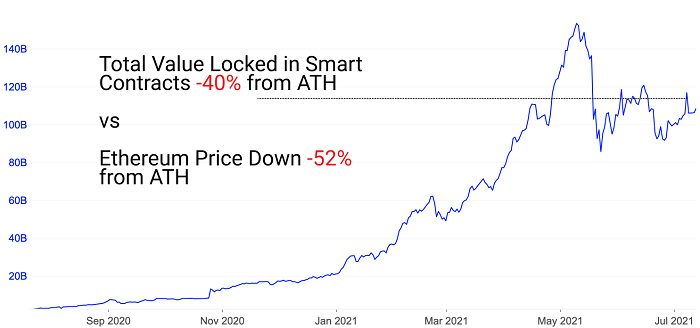

以太坊价格在短暂反弹后再次下跌,而一些 DeFi 代币尽管基本面没有太大变化,但仍经历了“孤立的突破”。

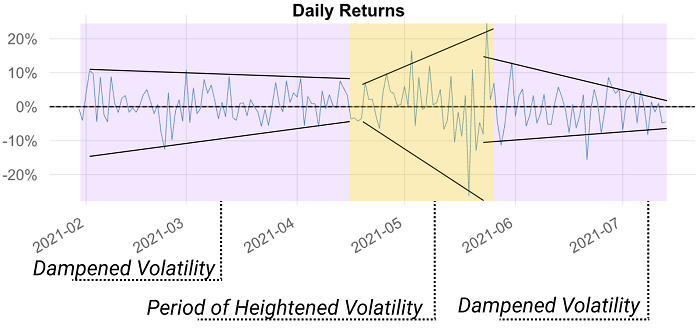

从历史上看,波动性增长和减弱都是相对的,一段时间市场走势波动幅度过大,随之而来的将会是波动下降。在下面这张图表中,我们可以注意到市场日均收入在 5 月份出现高度波之后,6 月至 7 月波动开始逐渐减弱。

Glassnode:Binance已取代Coinbase成为拥有比特币最多供应量的交易所:金色财经报道,区块链分析公司Glassnode数据显示,Coinbase 继续出现比特币净流出,过去两年累计减少45万枚比特币。Coinbase的比特币余额以1万到3万枚的步骤持续下降。这些比特币正被转移到与Coinbase实体无关的新钱包。鉴于其持有量,这些可能是机构的托管方案。另一方面,在同一时间内,币安的净余额大约增加了30万枚比特币。因此,币安现在已经取代Coinbase成为拥有比特币最多供应量的交易所。[2022/7/11 2:04:33]

如果市场恢复上行,ETH 价格仍有很大的空间可以弥补当前的收入“损失”。相反,如果震荡下行,那么 2021 年的剩余收益很可能会被全部抹去。

现阶段,以太坊依然处于横盘整理阶段,结果导致不少 DeFi 代币开始寻求其他“回报路径”,Synthetix就是其中之一,尤其是在创始人 Kain Warwick 重返该项目的过程中使其找到了更大的反弹力量。

7 月 10 日,Synthetix 宣布将于 7 月 26 日当周在以太坊二层扩容方案 Optimistic Ethereum(OΞ) 启动,最终部署日期有待 Spartan Council(斯巴达理事会)批准。按照SIP-121中的规定,初始支持的合成资产为 sETH、sBTC 和 sLINK。此外,SNX 喂价也由 ChainLink 部署。为准备过渡到 Optimistic Ethereum,将在接下来的几周内发布一些额外的SIP。其中包括债务池缓存机制的变化、iSynths 的弃用以及 L1 上 Synths(合成资产)数量的减少。

Glassnode:BTC期货市场的未平仓合约量达到新高:金色财经报道,据区块链分析公司Glassnode数据显示,虽然BTC链上交易保持平静,但衍生品市场的杠杆率一直在积极增长,这说明人们对BTC价格走势的兴趣大增,而不是在现货市场交易,造成现货市场上BTC的需求相对冷淡。对于衍生品,期货永续未平仓合约通常是连续合约市场中所有未平仓合约的总值,以BTC为单位计算,面对最近的价格下跌,永续未平仓合约已经达到了26.4万BTC的历史新高,自2021年12月4日以来上涨了+42%,超过了11月26日创下的25.8万BTC的前高。根据第一性原则,价格下跌将会导致多头交易者的清算,最近几天未平仓合约的增长暗示了空头交易者对市场疲软的分层投注。

Binance用户占有期货未平仓合约的绝大部分份额,特别是最近几周该交易所的市场份额明显增加。自12月4日的大规模清算以来,Binance已经吸收了9.4%的比特币期货未平仓合约,现在以30%的市场份额牢牢占据着主导地位。按未平仓合约市场份额计算,排名第二的是FTX,占19%,超过了芝加哥商业交易所(CME),CME在10月份推出$BITO ETF时曾出现过市场支配地位的跃升,但现在位列第三,占期货持仓量的15%。[2022/1/13 8:47:22]

Glassnode:比特币每单位算力收入已回升至每Exahash算力38万美元:金色财经报道,据Glassnode最新分析显示,比特币14天算力中值已经恢复到128 EH/s,比历史最高值低了约29%,全网算力相对于从7月低点恢复了42%。挖矿算力的增加原因或包括:旧硬件获得重生,中国的矿工成功搬迁、重建或重新安置他们的挖矿硬件和业务。

目前比特币挖矿市场对2020年以来爬升的币价反应缓慢,在更高价格的比特币情况下,只有更少的机器在竞争相同产出数量的比特币,每单位算力的美元计价收入现在已经回升到2019年7月的水平,即每Exahash算力 38万美元,从历史基础来看,目前正在运营的矿工利润非常高。[2021/9/10 23:14:55]

Optimism质押者的回报率在 7 月份达到了约 15% 的绝对最低点,但L 1 质押仍然有利可图(相对而言),但随着流动性过渡到 L 2,Optimism 质押者现在可以获得的年投资收益率可以达到约 50%,预期 sUSD/sETH、sUSD/sBTC 和其他交易对将会陆续在 7/8 月推出。

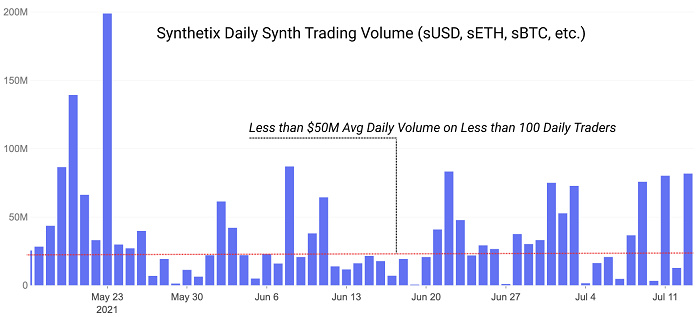

Synthetix 希望向 L 2 过渡,标志着该产品进入一个新时代:一个拥有更多用户、更多容量和更多交易活动的时代。迄今为止,该项目一直在努力解决 L 1 的高费用问题,导致日均交易者不到 100 人,而且日均交易额也经常低于 5000 万美元。进入6 月份之后,情况变得更“惨”,当月 Synthetix 日均交易额低于 1500 万美元,用户数甚至不到 50。但现在,SNX 通证持有者可以期待过渡到 Optimism,受益于较低的费用,Synthetix 的交易活动也有望得到进一步增长。

Glassnode数据:新手最近在恐慌性抛售BTC:Glassnode创始人Jan Happel和Jann Allemann发推表示,自去年10月以来,还没有看到长期持有人的头寸变成绿色。看起来新进入市场的人最近在BTC上做了很多恐慌性抛售。[2021/5/6 21:30:44]

更重要的是,作为一个成熟项目,Synthetix 给整个数字货币行业展示了一个 L 2 迁移的典型研究案例。

以下是一些在 DeFi 行业中以费用和流动性挖矿激励形式获得收益的三大主要类别:

1、通过在去中心化交易所提供流动性赚取费用

2、来自贷款池中贷款资产的收益

3、从流动性挖矿奖励中赚取治理代币

随着市场对避险资本(稳定币)的需求增加,最近 DeFi 代币的估值愈发低迷,投入到这一领域里的风险资本也正在减少——所有这一切,都导致整个 DeFi 行业收益率大幅缩水。那么,稳定币会如何 DeFi 行业呢?事实上,当稳定币资本开始增加,意味着“稳定的”资本流动开始争夺相同的市场价值份额。随着越来越多的资本进入产生收益的 DeFi 协议中,所有参与者美元的收益都会被稀释。

Glassnode:OKEx暂停提币服务前有大量BTC转出:Glassnode发推表示,OKEx在暂停提币服务之前,有大量BTC流出。glassnode称,根据其数据,在过去48小时,两次大批量提币共转出一万枚BTC。[2020/10/16]

我们看到情况显然是这样,因为 DeFi 中的美元等价物正在超过以太坊和代币估值的市值增长。随着越来越多资本开始四处流动,他们对 DeFi 高收益率也有明显的需求。但问题是,这些资本并没有用于购买现货 ETH 或治理代币,他们进入 DeFi 市场的主要目的其实是避险。

随着资本的增加,大家都来分一杯羹,竞争也就变得越来越激烈。

* 链上活动减少:如果来自用户活动(例如交易量)的可用费用(available fees)开始减少,但试图吸收这些费用的资本是静态(static)的或增加(increasing),都会导致流动性提供者获取高收益的机会减少。

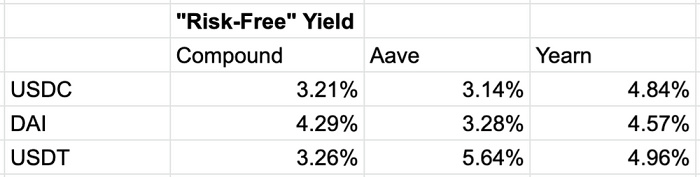

二季度,所有区块链上的去中心化交易所使用量都出现下降,借贷需求、投机需求以及利用率等指标均受到抑制。总体而言,尽管市场对 DeFi 的投资依然强劲,但 DeFi 的实际使用指标开始走弱。结果,诸如 Aave、Compound 和 Yearn 等知名 DeFi 协议的“避险”年化收益率均降至 5% 以下,即便 Aave 和 Compound 推出了流动性激励措施,年化收益率依然只有 3-5%。

* 代币价格低迷:如果 DeFi 协议中用于补贴流动性的(以美元等值形式)奖励出现贬值,那么整体收益率也会下降。随着越来越多的资金流入这些 DeFi 代币,代币价值依然会不断下降,因为这些代币的美元价值都是呈下降趋势的。

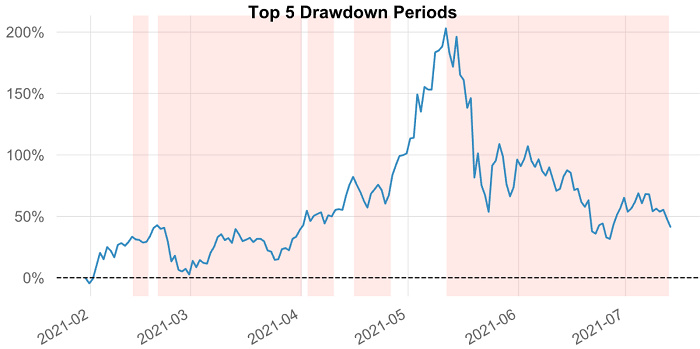

少数 DeFi 代币与 ETH 之间的相关性开始走弱,当 ETH 价格下降时,一部分 DeFi 代币价格反而出现上涨。但总体来说,相比于历史高点,DeFi 代币价格依然严重过低。二季度,治理代币质押者已经损失了 60% 以上的质押资本,提供收益耕作的 DeFi 代币通常与质押代币状况相同,因此“挖矿”奖励价值也损失了约 60% 以上。

* 总结:由于使用量和费用减少、代币价格(以及奖励价值)低迷、以及稳定币资本参与量越来越大,综合这些因素的影响,整个 DeFi 行业的收益率已经大幅减少。

如今的市场环境略显“怪异”——资本非常充裕但大多数代币都找不到边缘买家,那么在这种环境下,交易者如何找到新的收益来源呢?

坦率地说,现在很难找到高收益替代品,并且在许多情况下,投资者和交易者需要加强风险管理和深入了解 DeFi 代币的底层机制。市场上的确也存在一些高收益 DeFi 项目,他们交易并不拥挤(因为知名度不高),但需要注意的是,这些 DeFi 协议的风险可能更大。

事实上,“拖累“”交易者获得高收益率的因素主要有三:

1、大量参与者/流动性

2、低利用率/低交易额

3、代币价格下降

那么,如何解决上述问题呢?我们也有三个办法来应对:

1、寻找参与度低的早期矿池

2、在利用率较高的“原石”中寻找“钻石”

3、识别具有价格升值潜力的项目

在 DeFi 市场中,衍生品一直是个相对安静的角落,这主要是由于大多数衍生产品在 Layer 1 网络上的 gas 成本很高,加上其他问题,导致流动性保持在较低水平,也会降低整体用户体验。

尽管现阶段衍生品市场缺乏吸引力,但许多来自传统金融市场的衍生品以及一些新想法已经开始建立。从传统金融移植过来的衍生品包括期权、期货、掉期和其他产品,这些产品市场通常与其他数字货币市场不同,提供的风险/回报类型也不一样。

如今 DeFi 市场中已经拓展出许多期权平台,但大多数流动性都很差,而且 gas 成本较高。二季度,已经有数十笔风险投资交易为新期权平台提供资金,但迄今为止,大多数交易要么未启动,要么无法找到流动性/用户。

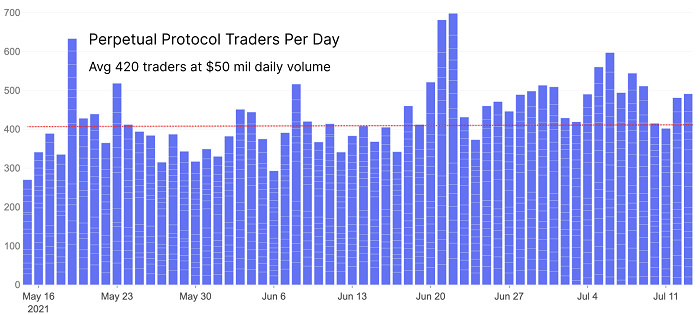

随着 DeFi 领域里的用户活动不断减少,意味着流动性提供者能够获得的回报也会缩水。不过,永续合约一直是 DeFi 衍生品的一个亮点,在过去的几个月里,这块“蛋糕”越来越大,其中 Perpetual Protocol 和 DyDx 的交易量表现一直非常强劲并逐月增长。

每个代币持有者都想从交易费和流动性挖掘奖励中分得一杯羹,至少就目前而言,Perpetual Protocol (PERP) 的质押者可以获得约 40% 的年化收益率,据悉Perpetual Protocol 即将发布 V2 版本,年化收益率可能还会增加。

以上就是二季度 DeFi 市场的概况,对于大多数投资者和交易者来说,当前最迫切的一个问题就是:市场能尽快恢复上行吗?或许只有时间能给我们答案。

本文来自 Glassnode,原文作者:Luke Posey

受各地对加密货币监管趋严及电力管控等影响,多家比特币矿企正在加速矿机和算力转移,寻求向其他能源及政策友好地区发展.

1900/1/1 0:00:00以太坊 PoS 合并后,重组攻击将更难执行,它必须解决极其困难的协调问题,即让大多数验证者同时下线.

1900/1/1 0:00:00最近有人在讨论矿工是否可能采用一个还不存在的、修改过的以太坊客户端,主要为了使矿工可以接受贿赂,对区块链进行短程的重组 (创造这种贿赂的主要用例是攻击 DeFi 协议).

1900/1/1 0:00:00在蓝狐笔记之前的文章中,多次提到DeFi的下一步重点在于资产效率的提升。这从Uniswap、Curve等多个协议的迭代中可以看到这个趋势.

1900/1/1 0:00:00由于机构投资者对加密货币服务的需求依然强劲,资产管理巨头富达旗下富达数字资产(Fidelity Digital Assets)计划将员工人数增加约 70%.

1900/1/1 0:00:00“苏州市体育惠民消费行动”体育消费节系列专项活动自举办以来,受到了广大市民和体育商家的一致欢迎,福利满满,人气爆棚!7月17日-7月18日.

1900/1/1 0:00:00