前言

如今,越来越多的NFT平台和项目如雨后春笋般涌现,并且也备受投资机构瞩目。例如总部位于纽约的OpenSea,该平台在今年三月在Andreessen Horowitz (a16z)领投的一轮融资中筹集了 2300 万美元,在7月完成了由a16z领投的1 亿美元 B 轮融资,融后估值 15 亿美元。根据 Crunchbase的数据,Rarible交易平台已经筹集了 180 万美元的资金。本文将依次盘点 NFT生态板块、机构投资组合和象限投资方法论,浅谈一些NFT投资逻辑和市场数据所反映的行业特征。

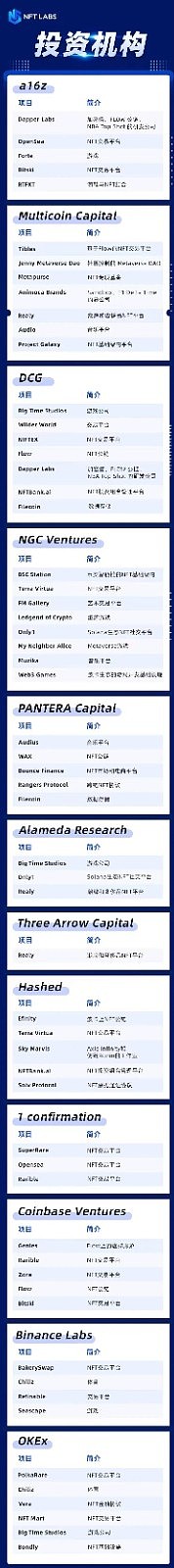

首先,我们从各大投资机构的生态布局开始看起。

根据上图部分机构的投资组合,可以看到大多机构主要关注的方向分为三个:

首先是交易平台。交易平台是NFT流通环节中必不可少的一部分,且盈利模式清晰,同时也是红海战场。OpenSea在目前NFT交易平台中处于头部的位置,提供NFT二级市场普遍的交易模式、包括发行、交易、拍卖。然而,交易平台赛道还存在着多种可能性,例如NFT + DeFi,NFT借贷,碎片化等。

交易平台通常细分为艺术品交易、音乐交易平台、潮牌和奢侈品等。目前许多中心化交易所都上线了NFT交易平台,其中有币安、火币、DoDo、Gate等。中心化交易所本身处于区块链世界的生态链顶端,并且辅以巨大的流量优势。对于他们而言、入场布局NFT可以提高收益、丰富生态布局,并为用户提供门槛更低的DeFi+NFT体验。

第二个方向是游戏。首先是游戏的工作室,包括a16z投资的Dapper Labs,开发了大家所熟知的 CryptoKitties、NBA TOP Shot、Flow等。Multicoin Capital参投的Animoca Brands 游戏工作室也是链游圈的大鳄,旗下产品包括虚拟世界The Sandbox、赛车游戏F1 Delta time。这些游戏公司有比较成熟的游戏开发和运营经验,并且旗下有多个区块链游戏项目,项目之间可以互相合作,可以将原有的粉丝转化为新项目的用户。此外,工作室在游戏的运营和链游营销方面已有丰富的经验,具有一定先发优势。

Neutra Finance遭到攻击,损失23.5 ETH:8月2日消息,BlockSec旗下交易浏览器Phalcon发推称,基于Arbitrum的Neutra Finance遭到攻击,损失23.5 ETH,攻击原因与转换函数使用的现货价格有关。 具体来说,有两个池共享相同名称的LP代币(CMLT-LP),可以通过调用转换函数从一个池(CMLT-LP-65eb)转换到另一个池(CMLT-LP-2ea3)。[2023/8/2 16:13:48]

在游戏工作室之外,还有一些融合Play to earn,GameFi等创新玩法的公司值得关注。在传统游戏中,用户在皮肤上花费数百甚至数千美元,然而,这些皮肤并没有改变游戏玩法本身,只是为了增强角色的外观。Play-to-Earn 是NFT游戏的新的商业模式,游戏玩家成为游戏资产的所有者和投资者,通过租赁和销售游戏内的物品来将他们在游戏上花费的时间代币化,获取相应的收入。其中的代表项目之一是Axie Infinity。玩家通过赢得与其他玩家的战斗来获得一种SLP代币,在游戏中需要 SLP 来繁殖新的 Axies,或者也可以在开放市场上出售并交易其他数字资产。

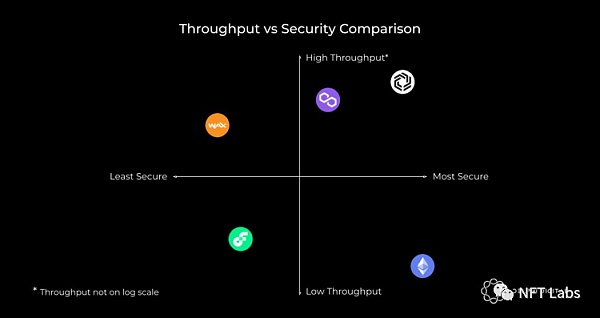

最后是NFT的基础设施,主要是指 NFT的公链和侧链。由于以太坊吞吐量低、Gas 费用高、网络拥挤等问题,如何建立一个更好的基础设施是一个讨论已久的问题。解决方法无非是以下三个,一是迁移到其他公链(例如BSC、Near)、二是自己做一条专注于NFT的公链(Dapper Labs开发的Flow、Enjin开发的波卡上的公链Efinity)、三是选择Layer2解决方法(Polygon、Roinin)。

对于NFT项目投资的方法论,可以分为两个维度来分析项目叙事和数据。NFT项目的叙事主要是项目的愿景和机制。数据代表了项目的各类数据表现。在项目初期时,项目的叙事价值大于数据价值。

项目叙事价值偏向于主观。首先是项目的质量和项目方的可靠程度。因为 NFT 发行门槛极低,且很容易被模仿抄袭,对于发行团队的影响力关注,会进而影响到对后续交易潜力的判断。其次是项目的愿景和机制。

Tokenview推出多链节点服务:4月6日消息,Tokenview现已提供多链节点服务,分布式节点客户端允许dApps和区块链开发者与多链网络进行交互,轻松实现在区块链网络上的信息请求,交易发送,合约部署。

Tokenview目前支持120+条区块链,服务20万+开发者和企业,所有rpc端点都开放使用,开发者可通过调用API并返回信息。[2023/4/6 13:48:14]

比如最近很火的Bored Ape Yacht Club ,每只发行价是0.08ETH的猿猴,有的已经卖到了六位数。该项目吸引了名人、KOL和著名运动员,例如 NBA 年度最佳新秀拉梅洛·鲍尔。

为何这些猴子近期的交易额会超过拥有巨大流量的Larva Labs的Cryptopunk和Meetbits?首先,Bored Ape Yacht Club的创立想法道出了许多NFT收藏家的心声:每一个投身于区块链领域的猿猴都实现了财富自由。其次,在Bored Ape Yacht Club中,拥有猿猴的人持有该猿猴的版权,这意味着所有者能够销售带有猿类肖像的产品,创建其持有的猿猴形象的周边,包括书籍、漫画,甚至咖啡和啤酒品牌。这在NFT收藏品中是极其少见的。

一是社群的活跃程度和社交媒体粉丝数。NFT 比 DeFi 更加依赖于市场活跃度,购买收藏品时,其创作者背后的粉丝尤为重要。创作者越受欢迎,其创作的NFT价值就越高。Twitter等社交网络上的关注者量,都是评估项目很重要的数据之一。参与 NFT项目时可以到官方的媒体渠道如 Medium,Twitter等了解最新项目动态,或加入官方的聊天频道如 Discord,Telegram了解项目活动和社群的活跃度。

二是市场的成交记录。这些历史交易数据可以在 NFTGO 上查到,以及其他数据维度。值得注意的是,NFT项目的评估不是根据平台上待售的资产进行评估,因为NFT的稀缺性和独特性决定了市场对每项资产的评估标准不断变化。

三是基础设施的数据评估。需要参考技术优势(比如安全性能、吞吐量)、生态建设程度(生态中项目的质量和数量)、IP资源等等。

Zero Hash任命Cyril Mathew担任其新总裁兼首席运营官:金色财经报道,加密基础设施提供商Zero Hash已任命Cyril Mathew担任其新总裁兼首席运营官,因为该公司希望在国际上扩张和发展。作为一名前大型科技开发人员,Cyril曾在Coinbase以及Meta(前身为Facebook)和Uber领导业务开发团队。最近,他担任支付处理商Stripe的业务开发和合作伙伴关系全球主管。(CoinDesk)[2023/3/28 13:31:36]

项目处于哪个阶段 (是成熟期还是发展的早中期)。

项目是否具备稳定的竞争优势。

项目中长期的投资逻辑是否清晰? 是否与行业大趋势相符?

举个例子,简单分析下 The Sandbox 这个项目。

首先,赛道。The Sandbox所处的元宇宙赛道,正处于高速发展阶段,是一个上行空间巨大的优质赛道。目前,元宇宙已经从圈内走向圈外,未来或将吸引更加丰富的资金体量和金融需求。

其次,社区。可以比较The Sandbox与同阶段的其他元宇宙概念项目,比较他们的创建者,艺术家,LAND (土地) 拥有者数量和贡献者社区,现有的注册账户,以及LAND的销售速度等等。

第三,社交媒体。The Sandbox 在 Twitter 上的关注人数,以及Telegram 和 Discord 社群人数和活跃度。VoxEdit 创作和 Game Maker 游戏制作大赛等社区活动的参与度等。

第四,合作伙伴。可以关注项目的合作伙伴是否包括了知名的IP和机构等,是否有KOL背书等。

最后,谈谈投资NFT的常见风险。NFT本身是个高风险市场,由于大多用户是跟风炒作IP,NFT有代币和收藏品的价格波动风险,尤其是收藏品的价值往往难以衡量。判断某个NFT的公允价值,往往每个人心中都有各自的衡量体系。关于投资NFT的估值,可参考我们之前的文章如何给 NFT 估值?

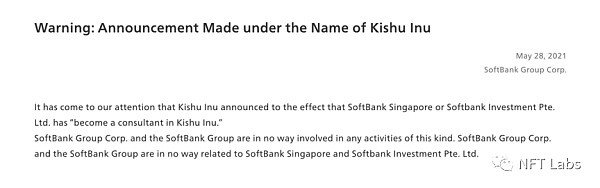

其次,如果真的想参与一个项目,那么就要通过多种渠道去了解这个项目,比如项目官网,官方媒体渠道telegram、推特、Discord、Medium等,项目进展,融资情况,国内外的媒体报道情况,是否有负面信息等,从而判断该项目的背景是否正规。如果是从第三方获取的信息,不要听之信之,要仔细确认信息的来源是否可靠。

天桥资本合伙人:曾将SBF视为“朋友”,却遭到SBF背叛:1月17日消息,天桥资本(SkyBridge Capital)管理合伙人Anthony Scaramucci在瑞士达沃斯举行的Casper Lab区块链中心活动上表示,在FTX破产之后,他感到被SBF“背叛”了,因为他与SBF和他的家人有着亲密的友谊。

此外,Scaramucci还表示,对加密货币的信心也没有动摇,他强调FTX的破产与该技术的潜在价值主张无关。[2023/1/17 11:16:26]

此外,值得注意的是,信息冒牌方式层次不穷,比如,有些项目会使用雷同的机构名称来吸引用户。比如下图所列的是软银的公告,Kishu Inu的顾问Softbank是一家山寨公司,并不是字面上的软银新加坡。

在参与NFT交易时,核对智能合约也是鉴定方法之一。在项目 NFT 发行前后,有可能出现子用假地址财。通过核查项目的官方信息,有必要时候直接找项目团队核实,可以降低受风险。

最后,NFT项目的安全性。项目方破产或中途跑路、第三方服务器遭黑客攻击,以及碎片化 NFT 中创建者将流动性撤出,那么购买这个uToken的人会遭受流动性风险等。还有购买NFT时,需要仔细确认这个NFT是否是原作者铸造的,这十分关键。因为每个人都可以去拿别人的Cryptopunks的图片去铸造新的NFT,也就是赝品。

人们通常会把NFT项目分为交易平台、游戏、艺术、收藏品、虚拟世界等几大类,这其实是顶层用户所看到的NFT应用或者是搭建在协议层之上的Dapp。如果用一个更全局的视角分析,除了Dapp之外,还有服务NFT的底层基础设施和中间网络协议。举个例子,NFT交易平台是搭建在底层基础(以太坊、WAX、Polygon)之上的基于ERC721或者ERC1155等NFT标准的的应用。底层基础设施为交易平台提供性能和互操作性,ERC标准限制了顶层应用的使用场景。

数据:Crypto.com总资产的40%是低流动性资产:金色财经报道,据Lookonchain发推表示,Crypto.com的5个以太坊钱包和6个BTC钱包共持有价值约26.8亿美元资产,其中BTC/ETH/USDT/USDC/DAI/BUSD资产共占比约60%,约40%是低流动性资产。Crypto.com持有大量SHIB和CRO,其中SHIB占总资产近20%,CRO占总资产近3%。

除此之外,Crypto.com在公布资产储备之前从Binance中提取了2.1亿USDT,从Circle提取了5000万USDC。

下图为Crypto.com的5个以太坊钱包和6个BTC钱包的资产明细。[2022/11/13 12:59:07]

从功能属性上,NFT产业链自上而下可以分为三层:

一是: 应用层,用户日常看到的和用到的,

二是: 协议层,NFT应用层和计算层中间的技术栈。

三是: 结算层,负责NFT的价值的存储和记录。

从文章开头的长图可见,在NFT领域,投资机构从结算层、协议层、到应用层也都有所涉猎。

应用层可分为卡牌、收藏品、NFT+DeFi、游戏、收藏品、交易平台、音乐等。

NFT借贷平台、流动性挖矿是DeFi 与NFT 结合的玩法。例如Unicly,NFT碎片化交易平台。存入自己拥有的NFT比如Cryptopunks或者Hashmasks,放进金库里铸造uToken。这个玩法给NFT持有者提供了极大的流动性。对于其他没有能力挑选NFT的玩家来说,也是一个不错的机会,因为整个过程中不需要持有任何NFT,通过持有别人发行的uToken等待升值,再在AMM上卖掉。

NFT 最早的落地尝试是游戏。融合DeFi的NFT游戏项目也称之为GameFi,指将金融产品以游戏的方式呈现,将 DeFi 的规则游戏化,如使用 NFT 装备提升收益、引入对战模式等,相比传统流动性挖矿而言,GameFi 项目与用户的互动性更强,也有着更高的趣味性。

由个人或社区发行的一类非常广泛的代币。比如格莱美奖获奖唱片艺术家RAC,发行个人的社交代币,其代币持有者可以访问私人 Discord 群组,这是早期支持者互动和奖励的一种方式。

收藏品有很多爆火的项目,比如 Meebits,一个由 Larva Labs设计的 2万个独特的 3D 角色。现有的 CryptoPunks 和 Autoglyphs 所有者也可以获得免费的 Meebit。还有 Bored Ape Yacht Club –一个由 1万个独特的 Bored Ape NFT 组成的集合,可以访问"Swap Club",仅限 Bored Ape 会员。此外,每个 BAYC 都提供了一只免费的狗供"领养"。

协议层是结算层和应用层中间间关键模块。统一的链上协议标准,可有效降低 NFT 资产发行门槛和难度,解决NFT市场中的资产安全问题、真伪性、流动性和去中心化问题。目前应用最为广泛的是ERC721协议和ERC1155协议。

ERC721 —— 以太坊上NFT代币的元数据结构。第一个代表 NFT 资产的标准,由 Dapper labs Dieter Shirley 创造出来并由 CryptoKitties 带向市场。

ERC1155 —— 单一智能合约中管理多种类型NFT

ERC998 —— 可嵌套的 NFT,即多个NFT的绑定关系

EIP2981 —— NFT版税

ERC1523 —— NFT作为保险单

EIP1948 —— 可变更信息的NFT

ERC875 —— 批量转移NFT

除了主流的ERC-721和ERC-1155以外,部分 NFT 底层公链已着手开发NFT链上协议。例如DNFT,一个支持跨链的去中心化 NFT 协议。支持开发NFT 资产相关的创建、交易、分析、衍生品、数据等各种产品。或者Vera,波卡生态的NFT借贷和流动性协议。这些属于NFT通用协议层,可赋能NFT的应用场景,比如金融、数据、跨链、隐私等赛道。主要将其分为流动性协议、跨链协议。

释放NFT在金融上提供流动性的应用场景。通过将NFT抵押,生成易于流通的ERC20代币来提升NFT的流动性。比如Unicly,NFT持有者在Unicly协议上创建自己的uToken,该协议一般是对一组NFT 的集合进行抵押碎片化后,铸造对应数量的ERC20代币,进而参与流动性挖矿、交易等。

现在的NFT大多是基于ERC721标准,场景局限于以太坊。其他结算层的公链也有NFT交易的需求,比如WAX、Conflux等。NFT的跨链协议可以为主链和其他主链之间的NFT提供互操作性。比如DNFT,DNFT是基于波卡Substrate构建的跨链的去中心化NFT协议,为目前各种NFT提供底层的跨链基础设施服务。

结算层可包括数据结算层的各大底层公链、侧链等以太坊扩容方案、存储、域名等。

以太坊带来的吞吐量低、Gas 费用高、网络拥挤等问题。解决扩展性问题变得尤为主要。解决方法无非三个: 迁移到其他公链(例如BSC、Near)、自己做一条专注于 NFT 的公链(Dapper Labs开发的Flow、Enjin开发的Efinity)、选择Layer2解决方法(Polygon、Roinin、Immutable)。关于以上公链和侧链的详细解读可以,看下我们的往期文章下一个爆发点在哪里?深度盘点 NFT 基础设施:公链与侧链。

投资基础设施的评判标准: 基础设施的技术优势(吞吐量、安全性能)、生态建设程度(生态中Dapp的质量和数量、钱包数量)、开发者体验、资产的流动性、链上的IP资源。

图表来源:DELPHI DIGTAL

由于 NFT 在创建后无法轻易更改,NFT资产、元数据和代码的数据存储、存储以及如何随着时间的推移保持持久性是关键的一个环节。数据储存方案需要按照创作者、消费者、开发者对于 NFT 数据存储的需求。并且保证数据的持久性和可靠性。代表项目有Arweave、Filecoin、NFT.Storage等。

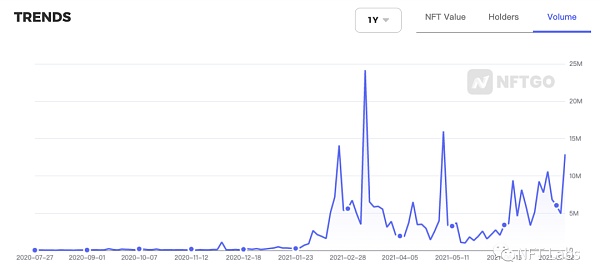

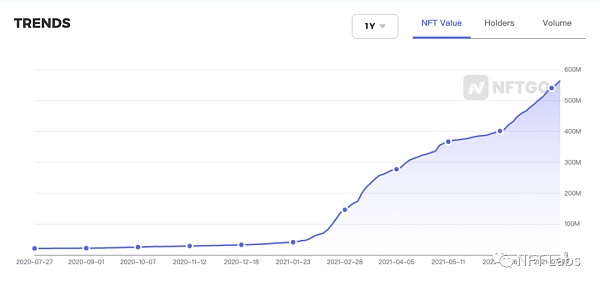

图表来源:NFTGO

目前NFT已经经历了三轮牛市。NFT的首次爆发在2012 年,归功于第一个将要建在比特币网络上的类似 NFT 的代币——Coloured Coins,又名 Bitcoin 2.x。此后,NFT 不断发展,可以追溯到 2016 年 Counterparty.io 推出的 Rare Pepe Directory 项目和2017 年 John Watkinson 和 Matt Hall 推出的 CryptoPunks 项目。而 NFT 领域真正的繁荣始于 2017 年底,2018 年初以太坊热潮中推出的 CryptoKitties,致使人们对 NFT 活动关注度飙升。

2020年开始,NFT的第三次爆发带来 NFT 市场的销售额飙升。开年以来,在不到三个月的时间里,主要 NFT 项目的合并市值已经增加了 1785%。还有Play-to-earn模式的区块链游戏的爆发,例如7月的黑马Axie Infinity的日活用户(DAU)从 4 月底的 38,000 人猛增至 252,000 人。这个月,Axie Infinity的协议收入超过DeFi众多项目之和。NFT市场的数据表现和NFT市场中出现越来越多的投资机构,你认为 NFT 下一波爆发时间点将会在什么时候呢?欢迎加入社群和我们一起讨论。

标签:NFTCRYPTOCRYPEFI2PACNFTCrypto Crash GamingMy Crypto PlayEVAL DEFI

尽管热度与销售额有所回落,但NFT(非同质化代币)正以现实与虚拟交错的叙事方式展现出强劲的发展潜能.

1900/1/1 0:00:00随着 Layer 2 等扩容方案的逐步落地,最近衍生品赛道内的项目又重新引起了人们的关注,部分头部项目的代币价格也在近期连创历史新高.

1900/1/1 0:00:00今日,新加坡金融监管局(MAS)官网显示,目前已经向89家DPT申请的企业发出通知,如果申请人采取必要措施以满足MAS对于持牌运营的要求,则随后将收到MAS向申请人授予的许可证.

1900/1/1 0:00:00或许,你的第一款 LV,可能不是一个包。为纪念 Louis Vuitton 品牌同名创始人诞辰 200 周年,Louis Vuitton 特意在其8月4日生日当天推出了一款官方自研游戏《Loui.

1900/1/1 0:00:00DeFi数据1.DeFi总市值:860.86亿美元 市值前十币种排名数据来源DeFiboxDeFi总市值数据来源:Coingecko2.过去24小时去中心化交易所的交易量:32.

1900/1/1 0:00:00美国银行是美国总资产规模最大的金融机构之一。该行认为,萨尔瓦多可能会通过其最近的比特币战略获得很多好处.

1900/1/1 0:00:00