原标题:相比于 PoW PoS 会让富人更富?

对 PoS (权益证明) 共识算法的一种常见批评是它让「富人更富」,大致可以解释为「规模经济有利于既有的富人,而不利于资源匮乏的人」。

通过观察任何大规模运营的行业,我们可以很容易地看到这种情况:随着时间的推移,那些能够以更加高效和更大规模运营的企业,能够利用自己的影响力和规模,推动其形成行业垄断。我们甚至可以在民族国家层面上看到这一点,即领土更大、资源更丰富的国家拥有更大的影响力,达成更大的贸易协议,并以贫穷国家的利益为代价直接将国际事务推向有利于自身的方向。

就加密货币共识算法而言,也很容易看到这种情况:更大的参与者能够在其业务中投入更多的资金,增加他们在特定区块链的安全系统中的整体份额,并为自己带来更多的回报。这形成了一种循环效应,他们能够将这些收益回报再投资到更大的业务中,为他们带来获得更多回报的潜力,就这样循环往复。

这实质上就是持续的零和游戏,因为在一个公开可访问和参与不受限的加密货币安全机制中,提供的奖励是固定的,但参与者的数量可能是无限的,如果某个参与者能够有效利用其业务的规模经济效益,那么他就能够以其他竞争者的损失为代价获得市场份额,且随着时间的推移,他可以利用这种差异建立起不可逾越的领先优势。很容易看出,在这样的加密体系中,富人将如何变得更富,以及为何这种情况是十分危险的。

下面我们来谈谈基于 PoW (工作量证明) 和 PoS (权益证明) 的系统在规模经济上的差异。

PoS 背后的理念是,个人将自己持有的加密货币 (通常是区块链的原生货币) 作为抵押品存入到该加密货币协议中进行托管。他们将有权提议新区块,并参与到对这些区块在区块链中的最终排序达成共识。作为回报,他们会因为履行这些职责获得奖励(获得的奖励通常是该原生货币),因此他们受到了赚取区块奖励的激励而参与进来。

外媒:美国银行和富达通过增持MicroStrategy股票对比特币有间接风险敞口:4月11日消息,美国银行和富达银行在第一季度的资产负债表上持有大量MicroStrategy股票,这表明机构对间接比特币敞口仍有兴趣。

截至3月底,美国银行显示在第一季度购买了86,147股MicroStrategy (MSTR) 股票。根据美国证券交易委员会的一份文件,富达在同一时期增持了97,199股。两份文件都追踪了从1月1日到3月31日的交易,并不一定表明两家公司的总体持股情况。

自MicroStrategy开始在其资产负债表上持有比特币作为储备以来,该公司的股价一直密切跟踪比特币的价格。许多交易员仍将这只股票视为最接近比特币现货敞口的公开交易代理之一。截至4月4日,MicroStrategy持有14万枚比特币。(Blockworks)[2023/4/11 13:56:23]

在一个无须许可的共识系统中,必须要参与到共识中才能获得这些奖励,否则其他参与者同样很容易“窃取”这些奖励。参与者对于交易历史达成共识的目的是为了获得这些奖励 (以及交易费和包括 MEV 在内的其他收益),并确保这些奖励不会被其他人夺走。

在像以太坊2.0这样的 PoS 算法设计中,「最终确定性」(Finality) 的概念是尤其值得注意的。在区块链中,通过达成共识来确保区块链的历史记录是处于「被敲定」(finalized) 的状态,也即参与者无法在不违背协议规则的情况下篡改该记录,这是有可能实现的。这正是 PoS 所独有的,因为 PoW 并没有这种属性。这种属性是有价值的,尤其是对于一个全球交易结算网络而言,因为这样一来就可以确定一个明确的时间轴,在这个时间轴上的交易可以被视为「被敲定」,无法在不违反共识规则的情况下被篡改。

外媒:过去数月,阿根廷人对比特币、以太坊和稳定币兴趣持续增加:在过去几个月里,超过100万阿根廷人一直在购买加密货币,据当地媒体ámbito透露,其中大多数人都是购买比特币和稳定币,例如USDT、USDC以及DAI。该媒体还强调,由于阿根廷实施的美元购买上限,稳定币在2019年已开始积聚势头。用户认为,这类代币是将阿根廷比索转换为美元的更有效方式。此外,以太坊在该国的采用率也在提高。(Bitcoin.com)[2021/5/7 21:34:51]

当然,我们也应该知道 PoS 的这一属性也有其实际的限制,也即,如果某个攻击者能够获得 PoS 协议中绝大部分 (超过66.6%) 被质押的币,并愿意为了某个目的 (比如对区块链进行破坏或者为了逆转某笔高价值的交易) 而发起攻击。

这种攻击行为的成本是非常高的,因为当前以太坊的 PoS 协议中已经质押了价值数十亿美元的 ETH,因此单笔交易的价值不太可能高于逆转这笔交易带来的成本,攻击者也不太可能获得足够的资源来发起违反协议规则的行为。但这仍然是可能的。

PoS 与其他共识系统 (比如 PoW) 之间仍有相似之处,从根本上说,它们的结构通常是相同的:共识参与者需要获得所需的资源来参与提议区块和对区块达成共识,并因此而获得奖励。但是,这两种不同的共识协议在每个细节上也有很大不同,包括执行这些职责所获得的奖励的相对份额、参与者可能获得的协议外收益、投入的资源的机会成本,以及涉及到参与进来的其他外部因素。

在这篇文章中,我想深入研究这些共识实现的细节,以及协议的共识选择如何驱动协议的应急行为。这些细微的差异可能导致截然不同的结果。分析这些差异非常重要,这样我们就可以识别这些共识实现结构中的潜在问题,从而构建更好的系统。

高盛数字资产主管:高盛所有客户都对比特币有需求:高盛数字资产主管Matthew McDermott表示,从对冲基金到富裕个人,高盛的所有客户都对比特币有需求。此前消息,高盛发布了一项关于比特币和加密资产的调查,22%受访者认为BTC一年内将超10万美元。[2021/3/6 18:19:49]

例如,比特币区块链目前大约每 10 分钟挖出一个区块并提供 6.25 BTC 的区块奖励 (合计每天大约 900 BTC),且用户为了发送交易而向矿工支付的交易费大约相当于该区块奖励的 6%。因此比特币矿工们的年收入合计约为 200 亿美元。

为了获得这些收入,比特币矿工需要从少数几家挖矿硬件制造商那里购买 ASIC 设备,这些设备制造商提供的挖矿设备必须有着使挖矿有利可图的效率水平,从而不会使你亏本挖矿。大型买家购买这些硬件的实际成本是很难推测的,因为这些销售数据很难获取,且这些硬件制造商倾向于与大买家达成私下交易。但是,到目前为止,最大的成本并不是购买这些矿机所需的资金,而是在大型矿池配置中 24/7 运行这些设备以持续挖矿比特币所需的电力运营费用。

虽然在理论上比特币挖矿是任何人都可以参与的,但我们可以看到,由于比特币网络的结构及其参数,参与比特币挖矿是存在进入门槛的,比如需要获取 ASIC 设备以及存储和运行这些设备的空间、电力成本,以及以必要的规模购买这些设备来与其他有着类似规模的矿工进行竞争的资本支出。因此,并不是每个人都能够获得这些机会,参与进来需要一定的资本水平,而且这还没有考虑到运行一个大型矿场需要考虑的成本,以及不同地区之间的电力成本的差异。

另一方面,挖矿的规模经济也面临局限性。例如,最有可能的是,你不能只是去一个特定的地区并购买所有可用的电力来运行你的所有挖矿设备,因为这将吸引政府的注意,政府通常希望确保其他公民也能公平地获得电力;你也可能无法找到一个无限大的建筑来安置所有的设备,或者建造一个足够强大的冷却系统来冷却那么多的废热。此外,这些挖矿设备制造商每年生产的设备有限,你不可能买断所有的设备 (至少这也会把设备的价格推高至超过你的挖矿盈利点)。

CoinMetrics:矿工对比特币二级市场的影响正在下降:CoinMetrics最新发布矿工链上数据报告表示,在比特币挖矿的过程中,由于矿池最初会获得块奖励,然后才分配给矿工。因此首次转账(0-hop)的地址通常代表矿池,而二次转账 (1-hop) 的地址则代表矿工。尽管矿工对比特币网络依旧很重要,但从二次转账地址逐渐衰减的净流量可以看出,其在二级市场上的影响力比以往要小。报告指出,在比特币挖矿的历史中,首次转账地址和二次转账地址所拥有的比特币数量通常都在下降。但这个趋势在2019年下半年和2020年上半年出现了明显的逆转,减半前期矿工从谷底到高峰积存了383,000枚BTC。这种影响主要表现在二次转账地址,而首次转账地址的持仓量大致保持不变。报告还指出,首次转账地址转入的大部分为矿工收入,虽然收入在短期内会因费用和开采区块数量的波动而变化,但比较稳定。相对来说,转出显得更不稳定,因为矿工可以选择何时从矿池的钱包中提取收益。但自2020年减半以来,首次转账地址转入的价值在超过转出的价值,这属于历史常态的反转。[2020/11/4 11:34:32]

然而,尽管有这些内在的限制,但随着时间的推移,更多的挖矿硬件被制造出来,硬件的效率不断提升,且降低挖矿运营成本的创新不断被发掘,比特币挖矿的经济规模每年都在增长。

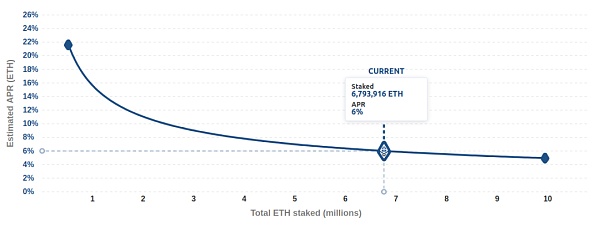

相比之下,PoS 的这些参数有着很大不同,在 PoS 中有着不同的限制和进入门槛。比如,以太坊2.0的 PoS 设计提供的区块奖励会随着参与进来的验证者的数量的增加而减少 (当前每年的区块奖励大约是 400,000 ETH)。目前,在 PoW 以太坊主网中,每天用户支付给矿工的交易费大约是 4,000 ETH,当以太坊 PoW 链与 PoS 链进行合并时,这些交易费从理论上来说应该不变甚至更高。此外,在过去一年里,检测到超过 5 亿美元的 MEV (矿工可提取价值) 价值已经被捕获,而且随着我们找到更加复杂的方式来检测 MEV,这一价值将会继续增长。总的来说,这意味着以太坊验证者的年收入合计约为 64 亿美元。

分析 | 以太坊对比特币汇率有一定下滑?主流交易所相关交易量有一定增长:据 TokenGazer 数据分析显示,截止至 10 月 16?日 11 时,以太坊价格为$179.58,总市值为$19,437.40M,主流交易所24H交易量约为$100.82M,环比昨日增量33.89%;近期以太坊对比特币汇率有一定下滑趋势;基本面方面,以太坊链上交易量、链上DApp交易量持续增长、算力有一定反弹、新增地址增长稳定;以太坊 30 天开发者指数约为 2.25;以太坊与 BTC 180 天关联度保持稳定,30 天 ROI 持续下滑;ERC20 代币总市值约为以太坊总市值的 59.09%。[2019/10/16]

上图:以太坊2.0的奖励曲线 (奖励会随着验证者数量的增加而减少)

为了成为 PoS 以太坊中的验证者,你需要至少质押 32 ETH (价值约 100,000 美元) 才能成为一名验证者,这将给予你 1/N 的几率被随机选中参与到协议共识中。由于协议的构建方式,验证者实际上在本地集中在一起,这减少了区块奖励的易变性,因为每个验证者获得的的区块奖励都差不多;但这并不会影响验证者获得的交易费或者潜在的 MEV 价值,当验证者被选中提议区块时,交易费和潜在的 MEV 价值都是专门奖励给区块提议者的,这意味着验证者保持在线很重要,这样就不会错过赚取这些费用的机会。

在 PoS 中,验证者离线将带来损失。验证者会因为无响应 (离线) 而导致其质押金被扣除,如果在同一时间有足够多的验证者同时不响应,那么该惩罚将呈指数级增长,以阻止协议共识的停止和区块链的停止运行。这推动了验证者分布的去中心化,以及软件设置的多元化 (从而确保尽可能高的正常运行时间)。在不同的地点进行质押的成本几乎没有变化,这使得质押变得容易得多。此外,为了运行大量验证者节点而运行更加复杂的验证者设置将增加技术成本,削减整体盈利能力。

在无须许可的加密货币安全系统中,从理论上来说,任何人都可以满足必要的进入门槛和盈利能力要求,以确保自己能够参与到协议的这场持续的零和游戏中。然而,在实践中,存在一些隐性或显性的限制,阻止那些资源较少的个人参与进来。

计算 PoS 的进入门槛很容易。对于以太坊来说,这个门槛是获取 32 ETH (约 10 万美元)、最低规格的硬件 (购买硬件的费用大约 1000-2000 美元,或者租赁设备每月大约 200 美元),以及一个可靠的互联网连接 (每月大约 100 美元)。如果验证者质押 18 个月,那么合计大约是 10.5 万美元,其中大部分是资本成本。使用我们上文提及的数字,该验证者在 18 个月共计可以获得大约 45,000 美元的收入 (假设该验证者没有因不当行为或者离线而被惩罚,也忽略运行验证者节点产生的人力成本),以 ETH 计算的年化总回报率约为 28% 。当我们将这些成本计算进去时,那个这个回报率将下降很多。更加合理的估计是,在未来的条件下,年回报率可能更接近5%。

而对于 PoW,计算这个数字要困难得多。首先,PoW 没有像 PoS 那样在可用的验证者的插槽数量方面存在协议内限制 (因为 PoS 中的验证者数量受到了币的总供应的限制,而 PoW 中的矿工数量可以是无限的);其次,PoW 挖矿的资本成本与 PoS 差异很大 (PoW 挖矿涉及到 ASIC、电力、场地、设备维护等);再次,PoW 生态系统也不透明得多,难以进行类似的盈利能力比较,但我们将尽最大努力从哈希率图表和 ASIC 设备的公开成本中得出结论。

ASIC 设备在开始失效或被新型号的 ASIC 替换之前有大约 18 个月的盈利窗口期,所以希望我们在 PoS 计算中选择相同的窗口期是有意义的。挖矿行业也是一个更成熟、更大的行业,年化回报率 (以 BTC 计算) 可能比我们这里计算的要低得多。

首先,让我们做一些更直接的比较。ETH 的最大数量决定了可以质押的验证者总数 (插槽) 的上限。如果 ETH 的总供应量的上限为 1.2 亿 ETH (注意,理论上 ETH 的供应量是没有上限的,但实际上大概是这么多),那么总共大约有 375 万个验证者插槽可用 (每个验证者质押 32 ETH)。

目前比特币的哈希率为 1.15 EH/s,而 Antminer S9 矿机的哈希率约为 13 TH/s,价格约为 500 美元。要想拥有比特币网络哈希率的 1/375万,你需要拥有 2375 台 Antminer S9 矿机,硬件成本约为 119 万美元。而更高效的 Antminer S17 Pro 矿机成本约为 2000 美元,算力约为 53 TH/s,所以你只需要拥有约 583 台 Antminer S17 Pro 矿机,也即只需花费约 117 万美元的硬件成本,就能拥有与一个以太坊2.0验证者插槽相同百分比的网络份额 (即 1/375万)。

但由于以太坊的市值仅为比特币的 42% 左右,因此在比特币网络中拥有与在以太坊2.0网络中一个验证者插槽拥有的相同的网络份额 (即 1/375万) 的等效成本仅约为 49.5 万美元 (相当于 10.75 BTC),也即 248 台Antminer S17 Pros 矿机。

以 0.11 美元/千瓦时的电力成本计算,一台 Antminer S17 Pro 矿机在大约 4 年的时间里挖出 1 BTC 需要支出约 1.56 万美元 (相当于 0.35 BTC) 的电费;因此,可以推测,我们使用这 248 台 Antminer S17 Pros 可以在 4 年内挖出 248 BTC,合计成本为 387 万美元 (相当于 84 BTC)。按照我们 18 个月的间隔计算,也就是能够以 145 万美元 (31.5 BTC) 的电费成本挖出 93 BTC,年化回报率为 47% (以 BTC 计算)!最近由于中国打击挖矿以及比特币哈希率的其他结构性变化,最近这个数字要高得多,但我们可以假设,实际的年回报率应该至少是这个数字的一半。

做一个更加对等的比较,假设在 18 个月的时间里,我们只能在挖矿设备和电力上花费 10.5 万美元,那么在实践中的收益如何?使用这一成本,我们可以购买大约 6 台 Antminer S17 Pros 矿机 (合计成本 1.2 万美元,相当于约 0.26 BTC),在 18 个月内可以挖出大约 2.25 BTC,花费 3.96 万美元 (相当于 0.86 BTC) 的电力成本,年回报率约为 33% (以 BTC 计算)。这与上文计算的一名以太坊验证者的年回报率非常相似!但我们可以开始看到规模经济是如何发挥作用的,资源更丰富的参与者 (拥有 248 台矿机) 可以获得比资源不那么丰富的参与者 (拥有 6 台矿机) 多 42% 的回报。显然,在 PoW 规模经济中,富人越来越富!

正如我们所看到的,如果我们从运营成本和资本支出的角度来比较,PoW 挖矿和 PoS 质押的盈利能力其实并没有太大的差别。撇开关于二者的「去中心化」程度的讨论不谈,我们可以看到,针对 PoS 让「富人更富」的论点从根本上是有缺陷的。现实情况是,任何资本密集型投资的参与者都能获得比那些无法投入这么多资本的参与者更高的回报。

希望这足以让你相信,这个针对 PoS 的论点在智力上是懒惰的,稍加观察就会不成立。此外,笔者希望大家能够更加重视基于盈利能力的加密货币经济安全性的比较,以及规模经济如何影响无须许可的安全系统的进入门槛。

标签:比特币POS以太坊BTC比特币未来能达到1000万美金吗Impossible Finance以太坊价格今日行情实时BTCONE币

原标题:《扫黑风暴》全集遭泄露,技术手段能否杜绝侵权?日前,热播连续剧《扫黑风暴》送审样片全集版本被曝光网络并在极短时间内广泛传播.

1900/1/1 0:00:00当卖家想要出售固定供应量且需求量很大(或不确定且可能很高)的商品时,他们经常做出的一个选择是将价格定为明显低于“市场将承受的”价格。结果是该物品很快售罄,幸运的买家是那些抢先购买的人.

1900/1/1 0:00:00Axie Infinity在今年迎来了爆炸式增长,更是带来了一种全新的商业模式——Play-to-earn.

1900/1/1 0:00:00新一代的DeFi协议正在瞄准TradFi中极为流行的概念:固定利率投资将固定收益资产分解为本金和利息杠杆收益交易资产分割可能是金融领域的圣杯,不同的资产部分吸引着不同的投资者.

1900/1/1 0:00:00加密收藏品和代币化艺术品的?NFT?市场在 8 月继续创下新高,目前最大的NFT交易平台OpenSea?本月多次创下新高并打破单日记录.

1900/1/1 0:00:00在今年大半年的时间里,行业里关于元宇宙的讨论数不胜数,热闹非凡。可是元宇宙到底是什么呢?大多数人通过文字来描述元宇宙,然而,体验元宇宙的人是比较少的.

1900/1/1 0:00:00