在DeFi中,虽然不一定越大越好,但是高APY的美总是能吸引人们的眼球。而且无论与传统金融相比,DeFi 收益率高多少,都不乏渴望最大化利润的 DeFi 用户,他们在平台与平台、网络与网络之间追求更高的收益。因此,杠杆式流动性挖矿以其优于替代DeFi产品的资本效率,成为有经验的DeFi参与者实现收益最大化的流行选择,也就不足为奇了。

杠杆式流动性挖矿背后的概念并不像乍一看那么复杂;如果流动性为X的挖矿获得Y回报,那么流动性为5倍的挖矿获得5Y回报。换句话说,借入资金增加你的头寸X,也就是使用杠杆,使收益成倍增长。当然,这不是免费的;与任何借贷平台一样,你必须支付借款利息才能使用借入资金。然而,杠杆式流动性挖矿的亮点在于其资本效率——借入的能力比你提供的抵押品还多。

对于任何使用过DeFi借贷平台的人来说,就会知道DeFi借贷的一个普遍问题是缺乏资本效率;如果你拿出1美元作为抵押,你可能只能借到50美分。所以如果你用这50美分去挖矿,你的收入会不会比你从一开始就用那 1 美元少?这个限制对于许多借出用例来说是令人望而却步的。然而,这不是杠杆式流动性挖矿的情况。

与大多数传统贷款平台不同,杠杆式流动性挖矿允许低抵押贷款。这种更高的资本效率不仅意味着挖矿者的APY更高,也意味着贷款人的APY更高,因为这种低抵押模式创造了更高的利用率,这是大多数贷款平台贷款apy的一个主要因素。其好处一目了然,即更高的APY,这也是为什么Alpaca Finance和Alpha Homora等杠杆式流动性挖矿平台在TVL上聚集了数十亿美元,成为两个最常用的DeFi平台。

火币全球站已升级调整ZEC/USDT杠杆倍数至5倍:火币官方刚刚发布公告称,火币全球站现已调整ZEC/USDT逐仓杠杆交易对的杠杆倍数,由3倍杠杆升级调整为5倍。[2020/11/23 21:46:15]

然而,提高你的挖矿地位以赚取成倍的流动性只是使用杠杆式流动性挖矿平台的最简单的方法。有先进的功能和实践,允许用户创建定制的头寸,他们的理想风险概况,目标回报,和市场偏见。从做多和做空,到使用市场中性的对冲策略,这一切都可以通过定制的杠杆式流动性挖矿实现,最重要的是,无论你做什么,杠杆式流动性挖矿——你永远都能获得收益!

杠杆式流动性挖矿有两个关键参与者:(1)将单个代币存入贷款池以获得流动性的贷款人,以及(2)从这些贷款池借入代币以利用杠杆式流动性挖矿的挖矿者。

贷款人

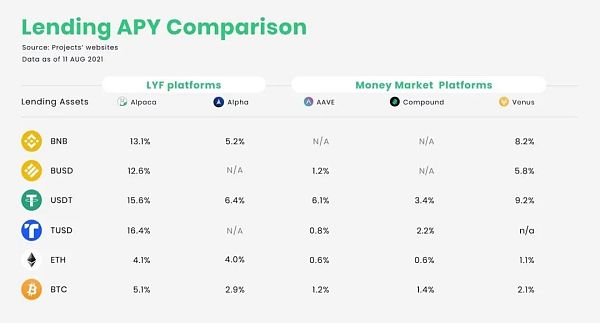

在杠杆式流动性挖矿协议中,贷款人可以在DeFi中找到单一资产的最高收益(上图)。如前所述,由于贷款池总体利用率的提高,因此可以可持续地实现如此高的 APY。什么是利用率?

MXC抹茶杠杆ETF大数据:BTC多空持仓比1.8:1:BTC日线昨日下探至EMA56附近后,留下长下影线,今日缩量上攻,MACD、TRIX、OBV等动能指标持续走低。资金流向QTUM、ADA、ETC,多空持仓总量分别较昨日上涨233%、36%、13%。ADA3L、VET3L、ALGO3L领涨ETF,24小时涨幅分别为17.86%、11.93%、10.6%。Messari稳定币指数数据,目前所有稳定币总值超过112.8亿美元,创历史新高。

MXC抹茶杠杆ETF是以现货价格为标的,3倍放大现货涨跌幅的永续杠杆产品。目前已上线减半概念BTC、BCH、BSV、DASH、ZEC,以及ATOM、XTZ、ALGO等28个币种。以上观点不构成投资意见,注意投资风险。[2020/6/16]

如果一个借贷池有1000个ETH,并且有借款人想借100个ETH,那么这个池的利用率将是10%(100/1000)。低抵押贷款和杠杆式流动性挖矿的优势在于,每个借款人都可以借到更多的钱,从而实现更高的利用率。

以前面的例子为例,如果一个传统借贷平台有10个借款人,由于抵押限制,每个借款人最多只能借10个ETH,那么他们总共将借100个ETH。在一个低抵押杠杆式流动性挖矿平台中,这10个借款人可能每人借50个ETH,创造50%(500/1000)的利用率。较高的利用率对贷款人来说很重要,因为大多数贷款平台都有一个利率模型,在较高的利用率时向上倾斜,使用的是供求概念,即较高的贷款需求导致较高的借贷利率。这意味着,如果利用率达到50%,支付给贷款人的借款利息将远远高于10%。

比特币重回6900美元,MXC抹茶杠杆ETF BTC3L 1小时涨幅10%:截至15:20,比特币重回6900美元,MXC抹茶杠杆ETF 主流币3L交易对普涨,BTC3L 1小时涨幅达10%。EOS3L、ETH3L、ZEC3L领涨ETF,1小时内涨幅分别为20.58%、19.32%、11.3%。ETH 2.0阶段测试网Topaz发布,现正在接受创世抵押存款。Cointelegraph数据显示,近期Bitfinex上ETH数量增加10万枚,且几乎90%的ETH保证金交易者都在做多,引发市场猜测。[2020/4/16]

通过低抵押模式,利用率有时可以达到90%以上。同时,在超额抵押借贷平台上,平台整体利用率不能高于所有资产的加权平均抵押率。这在数学上是不可能的。例如,如果一个协议有2个资产池,每个都有50%的LTV限制(存入1美元的抵押物最多可以借0.5美元),那么该平台的总体利用率就不可能超过50%。杠杆式流动性挖矿没有这样的限制,为用户带来更高的APY !

然而,尽管这些贷款是低抵押的,现代流动性挖矿平台所使用的这种模式已经证明对贷款人来说是非常安全的,因为与其他借贷平台不同,借款人不能从协议中提取借来的资金。因此,资金的使用和随后的返还受到协议及其清算机制的严格控制,确保贷方收回资金。这与传统的贷款平台形成了鲜明对比,后者允许借款人在任何地方使用资金。

公告 | MXC抹茶将于今日17时上线XMR杠杆ETF交易对:据官方公告,MXC抹茶将于2月19日17时上线杠杆ETF XMR3L(3倍做多)与XMR3S(3倍做空)交易对,用户可在web端或App端的“ETF专区”参与交易。近期,MXC抹茶杠杆ETF持仓总量不断创新高,持仓总量日均增长超10%。杠杆ETF是以现货价格为标的,3倍放大现货涨跌幅的永续杠杆产品。购买“3L”表示3倍做多,购买“3S”表示3倍做空,采用再平衡动态减仓风控系统,无爆仓规则,已上线减半概念BTC、BCH、BSV、ETC,以及平台币OKB、HT、BNB等17个币种。[2020/2/19]

挖矿者

杠杆式流动性挖矿与LP代币的标准挖矿类似,但有附加功能。在标准挖矿中,用户以50:50的比例存入一对代币,为AMM“提供流动性”(例如,价值100美元的ETH和价值100美元的USDT)。这是创建LP代币所必需的。然后用户会收到LP代币,随着交易费用累积到这些LP代币中,这些代币的价值会随着时间增长。用户还可以在DEX上的挖矿池中持有一些LP代币,以获得额外的代币奖励。

公告 | 火币全球站已调整XRP/USDT、EOS/USDT、ETC/USDT、BCH/BTC杠杆倍数:据火币官方公告,火币全球站已经将XRP/USDT,EOS/USDT杠杆倍数调整为5倍,ETC/USDT杠杆倍数调整为4倍,BCH/BTC杠杆倍数调整为3倍。[2019/5/27]

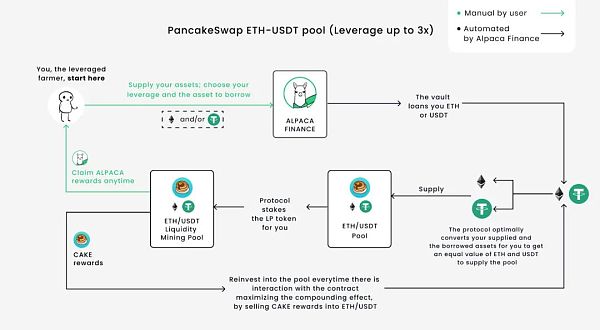

在杠杆式流动性挖矿中,用户可以借代币来增加他们的挖矿头寸,从而获得额外的挖矿流动性。这个过程很简单:在杠杆式流动性挖矿协议中,用户首先存入两个代币的任意比例。所以在上述ETH和USDT的例子之前,用户只能存入两者中的一个,或者两者的组合,底层协议会在后台进行最优交换,将代币转换为 50:50 的分割供 LP代币(这一过程称为Zapping)。

然后,为了获得杠杆,挖矿者可以以最大杠杆(1.75x-6x,取决于币对)借用其中一个代币。1倍杠杆意味着没有杠杆,比如标准流动性挖矿。2倍杠杆意味着借入与你存作抵押品一样多的资金;你的总头寸价值将是权益价值的2倍。

一旦选择了杠杆并建立了头寸,协议将使用一个集成的DEX将所有存入和借入的代币转换为50:50的比例,将它们作为流动性添加到DEX的池中,并将收到的LP代币放入后续的挖矿池中。然而,所有这些都是在后台发生的。对你来说,打开杠杆式流动性挖矿头寸时只需单击一下。

挖矿者从综合DEX(例如CAKE)、交易费用和额外的 ALPACA奖励中赚取流动性挖矿奖励,并支付借款利息,以赚取相当可观的净APY。

来自Alpaca Finance的截图显示了CAKE-BUSD对的收益率分解

虽然使用杠杆可以带来更大的利润,但也有更大的风险。具体来说,用户在使用杠杆时最关心的问题之一是清算风险。

杠杆式流动性挖矿协议已经在所有最大的DeFi生态系统中获得用户。

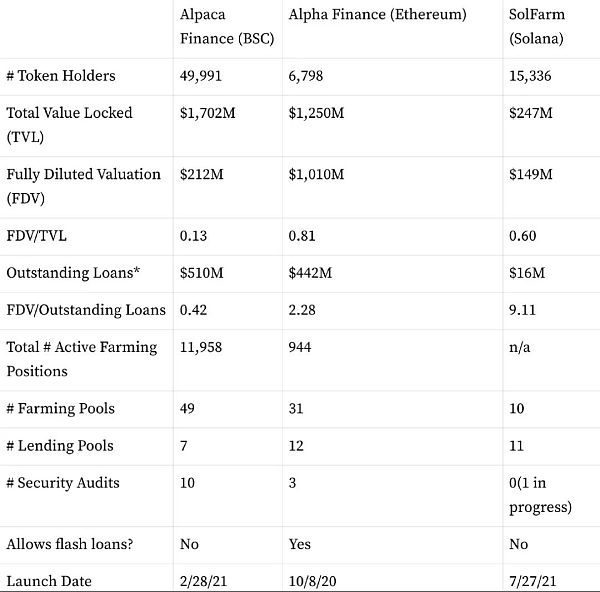

下图比较了BSC、以太坊和Solana上最大的杠杆式流动性挖矿协议。

表1. DeFi 3个顶级链中领先杠杆式流动性挖矿协议的比较指标(8/18/21)

未偿还贷款与协议的收入相关

数据截止到2021年8月18日

杠杆式流动性挖矿还有另一个亮点,那就是它如何让用户能够通过做空和对冲来创建高级策略。换句话说,通过巧妙使用杠杆和头寸定制,用户可以在持有空头甚至市场中性头寸时产生高收益。这意味着,杠杆式流动性挖矿可以让你在熊市中盈利。

除了资本效率,杠杆式流动性挖矿提供的这种能力解决了流动性挖矿的另一个主要问题,那就是可持续性;更具体地说,流动性挖矿在各种市场条件下缺乏可持续性。

在所有其他流动性挖矿平台中,你通常必须持有代币多头头寸,以提供流动性和流动性挖矿。这也意味着,在熊市中,当价格下跌时,收益可能无法抵消持有代币带来的损失。杠杆式流动性挖矿平台是解决这一问题的一种方法,可能会成为少数几个在熊市期间仍能盈利的DeFi避风港。

从上面的分析可以清楚地看出,杠杆式流动性挖矿提供了独特的机会,可以在DeFi加密资产上赚取最高的收益。此外,这些策略可以从保守的(挖矿稳定币或对冲伪三角中性)到高收益高风险的投机性(杠杆做多和做空),因此吸引了广泛的用户。

在其基础上,由于杠杆式流动性挖矿的大部分收益不是来自平台的代币奖励,而是来自更高的资本效率,可以肯定地说,杠杆式流动性挖矿是DeFi中最可持续的部分之一。

杠杆式流动性挖矿也是为数不多的允许抵押贷款的平台类型之一。它可以通过在协议范围内限制贷款资金用于综合交易所的流动性挖矿来安全地实现这一目标。虽然这个用例乍一看可能很狭窄,但在实践中,它占了今天大多数的DeFi活动。今后贷款申请还可能扩大。它没有技术限制,因此一旦出现新的收益来源,LYF协议将准备好通过向用户提供链上杠杆来抓住这些机会。

目前,杠杆式流动性挖矿平台的用户基础是多样化的,不局限于寻求风险的人。当用户以正确的策略部署资金时,就可以在所有市场条件下产生可观的利润,降低风险!有各种方法可以吸引任何人,不管他们的风险概况、目标收益或知识水平如何。

总之,杠杆式流动性挖矿不仅解决了资金效率和可持续性的主要问题,而且目前还提供了具有高收入潜力的成熟产品。因此,我们相信杠杆式流动性挖矿协议将作为一个基本的构建块和DeFi LEGO继续增长。

source:https://thedefiant.io/leveraged-yield-farming/

标签:DEFIEFIDEFUSDChargeDeFi ChargeBasketDAO DeFi Indexdefi币是什么ATUSD币

开源软件资助平台?Gitcoin?将于 UTC 时间 9 月 8 日 15:00 (北京时间9月8日23:00)启动第 11 轮捐赠活动(GR11 Funding Round).

1900/1/1 0:00:00有时人们会忘记市场是前瞻性的。但在我们深入研究智能合约平台估值之前,先了解一些背景知识。今天,智能合约平台再次成为投机的中心,但这一次有所不同.

1900/1/1 0:00:00这枚NFT数字月饼,号称是来自元宇宙的礼物。 中秋节来临之际,淘宝推出定制NFT数字月饼活动,限量50件.

1900/1/1 0:00:00以太坊2.0的到来应该会让以太坊区块链更实用:更好的安全性、更快和更便宜的交易,以及更少的关于这些交易是否完成的烦恼。简而言之,它将允许网络扩展.

1900/1/1 0:00:00稳定币一直是加密货币市场上长期讨论的热点之一,稳定币能够提高包括支付在内的金融服务的效率,同时,也能够促进金融的包容性。对于稳定币来说,他们还可能提供一种新的资产交易和保值手段.

1900/1/1 0:00:009 月 5 日,YFI 创始人 Andre Cronje 宣布推出类 Loot 游戏 Rarity,该游戏受 Loot 启发,共包含 11 种角色,玩家创造出角色后.

1900/1/1 0:00:00