原标题:《NFT 价值投资指标:协议收入计算》

如今,许多GameFi项目不断冒出,并且提供多种参与方式和play-to-earn和质押功能。那么,如何判断哪些项目能够长期持有,并且能够增值?如何发现有潜力的NFT协议?

协议收入计算,是价值投资需要关注的重点。

首先,我们一起看下协议收入是什么?与收入有哪些区别?

先说说收入(Revenue)的定义,收入衡量的是所有参与者的回报,即支付给协议供应方的总费用。比如AMM中支付给流动性提供者的费用、去中心化交易所的交易费、DeFi中借贷平台的利息金额。收入是通过向协议总流水收取费率而获得的。简单来说,收入指的是区块链或者去中心化应用程序的最终用户支付的总费。这些收入最终会分配给代币持有者、流动性持有者和协议库。

GMV(Gross merchandise volume) 即协议总流水,代表区块链的交易量或去中心化应用程序的交易量、借贷量。对于去中心化交易所,GMV就是总交易量,对于借贷协议,GMV是总借贷量。

而费率是对GMV收取的费用,可以是区块链的交易费用、Dapp的交易费用或借贷的利率。

收入的计算公式:

GMV * Take Rate = Revenue

成交总量?* 费率 = 项目收入(支付的总费用)

总收入在协议及其 Token 持有者和供应方参与者(矿工/验证者、流动性提供者、贷方等)之间分配。对于早期项目,收入通常 100% 直接分配给供应方参与者。从长远来看,收入分成模式将会更加多元化,协议及其所有者也都能从总收入中分得一杯羹。

0x协议v4 NFT交易新增支持Polygon、BNB Chain、Fantom、Avalanche和Celo:3月12日消息,去中心化交易协议 0x Protocol v4 NFT 交易现已支持所有 0x 集成链,除 1 月已支持的以太坊外,现已支持 Polygon、BNB Chain、Fantom、Avalanche 和 Celo。[2022/3/12 13:52:50]

协议收入代表协议的现金流,协议通过向用户收取成本, 按总收入百分比计算。

协议收入和收入的区别

收入是用户为使用协议服务支付的金额,这些收入是由提供基础服务的供应方参与者获得的,而协议收益是指 Token 实际获得的收入金额。这实际上代表了协议的底部价值,即利润率。也就是说,就像早期初创公司和成长型公司不向股东派发股息一样,并不是每个协议都将现金流分配给 Token。

成本是指协议收入中有多少用于发放补助金、工资、审计费用。即根据实施的链上治理建议支付的所有成本和费用的总和。

收益: 有多少资金作为股息分配给 Token 持有者,即 = 协议收入-成本和差额。

一句话来总结,收入是用户支付给协议的金额,这主要是由提供底层服务方带来的收入,协议收入是 Token 带来的累积收入。协议收入代表利润,是协议的基础。

每个项目的协议收入取决于协议本身的费用结构。不同的收益模型使得协议收入的计算变得复杂。下面概述了四种 NFT 和 DeFi 项目的协议收入计算。

协议收入是如何分配给?Token?持有者的?

举个MakerDao的例子,Makerdao向抵押品提供者发行Dai,用户解锁抵押品时需要偿还本金和支付费用。费用支付给协议后,在协议的内部资产负债表中累计,当累计费用达到10,000,000u Dai时,它们将被拍卖以获得协议的治理令牌 MKR。之后,MKR 被烧毁(又名销毁),从而减少了 MKR 的流通量,这个过程会不断重复。

去中心化跨链交易协议THORChain发布网络重启计划,将于8月初开始逐步恢复网络功能:去中心化跨链交易协议THORChain发布网络重启计划,针对此前的攻击事件,THORChain进行了五项改进计划,分别为重新审计更新后的代码、发布官方漏洞赏金计划、委托Halborn Security组建”Red Team\"(通过不断尝试攻击协议来发现并修复漏洞的团队)来检查项目安全性、建立安全预警机制以保证发生意外情况时可暂停网络、为协议购买DeFi保险。

针对协议损失的约1600万美元资产,THORChain计划分为三批补偿,第一批通过\"国库\"划拨出资产补偿,第二批通过RUNE作为抵押从Iron Bank借出资产进行偿还,第三批将在网络重新运行后再进行补偿。THORChain将通过一个公开筹款活动来为前两批补偿筹集1000万至2000万美元。

最后,针对网络的恢复时间,THORChain计划在8月初开始重启网络,包括代币转账、接收区块奖励等功能,并于8 月、9 月、10月分别在BSC、比特币和以太坊上上线,主网完全恢复时间预计为2021年底或2022年初。[2021/7/30 1:25:07]

协议收入的参与者

对分配协议收入的四类参与者进行分类,如下:

任意供应方参与者(LP、贷方、矿工,keeper/清算人);

任意需求方参与者(DSR 存款人、Nexus Mutual 索赔人);

拥有代币的供应方参与者(PoS 验证者、0x MM、Keep 签名者);

代币拥有者;

案例:Axie Infinity 协议收入计算

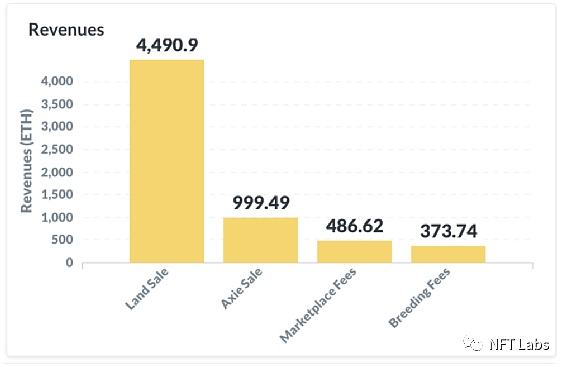

在过去Axie Infinity的收入来自于土地销售、Axie销售、交易平台手续费、养殖费。根据Axie Infinity旧版白皮书所展示,Axie Infinity生态系统已经产生了超过6000ETH的收入。

Yearn.Finance将与5个DeFi协议进行整合:Yearn.Finance将与5个DeFi协议进行整合,即SushiSwap 、Pickle.Finance、Cover、Akropolis和Cream。整合后,这些协议会进行资源共享,但智能合约方面并不强制进行合并。(CryptoSlate)[2020/12/10 14:50:29]

Axie Infinity 将使用游戏即服务模型运行,随着时间的推移将引入新功能。Axie 可以通过销售 Axies、土地、化妆品和游戏内消耗品获得收入。此外,当玩家想要升级他们的游戏角色、参加锦标赛和制作新资产时,将会收取费用。

一旦启用质押仪表板,社区财政部将开始累积费用。Axie Infinity 产生的所有费用和收入都将存放在由 AXS 持有者管理的社区金库中。

目前,这些是 Axie 领域的主要费用:

繁殖费,以 AXS 支付,用于繁殖 Axies。

14.25% 的 Axie 市场费用从 Axie NFT 资产的成功销售中获得:Axies、土地和土地项目。

Axie Infinity 有多种收入来源,例如每次买卖 Axie 生物时都需要支付 4.25% 的市场费用。第二个收入来源是 4 AXS 的费用 (目前更改为2AXS),用于繁殖Axies 以创造新的宠物。随着每天都有新用户涌入,购买和繁殖,压力越来越大,从而产生了大量的收费机会。

截止到9月14日,AXS创下历史新高95美元。在三个月内将近 33 倍的上涨。分析原因,有以下几点:

IBM获得“区块链游戏共识协议”新专利:金色财经报道,IBM于11月10日获得了一项名为“区块链游戏共识协议”的新专利。该专利暗示了在游戏环境中,特别是在大型多人在线(MMO)游戏中基于区块链的共识的潜在用途。该专利于2018年首次提交。玩家将类似于比特币矿工,因为他们的硬件和软件资源将用于在区块中订购交易。[2020/11/17 21:00:42]

数据增长

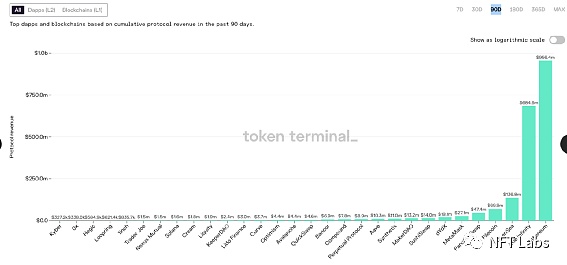

根据Axie World的数据,在撰写本报告时,43777 人每天都在玩,超过 45000 名以太坊用户持有 Axies。?最显著的是Axie Infinity的协议收入的增长,下图展示了前十Dapp的协议收入占比。从六月开始Axie Infinity的占比大规模的爆发。TVL和收入的爆发式增长是代币暴涨的导火线,例如此前Matic和Aave的锁仓量爆发影响了 Token 的价格。

? 前十Dapp协议收入 数据来源:Token Terminal

YGG游戏公会

Axie Infinity 爆红的背后,离不开游戏公会 Yield Guild Games(YGG)的助推,YGG是菲律宾的游戏公会,根据公开资料显示,YGG于2020年成立。由于疫情的影响,许多人失去了工作,失业率一度高达40%。Play-to-earn模式的链游走进了他们的视线并且成为了主要的收入来源。

YGG还提出了Axie奖学金。因为入门Axie Infinity需要三只Axie,YGG以3个Axie作为一队分配给他们,这群玩家进入游戏几乎没有前期的沉没成本,借来的Axie作为游戏中初始生产工具,并在游戏中赚取SLP Token 。

Curve创始人现在控制着该协议71%投票权:Curve的创始人兼首席执行官Michael Egorov现在控制着该协议71%的投票权。Egorov此举似乎是为了抵消yEarn 50%以上的投票权,锁定了更多的CRV,并明显地将权力向有利于他的方向转移。(TheBlock)[2020/8/24]

Ronin链

许多搭建在以太坊上的Dapps都深受网络拥堵的问题。但很少有应用会去构建自己的测链,通常是选择Layer2扩容方案(例如Polygon和Optimism)。就连Uniswap也是在以太坊主网和Optimism上推出Uniswap V3版本,而不是构建自己的扩容方案。

但是Axie并非如此,早在2020年6月开始,Axie Infinity就开始搭建自身的侧链。经历为期一年的时间,Axie于今年5月初迁移到Ronin。迁移之后,Axie 宇宙中的一切都发生在 Ronin 侧链上,并在需要时桥接到以太坊。当前,主要是 SLP 代币和 AXS 代币桥接至以太坊;而 Axie 中的 ERC-721 资产 (包括 Axie NFTs、Land NFTs 和 Items NFTs) 尚不能通过该桥梁进行转移。

Axie Infinity的爆发在很大程度上是Ronin的贡献, 因为它解决了以太坊的拥堵问题。作为参考,Ronin 的存款资产突破 5 亿美元,Ronin 钱包下载量突破 100 万次。

大规模的社区

Axie 目前的日活跃玩家超过了 60 万;它的 Discord 服务器是社区的核心,拥有超过 54 万名成员。当社群变得庞大之后,出现同类型的竞争对手,也会变得难以复制。游戏是可以复制的,但是玩家难以复制。由于用户的转换成本和网络效应( 网络效体现为用户数量、资金体量),大规模的社区已经是Axie Infinity的护城河。

Play-to-earn模式

先说说几种游戏模式,分别是Free-to-Play和Play-to-Earn。大多传统游戏是Free-to-Play。游戏免费提供给玩家完整的游戏内容,并通过出售诸如皮肤和表情等虚拟游戏道具来赚钱,手游《王者荣耀》就是Free-to-Play的代表。

Play-to-earn是一种新模式——奖励玩家在玩游戏和发展游戏生态系统方面所花费的时间和精力。Axie Infinity是一个玩家间的游戏,100%由玩家所有的经济体系,比起出售皮肤和道具,团队更加重视发展玩家间的经济。以下是Axie Infinity的白皮书所写:

Axies 是由玩家使用游戏内资源 (SLP 和 AXS 代币) 和出售给新玩家/其他玩家而创造的。AXS 代币的持有者就像获得税收收入的政府。游戏资源和道具被代币化,这意味着这些代币可以在开放市场上出售给任何人。

简单来说,玩家可以通过 PvP 和 PvE 战斗以及完成每日任务,获取SLP代币奖励。用户可以使用SLP和AXS繁育新的Axies或者出售Axie、SLP和AXS代币换取现实世界的收入。

根据Axies的报道,顶级 PvP 玩家每天最多可以赚取 600 SLP;但对于普通玩家来说,最多可以赚取 200 SLP,对于菲律宾玩家来说,这是改善生活的工作。

经济模式

Axie Infinity是双 Token 机制,AXS作为治理 Token,明确了协议利润。并且项目方需要通过AXS在二级市场炒高价格,将一部分利润返回到游戏和抬高SLP,来延长游戏的寿命。SLP是玩家通过游戏赚取的奖励,也是繁殖Axie的核心消耗品。并且Axie infinity没有在市场营销中投入,而是让玩家自己保留了大部分的价值,使得游戏有更多的扩张机会。

投资方&合作伙伴的利好消息

2021年6月下旬Mark Cuban 和 Alexis Ohanian 等人参与的750万美元A轮融资。Sky Mavis 还得到了主要游戏发行商育碧(Ubisoft) 的支持,Axie Infinity加入了育碧发起的Entrepreneurs Lab孵化器项目。

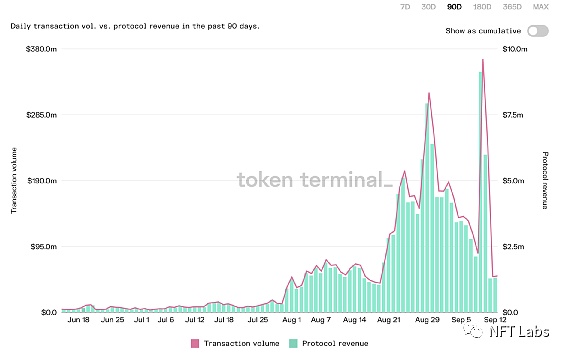

案例:Opensea

Opensea的协议收入计算较为简单,是收取2.5%手续费。在9月12日当日,Opensea的协议收入达到120万美元。

??????Opensea协议收入?by Token Terminal (updated: Sep14 2021)

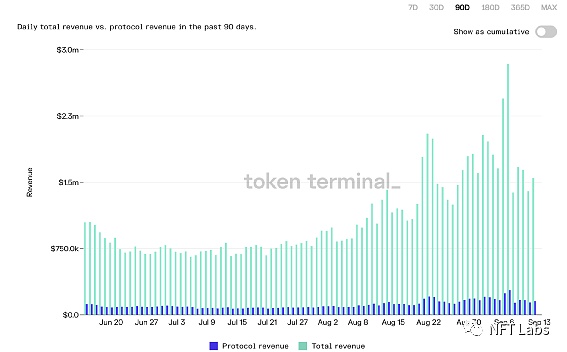

案例:Aave

Aave是DeFi协议,利用流动资金池提供借贷服务、稳定利率和闪电贷。

在 Aave v1 中,借款人向贷方支付借款利率。当用户借入资产时,他们需要支付贷款金额的 0.00001%,作为利率即协议服务费。这笔费用的 20%将会被用于为 Aave 的推荐计划提供资金支持,其余 80%则转入协议。此外,借款人申请闪电贷时,也需要支付 0.09%的贷款金额作为费用支出,这笔钱中 70%用于贷方,其余的 30%会根据“二八比例”推荐人和 Aave 之间分配。

Aave收入及协议收入 数据来源:Token Terminal

案例:Uniswap

Uniswap的主营收入是交易手续费。Uniswap V1中,用户每次进行代币兑换,会收取交易额(GMV)的0.3%。从Uniswap ?V2开始,该协议对上述“0.3%的交易额”的交易费用进行了拆分,其中流动性提供者将获得0.25%的交易额收入,剩下的0.05%则流向了UNI代币持有人。而V3,在添加流动性时,费率有 3个级别供选择:0.05%,0.3% 和 1%。

Uniswap的协议收入需要加总V2和V3,因为v2和 v3的协议费用结构不同。Uniswap产生的收入转入留存收益用于维持Uniswap的生态和运营、或者通过类似MarkerDao的销毁机制传递给UNI持有者。

通过这篇文章,我们对协议如何运作、它们产生的价值有了更深入的了解。接下来讲讲协议收入在项目分析中的作用。通常协议收入可以用于资产的评估,在可比分析中协助投资者判断哪些项目的价值是处于低估或高估。主要是通过三个指标: 市销率P/S(市值与收入比率) 、市盈率P/E(市值与收益比率)等。这些指标虽然不是绝对最佳的判断标准,但是在对比同类型 NFT 项目中,帮助很大。

在传统金融中,市盈率是股价与公司收益的比值,作为衡量公司需要多少年才能获得其市值的指标,市盈率在一定程度上体现了投资者对一家公司未来盈利能力的预期。在区块链世界,市盈率是市值与收益的比值。可以反映对未来收入现金流的预期,衡量资产效率的工具之一,也可以作为项目之间比较时的指标。

标签:AXIFININFIAxie InfinityTraxiaYffi FinanceUltraNote Infinit

今日下午5点整,中国人民银行在官网发布《关于进一步防范和处置虚拟货币交易炒作风险的通知》,引起行业内的高度关注与讨论.

1900/1/1 0:00:00原标题:新社交网络的探索人们对web2.0社交网络有不满人们对于web2.0时代的社交网络有不满,其中主要集中在这些社交网络的绝对优势地位所带来的不平衡.

1900/1/1 0:00:00早在1992年,史蒂文森在小说《雪崩》中首次提出了元宇宙的概念,为无数读者带来想象力的启发;2018年,斯皮尔伯格在电影《头号玩家》中描绘了未来世界虚拟现实的具体场景.

1900/1/1 0:00:00清华大学互联网产业研究院召开研讨会总结区块链将会深度应用于乡村振兴:11月9日消息,区块链赋能乡村振兴闭门研讨会近日在清华大学互联网产业研究院召开.

1900/1/1 0:00:00原标题:美证监会主席暗示对公司债券和资产支持证券从严监管,仍称加密资产为“狂野西部”相当于美版证监会的美国证券交易委员会(SEC)掌门人Gary Gensler.

1900/1/1 0:00:00从以比特币为代表的区块链1.0时代,到以智能合约为基础、以金融应用为核心的区块链2.0时代,再到区块链应用于政务服务和更广泛的各行业,10余年间,我们已经开始进入区块链3.0时代.

1900/1/1 0:00:00