从传统市场经济学派的无摩擦市场假设,到哈耶克的货币非国家化,在币圈的生态系统里或许都变的不一样了。

传统的估值模型所呈现的价值锚定,在“币圈”这一名词化的体系里,都需要进行修改。

一致认为的“高收益伴随着高风险”需要得到新的界定,风险是来源于稳定性的收益还是不确定性的损失?

币圈的价值来源是其高波动率,对待币圈的估值应当从思考科技型企业的角度出发。

同样的,DEX的估值还是来源于其所包含的高流动性,这需要从理解流动性的来源出发。

杠杆式流动性Mining

“把流动性作为金融产品的第一性原则,所有的事情都在围绕如何提高流动性而展开。这是广义的流动性,衍生出来包括资金效率高、交易体验好、摩擦力小、流动性成本低等表现。”

DAO加速器Seed Club推出面向加密项目早期测试者社区TestFlight Club:7月7日消息,DAO加速器SeedClub推出面向加密项目早期测试者社区TestFlight Club。该社区旨在帮助项目创始人获取高质量早期用户群体,并促进双方共同推动加密发展及采用。[2023/7/7 22:24:08]

杠杆式流动性Mining,就是杠杆借贷在流动性Mining的延伸,其背后的概念并不复杂,杠杆式流动性Mining有两个关键参与者:

1. LP:将Token存入贷款池以获得流动性的贷款人。

2. Miner:从这些贷款池借入Token以利用杠杆式流动性Mining的Mining者。

杠杆式流动性Mining也是为数不多的允许抵押贷款的平台类型之一。它可以通过在协议范围内限制贷款资金用于综合交易所的流动性Mining来安全地实现这一目标。

风险投资人:99%的加密项目是子经营的垃圾:曾投资过Uber、Robinhood等公司的风险投资人Jason Calacanis发推表示,从历史上看,有99%的加密项目是由不合格的白痴,低于平均水平的创始人或子经营的垃圾...只有1%可能会改变世界。我正在等待那1%的人交付他们的产品,这样我就可以和他们的客户交流了。[2020/6/28]

虽然这个用例乍一看可能很狭窄,但在实践中,它占了如今DeFi活动的大多数。

今后贷款申请还可能会继续扩大。它没有技术限制,因此一旦出现新的收益来源,LYF协议就将会通过向用户提供链上杠杆来抓住这些机会。

与传统贷款平台不同,杠杆式流动性Mining允许低抵押贷款。

这种更高的资本效率不仅意味着Miner的APY更高了,也意味着贷款人的APY变得更高了。因为这种低抵押模式创造了更高的利用率,这是大多数贷款平台贷款APY的一个主要因素。

声音 | 分析师:Facebook的加密项目可能是该公司历史上最重要的举措:据CNBC 6月14日消息,加拿大皇家银行资本市场(RBC Capital Markets)在一份给投资者的报告中解释称,Facebook拥有一个“加密机遇”,该公司对这家科技巨头即将发布的加密货币声明寄予厚望。RBC分析师Mark Mahaney周四晚间在一份报告中表示:“我们认为,这可能是Facebook历史上最重要的举措之一,其目的是开启新的业务和收入来源。我们相信Facebook将通过加密来促进一个支付、商务、应用及游戏平台。” 加拿大皇家银行对Facebook的评级为强于大盘,目标价为每股250美元。截至周四收盘时,Facebook股价为每股177.47美元,年内已上涨逾35%。[2019/6/14]

其好处一目了然,即更高的APY。

声音 | Harmony联合创始人:IEO对于新加密项目筹集资金至关重要:据AMBCrypto消息, Harmony Protocol联合创始人Nick White最近阐明了IEO的整个场景,并指出IEO既可以是“黑盒”,也可以是“金鹅”。White表示,IEO背后的概念是相当大的,这是ICO的演变,从为加密项目和努力筹集资金方面来说,这是非常重要的。但White承认,“这不是一个完美的系统。”他指出,在这种情况下,一定程度的集中化是必要的,因为IEO显著地集中在交易所周围。[2019/6/9]

这也是为什么Alpaca Finance等杠杆式流动性Mining平台在TVL上聚集了数十亿美元,成为了常用的DeFi平台。

目前,杠杆式流动性Mining平台的用户基础是多样化的,不局限于寻求风险的人。

杠杆式流动性Mining还有另一个亮点,它是如何让用户能够通过做空和对冲来创建高级策略的?

换句话说,通过巧妙使用杠杆和头寸定制,用户可以在持有空头甚至市场中性头寸时产生高收益。

这意味着,杠杆式流动性Mining可以让你在熊市中盈利。

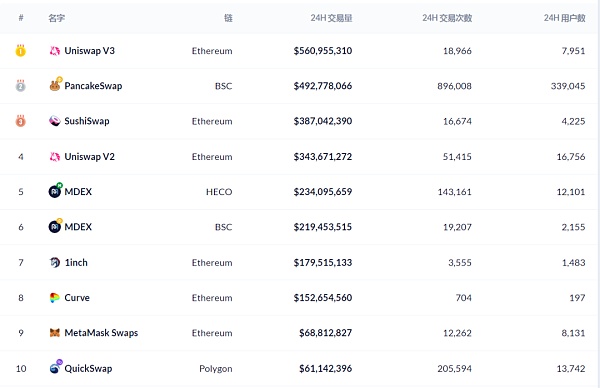

TOP 10 DEX中杠杆流动性Mining在同样的交易次数下,LP可以获得更高的收益率

在熊市来到时,杠杆流动性Mining依然可以帮助LP(流动性提供者)获得相对不错的流动性回报。

因此这就解决了币圈在各种市场条件下缺乏可持续性的问题。

杠杆式流动性Mining平台是解决这一问题的一种方法,也可能会成为少数几个在熊市期间仍能盈利的DeFi避风港。

抵押借贷加大相关性

抵押借贷是迅速提高币圈的流动性的方法,也是造成币圈暴涨暴跌的元凶之一。

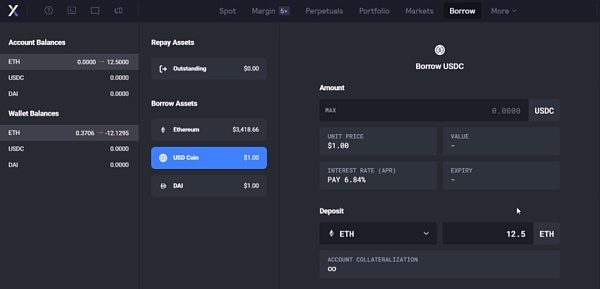

当前抵押借贷是以超额抵押为基础的。例如,要借贷3000USDC的时候会需要10个ETH,而在借贷平台中则需要抵押12.5ETH(一般借贷平台多以125%作为其抵押基础)。

dYdX中超额抵押借贷

抵押借贷多是以某一种或者某几种币种做为抵押基础的,这样当其中任意一种币出现下跌后,其他币种也可能因为其中的抵押借贷关系而跟着下跌。

因此,基于抵押借贷的高相关性便加剧了加密货币的同涨同跌现象。

同时在DeFi中,协议的运转需要依赖于矿工的可赚取收益,就比如说对Aave Protocol、Compound的清算。

在DeFi抵押借贷协议中,当抵押物价值下降时,如果没有补足或者出售抵押资产,就会触发清算程序。

清算人能够以低于市场价格3%-5%的折扣,获得如ETH这样的抵押资产,而这3%-5%的折扣价值就是执行协议的矿工可提取的收益。

基于此机制便会出现诸如:三明治攻击,抢跑交易等不合理的利用流动性漏洞的攻击手段。而严重的流动性套利行为甚至摧毁了共存的加密共识。

总体来看,当前以DEX为基础的加密项目,大多是通过引入LP的方式来进行原始流动性启动的。

流动性提供者的主要收入来自于价差、资金费用支付、交易费用和其它收入。

AMM通过上述信息,跟随指数价格调整定价、共享流动性、流动性聚集,以及调整价差、资金费用、交易费用等参数,以此来降低流动性提供者的风险,增加收益。

此外,创新多来自于特殊的参数设计,在满足获取更高的收益时承担更低的风险敞口。

但总归来看,其更高流动性是这类加密项目的估值第一性。

标签:MINMINIINGFACEMINITIGER币MINITESLANew Guinea Singing InuFACE价格

本文为 Arbitrum、Go Pocket 和 Rebase 社区联合举办的 『Arbitrum 基础架构讲解:快速入门』 讲座的文字整理版.

1900/1/1 0:00:009月27日,由中国信息通信研究院、中关村区块链产业联盟、中关村安信网络身份认证产业联盟主办的ICT中国·2021高层论坛之区块链应用发展论坛在京召开,工信部信息技术发展司王建伟副司长出席并致辞.

1900/1/1 0:00:00尽管区块链在多个行业的相关性不断增强,但它距离像人工智能和物联网那样无处不在仍有几步之遥。区块链互操作性的提高使得它在业务操作中比现在更容易被采用.

1900/1/1 0:00:00在执法机构美国证券交易委员会(SEC)向各个兄弟机构寻找加密货币的监管支持时,美国立法机构国会的参议院议员们开始分头关注加密货币的发展和监管.

1900/1/1 0:00:001.DeFi代币分发思考自从2017年EOS公开ICO募集到40亿美元以及不分青红皂白的代币空投时代以来,代币的分发方式已经成熟.

1900/1/1 0:00:00了解加密货币的人都知道,比特币诞生的环境处于2008年美国次贷危机所引发的全球性金融危机,因此一直以来,比特币被很多人视为经济危机救世主的形象,而距离2008年已经过去13年之久.

1900/1/1 0:00:00