首先,我将介绍作为跟踪流动性池表现指标的隐含波动率,这与个人投资者在决定提供流动性时参考的典型APY指标相对应。简单起见,我将专注于恒定函数做市商,如UniswapV2。大多数个人投资者通过APY来衡量流动性池的表现。新项目喜欢宣传其高达两到三位数的收益率来吸引流动性,然而,这是判断流动性池表现的错误指标,因为这没有考虑到波动率。为了理解流动性头寸与期权类似的原因,让我们来看看传统金融的期权操作方式。期权是一种合约,买方有权在到期日之前或当天以预定价格购买或出售资产,但这并非是强制性的。当标的资产价格变为货币时,期权获得巨大价值的可能性被称为期权性风险,这就是为什么在判断期权作为投资的潜力时,期权的价格是一个无关紧要的指标。

DeFi协议总锁仓量达784亿美元:金色财经报道,据DefiLlama数据显示,DeFi协议总锁仓量(TVL)达到784亿美元,24小时内跌幅为1.17%。TVL排名前五分别为MakerDAO(77.1亿美元)、AAVE(55亿美元)、Curve(51.9亿美元)、Uniswap(50.7亿美元)、Lido(46.7亿美元)。[2022/7/10 2:02:43]

相反,最重要的指标是期权到期时实值期权的概率。在某种假设下,这一概率可以用资产的波动率来衡量。在传统金融中,BlackScholesModel是最常用于期权定价的模型。对BSM的解释超过了本文的范围。从本质上讲,BSM模型确定了驱动期权价格的标的资产和期权合约的特征。它最重要的推断是标的资产的波动率是决定期权价值的最重要因素。因为波动率越大,期权到期时赚钱的可能性就越大。

DeFi衍生品协议ApeX将于3月8日16时开启ApeX NFT公售:据官方消息,DeFi衍生品协议ApeX将于北京时间3月8日16时发售ApeX NFT。ApeX NFT是ApeX发行的一系列带有其平台治理代币认购权益和未来ApeX loyalty program内VIP用户权益证明的NFT。

该系列NFT一共包含4580个,其中20个ApeX OG NFT 已采用白名单邀请形式进行销售。4560个ApeX Predators NFT 将在ApeX官网对公众进行销售。

ApeX Predators NFT 公开销售周期为三天,在public round售卖期结束后,会开启为期六个月的ApeX NFT games - One Last Ape Standing。[2022/3/8 13:44:33]

DeFi智能配资挖矿平台Solo.top?V1锁仓突破1000万美元:3月17日,DeFi智能配资挖矿平台Solo.top?V1版本上线火币生态链Heco?24小时内,总锁仓额突破1000万美元,USDTAPY稳定在45%左右,MDXAPY最高达140%,目前首期额度接近饱和。

Solo.top作为DeFi智能配资挖矿平台,旨在为DeFi用户提供接近0门槛且安全的DeFi挖矿服务。支持用户随存随取,且无需承担无常损失。[2021/3/17 18:53:26]

就隐含波动率而言,价值是指权利金所隐含的波动率。在无套利原则下,权利金应该被正确定价,一个追求利润的交易者会假设期权的权利金要大幅高于或低于均值价。

库币Pool-X平台开启DeFi挖矿 首期支持太阳币(SUN):据库币KuCoin交易所消息,库币Pool-X平台将于9月9日20:00开启太阳币(SUN)的DeFi挖矿,本次上线的锁仓挖矿产品为“TRX-Staking-For-SUN”。活动期间,用户可前往Pool-X平台“锁仓”页面使用TRX进行质押,参与太阳币(SUN)挖矿。参与锁仓的用户,除了获得太阳币(SUN)收益之外,还能每日获得POL挖矿收益。

太阳币SUN是一个专注于波场DeFi建设的社会实验,其定位是波场的比特币,零VC投资,零私募投资,零预挖,零团队预留,完全依靠社区与开源的智能合约,发行总量为19900730 枚。Pool-X平台是由库币和波场捐赠并提供技术支持,解决的是处于质押状态的加密资产的流动性需求,未来将交由社区去中心化治理。[2020/9/9]

也就是说,相对于标的资产在整个期权有效期内将实现的实际波动率而言,期权的隐含波动率过高或过低。实际波动率被称为期权实际波动率或RV。对这种实际波动率的一个估计通常是资产的历史波动率。还有很多其他方法来估计波动率,譬如,相对于市场预期,能够预测宏观经济或某些事件。重点是,在期权交易时,相对于实际波动率的隐含波动率才是最重要的指标。鉴于确定期权价值的最佳方式是资产的预期波动率,聪明的交易员可能会寻求只交易由期权权利金所隐含的波动率。

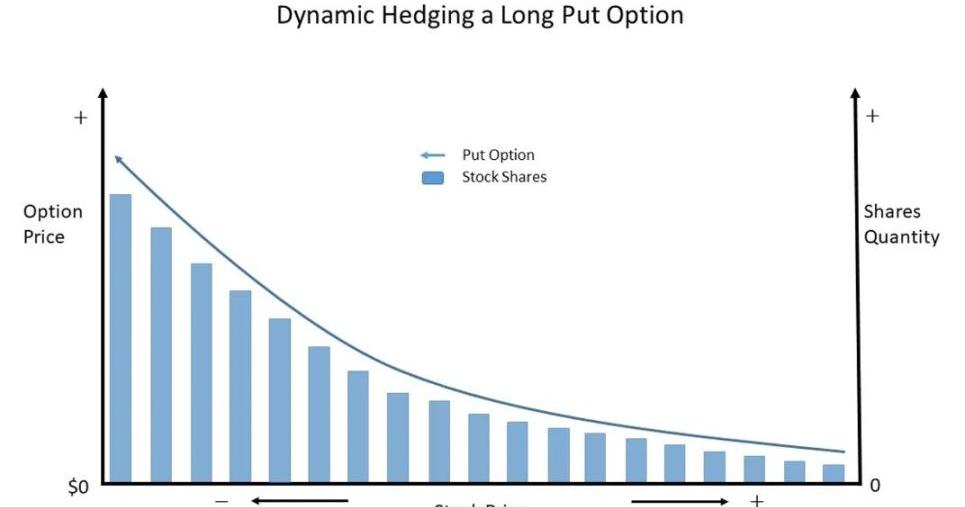

只要历史波动率低于他卖出期权时的隐含波动率,或者历史波动率高于他买入期权时的隐含波动率,那他就会盈利。做到这一点就是通过Delta对冲策略来对冲标的资产价格变动的影响。期权的Delta是指期权价格相对于标的资产价格变化的变化。重点是买入或卖空标的资产,其数量与期权的Delta值相反,以对冲价格的变化。这样一来,期权交易商仍然会存在受期权波动率影响的主要风险。然而,当标的资产价格变化时,期权的Delta值也会发生变化。这种风险被称为gamma风险,这是期权价格相对于资产价格的二阶导数。因此,为了解释gamma风险,期权交易者会进行动态对冲,尤其是对冲基金和做市商。也就是说,每当标的资产价格发生重大变化时,它们就会持续重新对冲其Delta风险。一段时间后,它们调整与标的资产的对冲以匹配新的Delta。这就导致了这样一种情况:当标的资产价格上涨或下跌时,期权交易者必须买入更多的标的资产以保持Delta中性。

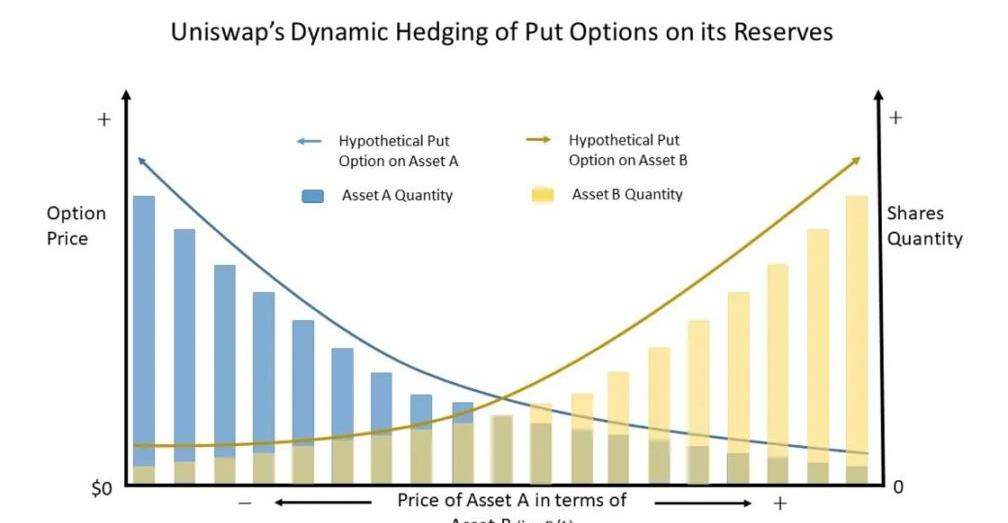

动态对冲的目标是在相反方向上重复期权的Delta回报,以对冲标的资产价格涨或跌的风险。因此,期权交易者只存在波动率风险,譬如BSM模型中定义的Vega风险。如果你是一个敏锐的观察者,你会意识到每当基础资产价格发生变化时,Uniswap都会动态地对冲流动性池。当价格上涨或下跌时,Uniswap会对流动性池的交易对资产分别进行增减。因此,Uniswap算法通过动态对冲,重复其持有的储备资产的多头看跌期权的负Delta,其运作方式是通过激励外部交易者通过与其他交易所的价差来调整储备数量。在下图中,当资产A的价格下跌时,Uniswap增加对资产A的多头敞口,以对冲资产A的假定多头看跌价值中不断增加的Delta值。当资产A的价格下跌时,资产B的价格上升,反之亦然。

由于Uniswap是动态对冲其资产储备的假定看跌期权多头的风险,那么它基本上总会进行相反的交易。因此,在任何时间,Uniswap都持有其资产储备的看跌期权头寸。当流动性提供者向一个池子中增加流动性时,他们就会存在内嵌于流动性池的空头期权风险。与传统的期权相比,这些期权非常独特。原地址

Odaily星球日报译者|Moni 受到硅谷银行破产影响,美元稳定币USDC本周末开始脱锚并一度跌至0.87美元低点。在此过程中有些人选择恐慌抛售,也有人探底买入.

1900/1/1 0:00:00原文作者:念青,ChainCatcher当地时间2月15日,美国证券交易委员会以4比1投票通过了一项关于“投资顾问托管的拟议规则”的提案.

1900/1/1 0:00:00由于近期的空投预期,Arbitrum生态的永续合约协议VelaExchange在许多加密社区受到了极高的关注.

1900/1/1 0:00:00随着NFT生态系统的不断发展,零收费或低收费的市场不断涌现,许多创作者面临着二次销售的版税收入减少。 因此,面临的挑战是,在这个版税趋于不支付的新环境中,产生可持续的收入流.

1900/1/1 0:00:00ETHDenver2023大会已进入尾声,刚刚大会官方公布了评委会选出的入选BUIDLWeek的18个项目.

1900/1/1 0:00:00TheBeacon游戏简介灯塔游戏玩法简介灯塔游戏是一款PVE游戏,玩家可以使用上下左右四个按键对角色进行异动,使用鼠标左右键进行普通攻击和重击.

1900/1/1 0:00:00