最近上链的现实世界资产情况如何?

在过去的几个月里,传统的基金和资产发行人推出了通过公共加密网络将其他资产代币化的计划。这不只增强了人们对将现实世界资产带到链上的兴趣,并为DeFi的收益创造了新的机会。私募股权公司HamiltonLane与数字资产发行平台Securitize合作,将其21亿美元旗舰股票基金的一部分在Polygon网络上代币化。该基金要求最低投资额为2万美元,远低于私募股权投资者通常的最低投资额500万美元。HamiltonLane是最大的私募股权管理公司之一,2021年在私募市场投资超过370亿美元。它管理着8240亿美元的资产。同样,新加坡金融管理局宣布了“守护者项目”,这是一项试点项目,将可用于各种DeFi策略的债券和存款代币化。参与该项目的银行将能够将可在许可的流动性池中使用的债券和存款代币化。这些资金可以在Aave和Compound等DeFi应用程序上出借以赚取利息,或作为获得信贷的抵押品。该试点项目已经招募了摩根大通、星展银行和Marketnode作为合作伙伴。DeFi原生收益熊市遇冷,转向代币化RWA

美国银行:代币化可能会改变基础设施和金融市场:金色财经报道,美国银行(BAC)周四在一份研究报告中表示,代币化只是区块链技术的一种应用,但它是在未来5到15年内可以改变金融和非金融基础设施以及金融市场的一种应用。

美国银行指出,像广播、电视和电子邮件这样的颠覆性技术花了30年才达到主流应用。它预计数字资产的滞后期要短得多。随着 \"未获得的效率的机会成本增加\",区块链技术的实施将在金融机构和企业中加速。[2023/6/29 22:08:30]

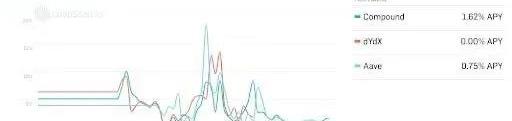

自2020年第一批DeFi协议开始获得吸引力以来,它们一直是吸引用户和交易员进入加密货币领域的驱动力。DeFi的实验提供了创新的金融应用程序,如去中心化的自动化做市商、稳定币、贷款、保险、跨链桥、合成资产和衍生品。DeFi应用程序中的总锁定价值,随着资产价格上涨和新用户的加入,在2021年12月飙升至2480亿美元的峰值。TVL因流动性挖矿而暴增——协议通过暂时提高收益,为用户提供协议原生代币的代币奖励来引导增长。在2022年熊市期间,由于代币价格下跌,用户对加密货币的普遍兴趣减弱,导致回报是非持续的。稳定币USDC的历史贷款利率在2020年12月达到峰值,Aave为18%,Compound为8%。目前,这两种债券的收益率分别跌至0.75%和1.62%。

花旗:CBDC和代币化将推动加密货币的大规模采用:金色财经报道,花旗银行分析师在其最新报告中表示,区块链行业终于接近拐点,区块链技术将很快看到“数十亿用户和数万亿美元的价值”。下一次加密采用的涌入将主要由 CBDC 的兴起和代币化推动现实世界的资产。

花旗银行未来的财务负责人 Ronit Ghose 表示,到本十年末,CBDC 中的经济流通量将达到 5 万亿美元。不过,其中大部分不会基于区块链,但其中一些将具有区块链互操作性或特定于 DLT。[2023/3/30 13:35:56]

DeFi收益率一直在下降。由于一年期美国国债收益率约为5%,投资者纷纷涌向安全的政府债券。随着美联储放弃零利率政策,一年期国债收益率从2021年12月的0.3%上涨,国债收益率出现了爆炸性增长。

Ripple招聘产品营销经理以领导其代币化策略:金色财经报道,Ripple公司正在寻找一名能够负责将XRP分类帐带入中央银行和新兴的去中心化金融(DeFi)世界的新员工。该公司正在招聘产品营销经理来领导其代币化策略。新职位将确定利用XRP分类帐的最佳方法,使用户能够铸造可由中央银行和NFT项目使用的独特数字资产。[2021/5/29 22:54:09]

美国国债收益率随着利率的上升而飙升。随着传统金融的无风险利率上升和DeFi收益率下降,投资者对DeFi的参与在近几个月大幅减少,TVL从2021年12月的高点下降了73%,跌至目前的660亿美元。

动态 | NBA篮球运动员Spencer Dinwiddie将继续推进其合同代币化的计划:此前消息,NBA篮球运动员Spencer Dinwiddie有意将其合同代币化,但遭到NBA拒绝。昨日,Dinwiddie连发多条推文表示,不管NBA意见如何,他都将继续推进此事。Dinwiddie声称他将于10月21日启动该计划,也就是在原计划启动日期(14日)的一周后,以便给NBA足够的时间进行回应。Dinwiddie认为,他与NBA之间争论的焦点是合同条款。NBA引用了Dinwiddie的合同,声明“任何球员不得将他从球队获得补偿的权利转让或以其他方式转让给第三方”。但Dinwiddie坚称其计划不构成“转让”,因为它没有赋予他的球迷或代币持有者篮网队或整个NBA的权利。(Decrypt)[2019/10/15]

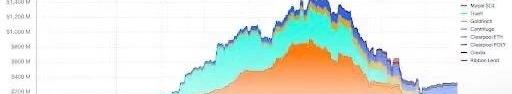

DeFi的TVL自2021年达到峰值以来一直在下降。为了吸引新的资本,DeFi协议开始将RWA作为抵押品或新的投资机会的来源,为投资者提供更一致的回报。自2018年以来,房地产、大宗商品、私募股权和信贷、债券和艺术品等现实世界资产的代币化一直在悄然渗透进我们的生活。以前被称为“证券型代币”或“代币化证券”,代币化RWA利用区块链技术将传统资产带到链上。代币化RWA提供了切实的好处,包括降低投资最低限度和通过部分所有权增加访问权限,增加以前非流动性资产的交易,增强透明度和安全性。因为区块链上有不可更改的交易历史记录,以及自动化的所有权管理。七大RWA私人信贷区块链协议加在一起的历史贷款价值为42亿美元,进行中的贷款为4.56亿美元。这些协议使用DeFi为企业提供私人贷款,包括Maple、Centrifuge、Goldfinch、creditx、TrueFi、Clearpool和RibbonLend。它们的平均年利率为12.63%。MapleFinance的首席执行官兼联合创始人SidneyPowell指出:“代币化RWA使DeFi受益,因为它可以为非加密本地的企业和客户提供服务。只要我们只接受比特币或以太坊作为质押品,DeFi的贷款就有上限。能够接受代币化的房地产或公司财产的担保,降低了加密货币贷方和投资者的风险,这使现实世界的企业可以使用DeFi。”

动态 | 币安研究院:桑坦德银行在以太坊上的债券发行存在问题 这更像债券代币化而非债券发行:币安研究院最近发布了一个案例研究,讨论了桑坦德银行在以太坊上的债券发行。研究揭示了使用区块链进行安全处理所涉及的一些风险,这可能会在当前的法律生态系统中造成一些障碍。由于不可能跟踪私有区块链中发生了什么,因此关于安全处理的信息将不那么清晰。现在,上述债券发行中出现了问题,因为桑坦德银行与不同的托管人持有链下法律文件,而且他们没有在以太坊发行“本土”证券。因此,这更像是一种债券代币化,而非债券发行。此外,该银行没有披露合同源代码,这削弱了区块链技术的一些好处。此前消息,西班牙银行巨头桑坦德银行在以太坊区块链上发行了2000万美元的债券。[2019/9/23]

DeFi的贷款也在下降。DeFi如何在代币化RWA这条路上走得更远?

DeFi必须提供比传统投资更高的收益率,才能保持竞争力并吸引资本。MapleFinance、Goldfinch和Centrifuge等DeFi应用程序从加密货币持有者那里筹集资金,并通过各种策略将其借出以产生收益。MapleFinance是机构借款方利用DeFi生态系统获得低额抵押贷款的平台。池子代表是在平台上负责保险承保和管理池子的信贷专业人员,他们寻找机构借款人,为每个贷款池制定条款。然后,贷款人可以将加密货币资金存入他们希望支持的池子中,借出资产以换取收益。迄今为止,Maple累计提供了近18亿美元的贷款。Goldfinch专注于为新兴市场的现实企业提供贷款。借款方必须接受审核,以确定他们是否有资格获得贷款。一旦获得批准,他们可以创建池并确定贷款条款,如利率、贷款金额、期限和滞纳金。贷方可以选择向第一批在减值贷款中遭受资本损失的个人池提供资金,从而获得更高的回报。或者,流动性提供者可以提供在所有借款人池中分配的资本,从而获得较低的收益率,同时降低资本损失风险。Maple和Goldfinch专注于私人信贷,而Centrifuge则可以将更多形式的现实世界资产引入DeFi生态系统,例如房地产贷款和货物发票。在Centrifuge协议上的首款资产抵押市场Tinlake上,发起者将现实世界的资产转换为NFT,并包括相关的法律文件。使用NFT作为代表RWA的抵押品创建资产池,然后投资者可以向与其风险偏好相匹配的资金池提供资金。将现实世界的资产代币化可以让DeFi进入一些最大的金融市场。2020年全球房地产价值327万亿美元,2022年非金融企业债务超过87万亿美元。这些都是巨大的市场,代币化可以为其带来更高的流动性和新的投资者。投资者如何把握代币化RWA在DeFi上的收益机会?

在评估产生收益的机会时,投资者应该查看利用现实资产的现有DeFi应用程序的跟踪记录。查看他们是否遭遇过违约,了解其保险承保、尽职调查流程和管理风险的方式。随着不断发展,那些要求借款方超额抵押,且能够获得保险或在违约情况下有支持机制的保险承保人可能会有最佳表现。值得注意的是,MapleFinance在2022年12月的一个贷款池中有3600万美元的违约贷款。借款方OrthogonalTrading因FTX的倒闭而遭受损失。为了应对这一情况,Maple推出了2.0版本,为不良贷款引入了更即时的违约和清算程序。这表明对于像Maple这样的低额抵押DeFi贷款平台,借款方需要更好的风险参数和行业多元化选择。除了直接贷款,投资者还可以通过购买原生代币来押注以RWA为重点的DeFi协议。这些代币的价格将与加密市场行情相关,但可能会对热门交易平台表现出更大的升值潜力。

LSDFi是基于LSD的DeFi产品,通过LSD,质押者可以将质押的ETH转化为一种可以交易的资产,从而解锁流动性,且LSD也降低了用户质押ETH的门槛,任意数量即可质押.

1900/1/1 0:00:00市场观点:1、宏观流动性货币流动性趋紧。美联储主席鲍威尔鹰派发言,利率峰值可能高于预期,如有必要将提速加息.

1900/1/1 0:00:003月23日,Ternoa的联合创始人MichaelCanu于巴黎区块链周的主舞台介绍了Ternoa生态系统中的旗舰应用程序TimeGuardian.

1900/1/1 0:00:002月27日-3月5日当周,比较值得关注的动态如下:Solana发布改进网络升级计划,将组建对抗团队并改进重启过程;EOSEVM最终测试网将于3月27日上线.

1900/1/1 0:00:00各位朋友,欢迎来到SignalPlus每日晨报。SignalPlus晨报每天为各位更新宏观市场信息,并分享我们对宏观趋势的观察和看法。欢迎追踪订阅,与我们一起关注最新的市场动态.

1900/1/1 0:00:00基于比特币网络的NFT协议Ordinals让比特币第一次有了金融用例之外的可能性,虽然在比特币原教主义者眼中NFT违背了「点对点电子现金」这一「初心场景」,但毫无疑问.

1900/1/1 0:00:00