CurveFinance的veToken模式允许用户锁定$CRV长达4年,并获得管理费,并允许他们投票支持选择池的CRV分配。那些寻求流动性的协议可以选择贿赂veCRV持有人,将CRV分配流向他们的池子。这是veCRV持有者除管理费之外的另一个收入来源。但对于持有者来说,将CRV锁定4年并不是一个很有吸引力的选择。有什么解决办法呢?选择将你的流动性包装:来自ConvexFinance的cvxCRV来自StakeDAO的sdCRV来自Yearn的yCRV流动性包装允许CRV持有者收取费用或贿赂,而不需要锁定4年,并提供了一个退出头寸的机会。它们各自的区别是什么?cvxCRV

Mercury Fund任命Samantha Lewis为合伙人负责Web3和金融科技基金:金色财经报道,Mercury Fund宣布任命Samantha Lewis为合伙人负责Web3和金融科技基金,SamanthaLewis 此前在 Mercury 旗下一些投资组合公司的董事会任职,其中包括区块链初创公司 Topl。Mercury Fund基金于2022年一月推出,其有限合伙人投资者包含多个知名加密机构,比如Galaxy Digital、Digital Currency Group、Accolade Partners、Evanston Capital、Isomer、Hutt Capital、Multiple Capital、Presight Partners和Rockaway,以及个人支持者a16z联合创始人Marc Andreessen和a16z合伙人Chris Dixon、科技投资者Bo Shao和Erik Voorhees等。(bizjournals)[2023/2/14 12:06:48]

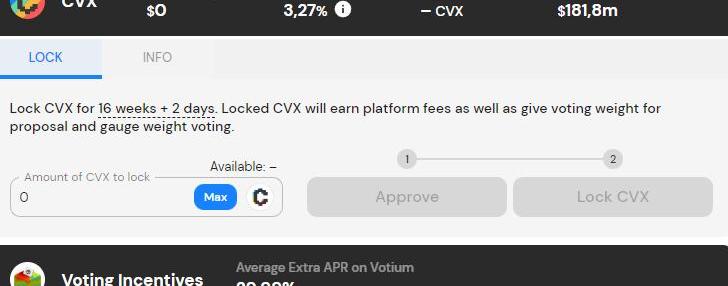

通过质押cvxCRV,你可以赚取3crv的费用,以及加上ConvexLP提高的CRV收益和CVX代币10%的份额。

Lido:stETH和Curve pool都是安全的,需留意杠杆质押等风险:5月12日消息,针对Curve上ETH/stETH流动性池发生倾斜,质押协议Lido Finance表示,stETH和Curve pool都是安全的(可以以1.3%的折扣购买stETH),但仍然存在与杠杆相关的风险(例如杠杆质押),不过流动性提供者不受杠杆风险影响。[2022/5/12 3:10:18]

而贿赂收入则分配给因投票而被锁定的CVX。因此,veCRV的正常收入在cvxCRV和CVX之间分配。

YFI创始人公布和Curve合作项目细节 仍处测试阶段:1月17日消息,yearn.finance (YFI)创始人Andre Cronje发推公布yearn.finance和Curve的合作项目相关进展。根据其推文,该合作项目为crv.finance。crv.finance支持创建无权限池,任何人都可以创建curve池,以进行DAI、USDC或USDT交换。与此同时,该项目支持基于美元和基于BTC的池,因此用户也可以为合成资产或其他与比特币挂钩的资产创建以比特币计价的池。此外,根据Andre Cronje公布的项目网址,crv.finance当前已可以进行钱包链接。不过其主页也显示,当前该项目处于测试阶段,有一定的风险。[2021/1/17 16:21:53]

sdCRV

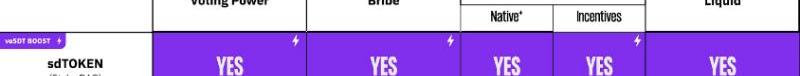

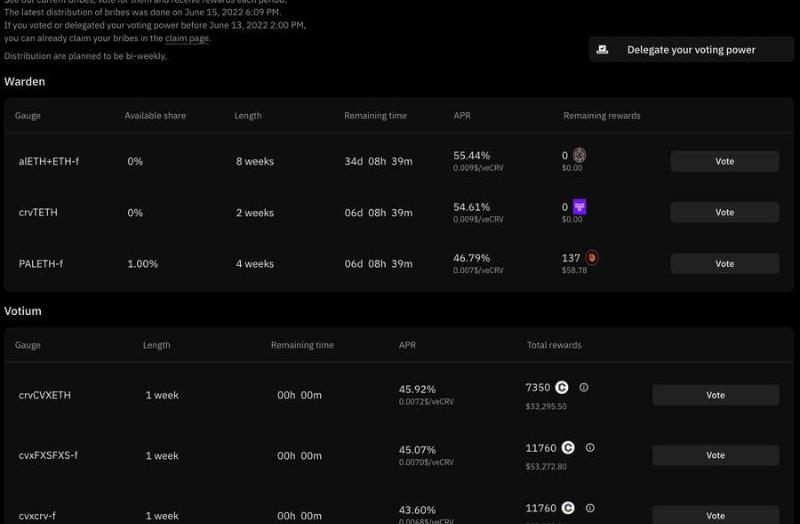

sdCRV分配3CRV费用,并将投票权保留在质押者那里。投票权可以委托给StakeDAO,它结合了市场和OTC贿赂以获得最佳回报。

CoinStats与Mercuryo达成合作,允许用户通过信用卡购买加密货币:投资组合管理应用程序CoinStats今天宣布与Mercuryo达成合作,支持在其iOS应用程序上使用信用卡购买加密货币。该应用程序允许用户购买多种代币,包括比特币和以太坊,并通过整合Mercuryo小部件直接将这些资产转移到用户的联网交易账户/钱包中。(AMBCrypto)[2020/5/27]

或者用户可以从Paladin或VotiumProtocol直接访问StakeDAO上的贿赂。

声音 | DeCurret董事长:有意开展稳定币相关业务:日本加密货币交易所DeCurret董事长时田一广近日在出席某场业界研讨会时,该公司计划开展稳定币相关业务。但他也指出:“DeCurret并不执着于自己成为发行商,我们的目的是加强数字货币的流通性。”[2019/10/16]

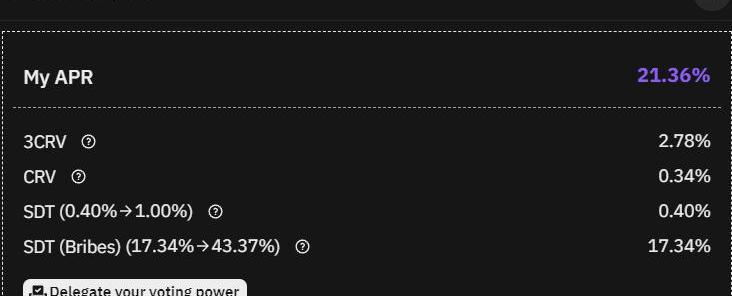

由于StakeDAO不在sdCRV和原生代币之间分割贿赂和管理费用,因此质押APR明显更高。质押者得到的是3CRV,CRV和因贿赂而被转化为SDT的奖励。

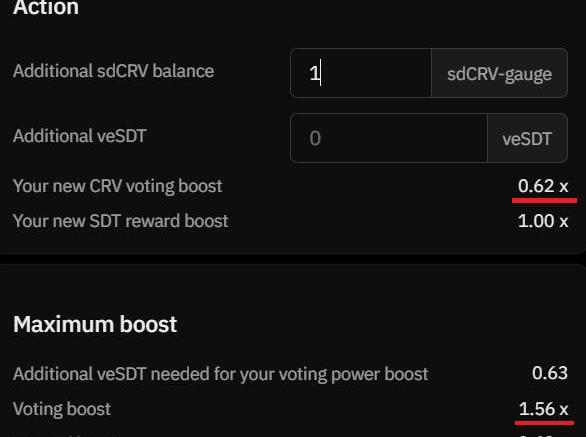

然而,为了获得最高的年利率,用户必须通过锁定原生代币SDT。在veSDT提升的情况下,sdCRV质押者的投票权将获得0.62倍的提升,并且可以根据veSDT余额和veSDT质押者总数将其提升至1.56倍。

yCRV

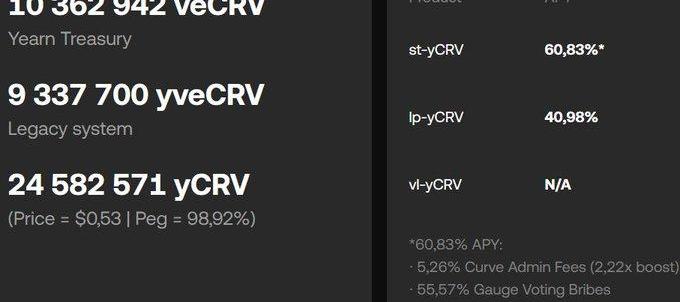

在所有包装中,质押yCRV能够获得最高的收益。然而,收益率会下降,因为还有剩余的奖励来自传统的yvBOOST捐赠者合约。此外,所有yCRV的1/4归国库所有,这提高了所有yCRV质押者的收益。

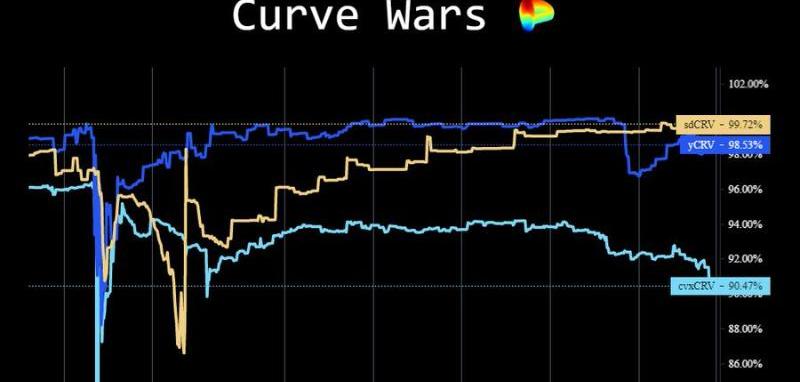

st-yCRV提供“一劳永逸”的用户体验,收益来源来自两个地方:?管理费:所赚取的管理费会自动合成更多的yCRV,?贿赂:1st-yCRV=1veCRV的投票权将在贿赂市场上出售以进一步提高收益。与sdCRV不同,st-yCRV的持有者放弃了他们的投票权,所以协议不能用它来为Curve投票。vl-yCRV拥有投票权,目前正处于开发的最后阶段,但它将取消费用和贿赂,以支持st-yCRV。将这些流动性包装的权衡是什么?协议费投票权保护挂钩协议费由协议提供的服务收取:?cvxCRV0%?sdCRV16%?yCRV10%投票权:cvxCRV不提供投票权,也不分享贿赂收入;yCRV不提供投票权,但分享贿赂收入;sdCRV提供投票权和贿赂收入,但为了支持veSDT质押者而减少了投票权和贿赂收入。为了维护挂钩,所有的协议都将CRV引导到他们各自的LPs。在挂钩价格低于0.99时,Stakedao会用贿赂收入购买sdCRV并分配给质押者。

CRV流动性包装的最佳玩法是什么?首先,我必须说,我不拥有任何CRV或其包装物,我一直看跌CRV代币和终身现金流。

尽管约50%的CRV被永远锁定,它仍然缺乏超过CRV排放的购买动力。如果所有CRV都被锁定,那么收益率将被严重稀释。

由于CRV价格与CurveFinance中的TVL一起下降,所以贿赂价值也在下降。

然而,因为引入了crvUSD,我看到了Curve的潜力。它可以推动更多的交易量和TVL回到平台上。但只有在实际部署后才能看到结局如何。在我看来,yCRV正在赢得Curve流动性包装的战争,因为它提供最高的收益和最简单的用户体验。如果一些用户拥有veSDT,他们可能会发现sdCRV解决方案更有吸引力,因为它的投票会同时提升所有的用户流动性锁仓:sdCRVsdBALsdFXSsdYFIsdANGLE在这种情况下,绝对的失败者是cvxCRV。它的收益率最低,没有投票权或贿赂收入,挂钩能力弱等等。我预计cvxCRV将进一步贬值,直到它与yCRV收益率达到平衡。Convex的另一个问题是,在可预见的未来,不太可能有人铸造新的cvxCRV--市场上有5千万个"廉价"cvxCRV。

意味着Convex在veCRV供应方面的总所有权很可能会进一步减少。原地址

我们对以太坊生态系统的五个预测:熊市还没有过去;EigenLayer将是以太坊最重要的创新;Blob交易不会修复可扩展性问题;2023年.

1900/1/1 0:00:00作为Move语言三兄弟的最后一员,对比Aptos和Sui,Sei可能不太为人熟知。但它却同样不容小视:建立在CosmosSDK上的Sei通过内置的中央订单谱,优化了整条链的性能,使「加密纳斯达克.

1900/1/1 0:00:00DelphiDigital游戏主管PiersKicks在《NavigatingCryptoin2023|Gaming》中总结了Crypto游戏的现状,并谈到了他对Crypto游戏未来的看法.

1900/1/1 0:00:00Odaily星球日报译者|念银思唐摘要:-巴哈马证券委员会再次对FTX的新管理层进行了回击,双方就其对该加密货币交易所倒闭的处理方式展开了持续的争执.

1900/1/1 0:00:00平台币或将迎来监管风暴。12月22日,美国证券交易委员会在周三提交的对FTX联合创始人GaryWang和AlamedaResearch前首席执行官CarolineEllison的诉讼中表示,从发.

1900/1/1 0:00:0001、引子Vitalik于2022年11月5日发布了更新后的以太坊路线图,相比于之前2021年12月2日发布的路线图,其中即将到来的TheSurge阶段的更新无疑是最值得关注的.

1900/1/1 0:00:00