目前许多主流叙事认为,以区块链技术为基础构建的Web3产品,能够通过发行代币赋予用户以真正的资产所有权。如区块链游戏可以将传统游戏中的游戏资产,由游戏公司托管变为玩家自己持有;而NFT技术则赋予创作者以真正的作品所有权,并可以据此对创作者进行更好地激励。的确,区块链技术解决了传统资产的托管问题。但在失去中心化机构的帮助后,构建链上所有权其实遇到了更多问题,这些问题一方面导致了用户权益被侵害,另一方面也为一些项目方进行监管套利提供了操作空间。因此,本篇文章就将重点集中在所有权经济的基础问题上,探讨哪些代币真的可以代表资产所有权,而哪些代币其实是比传统Web2更加中心化的强信任资产。持有代币不等于拥有资产所有权

许多人会习惯性地将持有代币等价为获得资产的所有权。如持有某个项目的治理代币,就好像获得了对该项目的所有权;持有某个链游的NFT,就获得了对该游戏装备的所有权。然而代币并不天然等价于资产,很多时候代币就像现代汉语中「票」的概念一样,只是一种可被用来承载各类不同资产的通用媒介。随着其被用于承载各种不同的权利与义务,这种通用媒介才会进一步演变成具体的资产类别。因此,附着在代币上的各种具体权利,才是决定其成为哪类资产的核心要素。目前市场中简单的将持有代币等价于赋予用户以某某所有权的叙事,其实都具有一定的误导性。就像一张演唱会门票之所以有价值,不在于你手中那张印刷精美的纸片,而取决于主办方在未来交付一场演出的承诺;一张银行存单之所以有价值,也不在于你手中盖有银行印章的纸条,而是来源于其在一定时间后还本付息的义务。而如果他们不按照当时订立的契约履行交付演出或兑付资金的承诺,其所在的司法体系就会让其付出更加高昂的代价。这其实才是绝大多数权利之所以能够成立的原因,就是当这个权利被侵犯后,能够有相应的暴力机构来为被侵犯人提供救济服务。并不是你单方面宣布或定义了一个权利,这个权利就能真的存在。所有没有救济措施的权利,本质上都是一纸空文,也必然不会受到他人的尊重。这也就是我们常说的:无救济则无权利。因此,如果没有对资产相关权利的有效保护措施,那么其实很难说用户真正获得了资产的所有权。哪些代币真正具有资产所有权?

温网冠军穆雷的比赛数据被转化为NFT艺术作品:金色财经报道,网球赛事温布尔登和过去的冠军Andy Murray已经与数字艺术家Refik Anadol合作,在以太坊上推出了一个官方的温布尔登艺术NFT。

这个数据驱动的数字艺术项目 \"The Exposition \"是利用Andy Murray 18年的温布尔登数据,包括他在2013年和2016年在这个著名的网球比赛中获得的两个大满贯冠军,以及独特的动作捕捉会话创建的。该项目被称为 \"世界上第一个融合了数字艺术、体育和数据科学的项目\"。[2023/7/9 22:27:05]

下面,我们将通过分析几个典型的链上资产类别,看看哪些是真正能够代表所有权的代币,而哪些只是精心包装的中心化资产。治理代币

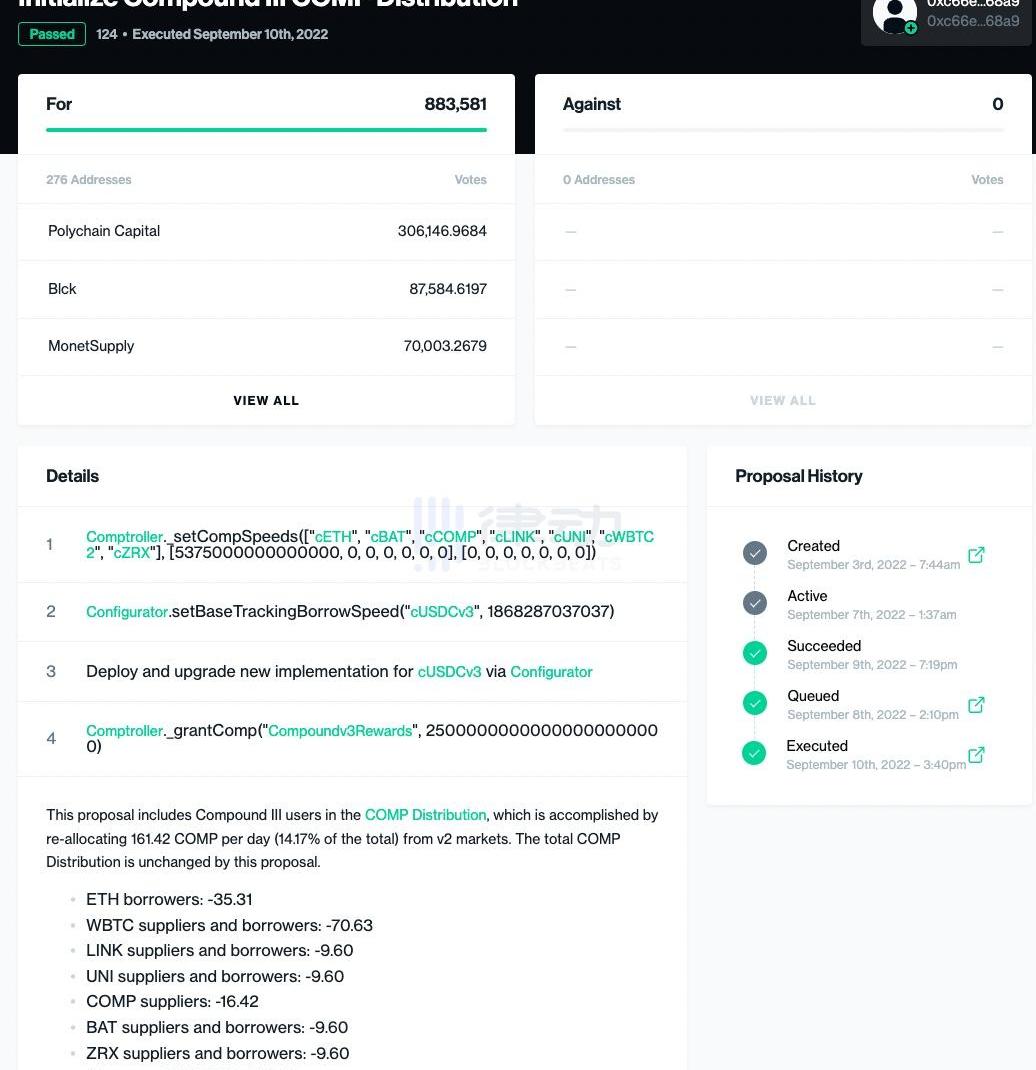

虽然Web3项目并不以股份公司的形式而存在,但其发行的治理代币,却经常被等同于Web3项目的所有权凭证。然而实际情况是,许多治理代币都与股票有着非常大的区别,这种差异主要体现为两点:一是治理范围的差异。公司股票所代表的治理权,往往可以直接或间接的对人事、财务等一切事项作出决议。而许多Web3项目的治理权却是「有限」治理权,这些治理权虽然可以投票修改一些协议的参数,但却无法阻止项目方转移项目金库中的资金。二是执行过程的差异。虽然治理代币的持有者可以对议案作出决议,但对决议的执行依然要依靠项目团队主动进行。但如果这些项目方并不真正履行自己的义务,治理代币的持有者往往也无能为力。因此,判断治理代币是否真能代表Web3项目的所有权,至少需要满足两个条件:一是治理权不能受限,凡是不能决定协议金库使用方式的治理权,都可以近似视为假的治理权;二是治理通过的决议,能够在链上得到自动执行。虽然要求全部采用链上治理的难度很大,但鉴于目前治理的执行过程很难获得司法体系的保障,因此链下执行的治理权事实上都处于不受监管的裸奔状态。根据「无救济则无权利」的原则,这种缺乏有效救济手段的权利往往很难受到保障。因此仅从信任假设的强弱来说,目前无法通过链上实施治理的治理代币,其中心化风险相较于有法律保护的公司股票往往更高。不过虽然难度较高,但目前依然有不少Web3项目能够依靠全面的链上治理实现治理权的去中心化。最典型的案例来自于DeFi领域。以Compound为例,其治理过程基本实现了全链上治理。从下方截图中我们可以看到,Compound用于表决的治理提案并不是文字形式,而是都以计算机可以直接执行的代码来提交,一旦表决通过,治理合约就会依据已经写好的逻辑自动实施部署。这种纯链上的治理过程消除了对团队严格执行表决结果的信任假设,做到了真正意义上的去信任化。因此,这类治理代币的持有者,才能算是真正意义上取得了这个项目的部分所有权。

Palm NFT Studio为创作者推出生成艺术工具:金色财经报道,Palm NFT Studio 为创作者推出生成艺术工具 Palm Generative Art Maker,这是一种帮助创作者在区块链上制作生成艺术收藏品的工具。该工具为艺术家提供了精心制作代码、将其存储在链上并制作生成艺术作品的基础设施。该工具简化了批量渲染、特征和稀有度系统以及资产的生成。此外,该工具还允许用户开发运动和静态 3D 资产,以及生成文本和元数据。

2021年12月,Palm?NFT?Studio曾融资2700万美元,微软旗下M12领投。[2023/5/4 14:43:07]

游戏装备

与治理代币类似,许多链游的NFT虽然解决了传统游戏中游戏装备的托管问题,但对于这些NFT在游戏中的使用方式,却依然需要依靠项目方运行的中心化服务器提供保障。因此判断链游NFT是否真的代表资产所有权,其实也可以概括为两个关键指标:一是这些NFT是否被游戏运营方托管;二是游戏的核心逻辑是否上链。其中第一条绝大部分链游都可以符合要求,即便有些NFT在参与游戏时采用了托管模式,但用户依然可以随时将NFT提取到链上。而更为关键的是第二条。目前许多链游由于底层公链性能的限制,不得不将游戏的核心逻辑运行在链下服务器中。这时一旦项目方对相关代码进行更改甚至停服跑路,用户资产的游戏功能也将一夜归零。因此采用这种架构的游戏很难说通过NFT使用户获得了游戏装备的真正所有权。而想要彻底解决这个问题,不但需要链游开发团队的积极配合,更关键的是底层公链的性能能够得到大幅度地提高。值得欣慰的是,目前已经有许多扩容方案如StarkNet以及Arweave,正在尝试开发将游戏主要逻辑都部署在链上的「全链链游」。如果这个方向在未来真的能够走通,才算在真正意义上解决了游戏玩家无法获得游戏资产所有权的问题。金融资产

韩国游戏发行商Neowiz推出1000万美元的Polygon游戏加速器:金色财经报道,韩国游戏开发商Neowiz希望通过其加密子公司intela X新的1000万美元游戏加速器,为Polygon上的下一代Web3游戏提供资金。据了解,Intella X是由Polygon与Neowiz合作推出的,今年早些时候,Intella X从Polygon Labs、Animoca Brands、Magic Eden和WeMix等投资者那里筹集1200万美元。[2023/5/3 14:40:26]

金融资产可以说是目前实现用户所有权最为成功的一个细分类别了。由于金融资产中的债权可以很方便地通过智能进行编程,因此这类债权凭证可以做到最大程度的去信任化,不依靠链下司法系统也能很好的保障用户所有权。这类典型代币包括Compound发行的cToken,Aave的aToken,以及Uniswap的LPToken或LPNFT等。这些代表金融债权的代币的持有者,可以随时从相关的合约金库中,按约定数量赎回自己的资产。既不需要指望项目方信守承诺,也不需要链下的司法系统提供救济措施。除此以外,以USDT与USDC为代表的中心化稳定币,虽然并没有解决资产的托管问题,并且要依靠比较强的信任假设。但由于其中涉及的信任主体如Circle、Tether等一定程度上接受了链下司法系统的监管和保护,导致用户的托管资产处于一定程度的监管范围内,依靠传统的方式,相对较好地保护了用户的资产所有权。「链改」资产

DeFi协议Umami公布财库储备,对FTX与Alameda无敞口:11月14日消息,Arbitrum上风险对冲收益协议Umami发文称,Umami财库对FTX、FTX.US或Alameda Research无风险敞口。此外,Umami还在Zapper上公布了财库储备数据。截至目前,除原生Token UMAMI外,Umami财库资产价值为4,552,275美元,其中USDC价值1,997,997美元,GLP价值1,367,150美元。Umami表示,FTX事件发生后已将部分GLP换为了USDC,等到FTX导致的波动平息后,会将部分USDC重新部署至GLP以及其他策略中。[2022/11/14 13:03:44]

上文几个资产类别都由原生的区块链全队打造,但在最近两轮熊市中,市场还出现了不少所谓的「链改」项目。这类项目的构建方式,基本都可以概括为链下资产的凭证上链,同时这些资产对应的权利,也基本需要依靠传统的司法体系进行保障,当然也无法做到完全的去信任化。因此判断这类链改代币是否真能赋予用户以所有权,也不能仅仅通过分析其所谓代币经济,而是要看其权利是否能够得到链下司法体系的有效保护。所以这类项目虽然发行了代币,但从其实质上来讲,可能更应该归类为Web2项目更为合适。谨防概念套利或监管套利

Laevitas完成250万美元融资,三箭资本和DeFiance Capital领投:6月2日消息,专注于加密衍生品的数据分析平台Laevitas宣布完成250万美元种子轮融资,本轮融资由三箭资本和DeFiance Capital领投,CMS、Astronaut Capital等参投。

本轮融资资金将用于Laevitas扩展其对加密衍生品市场的分析和研究套件,并在DeFi衍生品、期权定价和风险管理等领域提供全面的分析工具。Laevitas于2021年初推出,目前为超2000名日活用户以及若干对冲基金、做市商和交易公司提供加密期货和期权市场的详细数据分析。[2022/6/2 3:58:45]

这里之所以要花费大量篇幅梳理关于所有权的相关概念,主要是因为在之前牛市中出现了太多通过所有权概念进行概念套利或监管套利的行为。回顾过去两年多的历史可以发现,许多项目发行的治理代币往往只具有受限制的治理权限,而二级市场却依然不吝于对其按照股票的估值标准进行炒作。而主打X2E概念的各类GameFi链游,也大多需要依靠中心化服务器运行游戏的核心逻辑。一边打着赋予用户所有权的旗号发行代币和NFT获取收入,一边自己牢牢掌控着游戏世界中的生杀大权。不但可以随意修改游戏规则,甚至可以不受制约的转移项目资金,可以说将Web3的优势与Web2的特点进行了完美结合,实现了项目方利益的最大化。以上这些都可以归类为典型的监管套利行为。我们在构建一个Web3项目时,其核心目标不应是简单的进行资产上链或者发币,而是希望通过区块链技术更好地解决之前难以解决的信任问题,进而不断增加各参与方的信任程度,降低构建信任的成本,这些才是Web3项目能够提高效率的根本原因。链上发行的代币并不一定是去中心化资产,甚至有可能只是包着Web3外衣,进而进行监管套利的无监管Web2资产。如果不在增信上下功夫,而仅仅将重心放在代币经济的设计上,不但容易引起金融泡沫,甚至都无法向用户交付一个真正代表所有权的资产类别,那么一切关于Web3的所有权经济更是无从谈起。

标签:WEBNFTWEB3ITAALFweb3Projectnft币未来价格上涨一千倍WEB3.0币Sekuritance

头条Coinbase:购买加密货币用于公司运营等目的,并不认为其是自营交易Odaily星球日报讯针对华尔街日报的报道,Coinbase回应表示,Coinbase不经营自营交易业务或充当做市商.

1900/1/1 0:00:00以太坊开发者大会Devcon6将于2022年10月11日至14日在哥伦比亚首都波哥大举行。本次会议由以太坊基金会主办,旨在通过为web3社区提供教育,加深社区对去中心化系统的了解.

1900/1/1 0:00:00「每周编辑精选」是Odaily星球日报的一档“功能性”栏目。星球日报在每周覆盖大量即时资讯的基础上,也会发布许多优质的深度分析内容,但它们也许会藏在信息流和热点新闻中,与你擦肩而过.

1900/1/1 0:00:00Odaily星球日报译者|念银思唐摘要:-万事达卡推出了一个项目,允许金融机构向客户提供加密货币交易。-这家支付巨头将在PayPal已经使用的加密交易平台Paxos和银行之间充当“桥梁”.

1900/1/1 0:00:00以太坊合并完成,ETHW崭露头角2022年9月15日14时,史诗级的以太坊合并终于宣告顺利完成,自此,以太坊正式踏入新的纪元。此次合并最大的特点在于以太坊的共识机制由PoW转变为PoS.

1900/1/1 0:00:00Odaily星球日报译者|念银思唐摘要:-开发者NeelSomani在自己于Terra生态系统中的项目失败后,为Solana生态初创公司Eclipse融资1500万美元.

1900/1/1 0:00:00