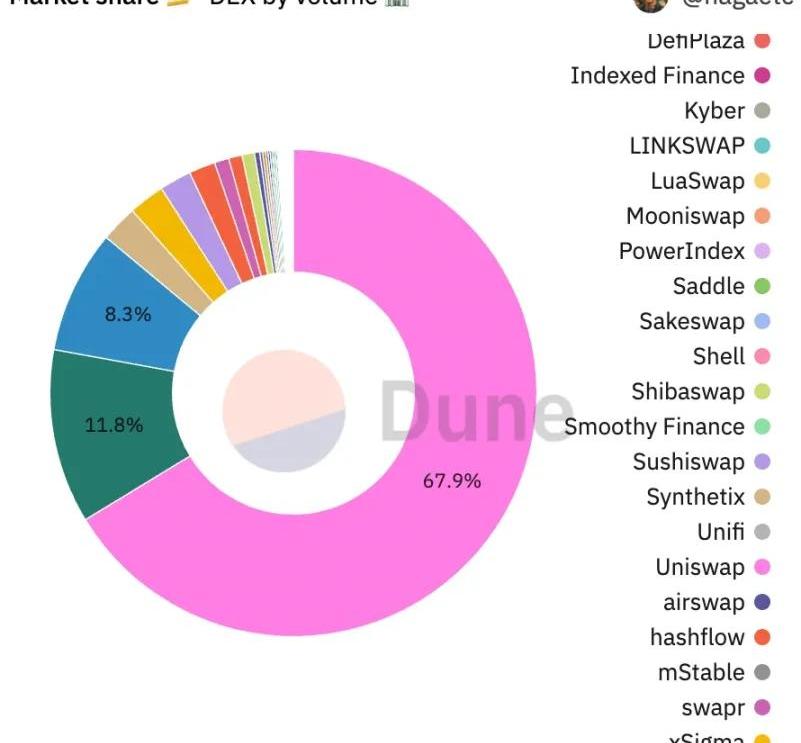

目前为止,Uniswap是协议取得巨大成功,而代币表现脱节最显著的例子之一。Uniswap是以太坊L1上交易量最大的去中心化交易所,占有67.9%的份额,它就像一棵摇钱树,在过去一年的时间里为其LP产生了12亿美元收入。甚至在某些时候,它的每日费用收入超过了以太坊。

Uniswap市场份额-来源:DuneAnalytics在以太坊生态中,Uniswap是市值最大的协议,但UNI的表现却相当糟糕,例如在过去一年里,UNI相对于以太坊的价值损失约为51%。尽管目前市场存在相当大的波动性,但表现不佳的常见论点源于Uniswap无法打开协议费用开关这一事实。协议费用开关的打开只能通过UNI持有者的治理投票来完成。当费用开关打开时,UniswapDAO能够在去中心化资金池的收入中分得10%-25%。这也是Uniswap协议本身具有价值的原因。自从2021年5月UniswapV3上线以来,费用开关一直未打开。然而这种情况可能很快就会改变,因为PoolTogether的创始人LeightonCusack提出为三个矿池开启费用开关的提议已经通过了Uniswap治理的前两个阶段投票。如果提案正式通过执行,它将向市场表明Uniswap治理能够打开费用开关。这也提出了一些关键问题:Uniswap可以在不损失市场份额的情况下成功打开费用开关吗?该协议可以从该提案中获得多少收益?激活所有流动池的费用开关能赚多少钱?这对UNI代币意味着什么?提案状态

Messari前主管:如果理解了比特币 绝对没有理由不理解DeFi:Messari前主管、股票及加密货币交易员Qiao Wang发推表示:在加密货币的简短历史中,我们已经看到了无数故事。然而,DeFi是必将留下的极少数之一。自比特币以来,我们在区块链上有了“价值”。下一个合理的步骤是交易,借出,借入,抵押,转移风险等等。如果你理解了比特币,就绝对没有理由不理解DeFi。不要被标签所迷惑。[2020/10/5]

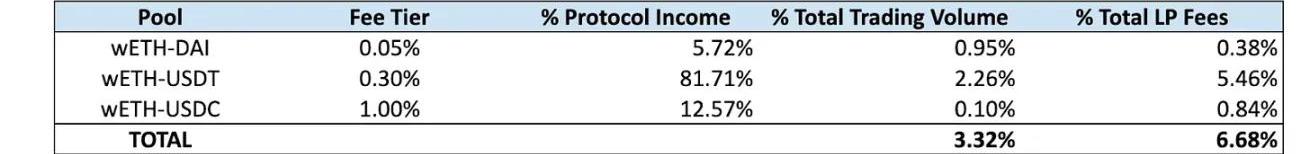

在展开之前,让我们先了解一下费用开关提案是什么。提案建议从Uniswap在以太坊部署的三个稳定币池收取10%的LP费用,这是可能的最低收取标准,该协议允许在每个池的基础上抽取10%-25%的LP费用。选定的池及其费用等级如下:ETH-DAI(0.05%)ETH-USDT(0.30%)ETH-USDC(1%)费用开关将在约四个月后打开,所有赚取的费用将计入UniswapDAO资金库中。在此期间,会有另一项提案出现,代币持有者可以选择投票关闭这三个池的费用开关。到目前为止,该提案已经在Snapshot通过了Uniswap治理的前两个阶段:温度和共识检查投票。350万个UNI投了赞成票,而只有54个UNI投了反对票,以压倒性的优势通过了温度检查。在社区获得反馈,再次研究修改之后,费用开关打开的第二次提案将进行共识检查投票。与激活DEX上两个最活跃的池子费用开关不同,为了测试多个费用等级的预设时间段,这种二次实施需要更多的检验方法来激活上述三个池的费用开关。第二次提案再次以压倒性的优势通过,1900万票支持,只有481票反对。虽然该提案仍然需要通过最终、有约束性的链上投票才能正式确定,但基于投票率和治理论坛的评论,提案似乎已经在社区内获得了广泛的支持,Uniswap似乎很有可能打开这三个池的费用开关。Uniswap会失去市场份额吗?

Paradigm联合创始人:如果比特币成为一种价值存储工具,其终极状态就是泡沫:加密资产投资基金Paradigm联合创始人兼管理合伙人黄共宇(Matt Huang)近日撰文解释他眼中比特币的价值。文章称,比特币是一种全新的去中心化货币资产,类似于黄金。如果比特币成功成为一种被信任的价值存储工具,其终极状态就是泡沫。泡沫也是比特币赢得更广泛接受的途径。比特币11年历史中至少出现过四次泡沫。每次泡沫期的特征都很类似。尽管经历泡沫期的投资者留下痛苦回忆,每次泡沫都引发外界对比特币更大的关注,推动了比特币被接受的范围扩大,逐步扩大了长期持币者的群体,他们坚信比特币会成为未来的价值存储工具。每次泡沫破灭时的比特币地板价越来越高,充分显示出这种动能:2011年2美元,2015年200美元, 2018年3500美元。[2020/5/16]

为什么Uniswap可以在不损失大量市场份额的情况下开启费用开关?如果要反对打开费用开关,理由很简单:如果Uniswap打开费用开关,他们将失去较大的市场份额,流动性将由于其利润压缩而迁出。这种风险在很大程度上是由于在UniswapV3上提供流动性是非常困难的,因为它使用集中流动性,需要比恒定产品或者稳定交易AMM的LP更加积极的管理。在不景气的市场背景下,削减LP的利润率可能会造成负反馈循环。Uniswap失去流动性,导致交易执行体验变差,从而为LP带来较低的交易量和回报,进而导致DEX进一步流失市场份额,而竞争对手反而会获取更多的市场份额。这种风险在竞争激烈的DEX领域被放大了,同类型产品之间几乎没有差异性,如果自己涨价,市场就会选择更便宜的那个。同时DEX也很容易分叉,由于UniswapV3代码受到商业许可证的保护,所以很少有未经授权的分叉出现。虽然这个论点看似很有说服力,但Uniswap出于几点原因应该能够打开费用开关。其中粘性交易量和粘性流动性可能是最具吸引力的。由于其强大的品牌效应,许多交易者将专门使用Uniswap,而不是通过聚合路由所有的交易来寻求最佳执行方式,从而产生了粘性协议参与者的概念,对于流动性参与者也是如此。Uniswap有跟踪记录和设计,其中除了费用开关,合约是不可变的。尽管有协议费用,LP可能更愿意在DEX上继续做事,而不是迁移到竞争对手那里。此外,几乎所有其他主要现货或衍生品DEX,例如Curve、Balancer、SushiSwap、GMX、dYdX和PerpetualProtocol都收取LP费用。Uniswap似乎也能够在不失去相当大比例市场份额的情况下收取费用。如果三个流动池的费用开关都打开了会发生什么?

声音 | 上海新金融研究院副院长:如果中国央行首先推出数字货币 无疑具有重大的示范意义:据新京报消息,11月29日,原浙商银行行长、上海新金融研究院副院长刘晓春发表文章《中国央行数字货币的七大猜想》。文章指出,一些国家央行在研究数字货币,但信息并不充分,进度很难估计。也有一些银行和私人机构在研究,但信息也比较杂乱。因此,中国央行有可能成为首个发行数字货币的央行。如果中国央行首先推出数字货币,无疑具有重大的示范意义:

一是技术示范,中国央行这次是开放式的平台,不局限于区块链技术,这个意义更加重大,因为这提供了更多的技术可能;

二是发行框架示范。这关系到数字货币的发行体系和运行管理体系建设,我国央行采用的是双层架构;

三是社会的接受程度示范。这决定了数字货币是否具备全面替代现有货币形态的能力,或者只是现有货币形态的一个补充,因此更为关键;

四是社会成本示范。每一种货币形态的流通都有社会运行成本,比如金属货币的社会运行成本高于纸币,纸币高于记账货币,目前来看数字货币的成本会更低,但这需要实践的检验;

五是延展示范。即通过数字货币的研发和应用可以探索相关技术在金融领域其他方面的应用。[2019/11/29]

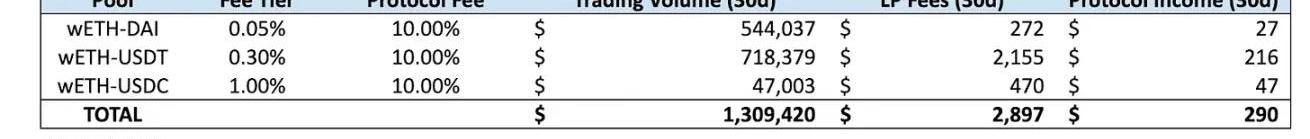

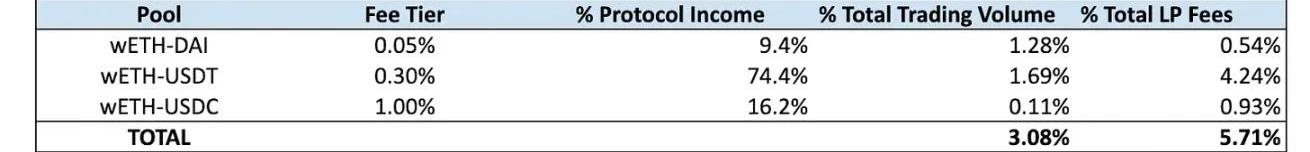

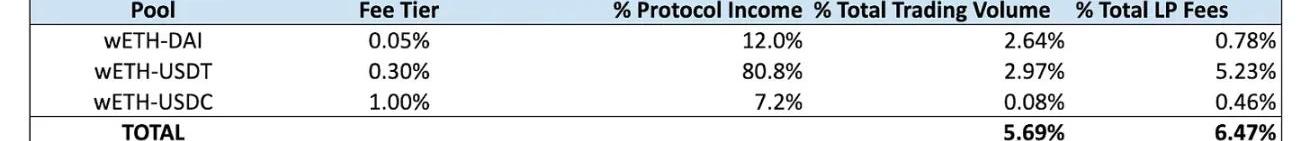

让我们开始分析,如果三个池收取10%的协议费用,Uniswap将获得多少收益。为了了解不同市场条件下的收益,我们将查看过去30天、120天和365天所赚取的费用,此外,我们还将查看期间Uniswap总交易量和LP费用来自三个池中的哪一个。30天

武长海:比特币如果没有信用背书 难以成为真正货币:据21世纪经济报报道,中国政法大学资本金融研究院副院长、北京市法学会互联网金融法治研究会副秘书长武长海对记者表示,除比特币等加密货币对金融界会产生冲击、滋生违法犯罪活动等问题外,加密货币这种“虚拟财产”还没有被纳入合法渠道,实际应用也较少。“比特币的涨跌可谓是跌宕起伏,它没有一个‘锚’。纸币本身也没有价值,但它有政府信用背书,它所代表的具体财富是能够被量化的。”武长海表示,“(比特币)本身没有价值,如果没有人替它的信用背书,可能很难成为真正的货币。”[2018/3/15]

在过去30天,三个池的交易量合计为13.1亿美元,赚取了大约290万美元的费用。如果打开费用开关之后,Uniswap在过去一个月将获得29万美元的协议收入,或者年化为348万美元。

到目前为止,最大的费用贡献者是WETH-USDT池,在此期间它贡献了74.4%的协议收入,同时这三个矿池也分别占了Uniswap总交易量和费用的3.08%和5.71%。120天

如果一旦出现比暴跌更可怕的“矿难” 有可能出现类似2000年科技股泡沫破裂的危机:比特币“矿难”导致投资者对科技股失去信心。作为区块链技术的代表,比特币的价格暴跌将严重影响投资者对区块链技术相关的科技股的估值。在今年6月,比特币的价格从大约3000美元暴跌到2500美元,单日跌幅超过16%。随即伴随着多只科技股的价格下降。其中,四大科技股(苹果、谷歌、Facebook和亚马逊)的下滑对美国市场影响很大,市值一日蒸发600亿美元。此次比特币和科技股的暴跌,是由于技术故障导致数以百万计的散户无法上线引起的。如果一旦出现比暴跌更可怕的“矿难”,投资者对区块链技术失去信心,严重影响投资者对科技股的估值,势必出现恐慌性抛售,有可能出现类似2000年科技股泡沫破裂的危机。[2017/12/27]

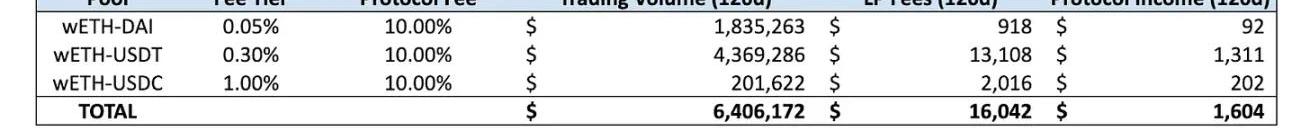

在过去120天,三个池的交易量合计为64.1亿美元,为LP产生了大约1604万美元的费用。如果打开费用开关之后,Uniswap将获得160万美元的协议收入,或者年化为487万美元。

到目前为止,最大的费用贡献者是WETH-USDT池,在此期间它贡献了81.7%的协议收入,同时这三个池也分别占了Uniswap总交易量和费用的3.32%和6.68%。365天

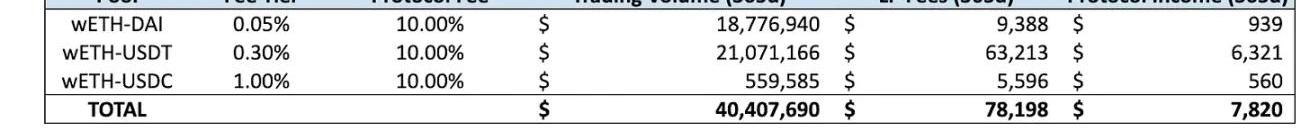

在过去一年中,考虑链上交易活动的周期性,三个池的交易量合计为404亿美元,为LP产生了大约7819万美元的费用。如果打开费用开关之后,Uniswap将获得782万美元的协议收入。

到目前为止,最大的费用贡献者是WETH-USDT池,在此期间它贡献了80.8%的协议收入,同时这三个矿池也分别占了Uniswap总交易量和费用的5.69%和6.47%。进一步说明

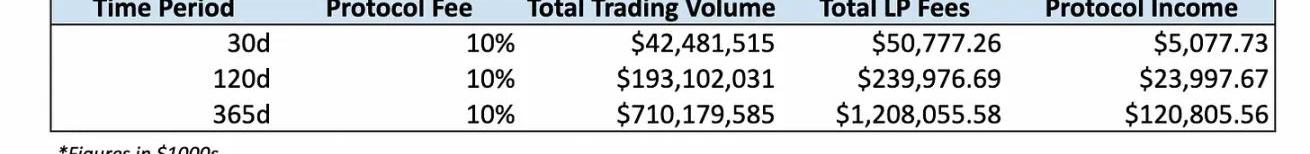

正如上述分析,如果为三个池打开费用开关,Uniswap将产生348万美元至782万美元的年化收益,具体取决于时间段。此外在三个时间段中,对利润贡献最大的将是WETH-USDT池,它占协议收益的74.5%-81.7%。最重要的是这三个池仅占Uniswap总交易量的一小部分,比例在3.08%至5.69%之间,占总费用的5.71%至6.68%。总而言之,这表明该提议只是Uniswap货币化尝试的一小步,如果费用开关尝试被证明是成功的,这表明在收益方面还会有很大的上升空间。如果每一个矿池的费用开关都打开了,将会发生什么?为所有的矿池打开费用开关似乎不切实际,但是如果实验成功,Uniswap很有可能会选择打开更多的费用开关,而且DEX在其平台上从每笔交易中赚取费用是惯例。通过计算,我们可以更好地了解Uniswap潜在的盈利能力上限。简单起见,我们假设所有的池的固定抽成为10%,我们将在相同的时间期限内再次进行测试。

如果以10%的协议费用为标准,Uniswap在过去30天、120天和365天分别赚取507万美元、2399万美元和1.208亿美元。值得注意的是,这将是纯粹的协议利润,Uniswap没有向流动性提供者发放任何代币奖励。

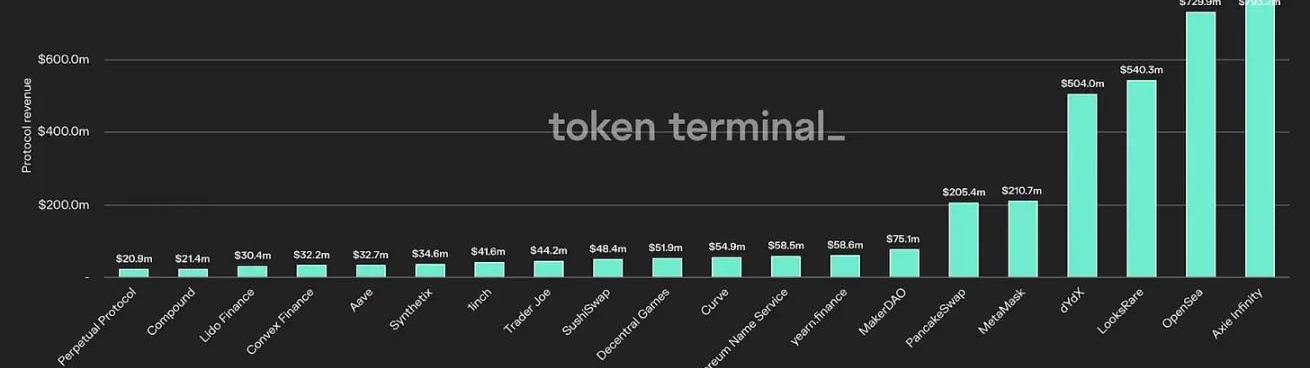

Dapp的协议收入-来源:TokenTerminal从365天的数据来看,Uniswap将产生的收入在所有DApp中排名第七,仅次于AxieInfinity、OpenSea和LooksRare等NFT市场、DEX的PancakeSwap和dYdX以及MetaMaskSwap。但考虑到协议收入减掉代币释放时,Uniswap将拥有仅次于OpenSea和MetaMask的第三高协议收益。高收益的UNI代币

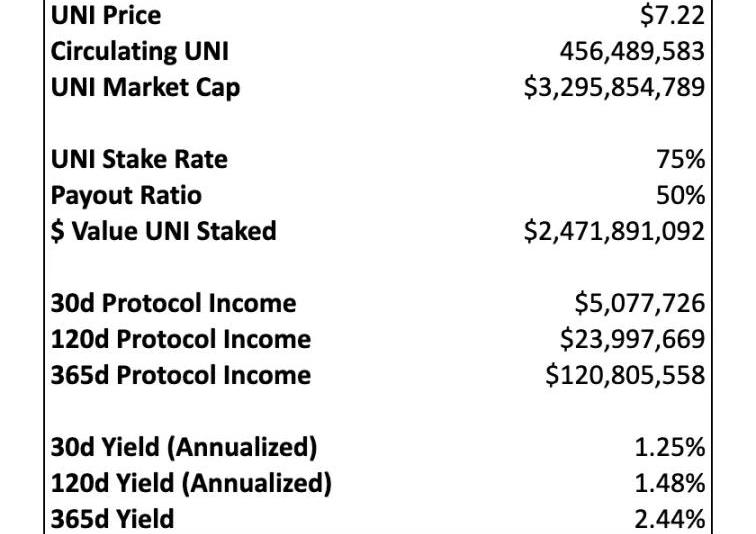

虽然费用开关提案不要求向代币持有者分配收益,但未来UNI持有者有极大的可能选择通过回购或分配ETH和稳定币等资产的方式为自己发放奖励。UNI也将从纯粹的无价值治理代币转变成生产性资产。我们假设UniswapDAO选择通过某种机制分配费用开关所得利润的50%,而UNI持有人可以通过代币质押的方式获得收入。我们再假设75%的流通UNI被质押,一些供应仍留在交易所中。从图中我们可以看到UNI持有人将获得1.25%至2.44%的收益。

如果所有流动池的费用开关都处于活动状态,UNI的收益情况尽管这一回报低于veCRV和GMX等其他DEX代币,后者通常以3CRV和以太坊支付4%到8%之间的收益率。但考虑到Uniswap在行业的品牌地位,这一回报仍然极具吸引力。小结

正如上述所分析的那样,打开Uniswap费用开关的影响是巨大的。三个池的激活也仅仅是其货币化能力变现的一个小尝试,更加广泛的费用开关将立即使Uniswap变成Web3行业中最赚钱的应用之一。此外如果DAO将部分收益奖励给代币持有人,UNI将成为具有吸引力的生产性资产,收益率虽然不及部分同行,但也极具吸引力。当然这些数字都是基于一定假设,而且使用的是历史数据推测,没有包含任何潜在的未来增长。鉴于Uniswap作为DeFi协议中的特殊的地位,其成功开启费用开关将向市场发出信号:无价值的治理代币实际上可以捕获价值。原地址

标签:UNISWAPUniswap比特币unisat教程Quickswap[New]layer币和uniswap的关系莱特币是复制比特币

本文主要想探讨NFT与品牌结合的新场景应用。起因有两个:第一,从去年开始,关于NFT新场景的讨论不绝于耳,尤其是熊市的到来,让大家对NFT究竟还能用来做什么有了更多期待和思考;第二,在我们Ama.

1900/1/1 0:00:008月18日,NFT交易平台Rarible于ApeCoinDAO治理论坛发起了一项提案,拟为ApeCoin生态内的各大NFT项目创建一个定制NFT市场,新的交易市场将不收取任何费用.

1900/1/1 0:00:00在星巴克消费可以「集星」想必大家并不陌生,但在不久的将来,星巴克的消费者们不但可以在现实中「集星」,还可以在Web3世界中「集邮」.

1900/1/1 0:00:00现在FUD已经尘埃落定,熊市正适合决定谁是未来最大的赢家,这可能是我们进入Avalanche的好时机。如果你不知道应该从哪里开始了解Avalanche?这篇文章应该可以帮助到你.

1900/1/1 0:00:00Odaily星球日报译者|余顺遂摘要:Web3初创公司PROOF完成5000万美元A轮融资,a16zCrypto领投。该公司还透露有关PROOF代币和新NFT系列等计划.

1900/1/1 0:00:00Odaily星球日报译者|念银思唐摘要:-据报道,富达将通过其经纪客户面向散户投资者推出比特币交易。-该投资机构已经推出了针对加密货币、数字支付和元宇宙的交易所交易产品.

1900/1/1 0:00:00