TLDR;结论:总收入:Web3商业模式已经大有发展,其中最强大的仍然是“出售区块空间”,其次是NFT交易平台、DeFi、GameFi和基础设施。协议收入:大部分收入仍然来自LiquidityProviders和Lenders等角色创造的Supply-sideRevenue,协议本身的盈利能力ProtocolRevenue仍然较少,其中流向TokenHolders的部分更少。虽然用户享受到了质押收益和治理权,但最核心的经济利益现在仍然不能够保证。协议收入存在审计漏洞,对TokenHolders造成风险:ProtocolRevenue中的风险计提没有得到体现,协议收入数据与代币销售数据经常混为一谈,甚至有部分协议收入隐藏了RugPull风险。一、Web3公司的收入情况概览

1.1这些Web3公司的收入最高

在所有的公司中,收入几乎是最重要的指标之一。那么Web3公司究竟有在创造收入吗?目前,市场上比较可信的数据来自于TokenTerminal,此外theBlock,Messari和Web3Index也提供了部分数据。遗憾的是,目前没有任何一家完整地统计了全市场数据;我们将四者的数据结合起来进行分析,输出了独家分析报告。由于部分链上数据存在缺失,个别信息可能存在偏差,我们会在未来持续改进。

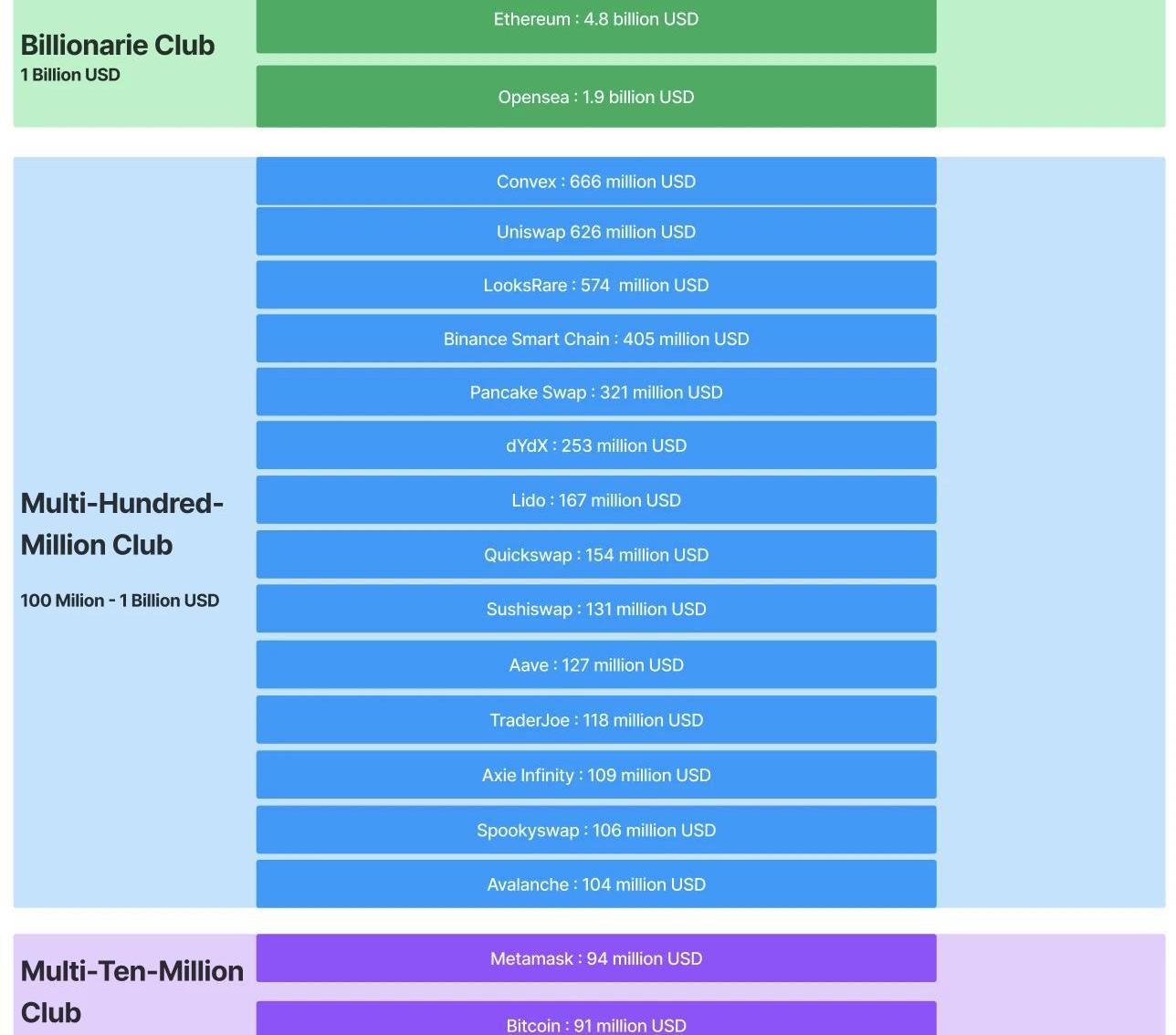

近180天总收入排行前17名的协议由于Web3的收入依赖于市场波动,我们仅统计180天的总收入。前17名的公司共创造了超过10billionUSD的总收入。第一档:Ethereum和Opensea,Ethereum的半年总收入为4.6billionUSD,在榜单中遥遥领先;Opensea的半年总收入约为1.8billionUSD,也是一个疯狂的现金奶牛;第二档:大部分是Defi协议,总收入最高的是Convex和Uniswap,他们的半年总收入约为600millionUSD。第三档:最有代表性的是工具中的王者——Metamask,半年的总收入为81millionUSD。1.2商业模式决定了收入天花板?

Web3文档管理SaaS提供商ShelterZoom完成500万美元融资:6月28日消息,Web3文档管理软件即服务提供商ShelterZoom完成500万美元融资,参投机构未披露。该公司称截至目前融资总金额已超1750万美元,新资金将用于拓展新市场并强化旗下Document GPS解决方案。

ShelterZoom支持文档内容代币化以保护原始记录所有权,使企业能够跟踪或撤销所有敏感数据的访问,目前其安卓版应用已在GooglePlay上架。[2023/6/28 22:04:47]

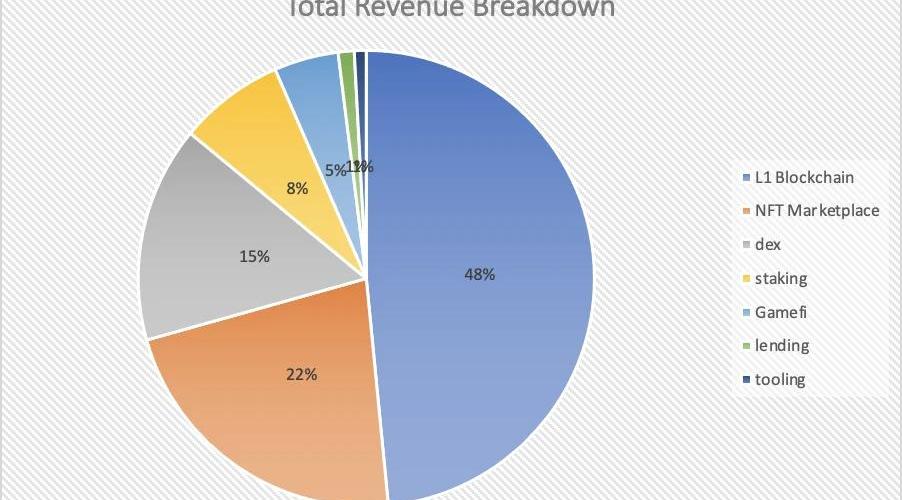

我们分析了上述总收入的构成,看看商业模式的影响有多大。

近180天总收入排行前17名的协议所在赛道占比可以看出:Layer1的收入占比接近总收入的一半,其商业模式是“出售区块空间”;NFT交易平台收入占比为22%,其商业模式是版税抽佣;Defi中的Dex收入占比为15%,其商业模式是交易手续费和流动性做市收入;Defi中的Staking类收入占比为8%,其商业模式是资产管理的carry或利差;Gamefi占比是5%,其商业模式是版税抽佣,转账手续费,销售NFT等;Defi中的Lending收入占比约为1%,其商业模式是利差;Tooling的收入占比约为1%,其商业模式是服务费;不难看出,最强大的收入机器是Ethereum,其商业模式是“出售区块空间”。他的收入远超其他项目。同样的,在L1blockchain中,收入的两级分化非常明显。其次,创造收入能力强的是“NFT交易平台”。除了NFT本身火爆以外,平台的版税抽成极高——我们可以对比一下,通常Dex只有0.05%左右。二、协议收入大比拼

Coinsilium:Multiverse NFT标准(ERC-5606)在以太坊上获得批准,以增强Web3资产互操作性:3月20日消息,Web3风险投资商Coinsilium Group Limited表示,继去年9月提交EIP-5606(以太坊改进提案)之后,由Metalinq技术团队开发的新“Multiverse”NFT标准ERC-5606已成功完成以太坊社区批准程序。ERC-5606是在多个元宇宙、Web3游戏和平台上创建多元NFT的新标准,这些NFT可以代表不同虚拟世界中的独特资产,从而实现在这些世界之间的互操作性。ERC-5606完全兼容NFT标准ERC-721和ERC-1155。

Metalinq是一个由Coinsilium和Coinsilium投资组合公司Indorse的创始团队支持的项目,正在构建增强Web3资产的互操作性的技术解决方案。[2023/3/20 13:15:03]

2.1协议自身的价值:ProtocolRevenue

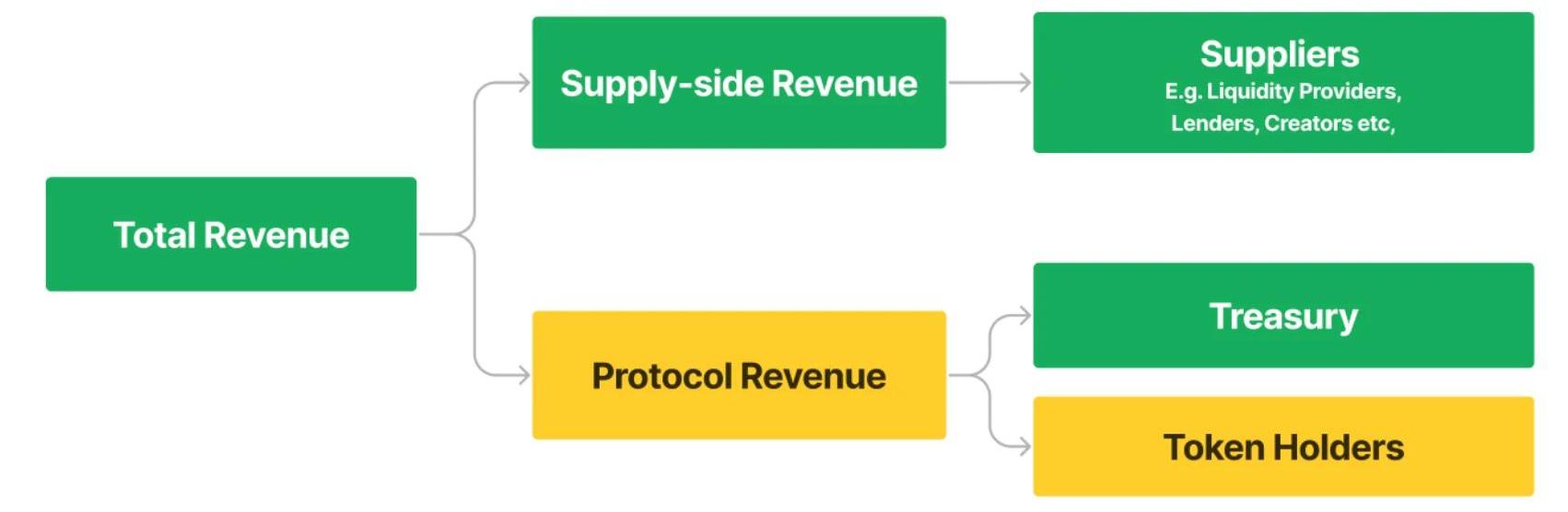

一般来说,Web3协议的收入由Supply-sideRevenue和ProtocolRevenue两部分构成,其中ProtocolRevenue的去向分为Treasury和Tokenholders。

Web3协议总收入的分配解释这张图:TotalRevenue=Supply-sideRevenue+ProtocolRevenueSupply-sideRevenue:是指的由Suppliers产生的,比如Defi中的所有流动性提供者,借贷中的所有借款人,Staking中的所有出资人等角色,他们在扣除本金后获得的收益。这一部分价值由suppliers创造,收入也自然归属于他们。ProtocolRevenue:是指的协议在提供服务后收取的属于自身的收入,这一部分中,一般会分配给Treasury,剩下的分配给TokenHolders。根据我们的统计,总收入最高的17个公司/产品/协议中,大部分ProtoclRevenue的比例极低。Defi项目的supply-siderevenue大多占到TotalRevenue的90%以上。更有甚者如Uniswap,虽然累计总交易额达到1万亿美金,总收入高达6亿美金,但是没有任何ProtocolRevenue。中心化的项目比如Opensea,Metamask等,由于没有Tokenomics,因此ProtocolRevenue暂且代表归属于公司的价值。2.2ProtocolRevenue排行靠前的公司:本身的盈利能力

欧易Web3钱包与HashFlow达成官方合作关系:据OKX Web3 Wallet 推特消息,欧易Web3钱包与HashFlow达成官方合作关系,欧易Web3钱包将全力支持HashFlow的生态发展和社区建设。当前,HashFlow已接入欧易Web3钱包,用户可通过欧易Web3钱包在HashFlow交易任意链上资产,并可在欧易Web3钱包查看个人资产。

据悉,HashFlow是一个零滑点和MEV保护交易而设计的去中心化交易所。欧易Web3钱包支持40+公链、1000+DeFi协议,用户可通过添加“观察钱包”,实时追踪链上动态。[2022/12/14 21:43:37]

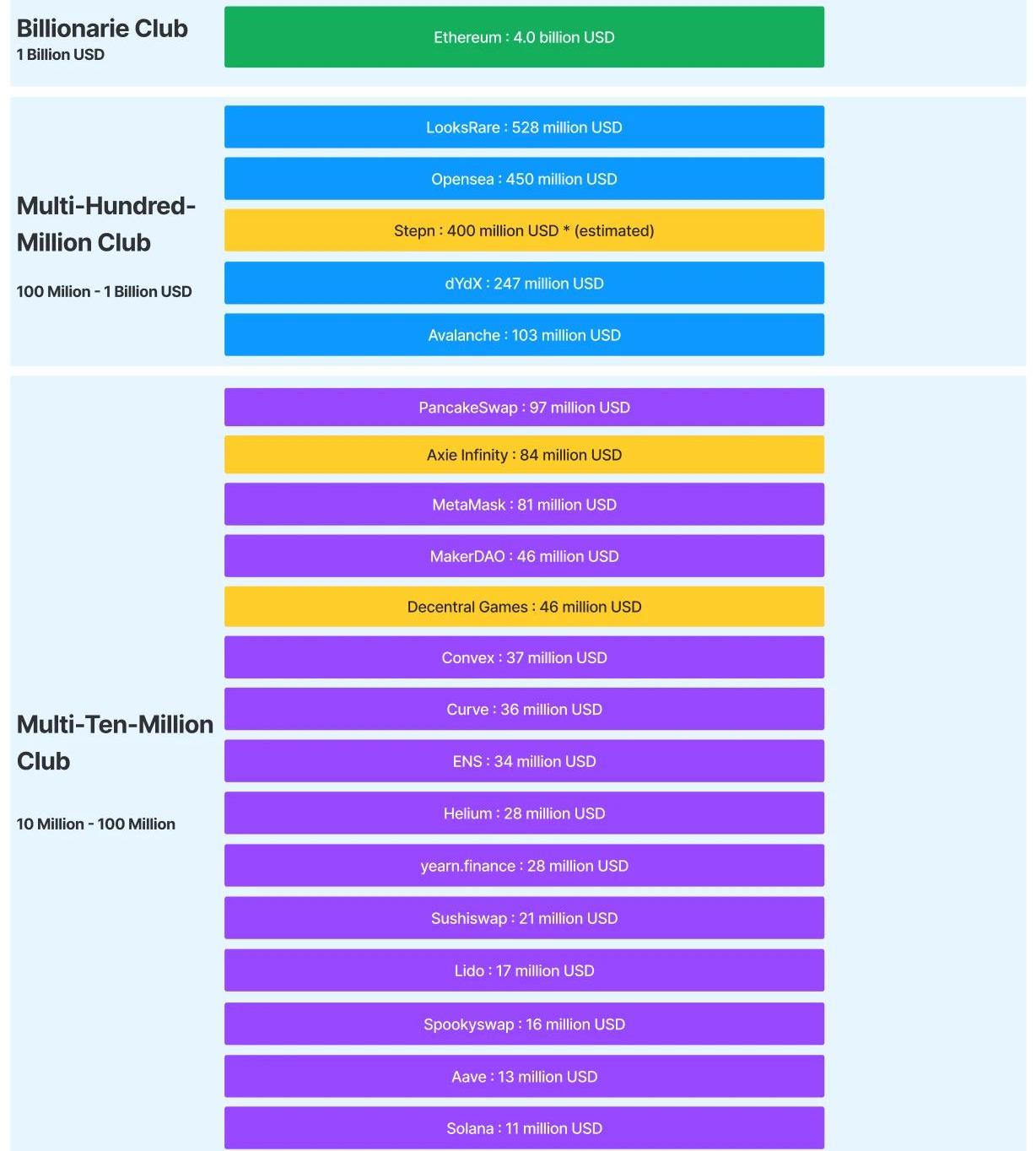

近180天ProtocolRevenue超过10millionUSD的公司排行我们可以看到,如果用ProtocolRevenue来衡量协议的盈利能力,排行榜与通过TotalRevenue衡量完全不同。榜单中,Defi的占比直线下降,而L1公链,NFT交易平台,Gamefi项目仍保持不变。备注:上述的一些项目我们将它们做了黄色标记Stepn未被主流网站收录,但确实有大量的收入,我们根据公开消息进行了预估测算AxieInfinity的收入波动过大,已跌为峰值的10%以下DecentralGames仅被TokenTerminal收录,未被其他网站未收录,可能数据不准确因此,让我们严格一点,不考虑GovernanceRights,继续寻找上述哪些协议把价值留给了token。2.3ProtocolRevenue有多少流向了TokenRevenue?

Playstudios成立区块链游戏部门和1000万美元web3基金:金色财经报道,上市手机游戏平台和开发商Playstudios成立了一个新的区块链部门和投资基金,进军web3领域。这家拥有俄罗斯方块(Tetris)等热门移动应用的游戏公司现在推出了一个新的区块链领域,该领域将使用“奖励游戏”来利用区块链技术,为其所有游戏组合的用户提供更有回报的体验。该公司还宣布投资1000万美元,名为Future Fund,用于支持建立奖励游戏期权的公司。(techcrunch)[2022/8/3 2:57:05]

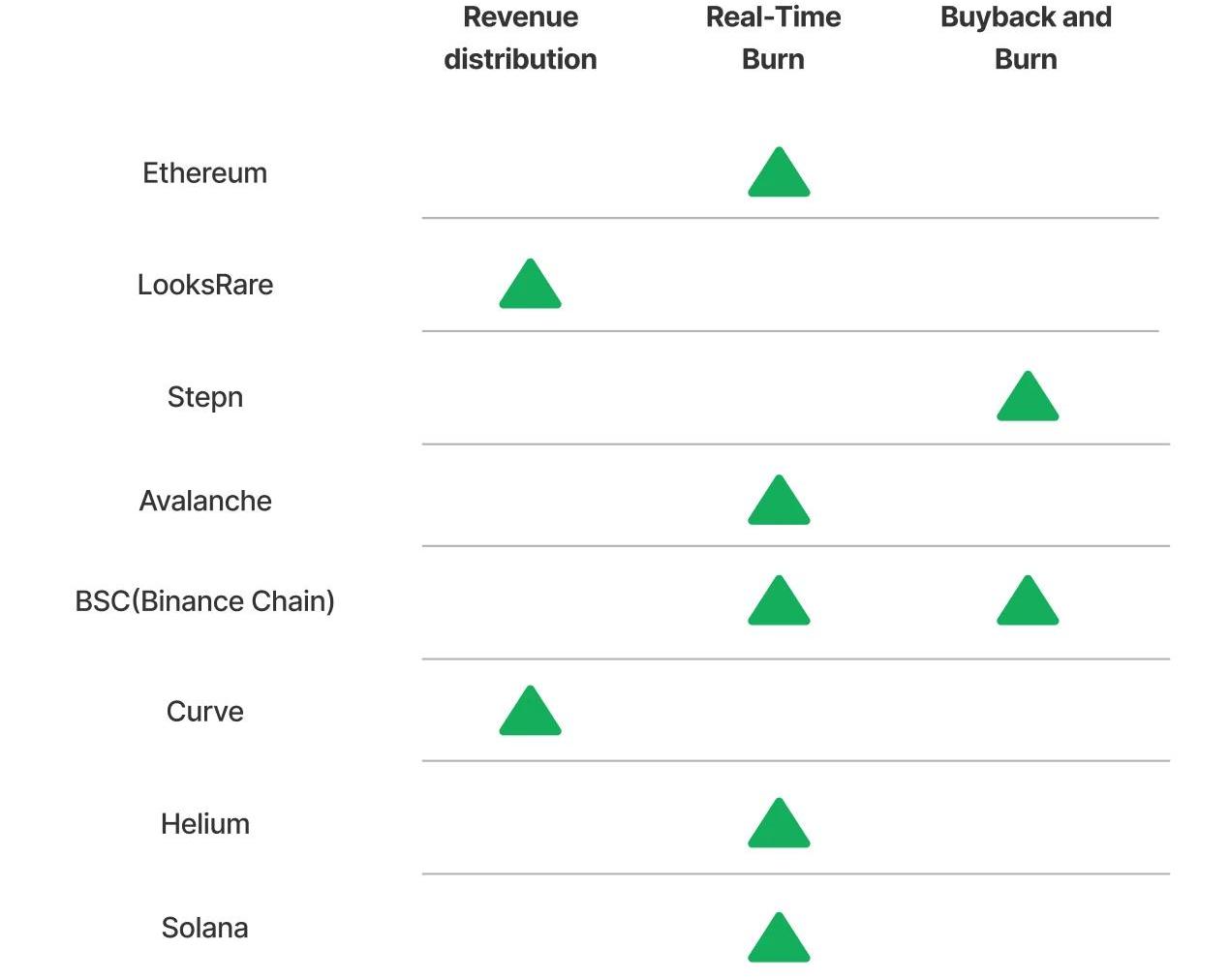

关于UNI的MemeProtocolRevenue可以通过以下三个方式,将价值传递给TokenHolders:直接分配:直接分钱,由于合规问题,较为少见实时销毁:常见于L1blockchain,在合约中自动实现回购并且销毁:较为中心化,由项目方主导回购和销毁在上述具备ProtocolRevenue的协议中,我们进行了调整,总共发现有8个协议满足“Token可以捕获收入价值”的条件。

(图6)具备分润或回购的协议从类别来看,最主流的方式是Real-time-burn;其中,销毁力度最大的是Ethereum,总共燃烧了接近238万个ETH;其次是BSC,总共回购和燃烧了3700万个BSC。除了这8个协议以外,ProtocolRevenue排名前20的其余12个协议,均没有把价值回馈给TokenHolders。不仅如此,ProtocolRevenue存在一些常见的审计漏洞,如果不加以当心,可能会误导我们对协议价值的判断。三、ProtocolRevenue常见审计漏洞:我们的观点

Web3游戏开发公司AMGI Studios完成新一轮融资,YGG和Delphi Digital等参投:金色财经报道,Web3游戏开发公司AMGI Studios宣布完成新一轮融资,Yield Guild Games、Bitkraft Ventures 和 Delphi Digital参投,但本轮融资的具体金额暂未对外披露。AMGI Studios目前正在制作一个名为《My Pet Hooligan》的NFT项目和一款移动应用程序Immi,帮助玩家创建实时动画角色,他们计划利用这笔最新融资进一步构建 AMGI 的元宇宙,该公司背后的名人支持者还包括NBA达拉斯独行侠队老板马克·库班、名媛帕丽斯·希尔顿、Tony Robbins、Pitbull等。(venturebeat)[2022/7/19 2:21:53]

3.1有的收入,没有进行风险计提

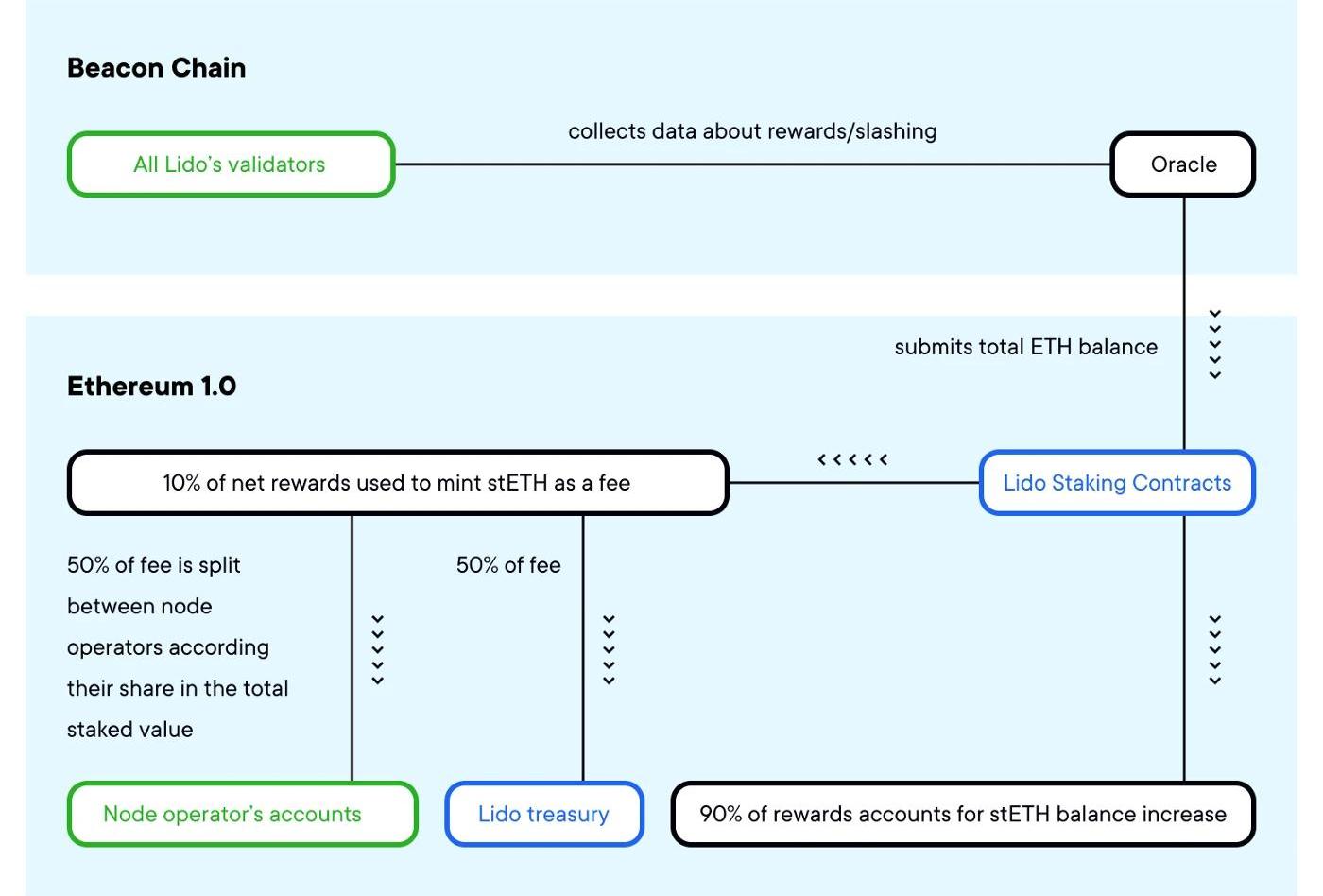

很多Staking平台为了吸引用户,将其核心功能点描述为提供”高收益“,或者”高流动性“。我们要明白,这种业务的核心竞争力并非科技,而是如何巧用金融杠杆。以Lido为例,一个普通用户进行以太坊质押通常面临很长的锁仓时间,但如果在Lido平台质押,就可以得到stETH并且可以立即取走,同时还享受Staking收益。Lido协议的成本是发行与StakingETH1:1承兑的stETH,收入则是从用户的ETHStaking中抽取10%利差。

Lido协议的模式当然,天下没有免费的午餐,Lido持有大量的锁仓ETH,但是发行了流动的stETH并且承诺1:1刚兑,因此要准备大量的资金来应对stETH的提现风险。通常这类业务在信用扩张周期中的表现非常好,但是在信用收缩周期中的利润会下滑,面临极大风险。虽然Lido有16.6millionUSD的收入,但是其承担的风险一旦爆发,这部分收入将会大打折扣。而协议首要的保卫目标,一定是stETH持有人,而非LDOtoken持有人。3.2有的收入,本质是TokenSale,非常不稳定

根据Web3Index的定义,收入可以分成内部和外部的,我们将其延伸为如下:外部收入:用户为使用服务进行的支付,实用属性;内部收入:用户为了得到协议Token进行的支付,投机套利属性。这一部分ImplicitRevenue,常见于x-2-earn和Web3infra中。它类似于Defi中的Supply-sideRevenue,但是更接近于TokenSale,参与者是为了获取Token的投机收益而使用这个协议,贡献了ETH或者SOL等形式的”收入“,得到了Token并且在未来卖出获利。

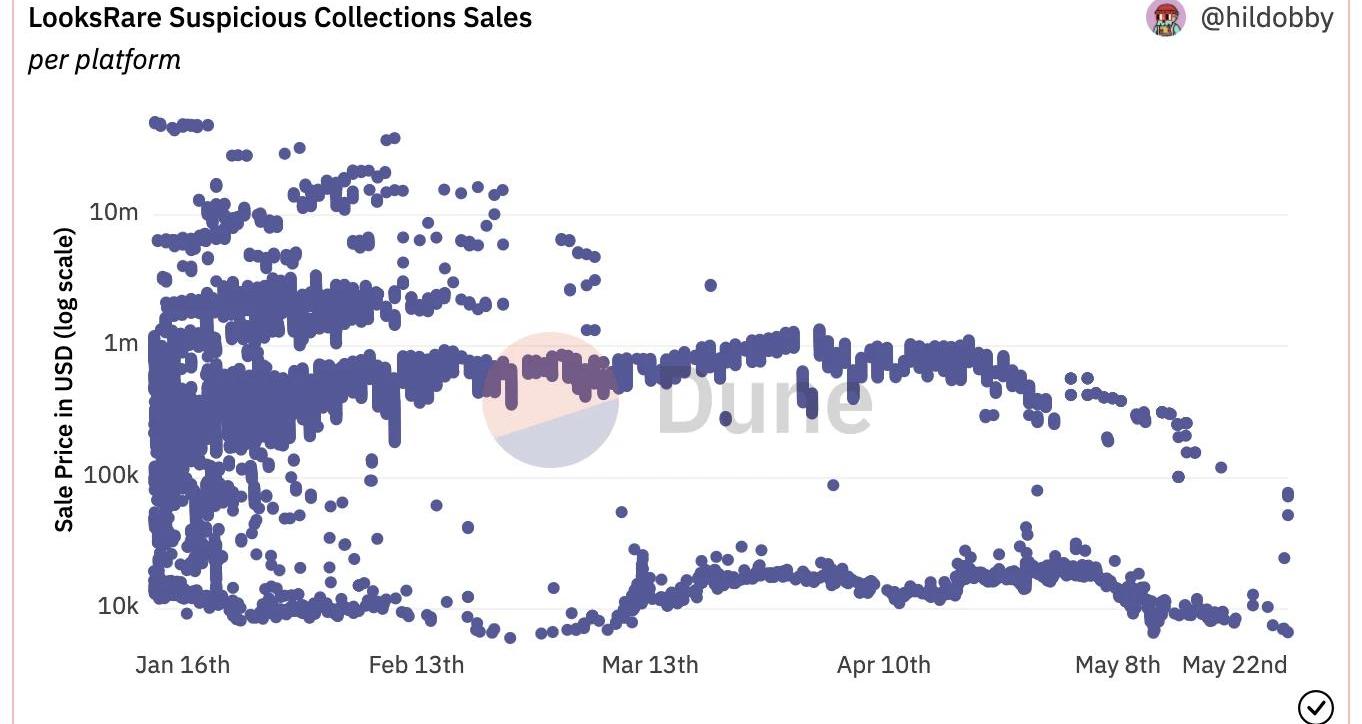

LooksRare的可疑交易统计以LooksRare为例,刷量交易者是平台最大的内部收入创造者。他们给平台支付了大量的交易手续费得到了LOOKS并卖掉,用这种套利交易的方式持续获利。这更像一种TokenSale驱动的融资收入,而不是业务驱动带来的收入。此外,LooksRare虽然将ProtocolRevenue分配给LOOKStoken的质押者,但是这部分ETH的收入全部自动卖成LOOKS,并以LOOKS支付质押者。这也类似于一种默认的代币销售。最终在这个经济体内,LooksRare创造了惊人的利润,但是其他参与者——不论是Washtrader还是TokenHolders——最终付出了ETH却得到了一堆LOOKStoken。究竟是谁捕获了价值?是Treasury还是LOOKS持有人?3.3有的收入永不披露,比如于双币系统中的增发收益

在Gamefi2.0中,有很多双币模式:GovernanceToken:奖励给VC/投资者,有上限、且带有回购销毁;UtilityToken:奖励给游戏玩家,无上限、且不回购,目的是维护游戏经济系统的稳定,不受投资者的影响。这个设计意图是好的,但一旦操作不当,将有可能使项目掏空整个经济体的价值。

SLP的夸张下跌链上分析师容易犯一个错误,当我们在为游戏中不断增长的“Inbound/outbound”数据欢呼的时候,其实UtilityTokens一直在增发。项目方可能通过多个地址,反复交易这部分UtilityToken,从而进行巨额获利,而不会向社区披露。因为根据白皮书,他们只需披露GovernanceToken的释放规则。虽然GovernanceToken在通缩,并且积累价值,但是UtilityTokens的增发获利,让项目方在不断抽走游戏经济体的价值,类似于在rugpull整个项目,对投资者造成不利情况。目前,我们没有数据证明这一部分潜在收入,只是推测。四、结语

截止2022年,我们可以看到Web3公司已经具备了商业模式,和创造巨额收入的能力。如何为收入找到对社区,甚至是社会,更有价值的分配方式,是一个艰难的任务。有的协议将收入据为己有,有的协议将其保留在treasury选择观望,有的选择将收入回馈社区。当然,也有项目选择回避披露,用各种方式掩盖自己获取利益,而让TokenHolder承担巨大风险。我们希望看到更多专注在Web3的审计、财务、以及监管功能的出现,完善整个行业。如果你正在从事,或者有兴趣从事这样的工作,欢迎通过邮件联系我们。原地址

你愿意公开你的钱包地址并且让所有人都知道你有多少钱吗?你愿意让所有人知道你的投资偏好、每笔支出吗?我想很多人是不愿意的。要实现这些数据的隐私保护,就需要用隐私协议.

1900/1/1 0:00:00我读过很多关于人们因为加密货币而破产的故事。人们透支他们未来的钱,他们在为偿还贷款而挣扎。每个人在某些时候都会在加密货币中损失金钱,但损失不代表破产,可靠可行的风险管理能帮你生存并同时获得利益,

1900/1/1 0:00:00别无他法通胀的阴霾,萦绕在世界上每个主流国家之上。俄乌战争、疫情,以及全球供应链的中断…不可否认,在过去二十来年全球化的浪潮之下,每个国家都无法愉快地独活.

1900/1/1 0:00:00作为Paradigm的研究合伙人兼安全主管,Samczsun同时也是加密行业最为知名的白帽黑客,没有之一.

1900/1/1 0:00:00本文来自Nansen,Odaily星球日报经授权转载发布。我们评估了加密资产的周期阶段,并根据市场参与者的情绪探索了特定NFT的价格行为.

1900/1/1 0:00:00这是我进入加密货币以来看到的最糟糕的情况,经济衰退、失败的风控、贷款问题、银行挤兑、VC砸盘,这些都糅合在了同一个季度。最大的加密风险投资公司之一:三箭资本.

1900/1/1 0:00:00