被NFT和GameFi压住风头的DeFi近期似乎又回到了舆论中央,以多个创新性的DeFi项目为代表,不知不觉将DeFi 2.0的影子带了出来。虽然目前阶段的DeFi2.0还比较模糊,持久性仍然需要市场考验,但它的到来明确了DeFi市场在积极的进行系列新探索,新的要素和创新将不断的涌入,并有了真正主打DeFi2.0的项目方存在。

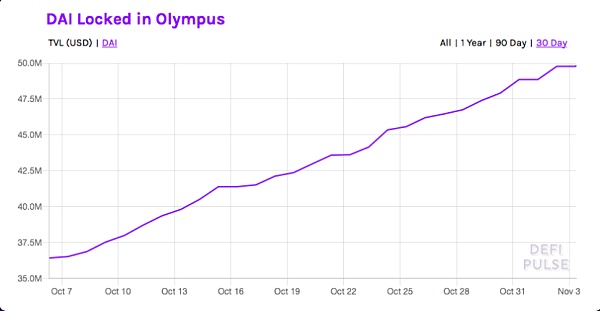

(图表来源:DEFI PULSE)

金融市场的改革从来没有停息过,而在加密世界入局后,这种变革令人更加耳目一新。以DeFi在2020年的爆发,不仅令加密市场为之兴奋,更吸引了传统金融的介入,他们希望通过这样的一种全新的金融流转模式,重塑一场价值革命。那么,在去年的流动性挖矿主要还是在做一场唤醒,唤醒用户、社群、行业对去中心化金融这一概念或玩法的参与度,通过周而复始的新项目逻辑重演,一步步的为这个市场的千亿美金规模奠定基础。

币安回应CFTC起诉事件:对此表示失望,将继续与监管部门合作:3月28日消息,币安发言人就被CFTC起诉事件作出回应,币安表示:币安已经与CFTC合作了两年多的时间,因此,其提出的起诉书让人意外且失望。尽管如此,币安仍会继续与美国和世界各地的监管机构合作。我们保持前进的最好方式就是保护我们的用户,同时也会继续与监管机构展开合作并协助制定清晰、完善的监管制度。在过去的两年中,为配合美国的监管要求,我们投入了大量的人力和物力以确保我们的平台上没有美国用户。[2023/3/28 13:29:41]

唤醒之后,我们也发现了DeFi在今年几乎有半年多的时间是处于平稳增长的阶段,即便Uniswap等主流协议进行一轮又一轮的升级,但成效还是在自身协议的小修小补,并没有再次引发市场的疯狂参与。而经过突破的Defi2.0似乎为市场再次带来热度,它突破性的改变了行业已习惯的流动性提供玩法,通过Protocol Owned Liquidity(简称POL),协议控制流动性的协议,改变了协议和流动性提供者二者之间的关系,在这样的协议关系下,资产提供者的资产一致性存储于协议,不仅能获得激励,而且还能通过协议本身的价值进一步获得价值增值。简单来说,DeFi2.0是用另一种获利方式,使用户从活跃的流动性走向了稳定的流动性阶段,促使协议本身价值的不断膨胀。

Coinbase股价月涨幅已接近90%:金色财经报道,加密货币交易平台 Coinbase 的股价在过去一个月已上涨 88.27%,从 2022 年 12 月 27 日的 32.65 美元上涨到昨日收盘的 61.47 美元。此外,61.47 美元也创下 Coinbase 过去三个月股价的最高点。分析认为,Coinbase 与纽约州金融服务部和解、以及比特币和以太坊价格上涨是推动其股价反弹的主要原因。(cryptoslate)[2023/1/28 11:33:53]

谈起DeFi2.0,还是要提下它的最初来源,据网络消息,该概念首次露出在一次直播中,由 Alchemix的开发者Scoopy Trooples提出,他认为,基于第一代协议搭建的 DeFi 应用,由于再次进行了从 0 到 1 创新,因此可以被视作第二代协议,称为DeFi2.0。由于这样的定义并不完整,我们尝试从现有的项目中了解DeFi2.0到底是如何实现0到1的创新。

数据:6.82万枚BTC从未知钱包转移到币安:金色财经报道,WhaleAlert数据显示,6.82万枚BTC(价值约11.5亿美元)于今日12:20从未知钱包转移到币安。[2022/11/18 13:20:30]

首先要聊的项目就是Olympus DAO,它是由社区推动的算法通证项目,该项目也是协议控制价值的典型代表。简单来说,团队通过向协议用户发行OHM代币,这一代币是由特定算法创建的且由一揽子加密资产支持的自由浮动储备货币,它的价格由供需关系决定,基本能保持稳定的购买力。那么在拿到OHM代币的用户,协议同步的将获得相应的代币头寸,被协议控制的代币流动性越多,那么OHM的发行规模也将越大,同步的协议控制的流动性规模也越大,在需求越来越多的情况下,OHM的代币价格也将水涨船高.目前OHM代币价格在1145美元附近,一揽子支持货币包括USDT或DAI其锁仓量都在不断的增加。在Dune Analytics网站的热门看板页面,Olympus项目置于顶端,这也说明其已经勾起了市场的注意力。总之,现阶段来说,Olympus的实践结果是呈现积极面的,但Olympus DAO的潜力到底如何还难有定断,假若其潜力消失,持有者获得不了潜力溢价,无法获得利润,那么一抛而散的集体逃跑也有极大的发生概率。

Bolt联创发起的去中心化自治组织Love DAO发布Litepaper:9月22日消息,美国金融科技公司Bolt的联合创始人Ryan Breslow发起的去中心化自治组织Love DAO发布Litepaper。Love DAO项目已筹集了750万美元,旨在通过让社区了解新的治疗解决方案,然后投票决定是否为他们的试验提供资金。根据Litepaper,Love DAO决策将首先在链下投票系统Snapshot上做出,然后再过渡到链上投票。Love DAO的治理将由LOVE代币的持有者管理,代币在发布时向公众开放以供购买。要参与DAO,除了购买LOVE代币外,成员还必须持有将通过DAO认证的会员NFT。(TheBlock)[2022/9/22 7:14:54]

萨尔瓦多总统:该国的国际旅游业增加主要是由于比特币:金色财经消息,萨尔瓦多总统说该国的国际旅游业增加主要是由于比特币。[2022/8/7 12:06:52]

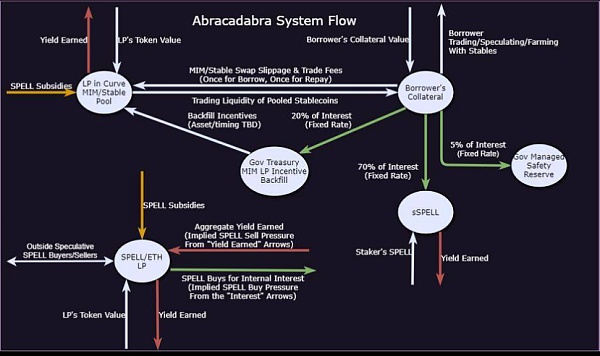

(图表来源:defipulse)

再一个是跨链生息借贷协议Abracadabra。通过名称我们也知道它可以支持很多链间资产的流转,目前已支持以太坊、BSC、Fantom、Avalanche、Arbitrum等公链和协议。该协议依然沿用超额抵押或铸造锚定稳定价值的稳定币,在此基础上抵押的资产还可以获得持续收入。比如用户将 USDC 存入聚合协议 Yearn 的 Vaults 中,就可以获得生息资产 yvUSDC,Yearn 会将 USDC 通过借贷协议或交易协议赚取的交易费分配给 yvUSD 的持有者,这也就意味着只要 Yearn 协议风险较小,Abracadabra 协议中的 yvUSD 对应的 USDC 数量就会不断增长。该项目采用双代币模型,治理代币SPELL主要用来调整协议的整体参数的,而MIM主要是锚定美元的稳定币,方便与其他稳定币交易协议进行组合。目前已上线了耕种、借贷、质押、兑换和跨链桥等功能,团队的执行力称得上迅速果断。

除以上提到的还有Fodl Finance,该项目通过用户存入资金并充当保证金的方式,将简单的借贷演化成自由的货币市场。也就是说,在杠杆交易中,杠杆服务资金不再是取决于于保证金和费率的先行行为,而是来源于你存在 Compound、Aave 等借贷应用中的资产,你开杠杆的资金数量取决于你存入借贷应用的资金量。具体来说,就是用户需要在借贷应用上存储资金,然后自行设定杠杆资产数量和倍数等,Fodl 会自动计算借出资产能匹配的杠杆。当用户开仓时,Fodl 会拿出一笔闪电贷款,让用户能在单次交易中开立全部杠杆头寸而无需用户再循环操作。

虽然DeFi2.0在几个业务场景都有了代表项目,但它的发展逻辑依然将跟随“热门”制造,以Olympus DAO的热捧,已经有类似项目的“复制版”出现,这种同项目的出现,也会分流Olympus DAO的份额,里面的风险也将越来越大。好的情况是,当越多要素或开发者的涌入,也会直接促成新应用场景的出现,包括一些更新颖的概念产品。

总之,简单释义Defi2.0的项目已经存在,这也为DeFi2.0从空中楼宇到现实落地开了个好头,但我们认为,目前的DeFi2.0项目处于萌芽阶段,这一阶段的成功无法阐释它的长久性,里面仍然充斥着概念消费的Fomo追逐。所以,Defi2.0的发展还需要很长时间去观察和布局。一方面,DeFi1.0的基础性地位已经奠定,DeFi2.0改革的不应该仅仅是玩法,更应该在1.0的基础上,如组合性的继续整合,试图在1.0中的项目上找到嫁接和突破。而且,Defi2.0应该着眼新公链的发展需求做衔接,不能一味的埋头于以太坊的世界,需要在兼容和生态方面稍作突破。再就是,任何新生事物都具有两面性,而更好的价值判断,需要以资本、用户、活跃度等多视角去评判。至于DeFi2.0中的类“Compound”项目何时出现,我们静观其变

上一期《DAO 的十三种风味》中,Daivd 为我们介绍 13 种可预见的 DAO 的应用场景。其中,Daivd 提到了 DAO 网络以及在 DAO 基金中“一揽子货币”的交互场景.

1900/1/1 0:00:00年中时,DeFi低迷陷入滞胀,NFT再度进入到新的瓶颈期。那个时候整个市场都在思考一个问题,不断增长的用户和资金接下来要去哪儿?“一款产品,不到一年日均活跃用户超过180万、协议收入超过传统手游.

1900/1/1 0:00:0011月5日,“老罗”罗永浩在微博上转发了Shaan Puri针对“元宇宙”概念的解读,他认为Shaan Puri对元宇宙概念的理解比马克·扎克伯格“靠谱多了”.

1900/1/1 0:00:00近期,麦肯锡发布了《2021年全球支付报告》,报告整体分为三大版块,分别梳理了支付行业整体发展情况、加密货币领域进展及交易银行如何重塑资金服务三个方面的内容,本篇为第二部分.

1900/1/1 0:00:00COMP 的流动性挖矿在 2020 年夏季开启了 Defi 牛市,这使得很多 Defi 协议变成收入快速增长的怪物.

1900/1/1 0:00:002016年4月,众筹达1.5亿美元,史上首个去中心化的组织The DAO出现,其作为开源的分布式软件存在,开展风险投资基金。但在2个月内,该公司却被黑客入侵并解散.

1900/1/1 0:00:00