本周加密货币市场出现了强劲的走势,ETH回到了2600美元的高点。DeFi代币的交易价格也更高,基本上回到7月初的水平。正如我们在过去关于波动性的讨论中所指出的,波动率的延长收紧创造了一个盘绕的弹簧,该弹簧现在已经展开。

在这篇文章中,我们将探索:关于DeFi市场过去一周的表现进行评估分析寿司生态系统的采用和发展,以评估该项目迄今为止的市场地位。1DeFi表现概览

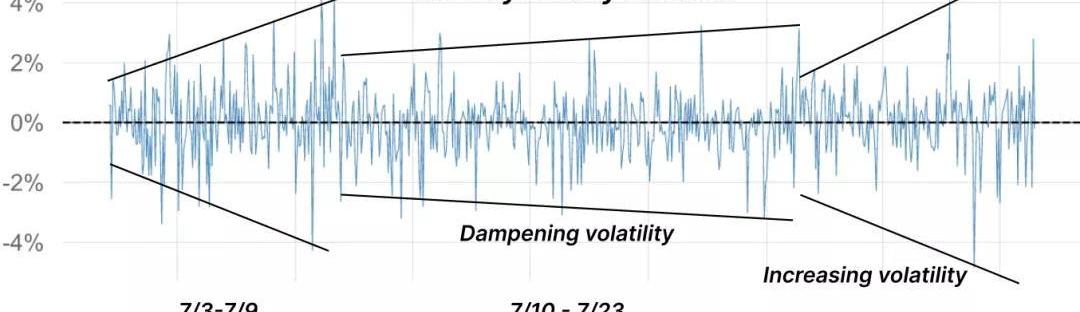

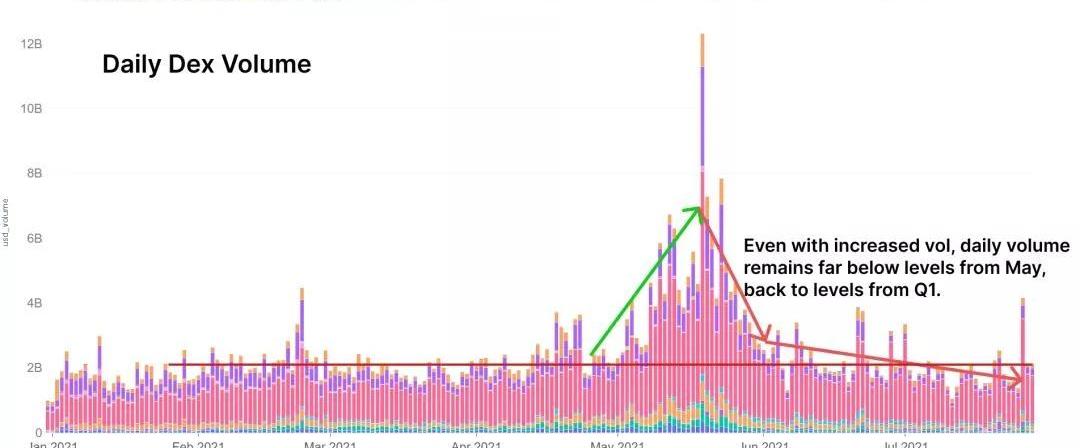

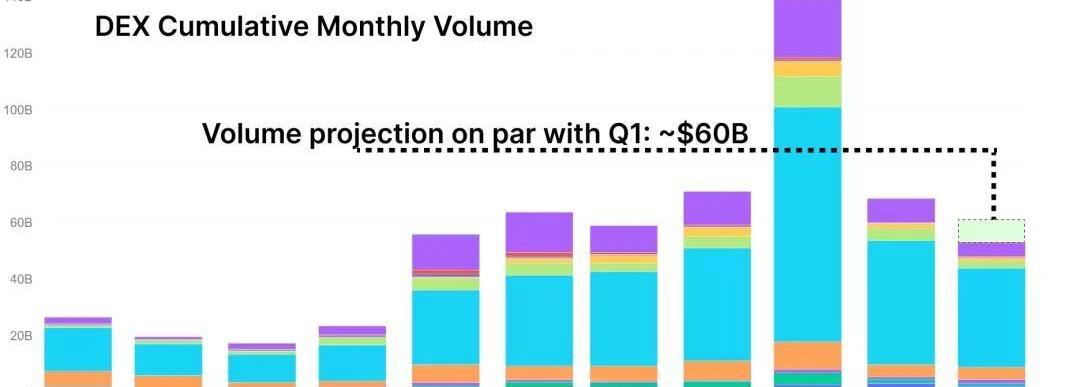

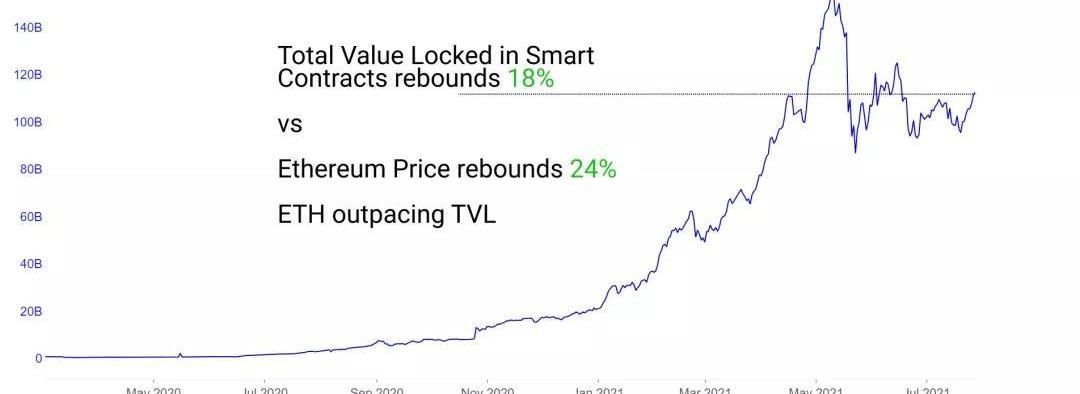

尽管整个生态系统都在上行,但大多数主要DeFi项目的基本面仍远低于高位。我们尚未看到市场波动与DeFi应用使用之间重新出现正相关。相反,基本面持平,而价格自5月份的抛售以来一直在上涨。一些总结示例:DEX交易量已恢复到2021年初的水平由于利率继续压缩,借款利用率仍然很低锁定的总价值正在上升,但被ETH价格的变化所超越价格波动通常与DEX交易量的增加直接相关。上周所有以太坊DEX的每日交易量在15亿美元和26日达到超过40亿美元的高位之间。这一水平仍然低于5月/6月的高点。

在7月26日达到峰值后的第二天,在波动减弱的情况下,这个波动时期的DEX累计交易量几乎没有恢复到本月初的水平。即使上周出现暂时性上涨,本月的累计成交量仍远低于第一季度的水平,与1月份的成交量相当。

耶伦:将在两周内向国会更新违约X日期:金色财经报道,美国财长耶伦表示,将在两周内向国会更新违约X日期(X Date)。随着利率的上升,商业地产面临风险;更高的长期利率水平将加剧债务面临的风险;美国经济放缓,消费者支出、劳动力市场坚挺。[2023/5/13 15:00:47]

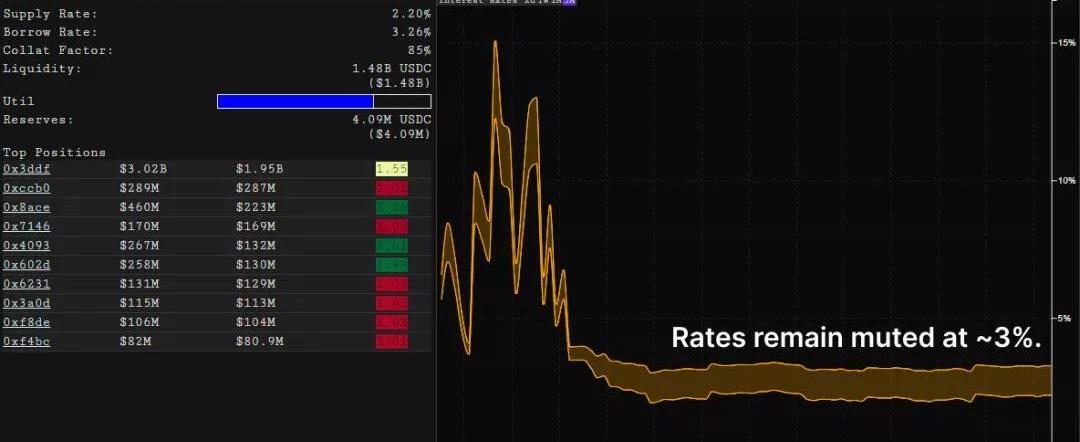

当对代币的投机和交易需求很大时,DeFi利率往往会随着杠杆需求的增加而增加。作为市场普遍犹豫不决的迹象,对杠杆的需求仍然低迷,导致利率压缩。这是一个强有力的证据,表明市场持有避险偏好,在过去几天的上涨中基本上没有分阶段。

数据来源:Parsec.finance总价值锁定(TVL)已经上涨,但仅与ETH的价格直接相关。在风险环境中,随着新资金涌入DeFi收益耕种机会和二池的治理代币,预计TVL将飙升。相反,ETH的价格已经超过了TVL的上涨,这说明缺乏新的资本流入和取而代之的是对系统中已有的抵押品重新定价。

2每周特辑:探索寿司生态系统

在整个DeFi生态系统中,最近备受关注的一个项目是寿司。Sushi曾因其旗舰Sushiswap产品简称为Sushiswap,此后已扩展为DeFi应用程序生态系统,专注于与该领域的各种合作伙伴项目紧密集成。该项目旨在通过对社区所有权的承诺、连续产品交付,以及大胆的创新和实验方法来形成自己的特色。自2020年8月成立以来,Sushi已交付的产品和核心功能的快速概览:SushiswapAMM:拥有强大的流动性和交易量,并且是该领域众多项目的主要流动性来源。该AMM还通过铸造新的SUSHI代币以及交易费用,为流动性提供者和代币持有者提供一些最高的奖励。

Ripple前高管:Ripple正在为CBDC开发私人XRP Ledger:3月5日消息,Ripple前开发者关系总监Matt Hamilton透露,该公司目前正在为CBDC开发XRP Ledger代码的私人版本。不过目前这些版本还没有推出,因为CBDC的监管框架仍在开发中。

据悉,Ripple正在参与开发数字美元、英镑和欧元的计划,还在与黑山共和国央行合作开发CBDC。

此前消息,Ripple客户成功高级副总裁兼亚太和中东地区董事总经理Brooks Entwistle表示,公司正与20多家央行就CBDC进行对话。(U.Today)[2023/3/5 12:43:33]

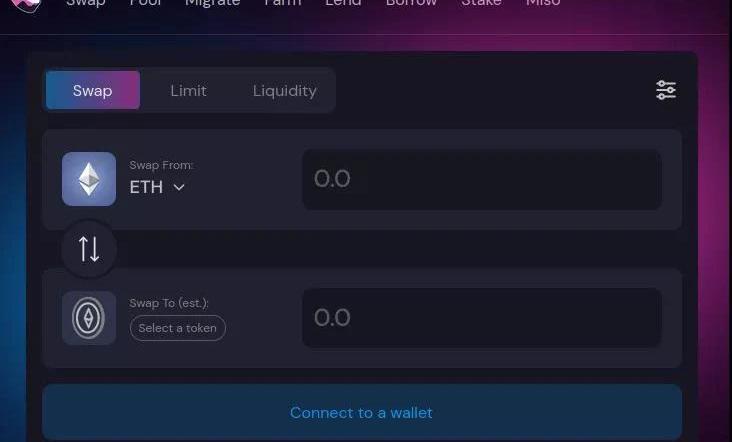

SushiswapAMM用户界面交易者工具:该AMM中的功能和工具旨在改善交易者的体验,例如通过ArcherDAO进行私人交易以躲避MEV、限价订单以及更多可供交易者调整的参数。

交易参数包括MEV保护Kashi借贷:适合各种利基借贷需求的小型孤立借贷市场。他们的长尾借贷市场仍然相对未得到充分利用,但支持具有不同流动性水平的各种资产。Miso:公平启动平台,旨在通过定制设计的拍卖启动新项目、NFT和其他销售。xSUSHI:由于监管不明确,Sushi很早就将部分协议费用返还给代币持有者。SUSHI的质押者收到xSUSHI,这是一种代币,从AMM交易费用的0.05%中赚取了通常约5-7%的APY。随着生态系统扩展到贷款和更多产品,xSUSHI持有者获得额外收入来源的潜力逐渐显现。

币安宣布推出空投门户:2月24日消息,币安在博客宣布推出其新的空投门户(Airdrop Portal),其中提供了币安支持的空投概览和其他相关信息。用户可以通过这个一站式门户随时了解正在进行的空投的最新进展。币安将继续定期更新空投门户。[2023/2/24 12:27:37]

SUSHI到xSUSHIStaking用户界面多链支持:支持10多条区块链。虽然以太坊主链的采用率仍然占主导地位,但Polygon现在占Sushi的DEX交易量的约20%。其他链上的Sushi部署目前尚未得到充分利用。Sushi生态系统的核心是他们的Onsen计划,这是一个建立在Sushiswap之上的激励系统,以鼓励项目为Sushi而不是竞争对手带来流动性。Sushi流动性头寸的质押者除了在DEX上的交易费用外还能赚取SUSHI代币。这些Onsen奖励促成了DeFi项目和Sushi之间的众多合作伙伴关系,使Sushiswap成为主要的流动性提供者,尤其是对于早期项目。项目能够通过SUSHI来激励流动性,而不是稀释他们自己的代币。也就是说,部分项目已经访问了新的Masterchefv2合约,允许同时奖励SUSHI及其原生代币作为奖励。3从数据上看Sushi

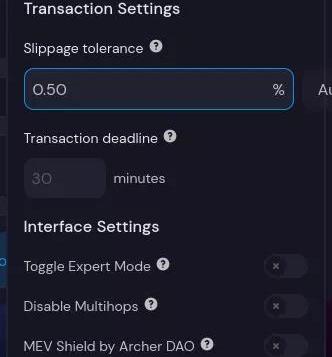

Sushi的核心是其交易所产品SushiswapAMM。从高层次的角度来看,我们可以通过交易量、流动性和与协议交互的用户数量来衡量其使用情况。相对于第一季度的表现,月度Sushiswap交易量已经大幅下降,预计7月的交易量徘徊在50亿美元左右,相对于今年第一季度的平均86亿美元下降了约58%。

以太坊矿池Ethermine推出ETH质押服务:8月31日消息,在9月15日以太坊合并之前,全球最大的以太坊矿池Ethermine为用户推出新的质押池,该服务不适用于美国矿工。

据悉,Ethermine Staking是基于ETH_STORE的投资方式。这项服务使Ethermine成员可以集体质押以太坊,并赚取利息,投资最低门槛为0.1 ETH(159美元)。

据此前报道,Ethermine将于9月15日关闭ETH矿池,且不为PoW分叉币提供专用矿池。(Cointelegraph)[2022/8/31 12:59:38]

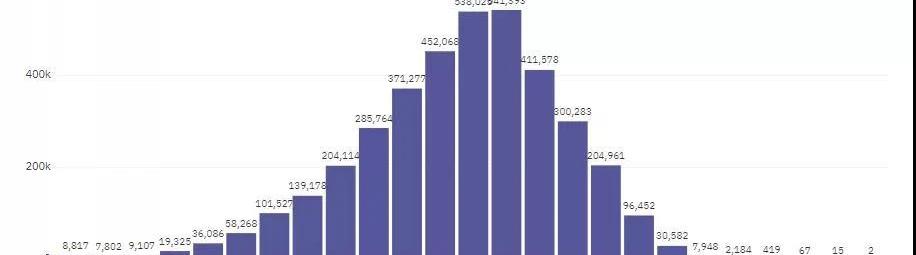

需要注意的是,上图是以太坊主链上的Sushsiwap交易量。如果我们将Polygon上发生的额外交易量考虑在内,这会在7月份增加约11亿美元,占月总交易量的近20%。Sushiswap交易规模看到大部分交易在500美元到50,000美元之间。下图显示了交易规模的分布,显示平均规模在8200美元到3.28万美元之间。Sushiswap受益于通过AMM传递流动性的聚合器来源的交易,特别是对于具有更深流动性的货币对,例如WBTC-ETH和USDC-ETH。

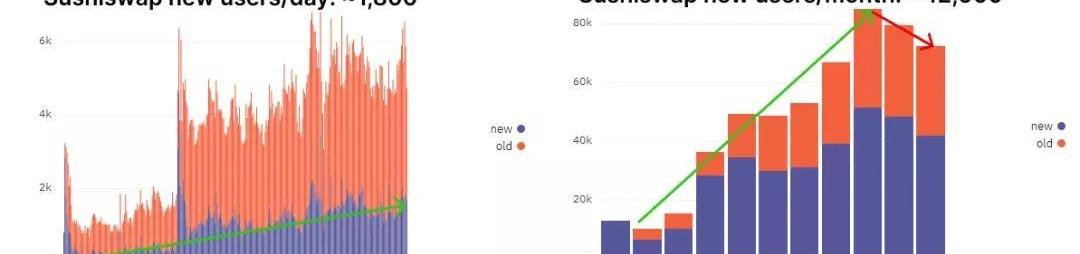

就用户数量而言,Sushiswap与同行相比渗透率相对较低。相比之下,有240万个地址与Uniswap进行了交互。Uniswap每周增加约40,000名用户,每天增加6,000名。请记住,这是唯一地址,用户通常拥有多个地址。真正的用户数较低。请参阅下面的Sushiswap每日和每月地址增加。整个空间的用户增长趋于平缓,在这方面Sushi也不例外。注意Uniswap的增长速度是Sushiswap的3倍,尽管渗透率提高了。

Avalanche WAGMI 子网升级成功,激活费用配置管理器:金色财经消息,Avalanche 工程师 Aaron Buchwald 发推称,Avalanche WAGMI 子网升级成功,费用配置管理器在 WAGMI 上成功激活,并在未来启用平滑的费用配置更新。[2022/8/17 12:30:36]

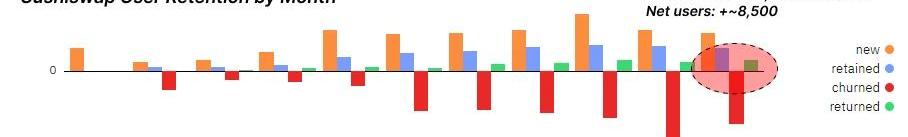

也许更有趣的是Sushi的用户留存数字。留存率衡量继续返回并再次使用该协议的交易者数量。衡量每月留存率,我们看到Sushi流失的用户多于回访的用户,这表明没有回访的用户多于新用户和进入平台的用户。总用户数量有所增加,但这主要是由于协议中出现了新地址。

随着SUSHI被不断奖励给流动性提供者,自该协议于8月推出以来,流动性一直保持强劲。请注意本月以太坊上的Sushiswap与Polygon上的Sushiswap的交易量/流动性比率。对于以太坊区块链上每1美元的流动性,Sushi的交易量就会增加2美元。对于Polygon上每1美元的流动性,Sushi在Polygon上的交易量就会增加2美元。随着效率的提高,Uniswapv3预计本月交易量将超过200亿美元,流动性为20亿美元。这是每1美元的流动性就有10美元的交易量,这表明Uniswapv3与Sushiswap相比,每美元的效率和使用率有所提高。

4SUSHI供应动态

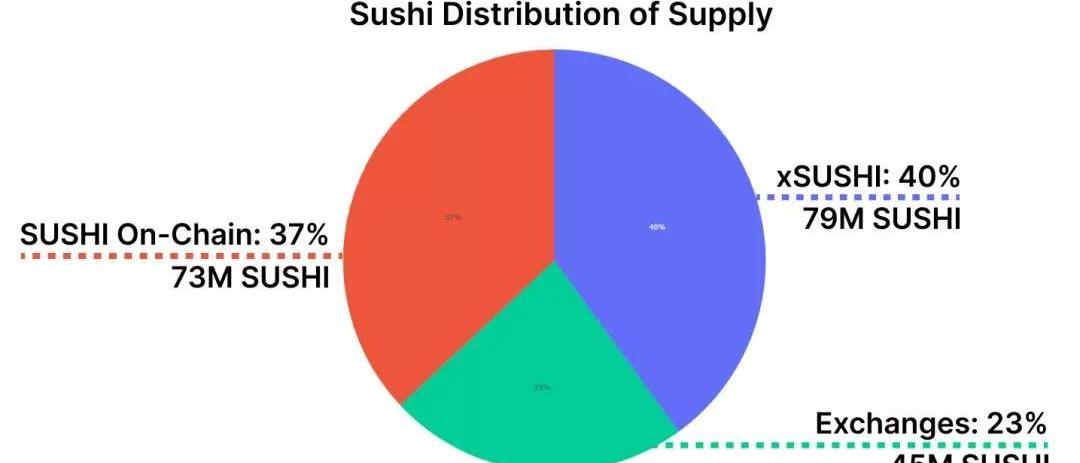

在流通的SUSHI中,大约40%被质押为xSUSHI,从交易费用中赚取收入。剩余的Sushi要么保存在钱包链上,要么保存在中心化交易所。

自项目启动以来用来奖励流动性提供者的SUSHI代币都具有归属期。1/3自动释放,另外2/3在6个月后继续释放。自2021年4月起,该归属时间表已被取消,以支持立即授予所有奖励。我们可以看到,从开始兑现这2/3奖励的时期开始,交易余额开始增加。2020年和2021年第一季度的归属奖励仍在积极释放,直到今年10月。10月/11月过后,这些额外的SUSHI奖励将完全释放。在此之前,由于这些奖励对早期流动性提供者来说变得具有流动性,因此仍然存在额外的卖方压力。

在其他Sushi产品中,我们看到采用率相对较低。Kashi借贷平台主要支持长尾贷款市场。他们的主要竞争对手仍然是RariCapital的Fuse,Cream,以及Aave上的替代市场。在这三者中,Cream和Aave的长尾产品的采用率仍然相当低,而Fuse在与较小的社区合作方面取得了一些成功。Kashi的成功与Cream和Aave相似,长尾市场仍然是需求量普遍较低的产品。值得注意的是,他们与小型项目的AMM流动性合作已经成功地通过较小的项目代币对获得了采用。最大的Kashi流动性来自于协议本地代币xSUSHI。

xSUSHI还可以在Aave平台上借出。在Aave的xSUSHI市场,供应量约为1.75亿美元,借贷利用率约为6%。贷款人继续通过持有xSUSHI获得奖励,同时使用他们的xSUSHI作为抵押品借入其他资产。Sushi的MISO产品举办了一些有趣的拍卖,首先是通过荷兰拍卖机制出售清酒。此后,他们又进行了9场拍卖,其中包括备受期待的YieldGuild的YGG代币。YieldGuild是AxieInfinity和其他即将推出的加密游戏的创造者。YGG销售在30秒内就结束了,仅32名大型参与者买下了价值1250万美元的YGG代币。5Sushiswap的未来-Trident

在这个竞争激烈的领域,构建具有持续开发势头的最高质量产品对于采用至关重要。上周Sushi宣布了他们的下一代AMM产品,代号为Trident。即将推出的三种新类型的池:混合池:单个池中最多32种代币。交易同类资产。可以认为这个池类似于Curve的类似稳定币池。集中流动性池:增加范围内的流动性。这些功能就像UniswapV3中的池一样。毫无疑问,Sushi已经看到了提高资本效率的成功,并开始追求自己的设计。加权池:增加不同权重的流动性。这些功能类似于Balancer——例如,创建一个ETH/USDC权重为80/20的池,而不是传统的50/50设计。请注意,Sushi基本上采用了他们认为最好的各种DEX设计并将其构建到他们自己的产品中。他们似乎并不害怕让Sushi成为满足所有DeFi需求的一站式商店的挑战。路由引擎:除了这些池类型之外,Sushi还在顶部构建自己的路由引擎。这本质上将充当聚合器,在其各个池之间分配交易以路由交易并最大限度地减少对交易者的价格影响。他们希望他们的各种池类型分散流动性,因此最好的Sushi交易很可能需要有效的路由和价格影响的划分。特许池:尝试将中心化交易所(CEX)流动性引入其平台。特许池将允许来自CEX用户的存款,因此订单可以另外路由到协议特许的CEX流动性池。这些池将包括白名单功能,因此CEX可以保持合规。关于如何实施该产品的细节仍然很少。6结束语

随着加密代币价格的波动性回归,使用驱动的基本面仍然相对乏善可陈。然而,即使在风险规避环境中,DeFi的使用也表明产品符合市场,表达了对较低收益率的偏好,但具有更高的稳定性资产。DEX交易量继续下降,借款仍未得到充分利用,用户增长继续趋于平缓。不管基本面如何,像Sushi这样的生态系统的各个角落继续通过推动DeFi创新的范围和潜力来构建产品和功能。关于Sushi的注意事项:Sushiswap交易量、流动性和用户保持平静和下降,但同比增长和产品势头依然强劲。扩展到Polygon生态系统后,该侧链上的交易量占协议总交易量的20%。尽管xSUSHI在整个DeFi生态系统中作为抵押对的使用非常强大,但用于长尾资产的Kashi借贷的采用率有限。xSUSHI占未偿还SUSHI的百分比显示合理采用,占流通供应量的40%。随着时间的推移,释放的大量SUSHI奖励继续发送到交易所,这可能会增加该代币的卖方压力,直到10月份。本文来自DeFi之道,星球日报经授权转载。

OEC的启动,可以说「正当时」。延伸阅读:OEC(OEC)使用指南作为加密牛市的坚定信仰者,我们坚持认为,五月之后受政策等多因素影响下的短暂颓势,远称不上是熊市,至多只是一个「倒春寒」.

1900/1/1 0:00:00在过去6个月中,以太坊上最大的事便是交易需求的爆炸。交易费用已经超过了历史最高水平,导致许多日常用户现在已经不愿意使用以太坊了.

1900/1/1 0:00:00ETH2.0的一个关键愿景是让他们的区块链网络更加节能、快速、安全和去中心化。为了实现这一点,他们决定升级他们的网络,以支持权益证明共识,与现有基于工作证明的挖矿相比,这将减少98%的能源消耗.

1900/1/1 0:00:00作者:谈叔延伸阅读:《美国货币政策转向对加密货币的影响》法案的内容美国众议院议员DonBeyer提出“(1)”,他介绍道,“多年来,数字资产持有者遭遇了无处不在的欺诈、失窃和市场操控.

1900/1/1 0:00:007月16日,中国人民银行正式发布《中国数字人民币的研发进展白皮书》,这是数字人民币从概念出现到落地试验的7年中,官方首次公布数字人民币的全貌。自2014年中国人民银行成立法定数字货币研究小组.

1900/1/1 0:00:00Maker基金会CEORuneChristensen发文《MakerDAOHasComeFullCircle》宣告,MakerDAO正式交给社区,实现彻底的去中心化。基金会将在未来几个月解散.

1900/1/1 0:00:00