在各大生态DeFi总锁仓资金已突破千亿美元的今天,TVL超过15亿美元的项目已不再罕见,但如果这个数字出现在了一个曾经归零的项目之上,多少还是会让人觉得诧异。

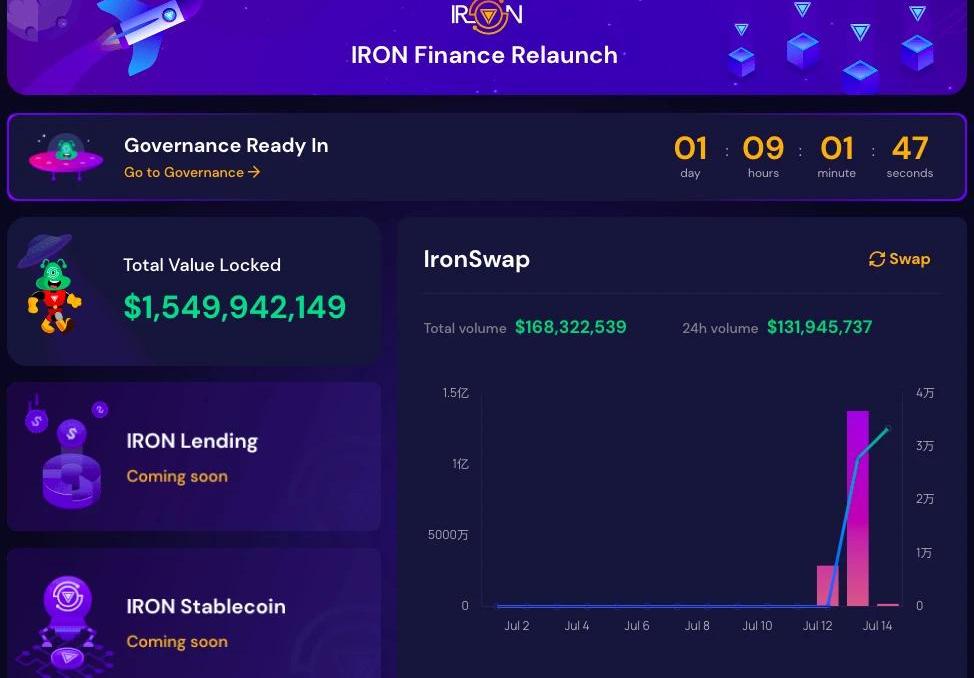

这张图的截屏时间为北京时间7月14日12:00,图中的项目名为Iron.Finance。你或许听说过,这款基于Polygon的部分抵押型算法稳定币项目上个月曾因“挤兑”而暴跌归零,但仅仅过了短短一个月时间,Iron.Finance就已“死灰复燃”,TVL再次涨至15亿美元上方,这一数字甚至超过了UniswapV3、Balancer、Mirror等诸多知名项目。一口奶,奶死自己

在解释Iron.Finance如何“复燃”前,我们先简单回顾下该项目之前是如何“死掉”的。Iron.Finance由FRAX分叉而来,最早起步于BSC,但一直也就不温不火,直到五月扩展至Polygon之后,Iron.Finance才迎来了爆发级增长:TVL在短短一个月左右就突破了24亿美元,协议旧治理代币TITAN的价格也在数周之内翻了数十倍,最高涨至64.19美元。然而,一切向好的势头都在6月16日划上了句号。当日早些时候,可能是觉得自家币价天天上涨不够刺激,Iron.Finance官方脑洞大开,发布了一篇题为「TITAN和STEEL已成为熊市避险资产」的奶,强调在市场整体下行的情况下,TITAN和STEEL仍保持着优异的涨幅。

HECO链上项目Demeter锁仓资产总额突破3亿美金:Kingdata最新数据显示,HECO链上去中心化稳定币市场协议Demeter锁仓资产总额现已突破3亿美金,Demeter于9月18日15:00(SGT)在HECO开启头矿。公开资料显示,Demeter已由审计机构PeckShield(派盾)完成合约代码审计,目前多个主流币种APY位居HECO榜首。[2021/9/22 16:58:57]

这口奶的威力可了不得。文章发布后仅仅过了几个小时,TITAN便开始一路暴跌,直线归零,声势之迅猛在币圈历史上也实属罕见。推特用户将这一现象取名为「古巴导弹危机」,并特意P图留念。

DeFi协议总锁仓量重返1000亿美元:8月7日消息,据DeBank最新数据显示,DeFi协议总锁仓量已经重返1000亿美元上方,本文撰写时为1001.7亿美元(净锁仓量为756.1亿美元),当前锁仓金额排名前三的DeFi协议分别是Aave V2(120亿美元)、Maker(118亿美元)、Compound(110亿美元)。

总锁仓量第一次击穿1000亿美元发生在2021年4月27日,之后快速飙升并在2021年5月10日击穿1300亿美元达到历史高点,但在“5·19”数字货币市场震荡期间跌破1000亿美元关口。[2021/8/8 1:41:20]

根据Iron.Finance第二天发布的「验尸报告」,TITAN之所以突然归零,是因为该项目遭遇了DeFi历史上第一次大规模的银行挤兑。我们来复盘一下那天究竟发生了些什么:首先需要解释一点,Iron.Finance采用了稳定币IRON+治理代币TITAN的双币机制,IRON可通过USDC+TITAN铸造,也可逆向赎回。UTC时间10:00左右,当TITAN价格触及64美元的历史高位时,获利巨鲸开始从IRON/USDC池内撤出流动性,同时将TITAN抛售换取IRON,再将IRON抛售换取USDC,这一行为即造成了TITAN价格的暴跌,也造成了IRON价格的脱锚。不过,在TITAN跌至30美元左右时,巨鲸暂停了抛售行为,TITAN价格开始慢慢回升,IRON价格也逐渐恢复了锚定。Iron.Finance官方在这个时候认为,这次的事情与此前IRON曾出现的脱锚事件并没有什么不同,系统也已完成了自我修正,所以并未采取干预措施。UTC时间15:00左右,巨鲸再次行动,这一次散户们也反应了过来。随着价格开始暴跌,恐慌情绪开始弥漫,越来越多的用户开始逆向赎回IRON并抛售TITAN。由于TITAN价格在持续走低,因此每一次赎回操作都会生成更多的TITAN,同时由于预言机10分钟的报价间隔,TITAN的现货价格相较于赎回价格也会进一步下降,这进一步放大了用户的抛售动机,并造成了一种恶性循环。在这种情况下,越来越多的TITAN开始通过赎回机制被铸造而出,最为致命的是,由于设计失误,通过赎回机制铸造的TITAN可以打破代币原定的10亿供应上限,最终导致TITAN的价格被砸至归零。Iron.Finance最终将本次事件定性为一次非理性的群体恐慌性事件,造成这一事件的原因为IRON的部分抵押属性,这类似于现代银行的部分准备金机制,当市场极度恐慌时,储户短期内暴增的取款需求可能会使银行因挤兑而崩溃,只不过这一可能性在机制尚不完善的DeFi世界内被无限放大了。一个月后又是一条好汉

数据:当前Polygon上总锁仓量为60.5亿美元:据DeBank数据显示,目前Polygon上总锁仓量60.5亿美元,净锁仓量46.4亿美元。锁仓资产排名前三分别为Aave(19亿美元)、QuickSwap(12亿美元)、IRON V2(6.25亿美元)。[2021/7/30 1:25:32]

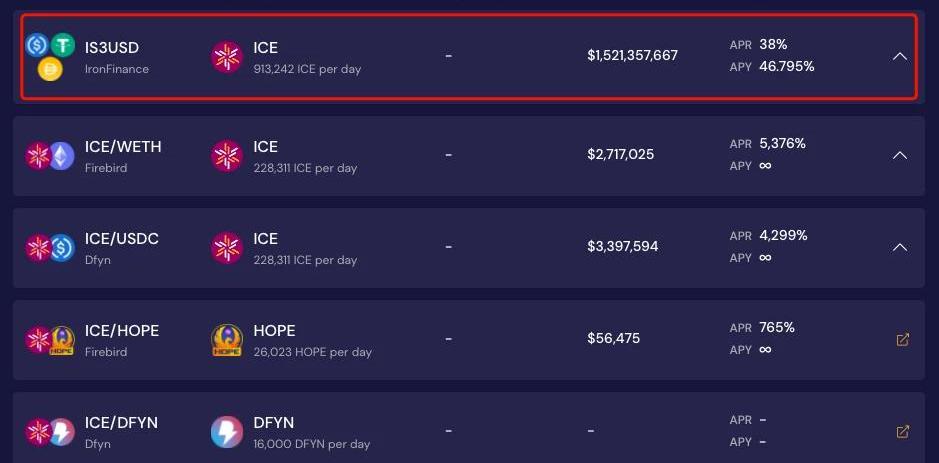

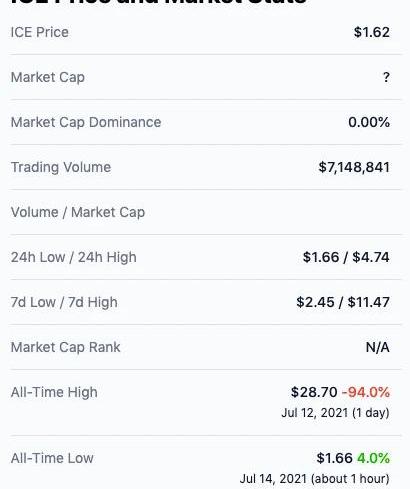

在「验尸报告」的最后,Iron.Finance坦言旧的系统已经没什么好修复的了,更好的办法是吸取教训,在未来推出全新的替代产品。事情过去了近两周,Iron.Finance官方陆续披露了具体的项目重建计划。一方面,Iron.Finance将发行全新的治理代币ICE,总发行量固定为10亿枚,70%用于流动性挖矿奖励,29%用作挤兑事件中受损用户的补偿,1%保留在资金库;另一方面,Iron.Finance将重新设计IRON的稳定币机制,并将继续此前的一些开发规划。根据V2版本的开发规划,在完成IRON的重新设计之前,Iron.Finance计划于7月5日推出IronSwap,7月19日推出IronLend测试版,以为后续系统的运行做好准备。就实际开发进度来看,Iron.Finance也并没有食言,IronSwap现已正式上线并开矿,这也是该项目能够“死灰复燃”的基础所在。至于为什么Iron.Finance能够吸引到如此多的流动资金,答案其实很简单——它们给的挖矿收益实在是太高了。根据ICE的代币经济模型,占总供应量10%的ICE代币将作为挖矿激励分发给IronSwap稳定币池的流动性提供者。

Gate.io USDT锁仓理财明日开启:据官方公告,Gate.io 将于1月17日(明日)中午12:00上线《Gate.io“天天理财”第98期 USDT锁仓理财》,总额度1750000 USDT,锁仓期限7天。[2021/1/16 16:19:49]

重赏之下,必有勇夫。如上图所示,目前IronSwap中的IS3USD稳定币池的“白嫖”收益率高达46.759%,在DeFi稳定币年化日渐下行的大环境下,如果高的收益率已相当少见。更可怕的是,挖矿产出的ICE距离前日高点已下跌了逾90%,再考虑到池内资产总量的增长,可以预想该池此前的“白嫖”收益率曾一度高达百分之数百甚至上千。

Gate.io DeFi理财产品GT锁仓理财即将上线,首批规模1000万GT:据官方公告,Gate.io平台“理财宝”DeFi理财产品,GT锁仓理财即将上线,首批规模1000万GT。据悉,Gate.io团队将拿出约2000万美金价值的区块链资产用于DeFi流动性挖矿,投资所得的收益将以空投给参与GT锁仓理财的用户和激励即将上线的Gate/GateChain DeFi平台的形式全部回馈给用户,平台不收取任何额外费用。目前DeFi流动性挖矿项目年化收益率约为50-200%。详情见原文链接。[2020/9/2]

此外,虽然Iron.Finance曾遭遇过彻底的失败,但就现实情况而言,当前参与IronSwap风险状况相对来说可能并没有那么高。一方面,Iron.Finance的归零并非团队主观作恶使然,团队的信誉虽然已大幅滑坡,但也不至于完全归零;另一方面,虽然Iron.Finance的失败确实源于设计失误,但焦点在于目前并不成熟的算法稳定币产品,现在V2版本只上线了逻辑更加简单的DEX产品IronSwap,风险相对可控;最后,稳定币池纯属“白嫖”,无需承担币价波动风险,Polygon手续费也足够低,即便是散户也不用担忧操作成本问题。对于一些风险偏好更高的流动资金来说,当前对Iron.Finance的挖矿收益预期或许能否覆盖掉对劣迹的担忧,进而铤而走险,杀入池内。活了,但也没有完全活

不过,几乎可以断定的是,Iron.Finance当前如此高的收益率状况很难持续。一个比较明显的征兆就是ICE币价的持续走低,过大的激励力度势必会带来更大的抛压,这是流动性挖矿的定律;此外,当前IronSwap15亿美元的锁仓量的绝大部分均来自于稳定币“白嫖”池,需要持有并质押ICE的池子数据惨淡,流动资金不会有忠诚度,怎么来的以后大概率也会怎么去。Iron.Finance目前给人的感觉就是「活了,但也没完全活」。说它活了很好理解,15亿美元的真金白银摆在这里。说它没完全活,是因为这些资金的留存率存疑,且该项目的核心产品稳定币IRON的再设计方案还没有披露,因此前路仍然未定。文章的最后,还是要提醒一下想冲进去“白嫖”的用户们,Iron.Finance的新版本目前仍没有发布任何第三方安全机构的审计信息,即便DEX的逻辑足够简单,也存在着一定的风险因素,入场之前,请务必谨慎。

随着近期加密社区热切的讨论《美国基础设施法案》新增对加密货币领域的税务征收,无论此基建法案通过与否,对加密交易征税,本身就已在某种程度上宣布了这项技术或资产的合法性.

1900/1/1 0:00:00北京时间8月4日凌晨,去中心化衍生品项目方dYdX宣布铸造了10亿治理tokenDYDX,并将在5年内分配完毕.

1900/1/1 0:00:00头条美联储与耶鲁大学研究人员为稳定币制定两个监管框架美联储正在进行的关于央行数字货币的研究,已经扩大到包括稳定币以及它们是否能得到有效监管的问题.

1900/1/1 0:00:00随着DeFi继续在区块链生态系统中蓬勃发展,MEV,也称为矿工可提取价值,正在成为以太坊开发人员和交易者之间的讨论焦点.

1900/1/1 0:00:00N词贴|NFT与FT有什么区别? 图片来源:NFTLabs在交易同质化代币时,我们只需关注代币的价格和数量,因为同一种FT之间能够相互替换、具有统一性、几乎可无穷拆分,在使用过程中也十分方便.

1900/1/1 0:00:008月10日晚,链必安-区块链安全态势感知平台舆情监测显示,跨链协议PolyNetwork遭受攻击,Ethereum、BinanceChain、Polygon3条链上近6亿美元资金被盗.

1900/1/1 0:00:00