分析师|Carol编辑|Tong出品|PANews去年此时,以太坊上的DeFi生态开始爆发。根据DeBank的数据,以太坊上DeFi协议的净锁仓总额从彼时的8.48亿美元激增至当前的469.75亿美元,相当于翻了55倍。这直接带动了以太坊链上交易走向活跃。根据glassnode的数据,以太坊链上单日交易次数从当时的91.39万次飙升至当前的115.09万次,涨幅约为25.93%,最高涨幅约为78.63%。但是,由于DeFi同时带来了链上交易需求激增,以太坊交易手续费也水涨船高。根据glassnode的数据,以太坊上单笔交易的手续费均值从当时的0.0019ETH上涨至当前的0.0023ETH,最高一度达到0.032ETH,多日超过0.01ETH。高昂的手续费已经成为底层网络和上层生态互相制约发展的主要症结,但以太坊对手续费的改革并非一朝一夕就能完成,这使得不少项目开始在以太坊Layer2层和其他公链上布局协议,DeFi的多链时代已经拉开大幕。PAData在分析了Polygon、xDai、Zkrollup、BSC、Solana、Fantom、Heco和Avalanche这8条公链共40个DeFi协议的交易数据后发现:1)DeFi流量向头部聚集。一是横向来看,不同链分化严重,如BSC和Polygon的平均锁仓量、平均交易量和平均地址数综合表现明显好于其他链;二是纵向来看,同一条链内部不同协议分化严重,如BSC上的PancakeSwap和Venus、Polygon上的QuickSwap、Heco上的MDEX的锁仓量、交易量和地址数都显著高于同链其他应用。2)多个DeFi协议已经实现了多链部署,其中Sushiswap多链进程最快,已上线6条公链/Layer2。但是以太坊仍然在多链竞争中保持主导地位,不仅DeFi纷纷上线以太坊版本,而且做诸多版本中,以太坊上的锁仓量都要显著高于其他链。3)目前尚不能充分说明多链部署会分散以太坊上的流量,但在统计范围内的8个项目中,有4个项目近期在以太坊上的锁仓量占比较7天前轻微下降,在能完整对比30天前数据的4个项目中,有3个项目在以太坊上的锁仓量占都有较为明显的下降。关于这一问题还需要更多协议和更长时间的数据验证。4)链上DeFi锁仓量涨幅越大不绝对意味着币价涨幅也越高。各链锁仓量显著分化,平均日活地址1634个

橄榄油生产商在Obligate的DeFi平台上发行首个以欧元稳定币计价的债券:金色财经报道,Polygon 上 DeFi 链上债券平台 Obligate 宣布,橄榄油生产商Lamar Olive Oil 首次使用 Obligate 为可持续农业行业发行了链上债券。该公司债券是第一次以 Membrane Finance 的 EUROe 计价发行,该公司称这是唯一受欧盟监管的加密货币稳定币,并表示,承销和构建流程,包括信用评估和持续风险监控,由 Obligate 的信用评级合作伙伴 Credora 进行。

Obligate建立在Polygon链上,通过提供安全透明的方式来帮助中小企业发行、跟踪和结算债务,并且随着发行债券门槛的降低,发展中国家和新兴市场的公司可以获得更多收益获得资金。智能合约取代了传统债券发行结算层中发行人和支付代理人的角色。[2023/6/1 11:52:40]

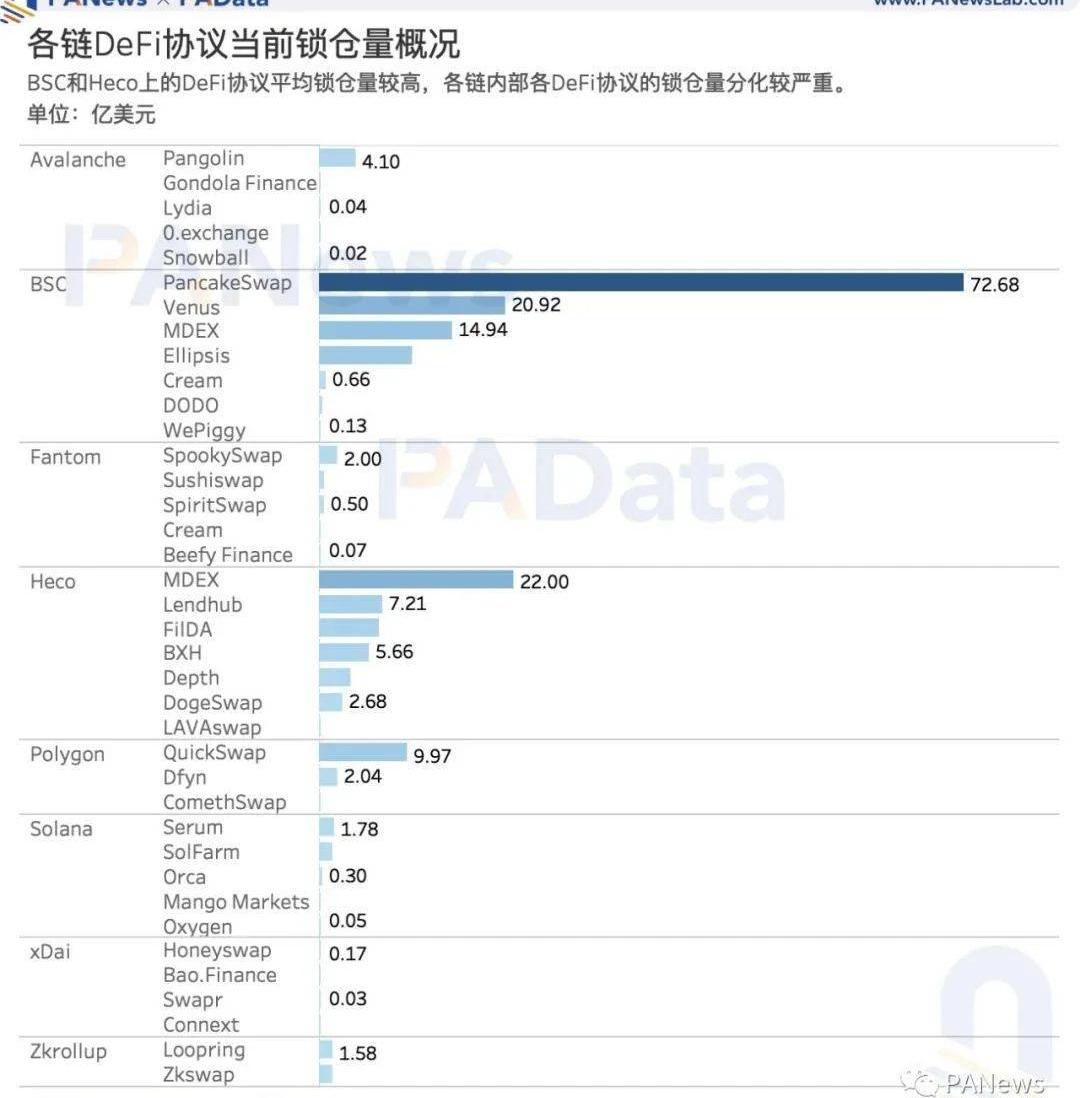

DeFi流量正在向头部聚集,一方面,在诸多建设DeFi生态的公链/Layer2中,BSC、Polygon和Heco的平均数据表现明显优于其他,另一方面,在这些链中,头部应用的数据表现明显优于其他。从静态锁仓量来看,6月8日,BSC上DeFi协议的平均锁仓额达到了10.41亿美元,其次,Heco的平均锁仓额约为5.66亿美元,Polygon的平均锁仓额约为2.04亿美元,zkrollup的平均锁仓额约为1.51亿美元。而其他链上的DeFi协议平均锁仓额则都未及0.5亿美元。值得关注的是,BSC上的PancakeSwap、Venus、MDEX、Ellipsis,Heco上的MDEX,Polygon上的QuickSwap的静态锁仓量都显著高于同链上其他协议,最高的PancakeSwap达到了72.68亿美元。但除此之外,这些链上的大多数DeFi协议的锁仓量都在6000万美元以下。

DeFi预言机Umbrella Network上线以太坊主网:据官方消息,DeFi预言机Umbrella Network上线以太坊主网,此后基于以太坊的 DApp 可以与 Umbrella Network 代码进行即时通信,请求和获取可靠、全面的数据。今年5月,Umbrella Network上线BSC主网。根据官方路线图,将在未来几个月内继续完成多链支持,包括 Polygon、Solana、Cardano、Avalanche 等。(Medium)[2021/10/3 17:21:32]

从DEX的静态交易量或借贷协议的静态借贷量来看,6月8日,受到流动性挖矿的影响,Heco上的MDEX静态交易量达到了约22亿美元,远远高于其他协议,为了更准确的反映全貌,在此不纳入分析。除此之外,BSC和Polygon上DEX的平均交易量较高,分别达到了约5200万美元和4700万美元。其中PancakeSwap和QuickSwap的交易量分别达到了约7.36亿美元和2.31亿美元,除此之外其他链上的DEX交易量大多都在百万级美元。当前收录的借贷协议的数据较少,但从仅有的BSC上两个借贷协议的借款量来看,Venus约为12.49亿美元,远高于WePiggy。

SEC专员Hester Peirce支持DeFi的去中介化承诺:金色财经报道,在6月23日虚拟会议的采访中,SEC专员Hester Peirce指出她支持去中心化金融(DeFi)的大部分工作,她支持DeFi的去中介化承诺,并反对SEC在ICO的工作方面所采用的基于执法的方法。Peirce称,去中介化对金融稳定非常有帮助,也是为了确保以相同的条件轻松获得金融服务,即透明的条件,这是一件积极的事情。[2021/6/24 0:01:38]

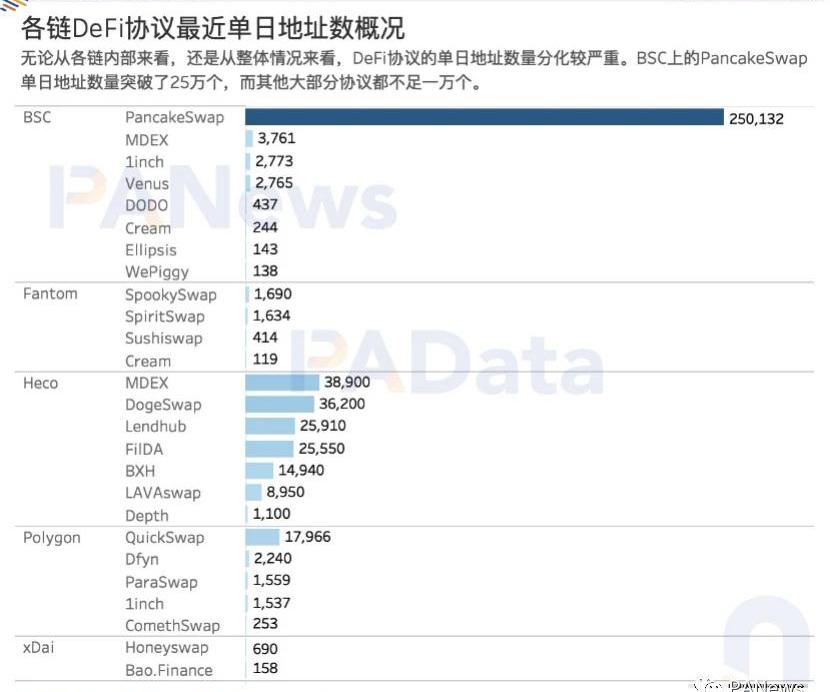

从静态地址数来看,Heco上DeFi的平均地址数达到了2.56万个,而其他链的平均地址数大多为1000-2000个左右,最少的xDai的平均地址数只有424个。就单个协议而言,地址数最高的是PancakeSwap,约为25.01万个,另外还有多个协议的地址也超过了1万个,而地址数较少的协议,其地址数则大多低于500个。

可见,DeFi协议的地址数同样存在巨大分化。需要强调的是,地址数量过高和过低都不是理想的状态,过高可能意味着羊毛党挤压了普通用户的需求,过低则可能意味着实际用户过小难以形成一般流动性的交易市场。多个项目在以太坊上的锁仓量远高于其他链,部分项目在以太坊上的锁仓量被分流

在统计范围内,数据比较全面的多链项目有1inch、AAVE、BeefyFinance、Cream、Curve、DODO、MDEX、ParaSwap、QIAN、Sushiswap和WePiggy。其中,Sushiswap的多链布局进展最快,目前已经上线了6条公链/Layer2,其次,BeefyFinance也已经上线了5条公链/Layer2。除此之外,其他多链项目大多只布局了2至3条链,其中大多数项目都会布局以太坊,11个观察项目中仅BeefFinance、MDEX和ParaSwap这3个项目未上线以太坊版本。从多链DeFi项目的静态锁仓量来看,布局以太坊的协议,其在以太坊上的锁仓量都要显著高于其他链。比如AAVE在以太坊上的锁仓量达到了约82.65亿美元,是Polygon上的2.4倍。差距更显著的Curve,以太坊上的锁仓量约为Polygon上的10倍,约为Fantom上8000倍。但如果首发底层为非以太坊的协议,如WePiggy和QIAN,则其在以太坊上的锁仓量并没有优势。

BB:EOS将“解锁”DeFi:金色财经报道,Block. one CEO Brendan Blumer(BB)今日发推文称,EOS将“解锁”DeFi。Blumer回复网友称,炒作通常都是周期性的,但是在EOS上建立的真正创新多于任何其他生态系统,而且这才刚刚起步。[2020/8/15]

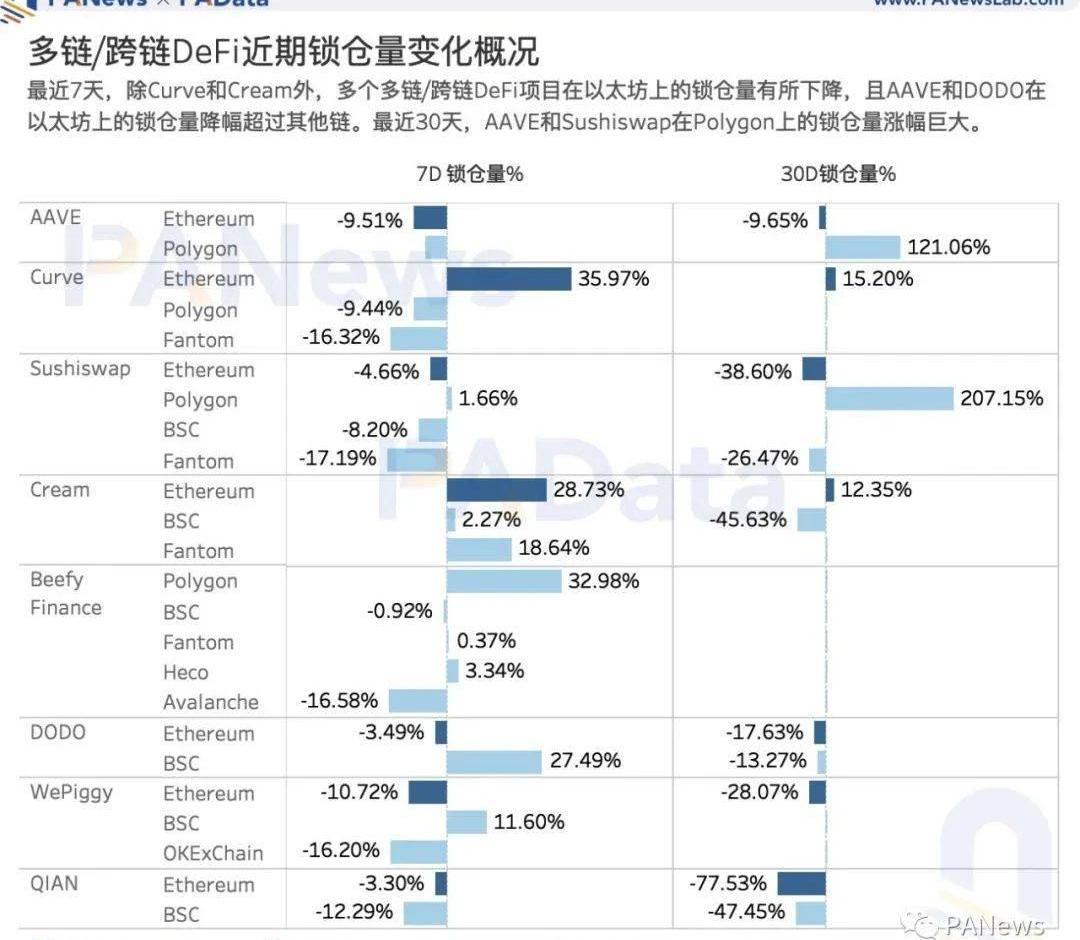

虽然在多链竞争中,以太坊先发优势显著,但广泛部署其他链是否会影响以太坊的主导地位呢?在近期锁仓量总体呈有所回落的前提下,PAData对8个项目在不同链上的锁仓量变化及其占比变化进行了分析。可以发现,最近7天,除Curve和Cream外,其他观察范围内的多链DeFi项目在以太坊上的锁仓量均有所下降,且AAVE和DODO在以太坊上的锁仓量降幅超过了其他链,前者以太坊锁仓量降幅较其他链锁仓量降幅高了3.2个百分点,后者则相差近30个百分点。如果拉长时间周期至最近30天,那么AAVE、Sushiswap、DODO和QIAN在以太坊上的锁仓量降幅也都高于其他链。另外值得注意的是,最近30天,AAVE和Sushiswap在Polygon上的锁仓量涨幅巨大。

韦氏评级:DeFi爆炸是真实的 并且会持续下去:8月14日,加密货币评级机构韦氏评级(Weiss Ratings)发推称,Uniswap 8月份的成交量已经打破了其7月份的纪录,现已超过17.6亿美元。还有2周多的时间,Uniswap可以进一步刷新纪录。DeFi爆炸是真实的,并且会持续下去。剩下的就是以太坊要解决它的收费问题了。[2020/8/14]

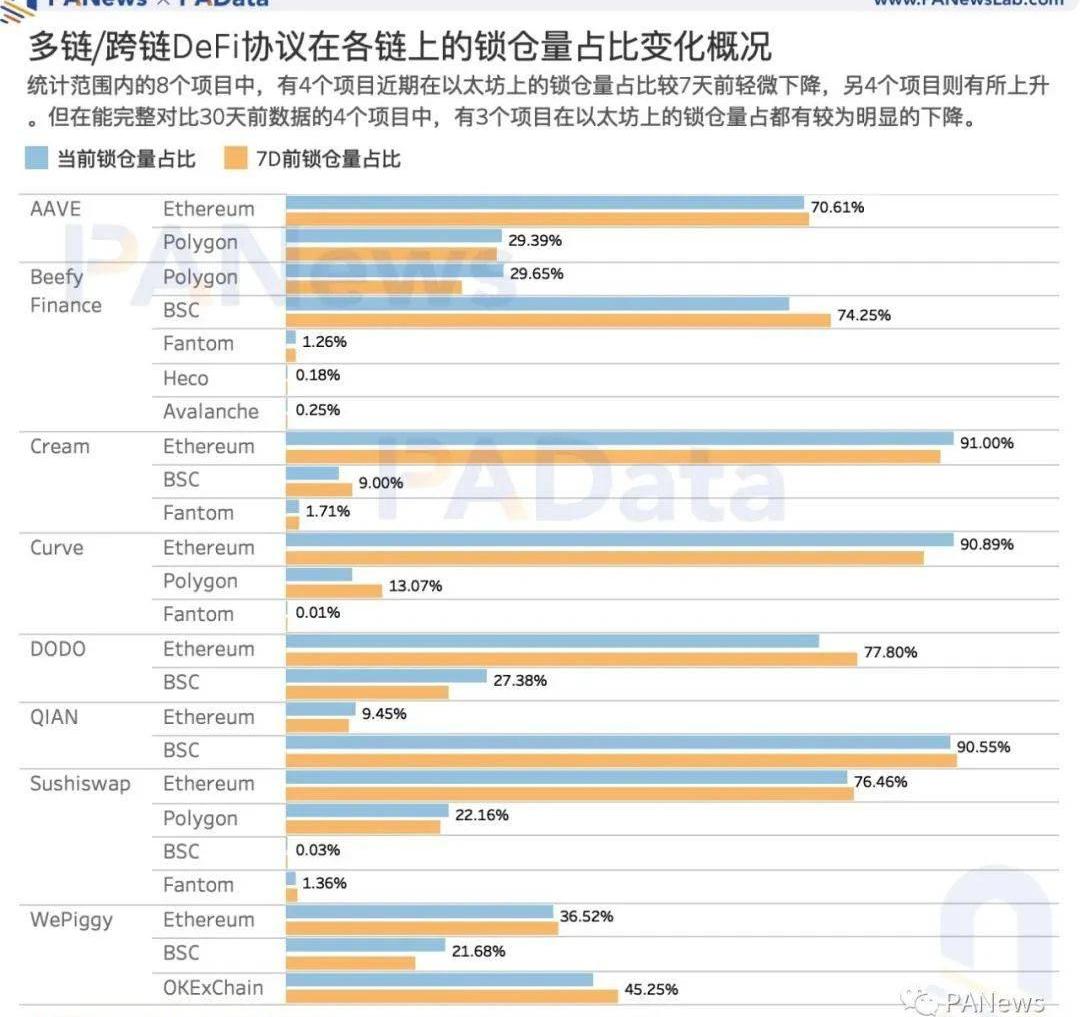

各链锁仓量占比的相对变化也许比绝对锁仓量变化更能回应这个问题。在统计范围内的8个项目中,AAVE、DODO、Sushiswap和WePiggy这4个项目近期在以太坊上的锁仓量占比较7天前轻微下降,降幅分别为0.72个百分点、5.18个百分点、0.91个百分点和0.60个百分点。另外,Cream、Curve和QIAN这3个项目近期在以太坊的锁仓量占比较7天前则有不同程度的上升,其中,Curve增长最明显,约增长了4.05个百分点。在能完整对比30天前数据的4个项目中,AAVE、QIAN、DODO这3个项目在以太坊上的锁仓量占都有较为明显的下降,当前锁仓量占比较30天前分别下降了14.85个百分点、10.17个百分点、1.02个百分点。

虽然这些个例在一定程度上反应了以太坊上的流量可能被引流的现象,不过,关于这一问题还需要更多数据来验证。考虑到截取的静态数据和抽样样本均可能存在特殊性,PAData认为,目前尚不能充分说明多链部署会分散以太坊上的流量。今年以来Polygon锁仓量增幅巨大,但锁仓量涨幅越大不意味着币价涨幅越大

从某种程度上说,DeFi多链竞争的局面是由以太坊亲手打开的,如果以太坊不能通过改革持续优化链上交易体验,那么多链竞争很可能会变得白热化。目前,这一赛道的风口显然已经形成。尽管当前以太坊上DeFi的锁仓量仍然远远高于其他链,达到了485.5亿美元,下一梯队的BSC、Heco和Polygon分别只有87.9亿美元、67.8亿美元和54.7亿美元,分别仅相当于以太坊DeFi规模的18.11%、13.96%和11.27%。但从增速来看,今年以太坊DeFi锁仓量的涨幅仅为167.96%,远低于去年下半年的803.88%。而今年其他链上DeFi锁仓量的涨幅都在2000%以上,远高于去年下半年。其中,今年锁仓量涨幅最高的Polygon甚至达到了3621990.01%,相当于翻了3.6万倍,增长惊人。

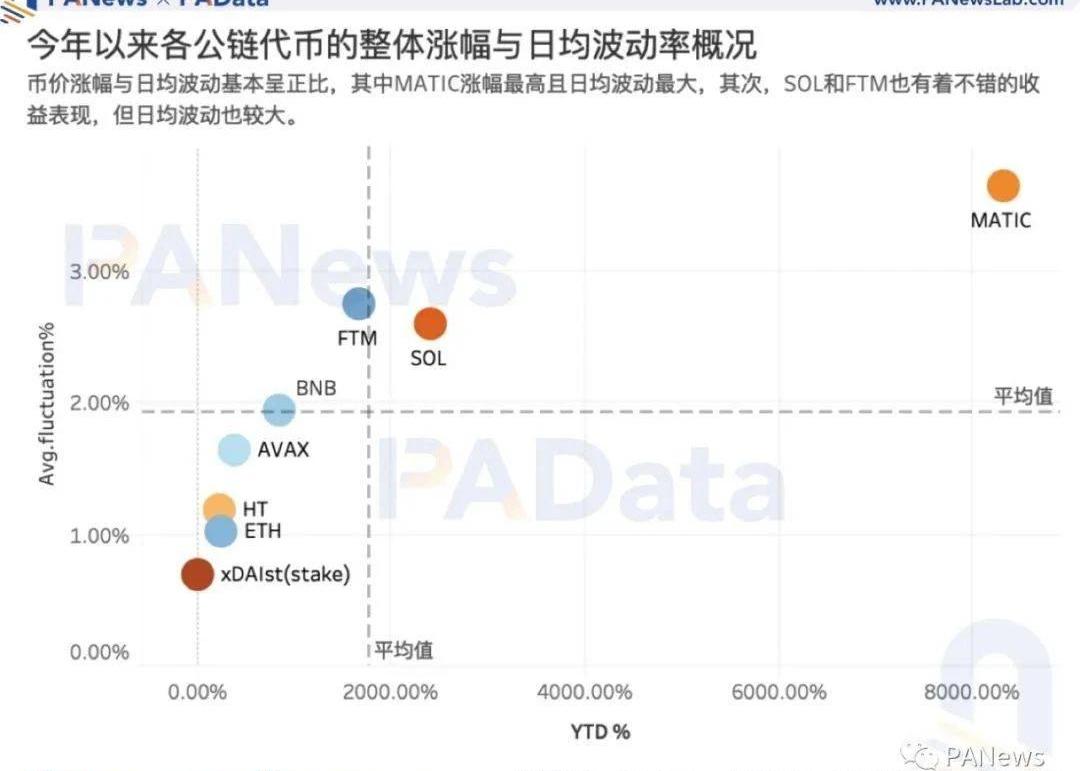

以太坊的发展路径已经证明的上层应用的繁荣会推动原生代币的暴涨,这一点在今年其他链的发展路径中也已经有所体现。随着DeFi锁仓量的增长,MATIC、SOL、FTM等原生代币的币价也快速拉升,三者今年以来的涨幅分别为8313.19%、2412.50%、1666.13%。而BNB、AVAX和HT的涨幅也都在200%以上。结合低于4%的日均振幅看,这些代币在今年都走出强势的单边上涨行情。

不过,需要注意的是,一方面,币价涨幅与币价日均振幅基本成正比,即涨幅越高,振幅也越大,比如MATIC,今年的日均振幅达到了3.64%;另一方面,币价涨幅与DeFi锁仓量的涨幅并不完全成正相关,即DeFi锁仓量增长越快,不代表着原生代币的币价涨幅就越高。数据说明:根据各链上DeFi项目的锁仓量高低,以及尽可能涵盖DEX和借贷协议,PAData共选取了40个项目,但各分析类别会根据数据完整性进一步圈定子样本集。考虑到个别项目的数据显著高于其他,这会导致算数平均值不能准确反映整体情况,因此如未特别说明,本文的均值均指中位数。按照数据被第三方数据网站收录的时间,去年下半年各链锁仓量的起始时间有所差异,考虑到上线后需要经过一段冷启动时间,为了避免数据异常,本次统计都以上线后次月1日的锁仓量作为去年下半年的初始锁仓量,对今年数据的统计也参照这一原则。如BSC锁仓量从去年10月开始计算、Polygon锁仓量从去年11月开始计算、xDai锁仓量从去年10月开始计算、Fantom锁仓量从今年3月开始计算。本文链接:https://www.8btc.com/article/6649415转载请注明文章出处

在RetrievalMarketBuildersMini-Summit上,RaulKripalani深入研究了Lotus节点的架构和计划的更改,特别是对Lotus-miner节点的更改.

1900/1/1 0:00:00吴说作者|一棵杨树本期编辑|ColinWu比特币究竟是“全球货币”多一点还是“数字黄金”多一点,一直都是争辩不休的话题.

1900/1/1 0:00:00前言6月20日,BSC链上的DeFi项目ImpossibleFinance突然遭遇闪电贷袭击,本是涨势喜人的IF代币从此也一蹶不振,价值一路下滑.

1900/1/1 0:00:00现在算法稳定币不是市场热点,短期内很难有亮眼表现,且参与算法稳定币也有极高的风险。所以这里需要特别提示的是,算法稳定币有归零风险,如无风险承受能力,千万不要参与.

1900/1/1 0:00:00跟投工具,是传统金融圈子里,散户快速而便捷实现收益的手段。在热度攀升的加密世界,广大新入局的散户,面临的是数倍于传统金融圈的信息差。为此,跟投工具在数字货币领域的需求,显得更加迫切.

1900/1/1 0:00:00作者:白夜;编辑:黑土;出品:碳链价值2021年4月,借助Coinbase上市东风,比特币站上历史高点,可谓「四月蔷薇靠短墙」.

1900/1/1 0:00:00