在比特币过去十多年的发展历程中,虽然价格总体向上,但过程曲折,牛熊交替中,很多早期参与者被清洗出局。例如,今年4月14日至5月19日期间,BTC价格从接近6.5万美元跌至3万美元,投资者资产短期内缩水50%以上。如何通过手上的BTC获得更多的安全收益,在熊市中降低损失,在牛市中获得更多收益,成为当前持币者关心的重要命题。BTC理财现状:中心化平台收益率仅1%

在中心化的交易所、钱包、借贷等平台中,通常都提供理财服务,平台通过较低的利率从用户手中借入代币,再以较高的利率贷出。持币者可以将自己持有的比特币等资产存入平台,以获得收益。在杠杆交易中,交易员也需要从交易所借入代币。以币安为例,币安理财中USDT活期宝的存款年化利率为2%,但在杠杆交易中,交易者从币安借入USDT每小时的利率为0.00375%,折算成年化利率相当于32.85%。在牛市中,因为存在大量借入USDT加杠杆的需求,用户借入USDT的利率还会相应增加。BTC因为市值更大,用户手里的存量更多,且持币者通常认为BTC会继续上涨,对于暂时不需要使用又长期看好的BTC,大家更愿意存币生息。而BTC的借款需求也相对更低,山寨币与比特币的价格之比更可能降低,用户借入BTC资产更可能是用于其它渠道的理财或者卖出做空。因此,BTC的存款和借款利息相比其他代币更低。根据币安、火币、OKEx等官网显示的数据,BTC活期存款年化利率仅1%左右,本文中的数据均收集自6月11日。

数据:BTC巨鲸1LQoW过去一周增持1,634枚BTC:8月22日消息,Tokenview链上数据显示,比特币巨鲸地址:1LQoWist8KkaUXSPKZHNvEyfrEkPHzSsCd,过去一周增持1,634枚BTC。当前,该巨鲸地址余额为133,516.78BTC,持有量排名第三。[2022/8/22 12:40:26]

梳理逐渐兴起的去中心化协议中的BTC理财

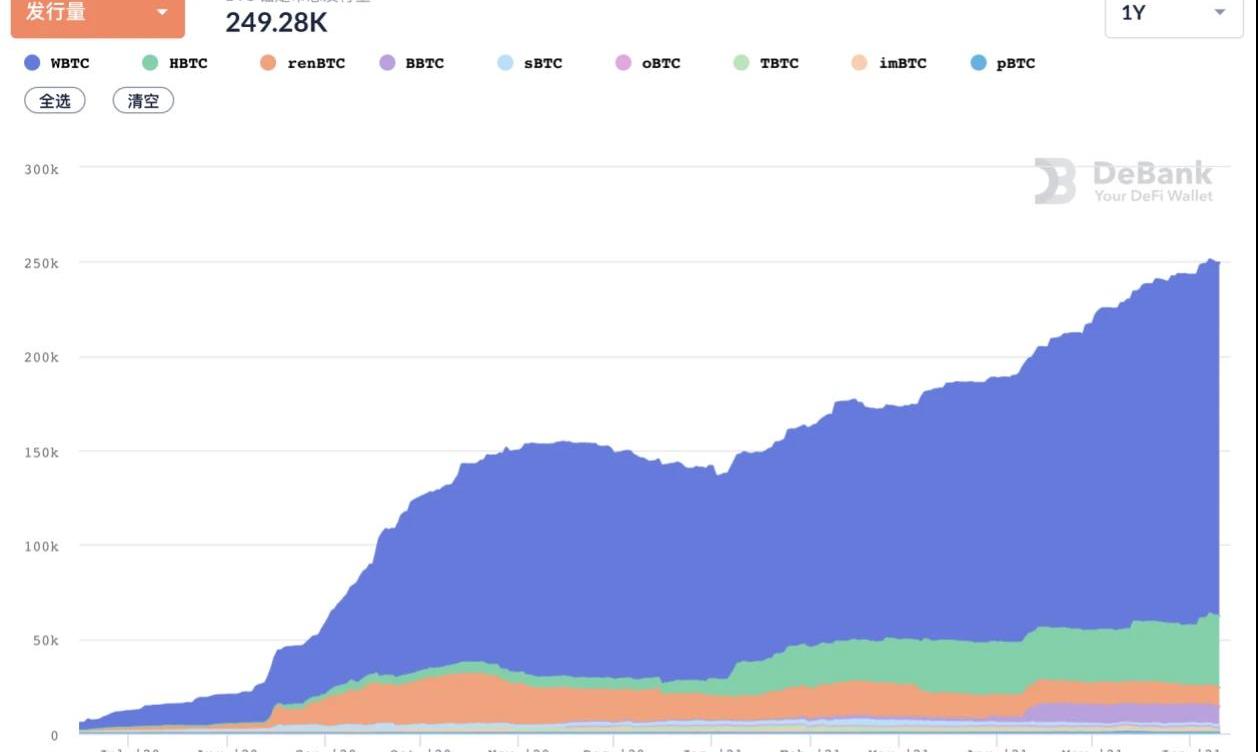

去中心化协议中的BTC均以BTC锚定币的形式存在,且主要在以太坊上。自去年DeFiSummer以来,比特币资产因为流动性挖矿多了很多可以获得收益的渠道,虽然收益率越来越低,但也吸引着越来越多的资金。以太坊上的BTC锚定币数量持续增长,过去一年从5300枚增长到249281枚。目前还是以中心化发行的WBTC和HBTC为主。

BTC突破21100美元:BTC突破21100美元,现报21104.0美元,日内涨幅达到5.52%,行情波动较大,请做好风险控制。[2022/6/24 1:28:16]

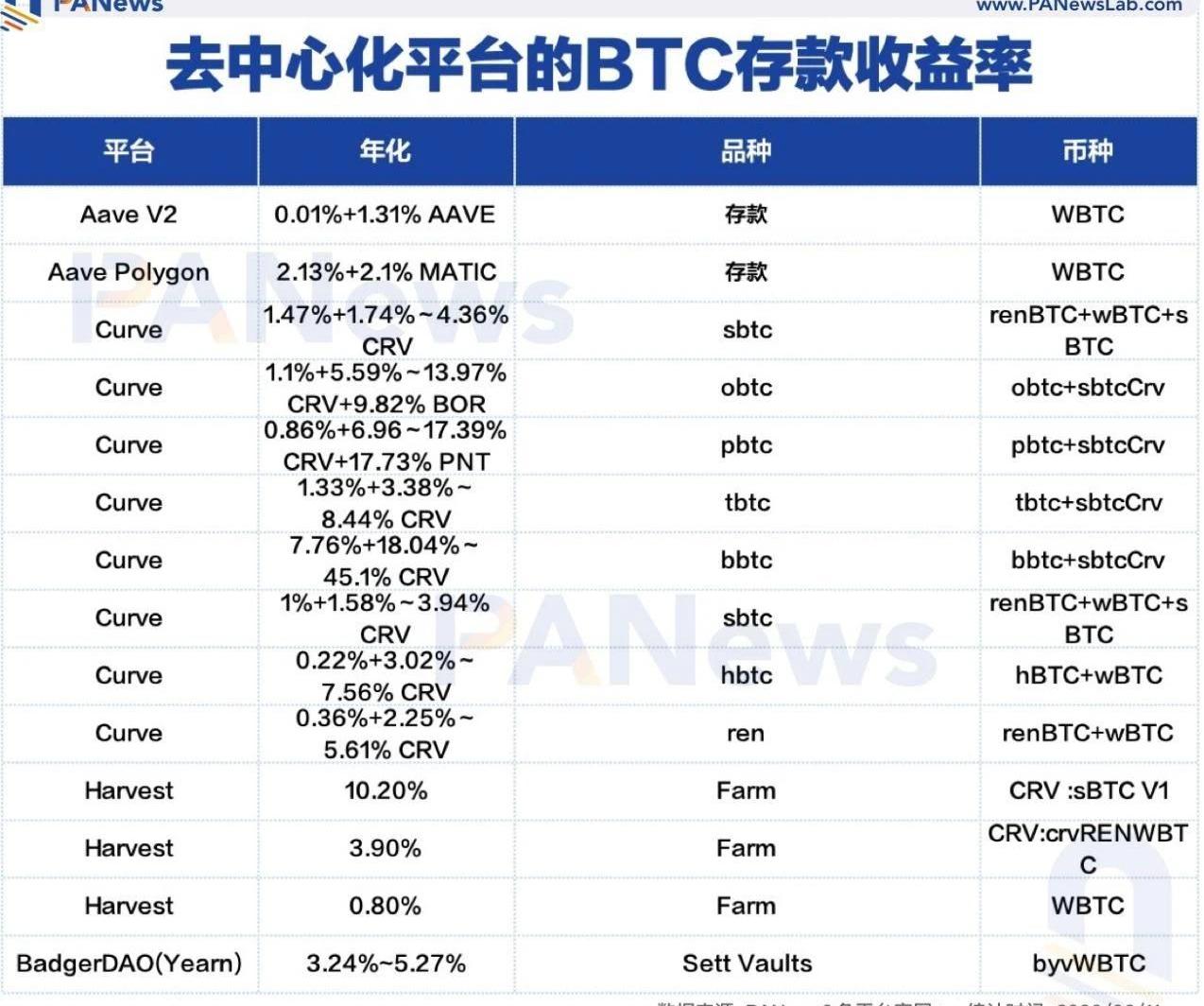

在去中心化的解决方案成熟后,以去中心化方式发行的BTC锚定币可能成为主流。流动性挖矿的代币奖励来自于协议为获得流动性而付出的资金成本。主流DeFi协议中的流动性挖矿年化收益率也从一年前刚刚兴起时的百分之几百,降至目前的百分之几。一方面,项目刚上线时由于流通量有限,治理代币的价格通常较高。另一方面,越来越多的资金正在进入这个市场,导致同样的资金分到的代币越来越少。例如,稳定币兑换平台Curve的治理代币CRV的价格已经从上线时的数十美元,降至现在的2.4美元,但同时Curve中沉淀的资金却越来越多,包括FactoryPools在内,已经接近100亿美元。Curve中主要就是稳定币、ETH与BTC资产。Curve中最早的Y池,现在综合年化收益率仅有2%左右,但是一年前Y池的LP代币还可用于获取YFI等头部DeFi代币。BTC锚定币在各种DeFi协议中广泛使用,以BTC锚定币中发行量最多的WBTC为例,目前发行量一共188960枚,其中20.98%都被质押在借贷协议AaveV2中,Compound、PolygonBridge、Maker、SushiSwap中分别有14.26%、13.57%、8.85%、3.9%。在这些成熟的DeFi协议中,WBTC的收益率都比较低,加上平台币奖励,AaveV2和AavePolygon的收益率分别只有1.32%和4.23%,Compound中WBTC的存款收益率也只有1.02%。而在Curve中,oBTC和pBTC池的奖励除了手续费和CRV奖励之外,自身平台币的年化收益分别为9.82%和17.73%。对于这类新型的BTC锚定币,一般会采用较高的收益来激励用户使用。

推特正考虑将BTC添加至其资产负债表:2月10日,Twitter首席财务官Ned Segal在接受CNBC采访时表示,Twitter正在考虑将比特币添加到其资产负债表中。

Ned Segal称:“我们已经做了大量的前期思考,考虑如果员工要求用比特币支付,我们将如何支付,如果供应商要求用比特币支付,我们将如何支付,以及我们是否需要在我们的资产负债表上使用比特币。”[2021/2/10 19:28:41]

eBTC收益计算:预计前期收益率将达到30%

DeCus正是一个即将上线的跨链BTC项目,有完全去中心化,资金利用率高,无清算和脱钩风险,以及终身免费铸币等特点。按项目经济模型回测后预估初期可为用户带来较高的收益。DeCus提供了一种高资金效率的跨链托管方案,可锁定原生BTC,并在以太坊等支持智能合约的平台上生成BTC锚定币。要将BTC转化为DeCus中的eBTC,用户仍需1:1的质押自己的原生BTC,但是托管人Keeper经过巧妙的重叠分组后,无需足额抵押保证金即可满足协议的安全性。DeCus的治理代币DCS总量为10亿枚,协议预留了大量代币对协议的参与者进行激励,其中45%都将分配给参与者。20%的代币用于流动性挖矿分配给eBTC的持有者,15%分配给Keeper,9%用于DCS质押者的流动性挖矿,1%用于补偿铸币手续费。另外,协议为DAO社区预留有15%的代币,由DAO决定用途。在eBTC的铸造过程中,用户将BTC质押到托管地址,再将质押证明发送给智能合约,智能合约铸造新的eBTC并发送给用户,完成铸造过程。Keeper早期用WBTC作为保证金来过渡,等项目冷启动完成后,eBTC将作为保证金。协议中这两类主要参与者均以BTC资产参与其中,获得DCS代币奖励,因此可将Keeper和用户的参与过程均看作是BTC理财。通过合理的推算,可大概计算出Keeper和用户在DeCus中的收益率。eBTC的流动性挖矿将在5年内分配10亿DCS总量的20%,第一年分配总量的7.5%,此后每年分配的数量是前一年的2/3。DCS机构轮估值价格为0.03美元,早期投资者的代币将在2年内按区块高度线性释放,而原定的在NewVenture上进行IDO的价格为0.06美元,因此预测在第一年内DCS的平均价格为0.05美元较为合理。那么第一年发放给eBTC的流动性挖矿奖励为:10亿*0.05美元*7.5%=375万美元。假设第一年eBTC的铸币量为1000枚,BTC价格按40000美元计算,且全部用于挖矿,那么第一年eBTC的流动性挖矿收益率为:375万美元/1000/40000美元=9.38%Keeper的抵押率将随着Keeper数量的增加而降低,假设Keeper的抵押率为50%,可计算出Keeper的年化收益率为:10亿*0.05美元*5.63%/500/40000美元=14.1%而在DeCus主网上线的前期,如第一季度,eBTC的发行量可能低于预测的1000枚。在eBTC的铸币量只有600枚的情况下,eBTC流动性挖矿的年化收益率为:10亿*0.05美元*7.5%/600/40000美元=15.6%而Keeper的年化收益率将上升到:10亿*0.05美元*5.63%/300/40000=23.5%

动态 | 今日交易所BTC流出量增长365.26%:据合约帝交易所链上转账报告显示,截至北京时间2月16日18:00,今日BTC流入交易所64035个,较昨日增长254.48%,流出交易所118081个,较昨日增长365.26%。今日ETH流入交易所521428个,较昨日增加33.3%,流出交易所502758个,较昨日增加30.82%。[2020/2/16]

除了预估的基础收益之外,在DeCus的经济体系中,还有很多措施能够增加Keeper与eBTC用户的收益。Keeper使用eBTC作为抵押品,将增加收到DCS代币所占权重。虽然WBTC跨链资产也可作为Keeper的抵押品,但为了增加DeCus生态内资产的使用,使用自身的eBTC可获得比WBTC等更高的权重,即更高的收益。计算中假设所有eBTC均用于挖矿,但实际中部分eBTC被作为Keeper的抵押品,无法参与eBTC的流动性挖矿。剩下流通的eBTC中,可能有部分用户不愿意质押eBTC进行挖矿。若质押率为50%,那么eBTC流动性挖矿的收益率将为计算值的两倍。6月11日写稿时BTC价格为37000美元,而预测时统一按40000美元进行计算。DCS价格也统一按0.05美元进行计算,前期DCS价格很可能高于这一数值。eBTC可以方便地与其它协议集成,从而获得其它协议的治理代币奖励。Curve等协议对于稳定币、ETH和BTC资产都是持开放的态度,很可能集成eBTC,从而给eBTC的持有者CRV代币奖励,同时还能获得交易手续费分成。Curve.fi中已经开放38个奖励池,而在CurveSwaps中还有数十个和Curve.fiFactory集成的流动池。pBTC、BBTC、TBTC、oBTC、sBTC、renBTC、WBTC、HBTC均可以获得CRV代币的挖矿奖励。根据前面的计算,在eBTC铸币量为600枚,且全部用于流动性挖矿的情况下,年化收益仍有15.63%。但是实际中必然有部分eBTC被用于充当Keeper的抵押品,或者持币者并不用于挖矿,因此实际收益率可能更高,早期eBTC流动性挖矿的综合年化收益很可能达到30%以上。结语

行情 | BTC持续小幅上涨 突破8900美元:据火币数据显示,BTC持续小幅上涨,现已突破8900美元,最高涨至8934美元,日内涨超2.5%,行情波动较大,请注意风险控制。[2020/1/17]

中心化与去中心化平台中均有多种方法可以通过BTC获取收益,但在中心化平台或成熟的去中心化平台中,BTC的存款收益只有1%左右。一些新型的BTC锚定币常常通过更高的收益率还吸引用户使用,DeCus提供了一种高资金效率的跨链托管方案,使托管人无需足额抵押即可保证协议的安全性。根据计算,在项目上线前期,eBTC的流动性挖矿年化收益率可能达到30%。

不少朋友应该察觉到了,相比去年DeFi大热以来逐步高起甚至变态的链上手续费用,最近半个月来以太坊链上的手续费下降明显,近几日基本都在10-20Gwei之间,即便是极速确认也只有不到20Gwei.

1900/1/1 0:00:00在比特币上反复无常的ElonMusk,不仅让加密投资者感到恼火,也让特斯拉的会计师们头疼不已。今年一季度,特斯拉宣布购入价值15亿美元的比特币,并将其计入资产负债表.

1900/1/1 0:00:00曾经有人说过比特币的减半犹如四年一次的世界杯,但实际上自2008年诞生以来,比特币每四年一次的减半周期与欧洲杯的举办时间最为同步,还有几个小时,这项与世界杯媲美的大型足球赛事即将拉开序幕.

1900/1/1 0:00:00北京时间6月28日,Polygon上的算法稳定币项目SafeDollar遭受黑客攻击,安全公司PeckShield表示,攻击者利用合约铸币漏洞增发了天文数字级别的的SDO稳定币.

1900/1/1 0:00:00记得某年的某个夜晚我曾说做他生命里的星他却没有成为我的星系月光如水曾日夜如你的面孔瞬间已天各一方无数机械的夜晚人们狂欢信息的时代宁愿看一场场生离死别的秀遗忘了千载相思的明月相思成曲空中玉轮散落的.

1900/1/1 0:00:00数据显示,全球首个受监管的比特币交易所交易基金实际上受益于最近的价格下跌。正如链上分析服务Glassnode周四指出的那样,在整个5月下半月,Purpose的比特币ETF所管理的资产持续增加.

1900/1/1 0:00:00