GameStop的线下门店在传统金融市场中,这几天的话题中心无疑是GameStop和WallStreetBets的散户们。在各机构看空老牌实体游戏销售商GME时,散户们以WSB论坛为阵地,有组织地大量买入GME的股票,导致GME的股价一路飙升,今年上涨幅度超1600%,仅上周五一天,股价就上涨了68%,先入局的几大看空基金先后被迫平仓,亏损巨大,不得不借来大量资金才能维持运转,十分狼狈。在散户们热情高涨、机构疲于救火时,券商入场,在上周四,被大量散户们使用的券商APP,Robinhood,限制了散户们购买GME等股票,只能卖出,另外几家券商也纷纷效仿。另外,散户们最初的根据地WSB被Reddit以“散布仇恨言论”的理由封禁,他们在Discord使用的讨论组也被discord封禁,一众哗然。上周五时Robinhood迫于压力开发了GME等的股票买入,但限制每次只能买入2股,后来又延伸到除GME外的其他36只股票限购;与此同时,机构的买卖没有受到任何限制。愤怒的散户们随即转向支持美股交易的英国券商、欧洲券商,在具有俄罗斯背景的通讯软件Telegram中发起新的讨论组——一个小插曲,在散户们重新安家后,很快,Discord又发帖称他们原来的讨论组已经恢复。1月29日,道指暴跌600点,失守30000点,但与此同时GME的股票却暴涨,回到325美元左右。股价的剧烈变动引起了监管的注意,美国证监会发表评论称,他们密切关注股价的大幅度变动,也将检查券商的相关行为。

加密货币行业组织DCTA呼吁散户投资者反对SEC的监管行动:3月1日消息,FOX Business报道称,一个名为“数字货币交易者联盟(DCTA)”的小型加密货币消费者权益保护组织正在发起了一项线上广告活动,呼吁散户投资者游说国会代表,以反击美国证券交易委员会(SEC)主席Gary Gensler的监管策略。DCTA声称,Gary的执法行动不公平地损害了加密货币散户投资者的利益。 (FOX Business)[2023/3/1 12:36:49]

上周四,在Robinhood等券商禁止买入GME股票时,GME遭遇暴跌在散户们因“散户暴打华尔街”而兴奋时,也有人提出了不同意见。有人扒出知名机构黑石基金在去年十二月已经入股GME,这场胜利实际上是机构和机构间的对决,散户的群体情绪只是一个幌子。也有人指出,WSB的参与者中本来也不乏前华尔街的分析师,他们对华尔街那套非常清楚;也不乏身家雄厚、不怕亏损的散户,一味将他们斥责为没有文化、不能成事的暴徒是不可取的。一些做多的机构的确躲在散户身后闷声发财,但散户本身的规模效应也是不可忽视的。比起简单的金融运动,考虑到“散户”的数量,以社会科学的角度看待整个事件会变得更加有趣。在群体中,情绪是最原始的驱动力,偏激的负面情绪更加有效。有博主总结,这些散户都具有相同的情绪:愤怒。经济受到冲击时,社会中的中下层人民的生活受到更大影响,不满情绪积累;长期以来,华尔街的精英不仅垄断了财富,而且垄断了话语权。但精英始终是少数,受到变相剥削的民众人数众多。人们对类似的故事的推崇与共鸣,甚至于亲身参与,是散户身份的发声意愿的具象化。情怀、徒心理、GME实体经济的赋能作用,此类风险极大的股票本身具有的造富效应……难以说清这场群众运动的起源,参加这场运动的人的个体原因是各不相同的,但他们受到同样的情绪的感染,从而加入群体,实践群体指导的行为。通过网络,群体构建跨越了地域和时间的限制,群体共识得以快速传播,群体可以更快地吸引参与者,而情绪和群体内指导信息可以更高效地传递给每个群体成员。个体的群体成员有自己的社交圈,在参与活动时,有一定概率吸引社交圈内的成员加入群体中,加上新闻的大肆宣扬,网络中更多的、在这种群体情绪中找到共鸣的人加入这场狂欢。而当被这种情绪裹挟的群体具有一定的规模时,可以通过群体的诞生反推现有社会与体系中的结构性问题,对于GME事件,是普通民众对华尔街“朱门酒肉”的愤怒。

“美SEC或禁止面向散户的质押服务”传闻导致Lido治理代币价格上拉逾10%:2月9日消息,在Coinbase首席执行官Brian Armstrong透露有传闻称美国SEC可能会禁止面向散户的加密货币质押服务后,流动性质押平台Lido的治理代币LDO价格飙升。作为一种去中心化协议,它不太可能像Coinbase这样在美国注册的中心化实体那样遵守证券规则。

行情显示,LDO在Armstrong的评论发表后立即上拉约11%,过去24小时内上涨约8.4%。DeFiLlama提供的数据显示,上个月Lido TVL激增了33%,目前为85.6亿美元。

根据链上数据,Lido目前在质押池市场占有25%的市场份额,Coinbase占11.5%,Kraken占7%。

今晨消息,Brian Armstrong发推表示:“我们听到传闻,称SEC希望在美国取消面向散户的加密货币质押服务。”(CoinDesk)[2023/2/9 11:56:44]

Simplex:散户投资者在暴跌期间选择了买入:支付服务商Simplex表示,在上周比特币暴期间,更多的散户投资者选择了“买入”。Simplex称:“市场低迷并没有挫伤公众购买加密货币的热情。事实上,很明显,许多人把最近的下跌看作是一个买入机会,这不是加密货币的投资理念已经失效的迹象。”Simplex进一步指出,其合作伙伴(包括多家加密货币交易所)在此期间的买入交易量增长了四倍。(The Block)[2020/3/17]

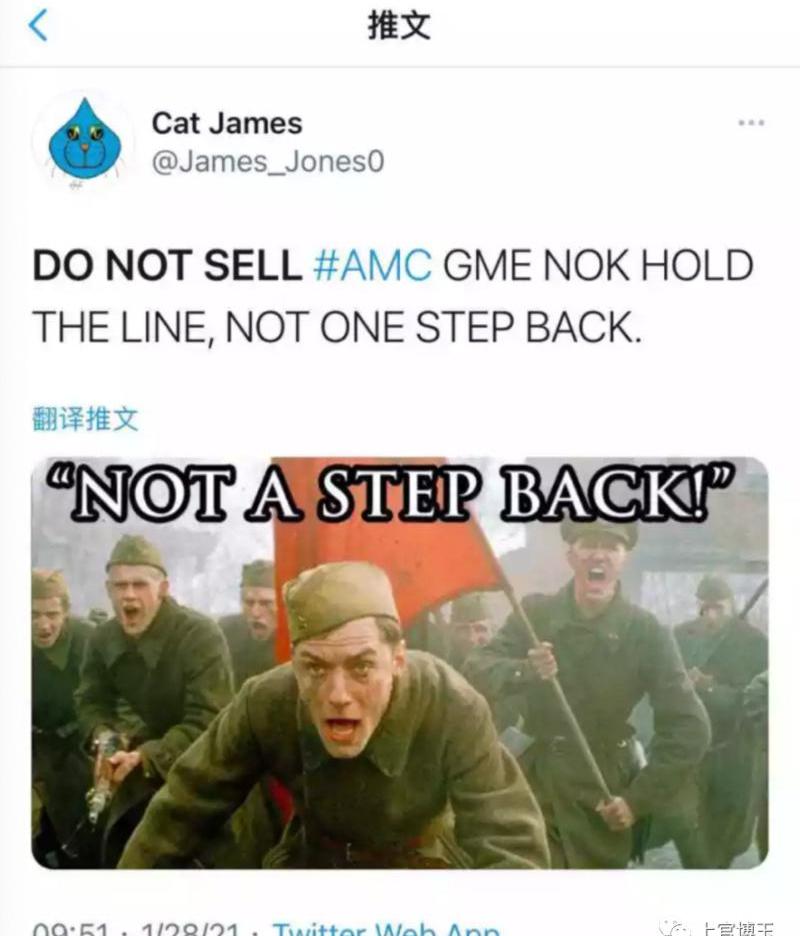

一位散户的Twitter发言而精英们的应对行为:拔网线、限制交易,扯下遮羞布展示最赤裸的权力,这些行为本身可看为“规则之上的元规则”,断服务器的行为在诚信契约中是不可取的,但是由于服务器是中心化的,中心化的平台可以根据自己的利益随意地、方便地更改规则,技术上是可行的,作为依赖平台提供功能的用户则没有还手之力。——此次散户能转战其他券商和其他平台,或许不仅是商业竞争,更可能涉及到更复杂的国家利益问题,此处暂时按下不表。总之,在一个大的集合体内,数量较多的民众,与数量较少的精英在传统的资源分配上是无法抗衡的,由于精英掌握资源分配的规则,注定不可能让多数民众享受同样的福利。但在网络高度发达的当代,更多的人受到了教育,获取到知识,使得他们拥有掌握自己的财产处理权的意愿,也具备一定的能力。在过去,华尔街机构几乎垄断这种再投资的可能,从中收取高额佣金,Robinhood一类美其名曰对散户友好的券商交易平台,其崛起一定程度上利用了散户们急于摆脱机构的心理,却在多空对决的关键时刻,不讲道理地直接更改规则,这值得“散户”反思:在中心化机构定义规则的前提下,自由市场究竟是不是真正“自由”的市场?GME事件最核心的或许不在于空头机构洗心革面,甚至不在于有些人为美股市场担忧、担心GME的炒作越演越烈成为美国黑天鹅,而在于散户的激进运动使得道貌岸然的机构在利益面前显露本性:我们的“公平正义”的规则,只是为“我们的利益”服务的。如果有地方不一样,只有DeFi。

分析 | BTC合约多空持仓人数比1.01 散户看多情绪回落:截至9月29日10:30,根据OKEx合约大数据显示,目前BTC合约多空持仓人数比为1.01,季度合约基差34美元,永续合约基差-2.5美元;BTC合约持仓总量6313320张,24h交易量17900370张;主动买入量203537张,主动卖出量220497张;精英账户做多账户比67%,多头持仓比26.38%,做空账户比32%,空头持仓比12.95%。

分析师表示,多空持仓人数比为1.01,散户看多情绪回落,持仓总量保持低位,主动交易活跃度有所下降,季度合约基差缩小,市场看多情绪下降,BTC合约精英持仓方面,多头持仓比降至26.38%,精英看多情绪有所回落但仍占优势。[2019/9/29]

一旦我们将金融行为的关注点从单一的精英资本转移到散户身上,金融的去中心化话题就不可避免,而去中心化金融的实现形式,即是DeFi。DeFi的交易逻辑基于区块链的智能合约,智能合约一旦部署到链上便不能更改——除非另立新的合约,并且用户愿意迁移自己的资产到新的合约上。由于其交易逻辑的公开透明,如果存在漏洞,所有人都可以利用它,这对编写合约提出了更高的要求,同时这也是对用户权利的保障。——不存在违背交易已有规则的黑箱操作。而区块链本身是去中心化的,所有节点共同地维护一条链的状态,如果节点足够分散,全网大部分的节点都是诚实的,便不会出现“掌握服务器的中心化公司随意更改权限”的情况。区块链与DeFi的存在,理想情况下,创造了一个从未有过的“人人平等”的交易市场。在DeFi市场中,策略才是决定获利的最根本因素,而不是资金与内幕交易。这种策略包括短期高频的套利操作,也包括对长期价格的准确预言。DeFi不歧视小额买卖,也不会为大额资金的买卖额外给出更优的报价——事实上,在DeFi中最通用的AMM交易模型中,大额资金操作往往受到高滑点的掣肘,这样的设计是利于小额交易者的。即利于散户。但DeFi发展至今,在热度之外也有自己的问题,DeFi应用的主战场区块链,以太坊,由于gas费机制,每一笔操作都要缴纳数量不等的gas费,又因为以太坊的原生货币ETH,随着人们对比特币和加密货币市场的认可度上升,价格水涨船高,普通的一个转账操作就要付出绝对金额不小的gas费,对于小散户而言成本偏高;又因为以太坊的链的确认机制非常原始,在大量用户涌入时,会出现明显的拥堵,进而引发一系列DeFi市场的黑天鹅事件——而如果看好DeFi的发展与它本身的意义,长远看来,必须考虑大用户数量的解决方案。以太坊与用户都在积极寻求解决办法。以太坊社区最初想到的解决方案是Layer2,指的是把一些转账或智能合约的操作转移到链下,链上只负责验证结果,目前Layer2的具体应用有好几种,侧链,op-rollup,zk-rollup,各有各的应用场景,也各有各的不足。而且各种rollup方案不是完全兼容的。或者链本身直接从普通节点的PoW,转成具有超级节点的PoS,如以太坊2.0。又或许,选择一个PoW链,既保留了PoW的去中心化结构,确认速度足够快,而不会遇到拥堵。可以说,选择怎样的方案,同时解决拥堵和高昂gas费的问题,是Defi发展不可逃避的问题。只有同时解决这两个问题,DeFi才能成为上文所述“理想意义”的DeFi,去中心化,人人平等。

动态 | ETH昨日大户交易频繁 散户交易热情不高:根据Searchain.io数据分析:昨日ETH市场新增地址较前日下降20,活跃地址较前日下降8%。但交易数量与前日相比确有所增加,昨日大额转账数量与前日相比也有大幅提升,总量与前日相比增加171%。大额流入交易所率较前日增加26.22%。从交易所内数据来看,昨日成交额普遍提高,其中法币交易所增加比较明显,普通交易所中,Bittrex成交额较前日相比增加94%。根据数据分析,昨日大户交易热情升温,从而带来了一小波提升,但散户交易热情并没有明显提升。今日市场行情应不会有较大提升。[2018/11/13]

目前,GME的大戏尚未结束。据统计,GME的做空期权总量并没有减少,总额仅减少了8%,只是做空期权的持有者更换了,机构被更大的机构吞食,丛林法则应用,仍是掰手腕的权力比拼,多空对决最后会走向什么结局,散户的激进情绪最终又将如何化解,是非常有趣的问题。

2021年2月11日,加拿大资产管理公司PurposeInvestmentsInc.获得了加拿大安大略省证券委员会批准发行比特币交易所交易基金,并于当地时间2月18日在多伦多证券交易所交易.

1900/1/1 0:00:00有读者留言说:“我在一个普通生活群里提到一次比特币,然后最近一个星期有3个群里的人加我微信,问我去哪买比特币,请问这是不是牛市见顶的信号?大量新人跑步进场”看到这样的留言.

1900/1/1 0:00:00编者按:本文来自券商中国,作者:詹晨比特币屡创新高,涨势仍未出现减弱迹象。截至2月18日14时,比特币价格涨至51986美元,24小时内最高达52618美元。过去一年中,比特币的价格暴涨了五倍.

1900/1/1 0:00:00HydenAdams发了一则吐槽推特:"我想陈述一个事实,在UNISWAP上我们每天将有420k美金浪费于交易的gas费用,而这意味着,一年将有150M美金浪费在gas上,这不可笑.

1900/1/1 0:00:00吴说作者|火小律本期编辑|ColinWu中国法院并没有否认比特币具有财产属性,但涉及到虚拟货币和法币的兑换、结算,都是政策所禁止的,并在近期开始执行落地.

1900/1/1 0:00:00今天市场出现了一则有意思的新闻,近期比特币的上涨功臣马斯克又发了推特称当前比特币和以太坊价格似乎太贵了,引得圈内人士腹诽不已,说涨的也是你,现在发布看空言论的又是你.

1900/1/1 0:00:00