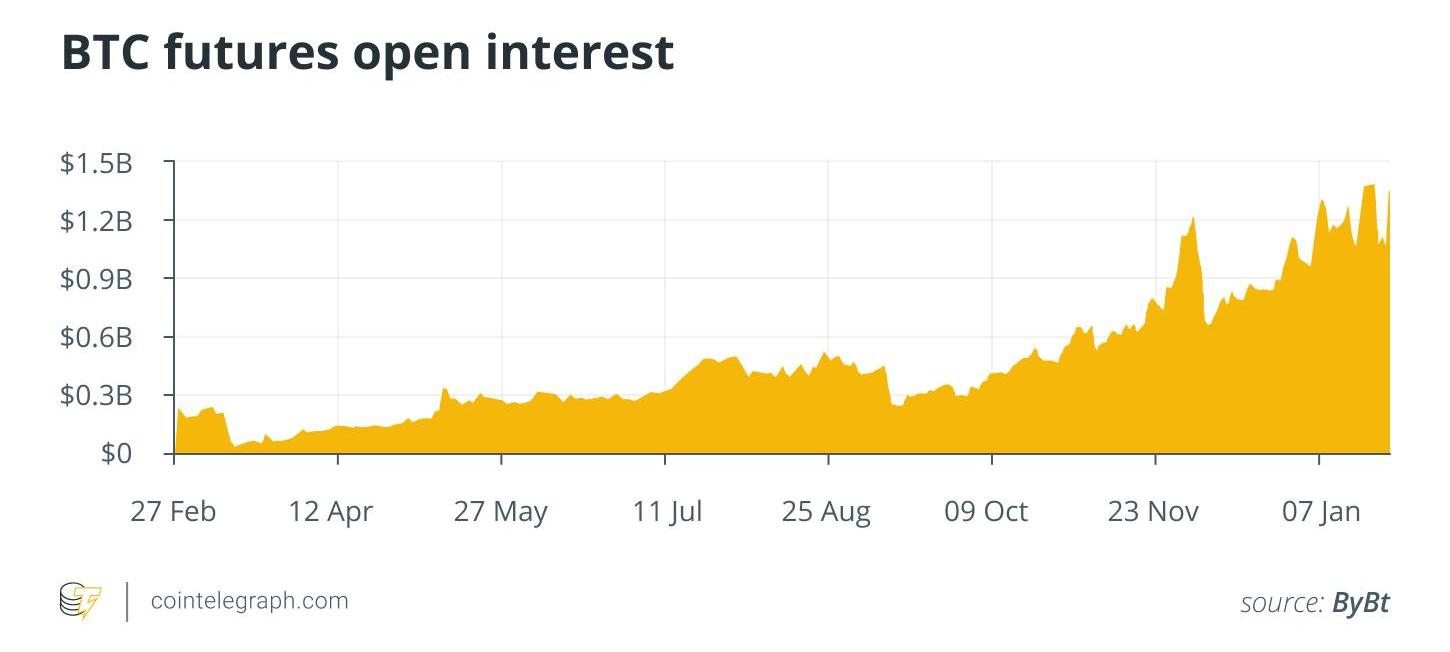

编者按:本文来自Cointelegraph中文,作者:SHIRAZJAGATI,Odaily星球日报经授权转载。由于持续的上涨趋势,许多来自传统金融领域的知名机构都试图加入加密货币浪潮,以避免错过持续的上涨。首先,在过去的几个月里,比特币期货的未平仓量和交易量都出现了大幅增长。尽管这可能在意料之中,但令人意外的是,全球衍生品交易所芝加哥商品交易所最近成为了全球最大的比特币期货交易平台。对此,加密分析平台Bybt发布的数据显示,在130亿美元的比特币期货未平仓头寸中,CME占24亿美元,紧接其后的是加密交易所OKEx的21.7亿美元,领先于币安、火币和Bybit等其他知名交易所。自2020年12月以来,比特币的飞速上涨越来越多地吸引着全世界投资者的眼球,这应该不是什么秘密。换个角度来看,尽管比特币最近跌至略低于3.2万美元的关口,但它的价格再次上涨至3.8万美元以上,因此比特币的30天净收益率约为95%。

分析:因SEC过度保护 美国零售投资者很难进入比特币期货市场:比特币期货未平仓合约(OI)最近接近历史最高水平。CoinDesk记者Zack Voell称,美国散户投资者不被允许交易BTC衍生品。OI飙升通常表明趋势将会持续。最近比特币价格呈上升趋势,在3月中旬价格暴跌后,再次突破9000美元。然而,在美国仅极少数最富有的交易者能真正交易期货合约。Bakkt和CME集团只欢迎合格投资者。提供流动性良好的比特币衍生品的交易所严格禁止美国交易者进入,包括OKEx、BitMEX、火币、币安、Bybit、Deribit、FTX、Kraken和Bitfinex。这意味着美国零售交易者基本上被禁止交易比特币期货。Voell强调,美国交易者进入市场的渠道非常少。“这是为了保护我们。记住感谢我们的监管机构。”比特币行业许多人并不太喜欢这种监管。人们强烈鄙视立法者在市场上的干预,普遍认为应该由个人来衡量自己的风险。这与SEC的官方规定背道而驰:SEC的任务是保护投资者;维持公平、有序和高效的市场;促进资本形成。UsefulTulips.org数据科学家Matt Ahlborg称,SEC不应掌握哪些人可以或不能交易哪些金融产品。(Beincrypto)[2020/5/7]

分析:比特币隐私受限、集中式开采和缺乏可伸缩性等问题可转化为优势:加密货币分析师CryptoComicon最近提出了一系列理由,称人们不应该投资比特币,其中最突出的三个问题是隐私受限、集中式开采和缺乏可伸缩性。Cointelegraph分析称,这些要点也可以转化为BTC的优势。比特币网络缺乏隐私措施实际上改善了占主导地位的加密货币的形象;比特币的低可扩展性显示,当网络达到峰值时,交易变得昂贵,但它也可以鼓励第二层扩展;目前,中国矿商有两个明显的优势,一是廉价的电力,二是可以直接获得新的采矿设备。最终,更低的电价和更好地获得更新的采矿设备可能会推动全球采矿业在未来几年向中国以外的国家扩张,从而降低集中化水平。(Cointelegraph)[2020/4/17]

机构兴趣增加,还是停滞不前?

分析:比特币减半当年2月29日的历史数据预示其价格将长期增长:加密推特分析师Danny Scott提醒人们注意比特币在前两次减半之前的历史价格走势,这些数据暗示BTC的长期价值增长。Danny Scott是英国交易所CoinCorner创始人和比特币核心贡献者,长期以来一直在推动比特币的长期价格潜力。他在推特写道:“比特币在2月29日的价格如下:2012年为5美元,2016年为436美元,2020年为8625美元。”虽然Scott没有做出价格预测,但通过展示之前每次减半前2月29日的价格,他表示,自己经常回顾这些年的价格,它们并不总是有利的;与此不同的是它显示了长期价值,比特币是长期的,而不是短期的。如果比特币遵循同样的模式,它的价格将会飙升。Scott明确表示,押注比特币不会增长的做法是愚蠢的。(Bitcoinist)[2020/3/2]

最近的波动引发了人们对当前牛市可持续性的担忧,并引发了人们对“机构投资者对比特币的兴趣是否开始趋于稳定”的疑问。总部位于英国的加密货币交易所CEX.IO的执行董事KonstantinAnissimov告诉Cointelegraph,对于新进入者来说,重要的是要意识到这个游戏不是简单的机构进入市场,而是他们看到了风险的下降。"除非发生真正极端的事情,使整个市场发生翻天覆地的变化——我很难想象会发生这么糟糕的事情——我相信未来会有更多的大公司继续投资比特币和其他加密货币。"YouTube频道“YoungandInvesting”的主持人QuintenFrancois认为,大多数想要分一杯羹的机构很可能已经入场了。他补充说,在像这样的抛物线上涨阶段,很难想象会有更多的大牌资金玩家进入这个领域,至少直到年底情况变得稳定之前。话虽如此,他补充说,现在大多数进入加密市场的机构都可能在价格逢低时买入,而当它们停下来时,零售资金将缓慢地重新涌入市场,进一步推高比特币的价值:“他们是行家,知道自己在做什么,他们不会在抛物线式上涨阶段买入。”加密货币交易所BTSE首席执行官JonathanLeong告诉Cointelegraph,“机构资金流入加密货币市场才刚刚开始。”他进一步补充道:“比特币和其他加密货币的价格在第四季度快速上涨,与机构资金流入或对这种流入的预期有直接关系。”机构会降低市场波动性吗?

贵阳区块链产业分析:相关政策出台早、出台多,但经济教育基础薄弱导致发展受制约:链塔智库发布最新报告称,贵阳经济和教育基础较薄弱,对该地区区块链发展有掣肘作用;但优势是区块链政策出台早、出太多,有资金扶持,具有可操作性。贵阳区块链发展依托于贵州省大数据产业基础;应用场景较多,但落地项目较少,只有精准扶贫应用落地;专利数量不多,技术人才需求不多,与其区块链战略桂华有一定差距。拥有两家研究院,走在其他城市前列。[2018/5/16]

不可否认,与2018年的熊市阶段相比,比特币是一种更加成熟的资产,尤其是在某些司法管辖区的监管已经取得了重大进展。此外,加密市场现在有大量的专业交易机构和非加密企业参与其中。这些因素对抑制比特币的波动性和提高其作为投资资产的流动性有很大帮助。Anissimov认为,“机构投资者并不是推动比特币牛市的关键,而是通过他们来调控这个市场整体,使得加密市场变得更加稳定和高效。”也就是说,如果老牌机构进入加密行业,它们将对大多数加密货币的价格走势产生影响。最后,这可能会对整个行业有所帮助,特别是考虑到大多数传统金融参与者将致力于长期交易,这可能有助于保护比特币免受类似于2018年的崩溃。最近的举动值得注意

本月初,从事加密金融和交易所交易产品的欧洲公司CoinShares宣布,它已在2021年的第一天成功推动了超过2.02亿美元的XBTProvider系列产品交易。值得一提的是,这家比特币交易所交易票据提供商已获得瑞典金融监管局的批准,并且该公司的产品目前可通过纳斯达克购买。

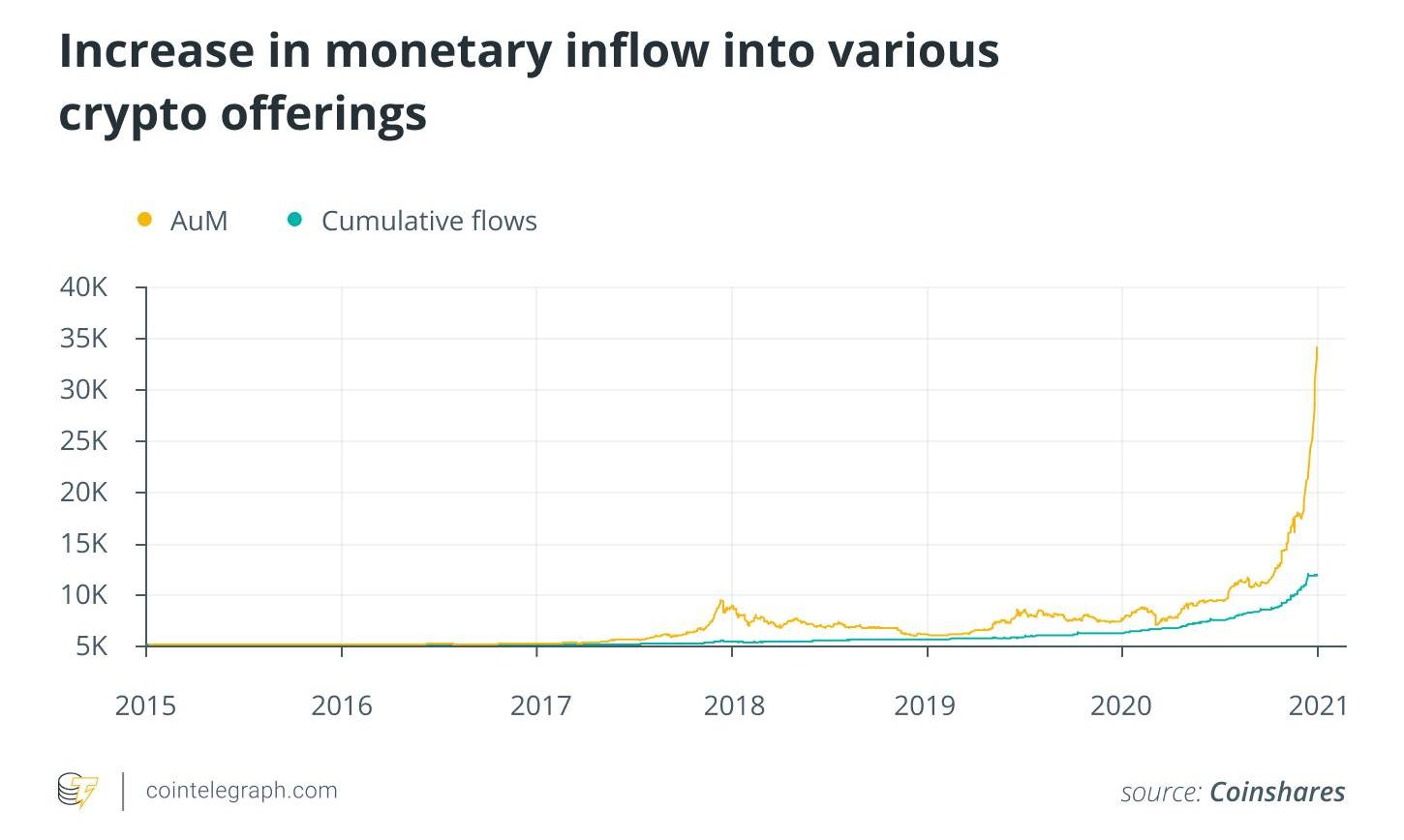

此外,根据1月11日CoinShares发布的《数字资产基金周报》,截至1月8日,345亿美元被投资到加密投资产品中,其中275亿美元投资到比特币基金中。有47亿美元投资到以太坊产品中。将比特币基金在本轮牛市中的表现与2017年的表现进行比较,这份报告指出:“我们看到,这一轮的投资者参与度大大提高,净新增资产达到82亿美元,而2017年12月仅为5.34亿美元。”此外,去年,美国货币监理署在一项具有里程碑意义的决定中表示,美国国家银行可以托管加密资产。这一声明之后,OCC又有了另一项重大发展,即美国银行甚至可以为稳定币发行者提供服务,如持有准备金。尽管一些传统机构在做出上述决定之前已经沉迷于这种做法,但是由于缺乏法律上的明确性,这一领域存在着不确定性。现在,官方已经给出了明确的规定,在美国,以银行储备持有的法币一对一支持的稳定币不被认为是一种风险。

编者按:本文来自萌眼财经,Odaily星球日报经授权转载。 节点冗余的提醒远远看去,兵马俑似乎表现出同质化的冗余,但每个士兵独特的面部特征却描绘出了一支相当多样化的军队.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:OSATOAVAN-NOMAYO,Odaily星球日报经授权转载.

1900/1/1 0:00:00编者按:本文来自彩云区块链,Odaily星球日报经授权转载。以太坊费用创下了177.1万美元的历史新高。显示IntoTheBlock数据。每天的GAS费成本为569Gwei.

1900/1/1 0:00:00编者按:本文来自链闻ChainNews,星球日报经授权发布。1月5日,CFTC公布了最新一期的CME比特币期货周报,这也是2020年最后一期持仓周报.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:KOLLENPOST,Odaily星球日报经授权转载.

1900/1/1 0:00:00编者按:本文来自蜂巢财经News,作者:凯尔,Odaily星球日报经授权转载。近一个月,跨链网络波卡的代币DOT上涨了80%。在此期间,波卡平行链测试网RococoV1已经启动.

1900/1/1 0:00:00