编者按:本文来自Cointelegraph中文,作者:MARCELPECHMAN,Odaily星球日报经授权转载。BitMEX曾经是比特币期货交易市场无可争议的领导者,如果类似昨天的执法行动在2015年至2018年发生,那么加密货币市场将彻底崩溃。不管是比特币相对较快的回升至10600美元,还是衍生品市场在下跌500美元至10400美元期间保持稳定,BTC期货或期权均未对这一负面消息表现出任何不适迹象。期货市场几乎忽略了整个事件,这充分表明投资者仍然看涨比特币。这也表明,市场将比人们预期的更快测试1.2万美元。

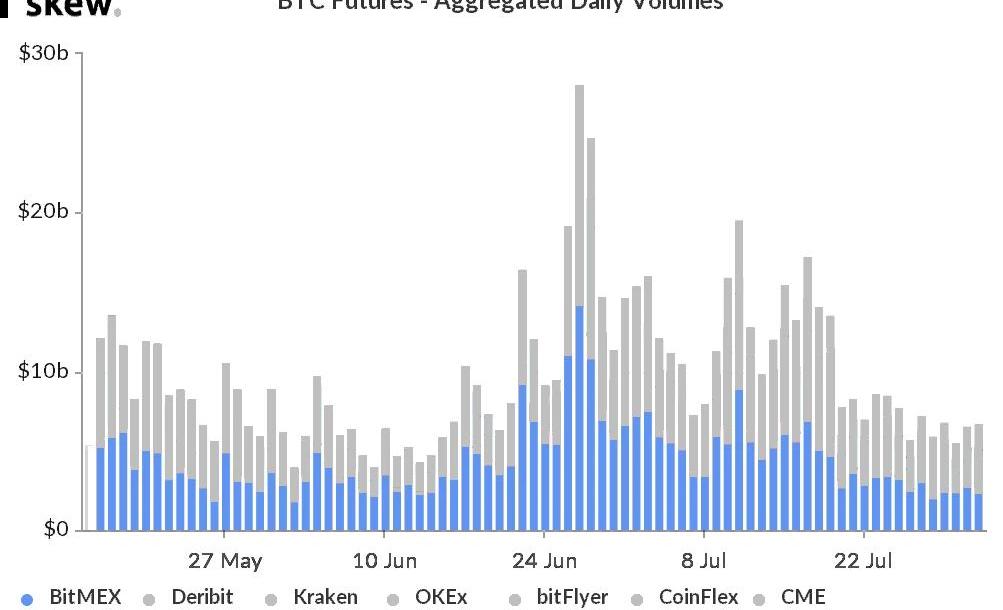

2019年BitMEX比特币期货每日交易量来源:Skew如上图所示,到2019年7月,BitMEX占据了近50%的市场份额。这一优势来自于所谓的永续合约(反向互换)市场。除了不需要KYC外,这个衍生产品交易所还提供了高达100倍的杠杆率,这有助于扩大用户基数。在“黑色周四”市场调整后,比特币价格跌至3600美元以下,竞争对手交易所争相提供类似服务,这导致BitMEX在2019年失去了主导地位。加密社区中的一些人认为,BitMEX对美国客户的禁令是导致其比特币市场份额下降的主要原因,而其他人则指出,他们的大规模清算是催化剂。在3月13日的暴跌中,BitMEX面临技术困难,不知为何宕机了25分钟。随着中断发生,比特币价格跌至4000美元以下,BitMEX的保险基金在接下来的48小时内增持1000枚比特币。自那次事件以来,BitMEX期货的未平仓头寸一直低于10亿美元。

外媒:尽管受到制裁,币安仍帮助伊朗公司交易了80亿美元:11月4日消息,数据显示,尽管美国制裁旨在切断伊朗与全球金融体系的联系,但自2018年以来,加密交易所币安已经处理了价值80亿美元的伊朗交易。据Chainalysis数据,几乎所有资金(约78亿美元)都在Binance和伊朗最大的加密货币交易所Nobitex之间流动。Nobitex在其网站上提供有关如何规避制裁的指导。通过币安的四分之三的伊朗资金是Tron(应是Tron区块链网络),Nobitex鼓励客户使用Tron进行匿名交易,而不会“因制裁而危及资产”。在美国司法部对币安进行调查之际,币安表示不是一家美国公司,但已采取积极措施限制对伊朗市场的敞口。

路透社审查的数据显示,自2018年以来,总计约29.5亿美元的加密货币直接在伊朗交易所和币安之间转移。伊朗交易所和币安之间通过中介层转移了另外50亿美元的加密货币。Chainalysis数据显示,Nobitex用户于2018年4月开始通过Binance转移比特币。从2020年8月起,Nobitex和Binance之间的Tron交易量激增。数据显示,就在今年10月,2000万美元的Tron直接在Binance和Nobitex之间流动。(路透社)[2022/11/5 12:18:26]

报告:尽管价格大幅上涨,BTC关键网络指标增长仍保持平稳:据Glassnode发布的最新链上周报,过去几天,尽管比特币价格大幅上涨,但其关键网络指标的增长仍保持平稳。比特币交易总数和新的比特币实体的增长速度与比特币价格的增长速度并不同步。总体而言,比特币网络每天的交易总量仍远低于2021年上半年的峰值。

目前,交易笔数为22.5万笔/天,而2021年1月的峰值为32.5万笔/天。就新实体而言,目前的数字为每天近11万个,而2021年1月为每天18万个。自2021年初以来,比特币的价格上涨了140%以上。这些数据显示,市场可能仍处于安静的积累阶段。(Finance Magnates)[2021/11/9 21:37:35]

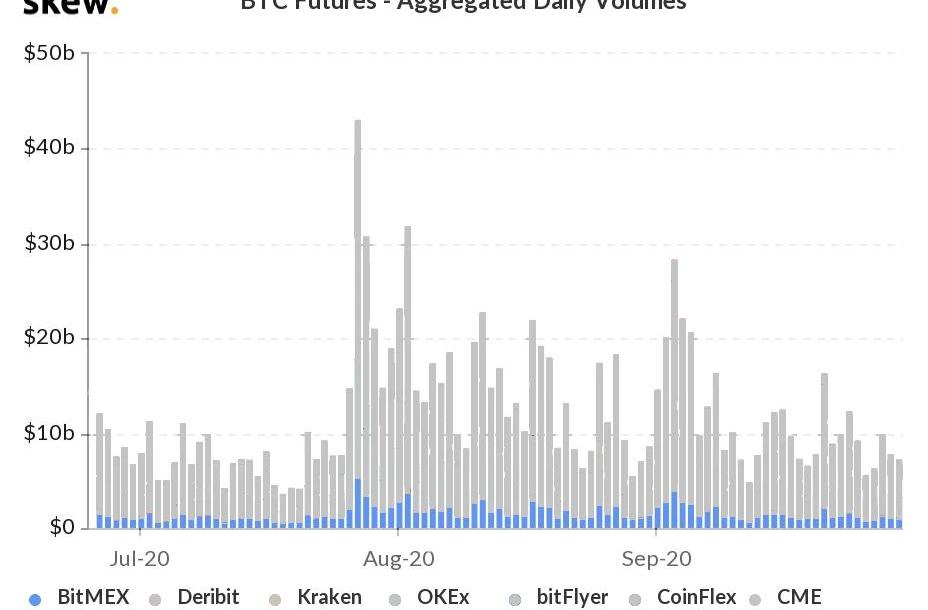

2020年BitMEX比特币期货每日交易量来源:Skew看看最近的数据,就交易量而言,BitMEX几乎变得无足轻重。在过去三个月中,其市场份额徘徊在18%左右,虽然无法衡量BitMEX交易所对BTC定价的影响,这表明显然它在过去18个月中失去了优势。尽管发生BitMEX事件,但比特币期货仍保持稳定

尽管网络健康增长 但比特币市场仍令人担忧:比特币的价格走势因看跌压力而停滞不前,而其网络继续显示出健康的上涨势头。根据Coin Metrics的数据,3月1日记录的算力实际上是比特币网络有史以来最高,一度达到136 EH/s。图表显示,比特币算力在2018年12月下降至31 EH/s,直到2019年11月才超过100 EH/s。算力在120 EH/s附近反弹了一段时间,然后在3月1日达到新高。新ATH也许是比特币网络算力在过去一年中增长大约三倍的证据。另一个衡量网络健康状况的指标是挖矿难度,其数据显示比特币的网络处于最佳状态,因为其在2月中旬达到15.52 T的历史新高(ATH)。不过,预计很快就会进行调整,将难度提高2.12%。交易数量和活跃地址也反映了2020年的逐步增长。根据CoinMetrics提供的数据,算力在3月1日达到历史新高时,BTC活跃地址数量为679597,而交易数量为309086.尽管在线数据不断增长,网络健康状况也有所改善,但比特币市场仍然担心熊市的存在。恐慌与贪婪指数暗示了这一点,今日为38,等级仍为恐慌。(AMBCrypto)[2020/3/3]

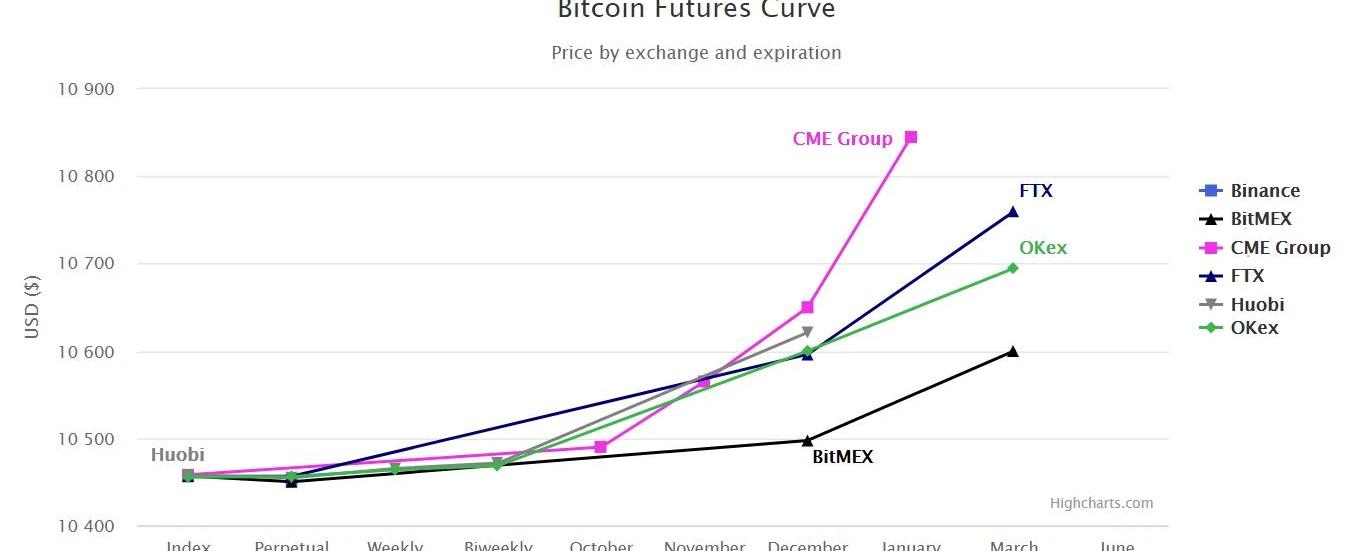

基本指标将定期现货交易所的期货合约价格与当前价格水平进行比较。它通常也被称为期货溢价。健康市场的年化收益率通常为5%至15%,这种情况被称为期货溢价。另一方面,在严重看跌的市场中,通常会产生负数。

尽管央行禁止 伊朗继续发展国家级加密货币:尽管该国央行禁止银行处理加密货币,伊朗一直在开发自己的加密货币,但该项目已经导致一种实验性的本地加密货币出现。伊朗信息和通信技术部长澄清说,这项禁令不会影响伊朗的加密货币发展。他说,“尽管受到了央行的限制,伊朗加密货币项目但仍在进行中。”[2018/5/1]

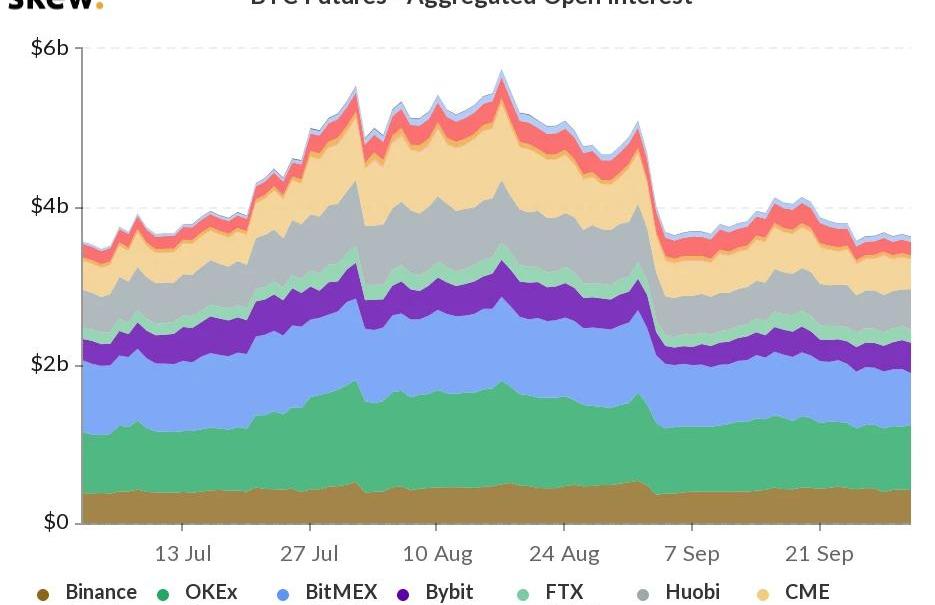

BTC期货曲线来源:Highcharts.com上图显示,除BitMEX之外,所有交易所的3个月合约溢价年化5.4%或更高。实质上,专业交易员正在发出信号,表明他们的预期没有受到昨日事件的影响。如果说昨天的消息有什么影响的话,那就是这是一个交易所特有的问题,对整个期货市场几乎没有影响。值得注意的是,在投资者平仓时,期货溢价可以保持相对稳定。毫无疑问,这将是一个非常令人担忧的情况,因为这将表明交易员对交易所的流动性感到担忧。从这个角度来看,未平仓合约是投资者对特定市场或交易所信心的最关键证据。即使未平仓头寸总金额不变,从BitMEX外流到其他交易所的资金也会反映在未平仓交易数据中。

BTC期货总未平仓合约来源:Skew注意一下昨天的新闻是多么平淡无奇。BitMEX未平仓持仓额为6.5亿美元,较前一天下降11%,但总持仓额基本未受影响。火币消化了大部分变化,表明一些交易员可能调整了头寸。比特币期权情绪保持中立

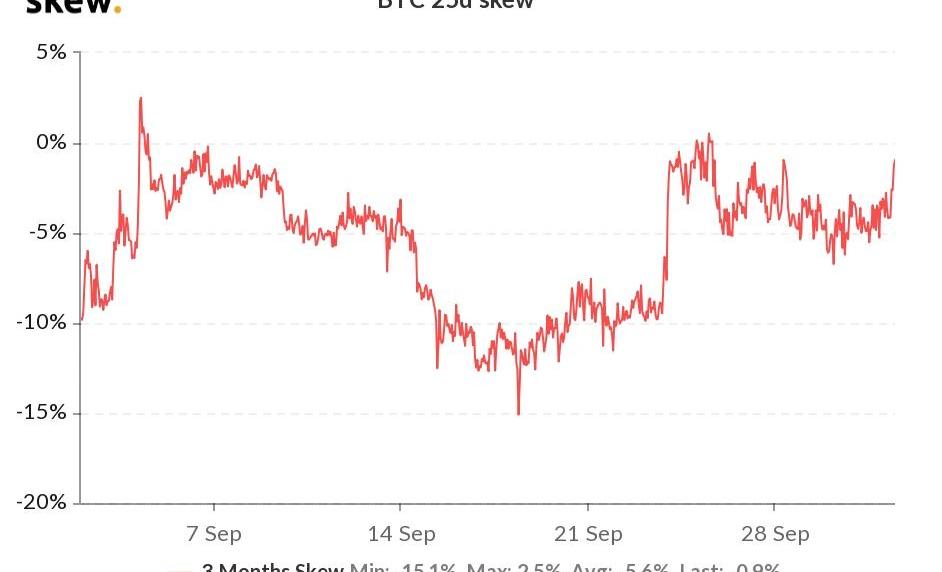

25%deltaskew有助于通过期权定价来衡量专业交易者的情绪。通过比较类似风险的看跌期权和看涨期权的隐含波动率,投资者可以判断看涨期权或看跌期权是否更贵。

比特币3个月期期权deltaskew达到25%来源:Skew上图显示,3个月期权deltaskew达到25%,一直保持在中性区域。负指标表示看涨期权的隐含波动率大于看跌期权的隐含波动率,表明市场预期略微看涨。这个指标在过去一周一直在0%和-5%之间波动,远未达到看跌的预期。对期权市场的人气而言,昨日的走势可以说是平稳的。在牛市中,坏消息很容易被抛在一边

没有比坏消息更好的迹象表明牛市即将到来了。不管BitMEX在交易量和定价上的重要性在不断下降,还是针对排名前5位的交易所的行动无疑,都会给市场带来不利影响。投资者和加密货币倡导者还应考虑到6天前Kucoin遭受的1.5亿美元黑客攻击。当时它对比特币价格的影响几乎为零。现在假设这些事件发生在一年前,当时BTC在测试1.4万美元失败后处于下降趋势,随后在1.2万美元形成顶部。同时,随着BitMEX事件发生,黄金在9月28日触及2个月低点1850美元,目前已部分回升至1900美元。美国还讨论最终敲定第二轮经济刺激计划,总额达2.2万亿美元,美国将在不到30天的时间内举行美国总统大选。从历史上看,所有这些事件都倾向于给市场注入不确定性,并且比特币衍生品的数据在如此动荡中继续保持稳定这一事实表明,1.2万美元可能比人们想象的更早受到考验。

编者按:本文来自以太坊爱好者,作者:dankrad,翻译:阿剑,Odaily星球日报经授权转载。摘要:Eth2中的时间服务器攻击之前也有人讨论过.

1900/1/1 0:00:00编者按:本文来自区块链大本营,作者:RasVasilisin,译者:火火酱,Odaily星球日报经授权转载。金融系统已经濒临崩溃,而现实世界也不存在力挽狂澜的超级英雄.

1900/1/1 0:00:00我在不久前发表的一篇观点中认为,Uniswap发行的代币UNI很有可能被SEC认定是证券,因此Uniswap团队很有可能被SEC起诉.

1900/1/1 0:00:00作者|秦晓峰编辑|Mandy王梦蝶出品|Odaily星球日报 北京时间10月8日晚21点,美国移动支付巨头之一的Square公司发布公告称,购买了大约4709个比特币.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,作者:AlexDovbnya,编译:CaptainHiro,星球日报经授权发布.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:SHEVCHENKO,Odaily星球日报经授权转载.

1900/1/1 0:00:00