分析师|Carol编辑|Tong出品|PANews

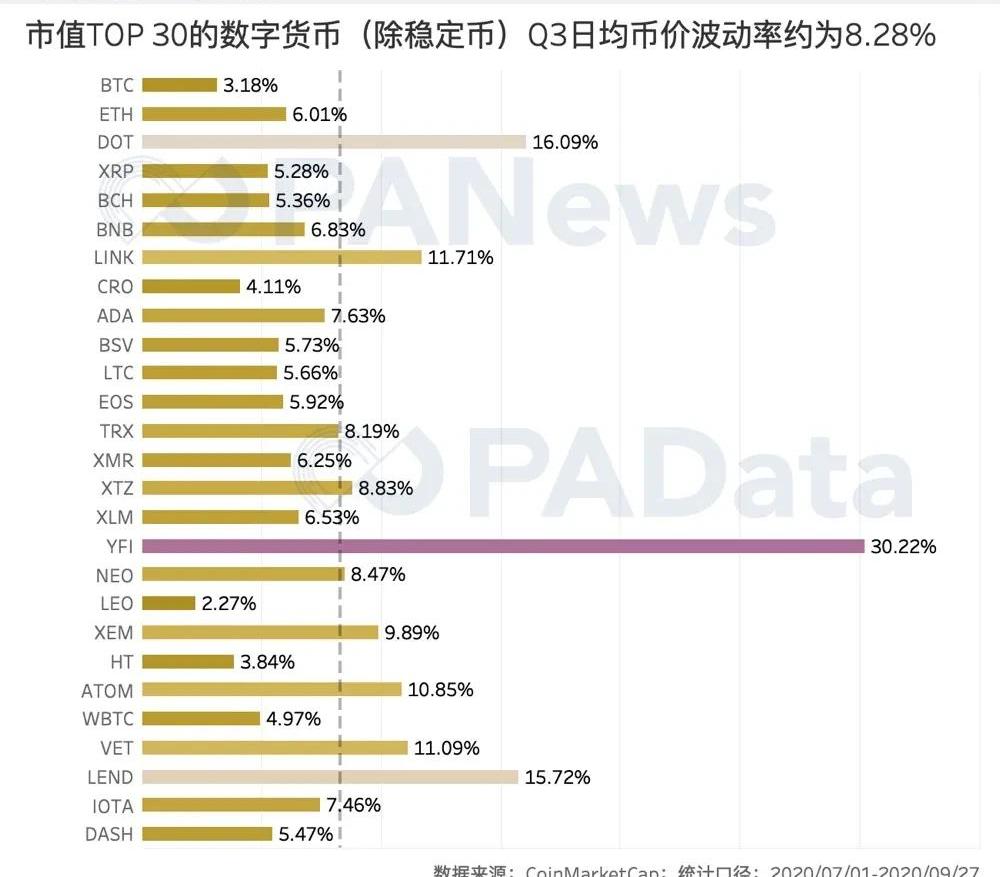

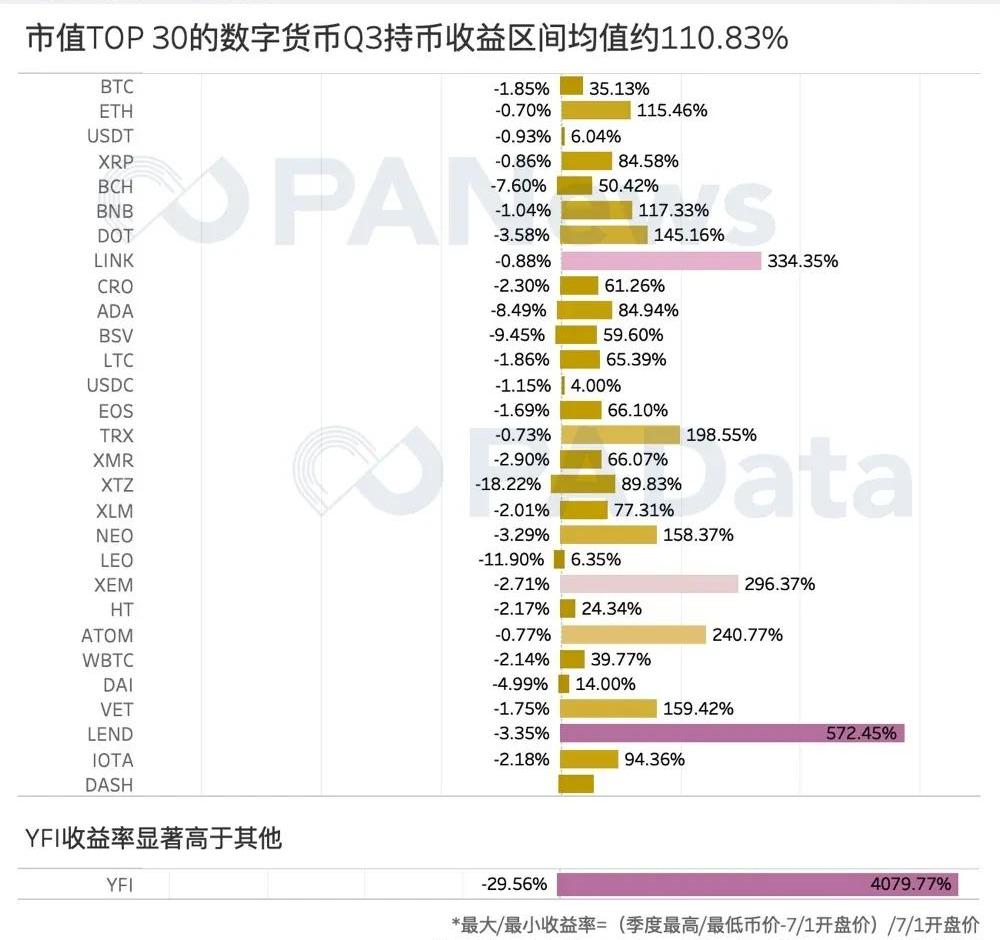

今年第三季度,整个市场的目光始终没有离开过DeFi。YieldFarming不止推动了借贷产品快速发展,还推动了AMMDEX、稳定币、合成资产等其他细分业态快速发展。在多架马车的拉动下,DeFi正向内循环开始形成。受益于DeFi市场的红火,根据CoinMarketCap的数据,三季度数字货币的市场规模从7月1日的2600.93亿美元上涨至了3404.84亿美元,涨幅接近40%。为展现在狂热的“农耕时代”中,各个数字货币的具体表现和市场新动向,PAData进行了本年度第三次TOP30系列观察(TOP30指市值排名前30的数字货币,下文简称TOP30),观察期为7月1日至9月27日。根据分析,三季度TOP30的币价平均上涨超47%,季度持币收益区间同比扩大46%,但总市值略有下滑,币价日均波动率已回升至7%以上,需警惕风险。YFI成三季度收益表现最佳的资产。PADataInsights:三季度TOP30的总市值上涨约19.74%。除稳定币以外的其他数字货币币价涨幅约47.08%,延续了二季度的上涨趋势。YFI是三季度表现最好的资产,币价大约翻了28倍。币价日均波动率从Q2的5.57%回升至8.28%,与今年Q1较为接近。三季度投资者持币收益区间均值约为111%,同比扩大46%。18种泛DeFi类代币币市值进入前100,“乐高”推动DeFi概念币内循环。DOT/YFI/WBTC新晋合成资产值得关注

主力数据复盘:比特币下跌前多个平台主力平多:AICoin PRO版K线主力数据显示:在昨天拉升后的盘整中,包括OKEx BTC当季合约、火币BTC当季合约、BitMEX XBT永续合约,币安BTC永续合约在内多个合约主力均有较多大额委托卖单成交。 其中,火币BTC季度主力在昨天17:30-今天00:35时间段,累计出现了29笔大额委托卖单,最终成交3488.72万美元。AI-PD-持仓差值在大部分大额委托单的过程为较高红柱,可判断大部分为卖出平多。[2020/9/29]

三季度,共有3个新晋资产,包括公链Polkacot的原生代币DOT、聚合理财产品yearn.finance的治理代币YFI和合成资产WBTC。虽然从资产轮动的角度来看,三季度的市场活跃度与上半年一致,都有三种资产新晋,但值得注意的是,此前的新晋资产主要是曾经进入过TOP30的“老人”,而三季度新晋的三种资产都是首次进入TOP30,这展现了市场中新题材的快速发展。

从市值排名变化来看,二季度表现抢眼的公链在三季度被DeFi概念币抢了“风头”,LEND、DAI、YFI和WBTC市值排名均上升了15个位次以上。其中LEND的市值从上季度的44位上升至三季度的28位,DAI从上季度的54位上升至三季度的26位,YFI和WBTC新晋分列24和25位。另外,上季度新晋的DeFi概念币COMP在本季度只位列44位,下跌17位,这侧面反映了新题材的更替速度。而备受关注的Uniswap治理代币UNI只位列39位。从市值TOP30的数字货币的类型来看,DeFi类代币也已经在市场中占据了一席之地,以包括稳定币、借贷产品治理代币、DEX治理代币、合成资产等在内的宽泛范畴来划分,三季度,除了USDT、USDC、DAI、YFI、LEND、WBTC、LINK进入市值TOP30以外,在市值TOP100之内还有UMA、SNX、MKR、UNI、COMP、ZRX、LRC、KNC、BAND、YFII、BAL等11种资产在列。

主力成交数据复盘:1097万张主力卖出确认5分钟周期三角形破位:AICoin PRO版K线主力成交数据显示:BitMEX XBT永续合约在5月21日00:00-16:00做5分钟周期中做三角形震荡。

16:10分,价格接近平台下沿支撑线线并很快跌破。跌破后的20分钟内,共计有6笔,共计1097万张主力卖出;有3笔,共计440万张主力买入,成交差-657.75万张。较多的主力卖出跟进可以判断该周期的三角形突破为真跌破。

随后的16:40,比特币再次下跌,最低一度跌至9250美元。[2020/5/21]

其中,随着DeFi的发展,比特币以及规模庞大的传统资产未来会被越来越多的引入到DeFi生态,合成资产可能作为新的题材受到更多关注。另外,今年以来,平台币和稳定币的格局也已经基本稳定稳定,BNB、LEO和HT组建了平台币的第一梯队,稳定币中USDT和USDC持续增发,在市场中的地方日渐稳固。DeFi“乐高”推动DeFi概念币的正循环

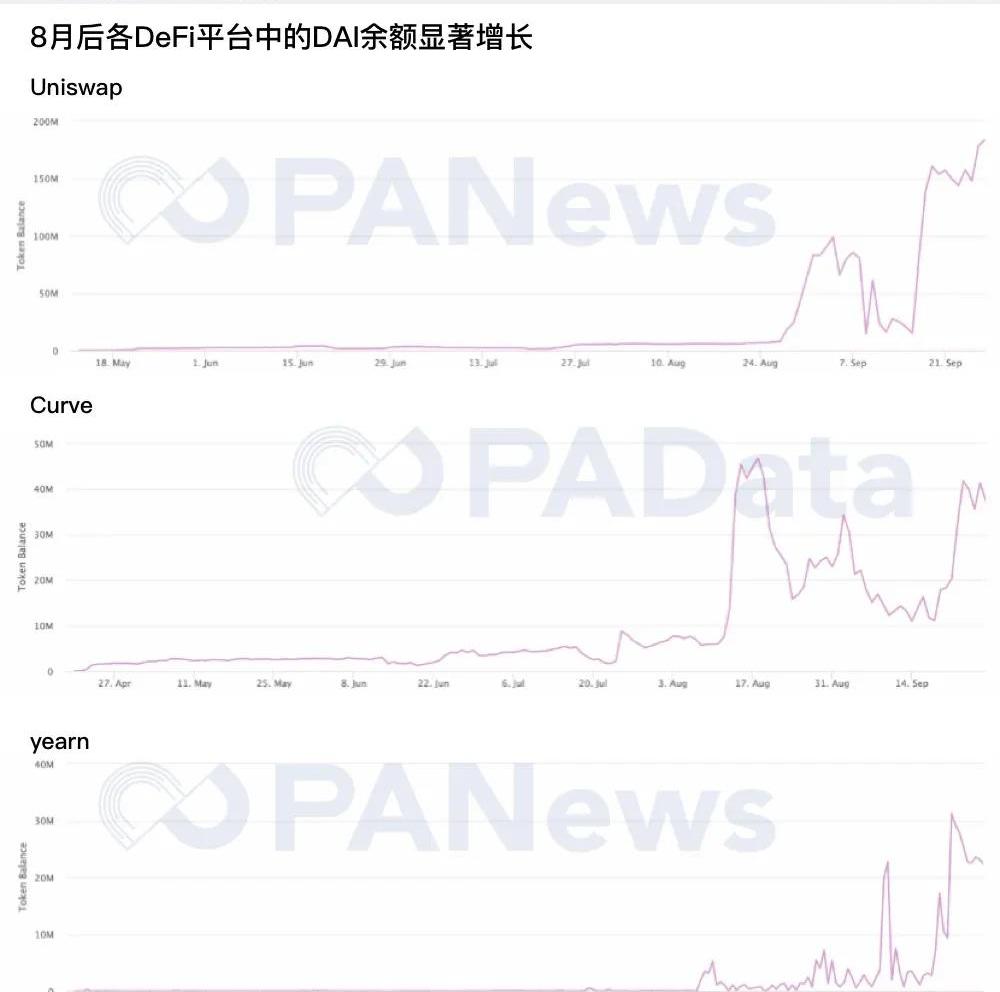

DeFi概念币的集体上扬不仅受益于近期DeFi产品自身的创新,而且还受益于DeFi产品间的可组合性,这使得DeFi概念币在火热的市场中形成了正向内循环。比如以太坊DeFi的“央行”Maker,其生成的稳定币DAI自去年下半年以后,市值排名就在50名以外,但随着今年DeFi领域中其他产品的丰富,DAI的流通量进一步提高了。根据Etherescan的数据,目前持有DAI最多的10个地址中,有5个都是DeFi平台,包括Uniswap、Balancer、yearn.finance、Curve和Aave。并且从余额变化趋势来看,这些平台的DAI余额自8月中下旬开始快速上涨,从时间上来看,这与开放DAI挖矿的时间基本吻合。

复盘:两条趋势线突破均有主力买入成交确认:AICoin PRO版K线主力成交数据显示:23日20:35~23日21:35,比特币价格运行至4月19~23日四小时周期的下降趋势线(7305-7189)以及4月7日~23日四小时周期的下降趋势线(7475-7189)附近,并分别于20:35和21:35完成突破。

20:35第一条趋势线突破,突破前后,有4笔,共计950万美元主力买入成交;21:35第二条趋势线突破,突破前后,有7笔,共计1003万美元的主力买入成交。主力大单的迅速跟进确认了两条下降趋势线的突破。

随后,不断有大买单跟进说明了趋势还在持续,直到22:25分出现一笔500万美元的大卖单,趋势告一段落。[2020/4/24]

同样受到利好的还有合成资产,比如将BTC“迁移”至以太坊的WBTC。根据Etherescan的数据,目前持有WBTC最多的10个地址中,有8个都是DeFi产品,包括Uniswap、Maker、Curve、Compound等。从各平台的余额趋势来看,除了Maker较早接受WBTC为抵押品以外,其他平台的余额增长主要发生于9月中旬以后,这同样与DeFi资金池开放的时间相吻合。

主力大单跟踪复盘:暴跌前现货大单卖出接近4000 BTC:AICoin PRO版K线主力大单统计显示:在3月6日16:00~3月8日凌晨横盘阶段,火币及OKEx BTC现货交易对大单卖出总计20笔,共计3770.98BTC。大单买入仅5笔,总成交363.82 BTC,成交差-3407.16BTC。3月8日凌晨,比特币下跌,今天晚间继续下挫,截至目前已跌超8%。[2020/3/9]

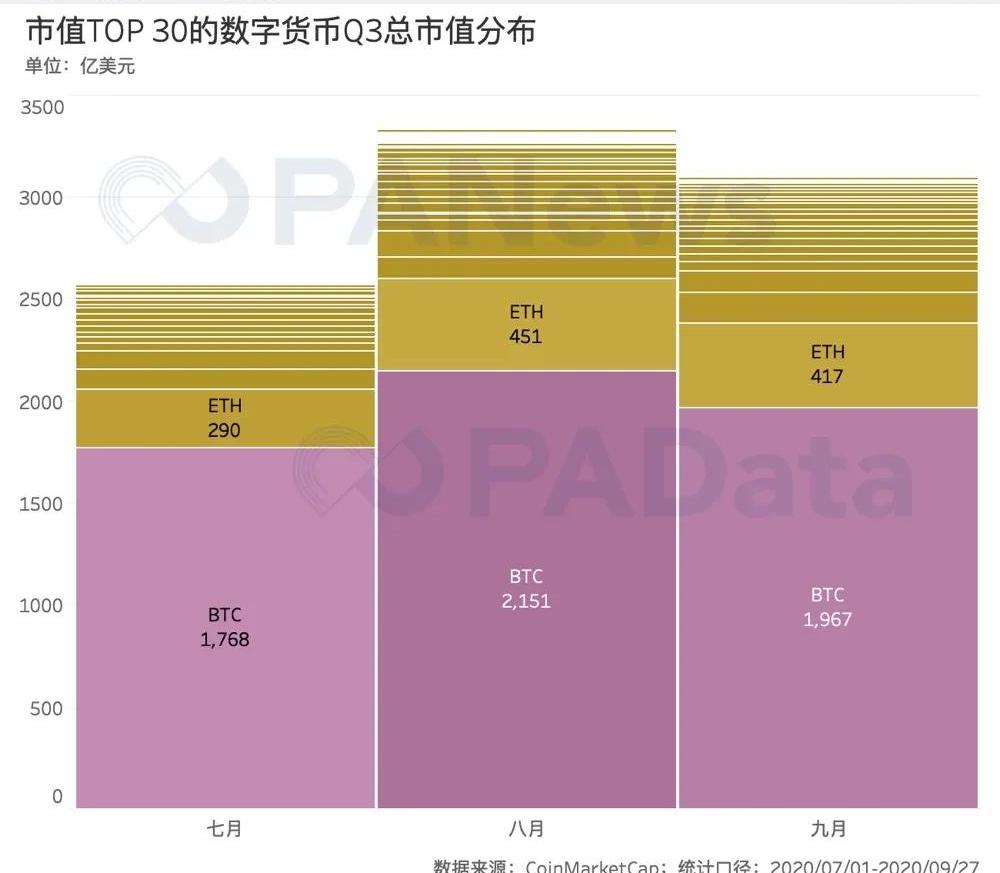

市值涨幅明显TOP30平均上涨超40%

三季度,TOP30的市值持续增长。从7月份的2629亿美元上升至9月份的3148亿美元,涨幅约为19.74%,低于二季度的29.81%。其中,8月份TOP30的市值环比上涨26.97%,是三季度中市场上行动力最强的一个月。

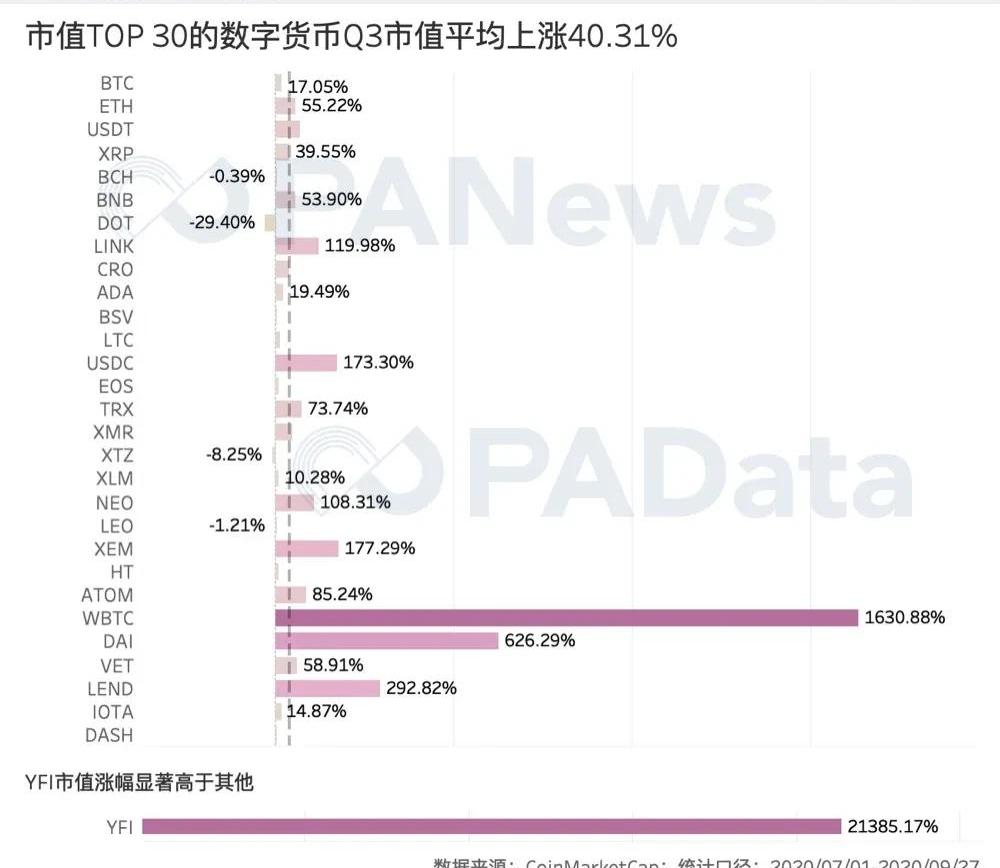

从各个数字货币的市值涨幅来看,三季度市值涨幅最高的是YFI,从7月20日上线初的441.87万美元上涨至9月26日的9.49亿美元,相当于翻了214倍。除此之外,WBTC和DAI的市值涨幅也显著高于其他资产。WBTC的市值涨幅也达到了1630.88%,相当于翻了17倍,截至9月26日,其市值约为9.32亿美元。DAI的市值涨幅约为626.29%,相当于翻了7倍,截至9月26日,其市值约为9.33亿美元。

动态 | EOS备选节点CryptoLions复盘丛林测试网遭受攻击全过程:EOS备选节点CryptoLions发文,复盘了丛林测试网遭受攻击和恢复的过程。攻击者滥用丛林测试网的faucet,用测试网上的代币投票给不生产区块的节点,从而导致测试网罢工。CryptoLions提到,这次攻击不会发生在EOS主网上,因为EOS主网没有faucet。[2018/9/11]

另外,LEND、XEM、USDC、LINK和NEO三季度的市值涨幅也都超过了100%。其中,值得注意的是,USDC持续大量“印钞”,上季度市值增长35%,本季度增长173.30%。还有4个数字货币三季度的市值负增长,分别是DOT、XTZ、LEO和BCH,除了DOT市值缩水了近30%以外,其他3个数字货币的市值跌幅都不大。鉴于各数字货币市值涨幅离散程度较大,因此以中位数衡量整体的平均水平。根据统计,三季度,TOP30的数字货币的市值涨幅中值约为40.31%,低于二季度平均水平的47.57%。币价涨幅同比趋同日均波动率上升

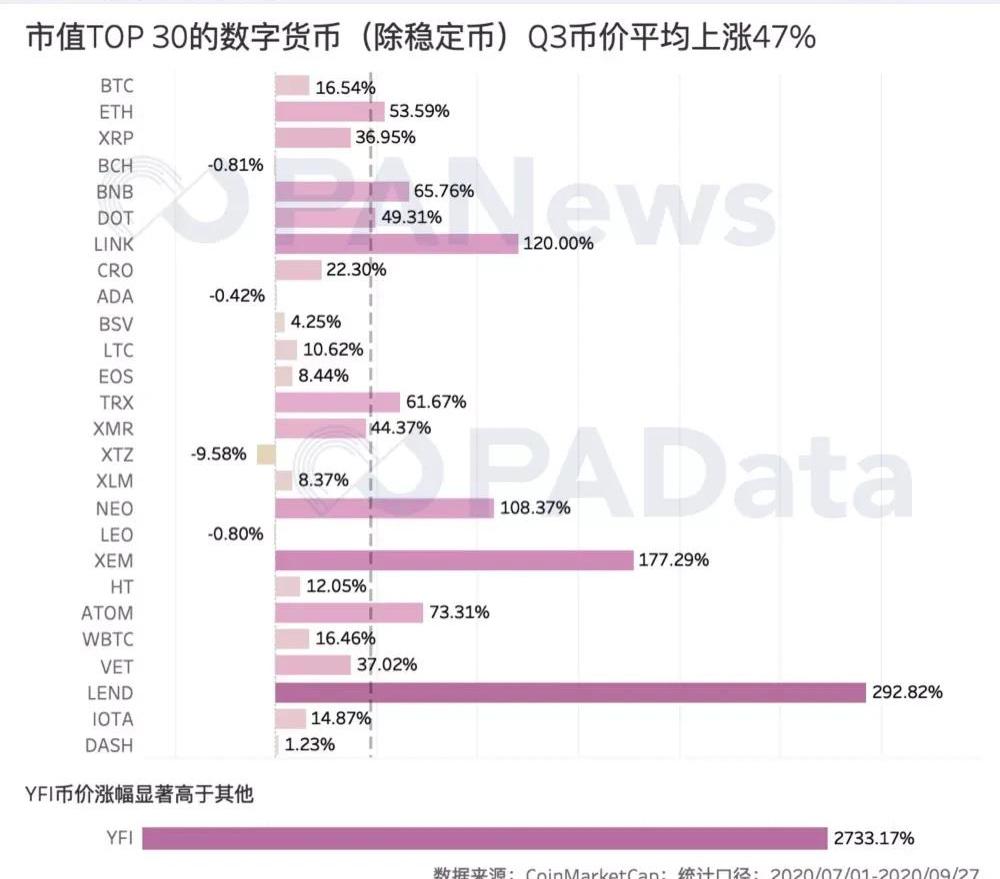

三季度,YFI是收益表现最好的资产,币价从7月1日的1118.17美元上涨至9月26日的31679.70美元,相当于翻了28倍,不仅完成了1YFI≈1BTC的口号,还超额达成了1YFI≈3BTC。除此之外,三季度币价涨幅较高的还有LEND、XEM、LINK和NEO,其中LEND的币价涨幅约为292.82%,仅次于YFI。另外,XEM和NEO虽然从各自公链发展的消息面上看并没有重大利好,不过币价涨幅也超过了100%。

相较于DeFi概念币的火热,BTC和ETH表现比较稳健,BTC三季度币价整体涨幅约为16.54%,ETH的涨幅约为53.59%,环比涨幅均有所下滑。此外,XTZ、BCH、LEO和ADA的币价在三季度整体微跌,XTZ下跌最多,接近10%。上半年,XTZ的币价持续上涨,从Staking质押率和链上活跃地址数来看,XTZ近期并没有转折性变化,本季度币价下跌或为回调。在不考虑稳定币和YFI的情况下,三季度TOP30的币价平均涨幅约为47.08%,与上季度的49.88%基本相当,市场整体仍然处于上行阶段。但需要注意的是,本季度TOP30的数字货币日均币价波动率上升至了8.28%,高于二季度单边上行趋势下的5.57%,略低于一季度调整期的8.66%,投资者需警惕市场变化。

从各个数字货币的波动率来看,高收益的YFI也表现出了高风险,三季度日均币价波动率达到了30.22%,远高于其他资产。其次,DOT、LEND、LINK、VET、ATOM也表现出了较高的风险性,币价的日均波动率都超过了10%。三季度币价日均波动率较低的是LEO、BTC、HT,都不超过4%,相对稳健。币价上行,波动率上升,在这样的市场环境下,三季度投资者持币的收益区间环比扩大了。根据统计,二季度投资者持币的收益区间均值约为76%,三季度扩大至约111%,涨幅约为46%。但相较一季度的148%,三季度收益区间均值的扩大仍然没有改变全年下跌的趋势。

从正负收益区间的分布来看,三季度,各个数字货币的持币负收益区间都远远小于正收益区间,这说明理论上,三季度投资者持币获得收益的概率仍然很高。持币正收益区间最大的是YFI,约为4079.77%,相当于翻了41倍,但同时,YFI的负收益区间也是最大的,达到了29.56%。其次,LEND的持币正收益区间也达到了572.45%,LINK的持币正收益区间也达到了334.35%,而然这两种资产的负收益区间分别只有3.35%和0.88%。三季度即使持有稳定币,也有可能获得市场溢价带来的收益,USDT、USDC和DAI的正收益区间分别约为6%、4%和14%,即使综合负收益区间来看,稳定币的持币收益甚至都好于不少传统基金的表现。

标签:BTCDEFIEFIDEFHDBTCdefi communityRestaurant DeFiInfiniityDeFi

编者按:本文来自Cointelegraph中文,作者:MARIEHUILLET,Odaily星球日报经授权转载.

1900/1/1 0:00:00编者按:本文来自蜂巢财经News,作者:凯尔,Odaily星球日报经授权转载。DeFi市场爆发阶段,人们常常将项目的锁仓价值视作衡量项目和代币资产价值的重要指标.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:HUSAYNHASHIM,Odaily星球日报经授权转载.

1900/1/1 0:00:00编者按:本文来自黑氏理论,作者:黑鳳李,Odaily星球日报经授权转载。随着加密市场的用户和资产规模逐步扩大,各大主流机构甚至海外政体都开始拥抱数字货币,用于弥补法币体系下的缺陷,以及作为一种主.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:COINTELEGRAPHCONSULTING,Odaily星球日报经授权转载.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:SHEVCHENKO,Odaily星球日报经授权转载.

1900/1/1 0:00:00