用Scoopy Troples的话来说,DeFi 2.0提供了三样东西:

在DeFi协议中提高资本效率:$TOKE将给做市商一笔贷款,然后做市商将提供流动性的另一边,然后创造市场/增加深度,并从价差中获利。

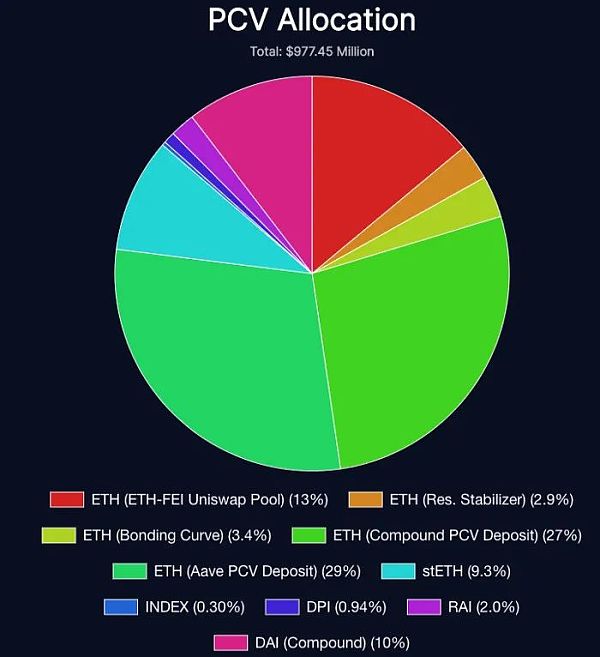

协议控制价值/流动性:$OHM是这方面的先驱。他们不仅有一个挖矿项目,还出售OHM来支持货币,并以$OHMDAI和$OHMLUSD的价格购买所有LP份额。

针对DeFi协议的高级资金管理:项目将获得资金并将其部署到DeFi中,以增加收入和收益。

用最简单的术语来说,DeFi是一个生态系统,通过这个生态系统,可以在公共去中心化区块链网络上使用各种金融产品。DeFi向任何人都开放这些产品,用户无需通过券商和银行等金融中介机构。

比特币支出产出利润率(SOPR)目前处于“利润驱动”状态:金色财经报道,据区块链分析公司Glassnode在社交媒体披露最新数据显示,当前比特币支出产出利润率(SOPR)处于“利润驱动”状态,但是,最近不断走低的价格正在测试当前趋势强度,目前底价表明市场参与者总体上处于亏损状态,未能收回利润驱动机制可能表明市场进一步疲软,而收回趋势将表明市场强势。[2023/6/18 21:44:16]

正如Sam Kazemian所描述的那样:DeFi 2.0协议在资产负债表上持有资产的效率更高,并通过代币持有者的思维部署稳定币、流动性、激励机制和资产。DeFi 2.0并不希望代币持有者只是选民,而是创建具有社会协调流程、机制和激励机制的平台,以在协议内生产和部署。

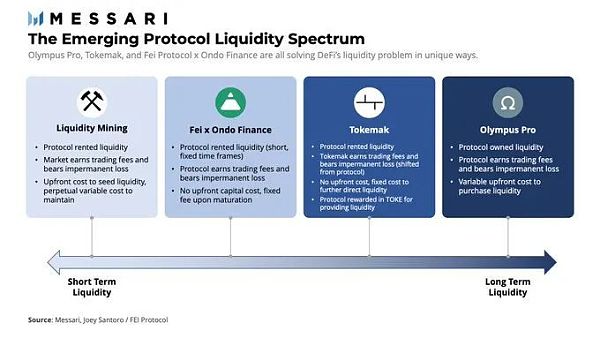

Messari创造了两大趋势将DeFi推出它的舒适区:LaaS和二级协议。

Gemini宣布开放PEPE充值:金色财经报道,总部位于美国的加密交易所Gemini宣布现在可以在Gemini网站和ActiveTrader上进行PEPE充值,很快将在Gemini移动应用程序和网站上提供美元、英镑、欧元、加元、澳元、港元和新加坡币交易对。[2023/5/10 14:53:56]

流动性即服务(LaaS)提供商帮助协议解决流动性挖矿成瘾问题。流动性挖矿在DeFi中不再具有吸引力,因为它是协议资产负债表上的一项永久性费用。对LaaS提供商是有益的,因为他们帮助各种协议从市场上购买流动性,甚至以廉价和高质量的方式租用流动性。

这些协议试图自动化、扩展或增强现有的DeFi模型。二阶协议利用了DeFi的可组合特性。这些协议也建立在现有的DeFi基础设施上,以增强、自动化或扩展现有的流程或模型。

欧盟数据法规定智能合约需包含终止开关:金色财经报道,根据欧盟成员国周一公布的欧盟数据法修订版,智能合约必须包含一个终止开关。代表各国政府的欧盟理事会于周五就文本达成一致,其提议似乎与欧洲议会立法者已经赞成的提议相呼应。法律的最终措辞现在必须在欧盟委员会的调解下由议会和理事会协商确定。

要求智能合约能够中断或终止其活动的拟议立法引起了区块链社区的担忧,担心破坏本应是自动化和不可更改的程序。[2023/3/27 13:29:05]

在当前的生态系统中,我们拥有的大多数DeFi 2.0协议都在尝试社交和算法规则,使它们的资本部署形式化。这些协议的区别在于抵押品、流动性、激励、治理代币和稳定币。

美国白宫:将继续监控加密货币的发展:11月11日消息,美国白宫:将继续监控加密货币的发展。加密货币在没有适当监管的情况下可能会伤害普通美国人,最新消息突显了这些担忧。美国白宫不会评论监管机构应该对加密货币采取什么行动。(金十)[2022/11/11 12:46:31]

这个协议使用Olympus DAO的债券机制,让项目有机会获得自己的协议拥有的流动性。项目可以以折扣价格将其代币兑换为基础资产或任何类型的LP代币。这种方法是对传统的流动性挖矿计划的巨大改进,在该计划中,项目必须保持雇佣流动性。

Olympus Pro允许协议永久购买流动性,同时保证这些代币的新需求渠道。Olympus Pro债券中的基础代币与$OHM代币没有任何关系。然而,项目可以与sOHM或OHM配对,从而接触 OlympusDAO 的生态系统。

加密矿企HIVE收到纳斯达克的缺陷通知函:7月6日消息,加密矿企HIVE Blockchain周一表示,在上月底错过年度申报截止日期后,它已收到纳斯达克的缺陷通知函。该信函要求该公司提交一份计划,以重新遵守交易所的上市规则。

HIVE没有指责市场因素,并表示其错过的截止日期是由于非风险发行人的申请截止日期较短。

HIVE有60个日历日提交其计划,详细说明其打算如何遵守规则5250(c)(1)。一旦该计划被完全接受,该矿企有最多180个日历日从其年度表格40F提交的截止日期起重新获得合规性。(Blockworks)[2022/7/6 1:54:20]

项目有机会使用原生代币并永久获得流动性,而无需担心损失。这与当前的情况不同,在当前的情况下,流动性挖矿具有类似的高前期成本,但没有任何回报。

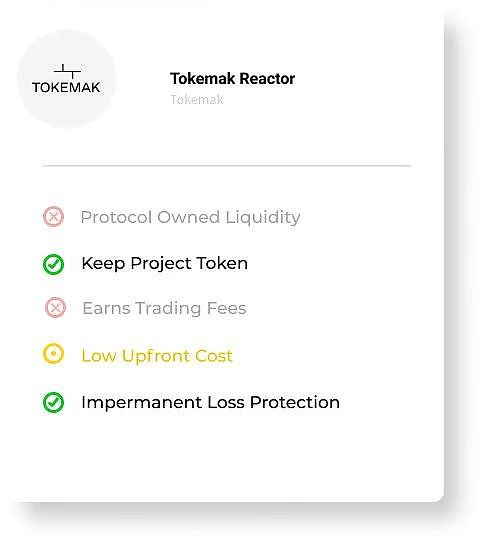

Tokemak是最早引入流动性即服务的协议之一。在Tokemak中,项目可以向反应器提供单个代币,然后与USDC或ETH等基础资产配对。

获得$TOKE的项目可以将他们的流动性导到他们选择的场所。这是一种比传统的流动性挖矿好得多的前期投资。

Tokemak的主要用途是:

流动性提供者和收益挖矿者:任何用户都可以将单一资产存入网络以用作流动性。

DAO:DAO可以利用Tokemak的流动性流来加强和直接为他们的项目提供流动性,这为传统的流动性挖矿提供了另一种选择。

新DeFi项目:新项目将能够以低成本建立自己的代币反应器,并使用Tokemak协议控制资产,为其项目从一开始就产生健康的流动性。

做市商:MM 可以利用网络的资产存储来引导各种交易所的流动性。

交易所:交易所也可以利用TOKE的效用,以获得深厚的流动性,以增强其市场深度

Fei 是一种具有去中心化和可扩展稳定币的协议,称为$Fei,该稳定币由链上储备支持。Fei协议是一个巨大的MakerDAO CDP,它已经形式化了部署流动性的方式。事实证明,这种机制比基于市场的单个CDP更有效。

Fei Protocol宣布与OndoFinance合作,将为DeFi提供昂贵且短期的LaaS选项。因此,协议不需要前期资本成本,但会面临无常损失。Fei Protocol 将在流动性期限到期时收取少量固定费用。

Jason Choi在推特上总结了DeFi领域的一些期望:

以下是一些总结:

去中心化金融的成果已经建立起来了。CeDeFi提供了下一个十亿到万亿美元的机会。

大多数去中心化金融协议最终看起来都是一样的。它们最终将垂直于加密银行。

三年内,DEX总成交量将超过VEX总成交量。

在5年内,去中心化金融的自托管前端将占到所有分散金融使用的30-50%。

在未来3年内,50%的去中心化金融用户将拥有链上身份和信用评分。

匿名团队将在未来3年内创造出市值最大的约50%的DeFi协议。

在3年内,超过20%的L2使用将来自于Optimistic rollups。NFT可能会超越个别元宇宙及其个别区块链。

在未来五年中,表现最好的NFT的价值增长可能超过在NFT市场上产生的总收入。

大多数DeFi用户并不关心他们使用的是快速L1还是L2。

未来五年最大和最活跃的 VC 中,有一个将是 DAO。

在未来五年内,我们可能会看到DAO收购一家知名的web 2公司,并将其代币化。

9月时依靠交易挖矿火爆一时的dYdX,最近因为交易挖矿的副作用而陷入低潮期。12月15日,该去中心化衍生品交易所治理通证DYDX报价8.3美元,相比9月30日27.88美元的高点下跌了70.2%.

1900/1/1 0:00:00金色财经 区块链12月21日讯 全球支付巨头 Visa 加密业务负责人 Cuy Sheffield近日接受了新德里电视台(NDTV)的采访,在采访中他表示.

1900/1/1 0:00:00今年,不少大型游戏厂商都对近来很火的NFT(非同质化代币)概念公开表示过感兴趣,而育碧成为了游戏圈“第一个吃螃蟹”的大型公司.

1900/1/1 0:00:00社交是我们当下的生活中不可或缺的部分,如果未来我们所有活动都搬到了线上,元宇宙中的社交将呈现怎样的新形态呢?最近曝光的一封Facebook内部邮件中描述了未来的元宇宙世界.

1900/1/1 0:00:001.Coinlist:2022年值得关注的五个加密趋势2021年是加密市场具有里程碑意义的一年。加密货币不仅是金融界的热门话题,现在也是流行文化的支柱.

1900/1/1 0:00:00据报道,电子商务巨头亚马逊最近投资了一个名为 Dibbs 的碎片化体育交易卡市场。该平台建立在 Wax 区块链之上,允许用户实时交易体育卡部分权益.

1900/1/1 0:00:00