几个月时间内,DeFi就经历了一场超级大牛市。如果从312黑天鹅事件算起,短短半年时间,DeFi前100项目代币总市值翻了20倍,触及100亿美元,DeFi生态质押资产总价值也从4.5亿美元上涨至90亿美元,同样翻了20倍。在此过程中,YFI涨幅万倍仅用时45天,最高价更是达到3.8万美金——一个YFI能买3个BTC,这些繁荣也让以太坊价格在短短一个月内上涨一倍......参与者们,再次见证了“区块链的速度”。于是乎“游戏变了”、“散户干掉VC”、“ETH超越BTC”、“去中心化金融革命”等等让人如痴如醉的词汇开始变得流行。那么,到底是什么推动了这一切?DeFi世界的起点、拐点与终点在哪里?暴涨过后,DeFi世界的旅程真的才刚刚开始?从MakerDAO到Bancor,古典DeFi的起点

PrimitiveVentures创始合伙人万卉将DeFi分为四类,分别是古典DeFi、复古DeFi、先锋DeFi、激进DeFi。其中古典DeFi主要由MakerDAO、Bancor与Compound作为代表,三者的发展历程完美诠释了DeFi的起点、拐点与高点。本文重点围绕古典DeFi展开,后续文章我们将会继续探讨复古DeFi、先锋DeFi、激进DeFi的可能性。MakerDAO,Bancor,DeFi世界的起点。回顾MakerDAO项目发展史,将MakerDAO质押资产总价值作为主线,辅以拐点大事件,就能梳理出一个相对清晰的发展脉络,毕竟MakerDAO从诞生至今也只有2年半时间。2017年12月9日,去中心化稳定币项目MakerDAO上线,此时发行的Dai还只接受单一抵押品ETH,到了2019年11月18日,Maker宣布推出新型的多抵押Dai,开始接受BAT作为抵押资产发行稳定币Dai,2020年才逐步接受了USDC、wBTC作为质押物。从MakerDAO上线到2019年6月份,一年半时间,MakerDAO上质押的资产价值基本上处于缓慢直线上涨状态,虽然中间有一些波折。

沃顿商学院:DeFi有改变全球金融的潜力:宾夕法尼亚大学沃顿商学院刚刚发布了对去中心化金融(DeFi)的评估报告。报告称:“ DeFi有改变全球金融的潜力,但迄今为止的活动集中在现有数字资产所有者社区中的投机,杠杆交易和产生收益上。”报告还称该新兴产业面临许多风险。(Decrypt)[2021/5/24 22:39:43]

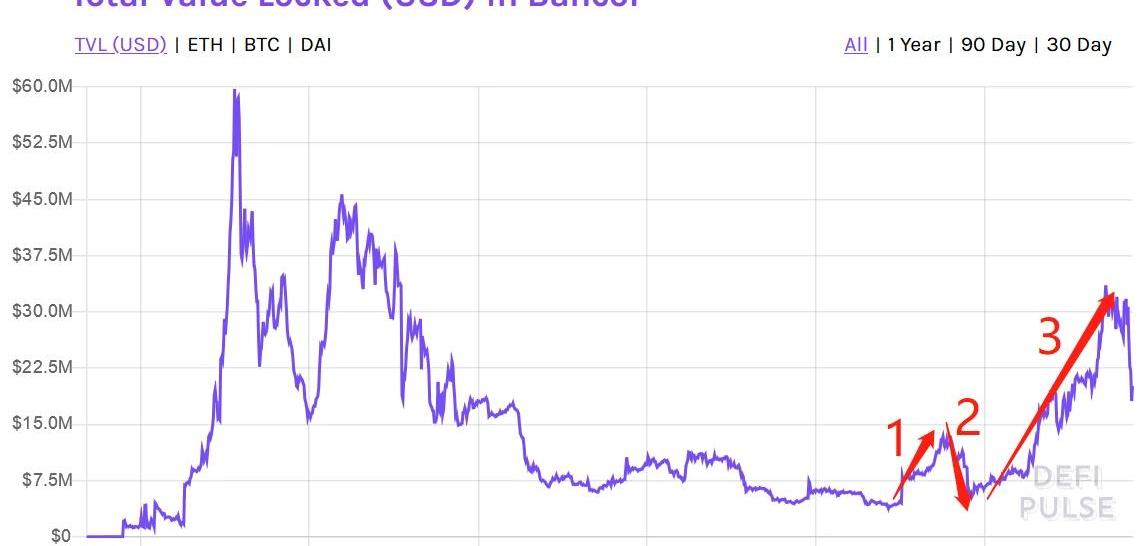

此后,到2019年年中,随着比特币进入从14000U到8500U的下跌通道,MakerDAO资产质押总量进入迅速下降。此后进入第2阶段,从2019年年中到2019年年底,MakerDAO上资产质押逐步上涨,但增长速度并没有十分明显的变化。直到2020年1月后,MakerDAO世界迎来了巨大的转机,此后的第3、4、5阶段,MakerDAO质押资产总价值开始剧烈波动,并迅速蹿升。此规律在DEX项目Bancor上也有十分明显的体现,我们看到2020年1月份后,Bancor的资产质押量同样经历了剧烈波动,此后快速上涨的情况。

数据:DeFi代币总市值回升至74亿美元:DeFiMarketCap数据显示,DeFi代币总市值回升至74亿美元,截止发稿时总市值约74.39亿美元。据悉,DeFi代币总市值近期波动较大,7月21日总市值曾突破100亿美元,7月22日回调至64亿美元。[2020/8/3]

之所以会有如此剧烈的变化,与机构入局DeFi有着莫大的关系。在今年Q1Q2,众多加密机构纷纷入局DeFi,例如分布式资本、CoinbaseVenture、MorganCreekDigital、MulticoinCapital等华尔街背景的投资机构大力布局DeFi。此外,像Polychain则是号称管理10亿美元的资方,也是DeFi的重度投资者。任何事物在从平庸到优秀,有其必然性,这一切转折点就是Compound发行COMP代币,并开启“借贷即挖矿”。这彻底引爆了整个DeFi市场,让人们意识到向DeFi注入流动性将会带来怎样的想象空间。可以说,Compound的“借贷即挖矿”,是DeFi世界的拐点。Compound的“借贷即挖矿”,DeFi世界的拐点

99Ex与OKEx将于7月17日同步上线DeFi代币DMG、CELO:99Ex官方公告,DMG将于7月17日11:30 SGT正式上线99Ex,并开放DMG/USDT交易对;CELO将于7月17日15:00 SGT正式上线99Ex,并开放CELO/USDT、CELO/BTC交易对。99Ex目前已经上线COMP、BTM(2X)、KNC(3X)、BNT四种DeFi类代币。

据悉,DeFi货币市场(DMM)是一个旨在将真实世界资产池令牌化的协议,以产生链上加密货币存款的收入。CELO是一个开放、去中心化的平台,致力于帮助每一个拥有手机的人享受到金融服务。99Ex是一个基于区块链技术应用的多语言创新数字资产交易平台,由OK CAPITAL、科银资本、连接资本、链兴资本战略投资,累计交易用户100万+,日均交易用户20万+。[2020/7/17]

2020年6月16日,Compound的治理代币COMP上线,借贷即挖矿模式随即上线,此后,Compound上的资产价值呈爆发式增长。项目资产质押量从1亿美元,在两个月后就迅速增加至9亿美元。

报告:二季度DeFi总交易量达115亿美元:Dapp.com发布2020年第二季度的DApp市场报告。报告要点如下:

1.6月21日,DeFiDApp的交易量创历史新高,达6.08亿美元,同一日,Compound代币COMP价格也创下新高,为372.79美元;

2.二季度DeFi总交易量为115亿美元;

3.Brave浏览器原生代币BAT是二季度DeFi中使用最多的代币,交易额达到9.31亿美元,超过ETH和Dai的总和;

4.二季度以太坊的活跃DApp用户数量增加了一倍(97%)至125。82万,也创下历史新高;

5.以太坊DeFiDApp的交易量在6月达到了57亿美元,占以太坊网络总DApp交易量的97.5%。

6.6月中旬,Compound开始为用户分发治理代币COMP之后,COMP在6月下半月的交易量相比上半月激增24倍至33亿美元,用户数量也从2,629增加到11,879。[2020/7/7]

Metacartel Ventures合伙人:DAI稳定币是DeFi生态系统中的定时炸弹:4月21日消息,Metacartel Ventures合伙人Adam Cochran表示,DAI稳定币是去中心化金融生态系统中的“定时炸弹”,其对全球去中心化财务的健全性构成了巨大威胁。Adam Cochran称,DeFi机构就像是由相互连接的元素组成的乐高积木,其中包含一个共同基础细节,即DAI稳定币。也就是说,DAI稳定币是脆弱环节的最弱点。所有基于单一资产的系统都需要依赖其发行的公平性、来源和交易的可信性。如果该资产不能满足这些要求,所有DeFi客户将需要准备好迎接另一个数百万级别的黑客攻击。(U.Today)[2020/4/21]

如果说MakerDAO只是去中心化金融世界的美联储,那么Compound就是商业银行,负责质押借贷,发行COMP以奖励给参与质押借贷的投资者,COMP上市交易,以鼓励更多人参与质押借贷,Compound上的资产就这样开始爆发式增长。Compound的借贷挖矿,彻底激活了整个DeFi世界,6月16日之后,DeFi生态的质押量也开始爆发式增长,在短短两个多月内就从10亿美元攀升至100亿美元。

可以说,Compound“借贷即挖矿”的推出,成为DeFi世界发展的拐点。当然,这些现象的内核是并不是质押,而是围绕“质押”开展的一系列活动,极大地释放了加密资产的流动性,其结果就是资产价值飙涨。“增加流动性”带来牛市,DeFi的高点

我们知道,ETH是所有DeFi项目流动池中最为主要的基础资产。以Uniswap为例,质押资产价值最高达到15.6亿美元,其中ETH达到7.6亿美金,占资产池总量的一半。在DeFi锁仓量最大时资产价值为95亿美元,其中有31亿美元为以太坊,相比之下比特币只有7亿美元。一般会认为,以太坊被质押后,流动性会变弱,实际上并不是这样的。9月1日的SushiSwap的质押流动性挖矿,直接促使以太坊Gas费飙涨,超过400Gwei,24小时全网交易笔数超过150万,超过18年的历史高点,以太坊价格触及近期最高价480美元。因此,锁仓并不是减少流动性,而是增加了流动性,流动性增加导致以太坊价格飙涨。原因在于,在流动性挖矿中,即便发送一笔交易手续费达到数百美元,依然有人愿意为此支付。

SushiSwap的火爆,也直接促使以太坊价格涨至阶段性高点480美元,随后DeFi生态进入回调阶段。做个总结:流动性挖矿本质上是在增加以太坊与DeFi项目代币的流动性,流动性越大,交易越活跃,则系统价值发挥也就越是充分。任何市场都不可能一直涨下去,DeFi在经历过SushiSwap带来的疯狂之后,短暂性进入回调,一切也许才刚刚开始。与此相反,在中心化金融世界,美元正在经历流动性效率低下带来的钱荒问题。无论美联储如何不遗余力地举债,依然难以改善美元流动性不足的问题,根本原因就是由于美元系统出了问题——所有人都把美元放在金融市场了,而不是用于生产与交换,这与以太坊活跃的交易完全相反。美元为何走向了“流动性”的反面

与ETH不断增加的流动性相比,美元如何走向了反面。在灰度今年8月份发布的报告《为比特币估值》中提到了美元流动性枯竭的原因,并且对这一现象将会导致的结果进行了预言。报告认为,在过去半个世纪,宽松的财政政策促使资本市场举债购买资产,而在2008年的全球性金融危机中,其中的一部分债务遭到强制清偿。金融危机阶段的量化宽松政策旨在缓解螺旋式上升的债务现状,并挽救经济于水火之中,然而QE的结果却是火上浇油。另一方面,宽松的货币政策导致大量资金流入金融资产领域,而不是如预期的那样流入传统经济或者普通大众,进而加剧股市和经济的脱节。注意,MainStreet即普通的美国投资者、小型独立企业和投资机构、或实体经济,与WallStreet即华尔街为代表的高净值投资者、大型跨国公司相反。如图所示,美国债务占GDP的比率自2008年以来几乎翻了一番,而M2货币供给的速度,即货币流通速度,却随着新发行货币进入金融领域而不是实体经济而快速下降。

美国债务占GDP比率与货币流通速度也就是说,大量发行的美元资产并没有进入实体产业,而是趴在金融市场一动不动,导致美元流动性降低。最后,灰度报告认为,从2018年开始,QE导致美国联邦储备银行的资产负债表从2008年的1万亿美元增加到了2014年的4万亿美元,随着经济表现出强劲迹象,美联储计划扭转这种扩张姿态。然而当美联储在2018年尝试收缩其资产负债表时,市场旋即给出了不利反馈,标准500指数在短短3个月内就下跌了20%。由此看来,除非QE亲自毁掉它所苦苦支撑的金融市场,否则量化宽松的趋势根本无法得到逆转。目前,DeFi正面临巨大的回调,也许一切才刚刚开始。

Odaily星球日报译者|念银思唐摘要:-Grayscale的最新报告显示,比特币的市值应该远远高于目前的水平。-传统法定货币的通胀促使投资者寻找新的方式来保护自己的资金.

1900/1/1 0:00:00八月是一个好月份吗?这取决于你要问的代币。对于市场中的许多人来说,八月是一个出色的月份,但是对于市值排名前十的一些代币来说,它们则以红色结尾.

1900/1/1 0:00:00编者按:本文来自金色财经,Odaily星球日报经授权转载。DeFi很火,其中的“预言机”赛道亦是。龙头币是LINK.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,作者:BillyBambrough,编译:夕雨,星球日报经授权发布.

1900/1/1 0:00:00在最近一段时间里以太坊矿工赚得盆满钵满10天躺赚矿工费8500万堪称天价你是疑惑?还是羡慕?让鉴叔带你走进疯狂的矿工费.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,作者:Kyle,星球日报经授权发布。9月10日,DeFi聚合收益协议yearn.finance创始人AndreCronje宣布将于几周后推出一款去中心化信贷协议Sta.

1900/1/1 0:00:00