编者按:本文来自巴比特资讯,作者:AshwathBalakrishnan,翻译:Kyle,星球日报经授权发布。重要要点:锁定总价值是衡量智能合约中抵押品的重要度量方式。Compound的供应和贷款来源比Aave高,但Aave的TVL排名却更好。在某些情况下,例如资产聚合商,锁定总价值是衡量价值获取的直接方法。一种可能的解决方案是对比协议的收入,因为这种方法可以普遍应用于任何加密协议。

总价值锁定是追踪DeFi及其相应增长的最受欢迎的指标。但这里有一个问题:它不适用于所有协议。这就是为什么加密货币需要寻找替代方案的原因。一种度量标准不能满足所有DeFi要求

DeFi信贷协议和无抵押贷款平台TrueFi新增支持USDT:6月21日消息,DeFi信贷协议和无抵押贷款平台TrueFi通过社区投票通过对USDT的支持,USDT池的推出是TrueFi针对多资产借贷的V3协议升级的一部分。TrueFi是一个DeFi信贷协议和无抵押贷款平台,其最新的V3版本引入了DeFi信用模型。

目前平台锁仓价值逾2.82亿美元,其中TUSD池锁仓价值达6828万美元,USDC池锁仓价值达9852万美元,新上线4天的USDT池已锁仓8724万美元。于此同时,超过1.15亿TRU(超过30%的总流通供应量)被质押在协议上,为贷款人提供部分违约保护。[2021/6/21 23:54:03]

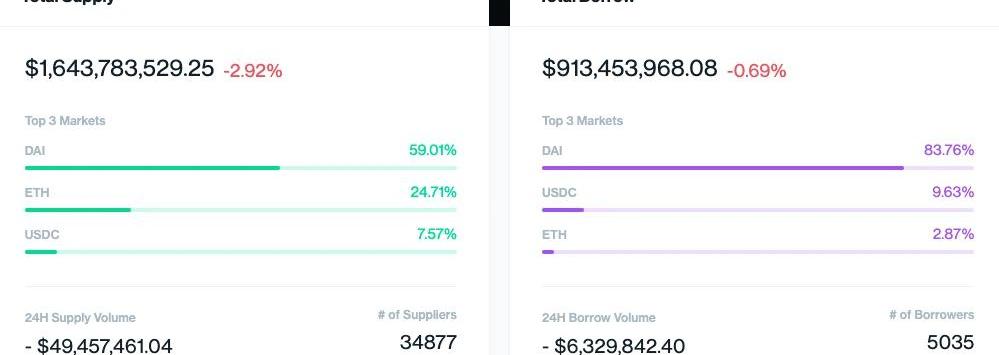

在DeFi生态系统中,有多个子细分市场,例如DEX,货币市场,资产聚合器和合成资产发行。种类繁多,尝试应用一种千篇一律的指标来快速评估项目变得困难重重。对于自动做市商,TVL是交易者可以交换的可用流动资金总量。但是对于借贷市场,该指标表示可借用的资金量。让我们来看另一个例子。如果Aave在锁定的总价值方面领先于Compound,这是否意味着它的增长快于Compound?Compound目前提供的资本为16.4亿美元,其中借贷为9.13亿美元。这意味着资本利用率为55.5%,大约7.3亿美元的供应可以被未来的借款人利用。

EthHub联合创始人:每个治理代币都是DeFi协议未来大额收费潜在权利:EthHub联合创始人Eric?Conner刚刚发推表示:在接下来的几天里所有“治理代币没有价值”的推文之前,让我说,为这个领域创造有价值产品的团队应该获得利润。最重要的是,每个治理代币都是该协议未来大额收费的潜在权利。[2020/12/25 16:27:40]

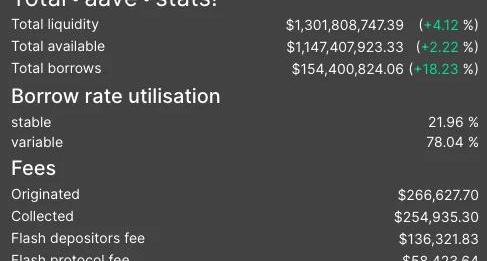

资料来源:Compound但是,Aave的供应量为13亿美元,活跃借款为1.54亿美元,可供借款人使用的差额为11.5亿美元。Aave的资本利用率仅为11.76%

中币(ZB)DeFi挖矿播报:DeFi挖矿总锁仓量约4160万美元:根据中币(ZB)平台数据,今日DeFi挖矿总锁仓量约为4160万美元。其中,存QC挖矿、存ZB挖矿、存USDT挖矿以及存QFIL挖矿的锁仓量均小幅提升;存ETH挖矿的锁仓量不变。[2020/11/19 21:22:04]

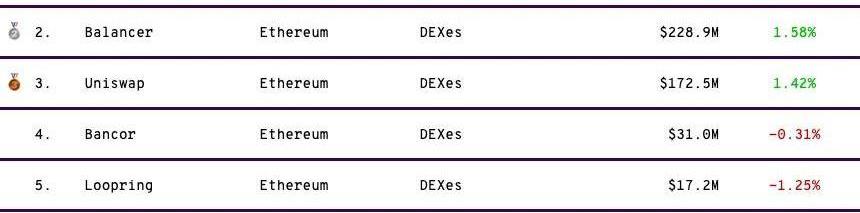

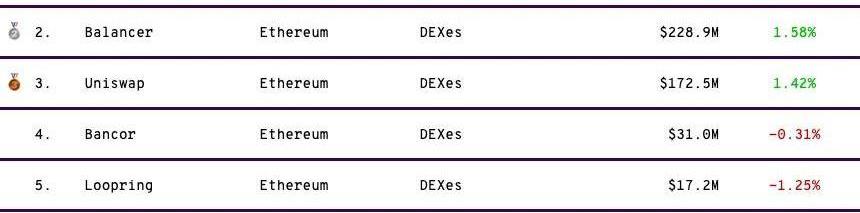

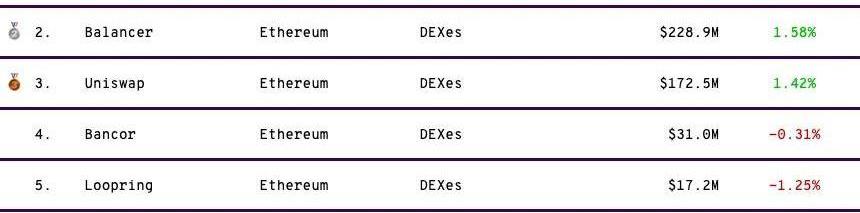

资料来源:AaveWatchCompound的增长源于流动性挖掘,而Aave在没有任何有意义的代币激励的情况下取得了成功。无论增长是否是由流动性挖矿引起的,Compound的数据都表明,与Aave相比,其市场更大,利用率更高。本质上,如果Compound的供应量为1000亿美元,而借款人获得了990亿美元,但Aave的供应量为100亿美元,而借款人利用了10亿美元,那么TVL仍然将Aave的收入排在Compound之上。TVL指标对Compound具有更多的贷款来源进行了惩罚。这类似于说一家银行比另一家银行更好,因为它发行的贷款较少,因此有更多的流动性来迎合未来的借款人。而对于Synthetix,TVL是协议中所抵押SNX产品和SNX的市场价格。如果Synthetix上的活动停滞不前,但是SNX的价格上涨了30%,那么假设SNX的抵押保持不变,TVL也将上涨30%。同样,如果抵押的SNX百分比下降,TVL也会下降类似的幅度。Synthetix协议的增长并不主要取决于生态系统中有多少抵押品,而取决于合成资产被铸造的数量和交易所的交易量。虽然抵押品锁定是必不可少的,因为它会固有地增加可以发行的合成资产数量,但TVL无疑是一个跟踪这个协议增长和使用情况的错误指标。对于Uniswap,Curve和Balancer等自动市场做市商,TVL衡量交易者可以利用的流动性量。尽管这很重要,但它并不能固有地衡量所创造的价值。TokenTerminal显示Uniswap的年化收入为1.11亿美元,而Balancer为3080万美元。尽管Balancer的TVL比Uniswap高33%。此外,连接到大量DeFidApp的KyberNetwork等流动性聚合商从这些来源获取流动性,因此流动性并未锁定在协议中。但是,与Bancor相比,Kyber通常可以提高交易量并产生更多收入,而后者的TVL却是Kyber的3倍。

Defi平台当日清算总额超1100万美元,穿仓金额5977.41美元:受今晚加密行情影响,多个Defi平台出现大额清算。当日清算总金额达11735423.77美元,较昨日上涨665%,当日穿仓金额5977.41美元,出现在DDEX平台。

其中Compound平台清算金额超460万美元,占Defi清算总额的近40%;dYdx清算额约374万美元,清算规模位列第二。MakerDao清算额259万美元。MakerDAO官方表示整个Maker系统抵押率在300%左右,理论上可以承受80%的下跌。

据此前消息,Defi总锁仓量已经下降到6.8亿美金,单3月13日锁仓量已减少2亿美金,据今年锁仓量最高点12.3亿美金已减少45%。[2020/3/12]

资料来源:DeFiPulse积极的一点是,TVL确实描述了一些孤立案例中协议的增长。yEarnFinance之类的资产聚合器就是一个很好的例子。YFI持有者退出时会从yVault投资者那里收取费用,因此该项目的收入流和TVL是直接相关的。尽管如此,只有少数DeFi协议可以从TVL中获取价值。当该协议的交易量增加时,Synthetix代币持有者将获得费用收入奖励,而Aave的利益相关者也将获得该协议赚取的费用。因此,TVL的高低或许无关紧要,除非它确实能够表明增长和价值获取。TVL的潜在替代选择

与TVL相比,使用更普遍的财务指标可以提供更高的清晰度。所有协议都会为代币持有者,验证者或其他参与者带来收入。协议产生的总收入直接表明协议为人们创造了多少价值。

资料来源:TokenTerminal对于相对估值,可以转向价格与销售比率,即代币的市值除以年化收入。对于相对估值,可以转向价格与销售比率,即代币的市值除以年化收入。是应该使用当前市值还是完全摊薄是另一个要考虑的因素。但这因投资者而异。

DeFi项目的价格-销售比率,来源:TokenTerminal尽管进行了上述评估,TVL指标仍可以用于评估AMM或抵押品中的流动性,从中可以为合成资产发行平台生成流动性。但是,如果不慎使用,TVL无法提供DeFi协议中增长的准确表示。并且,在出现其他选择之前,用户应该对锁定价值保持半信半疑的态度。

编者按:本文来自Cointelegraph中文,作者:ANDREYSHEVCHENKO,Odaily星球日报经授权转载.

1900/1/1 0:00:00编者按:本文来自风火轮社区,作者:佩佩,Odaily星球日报经授权转载。大家好,我是佩佩,随着8月19日这个被大家期待了很久的项目——波卡开启转账功能,国内的关注度也由defi转移到了polka.

1900/1/1 0:00:00编者按:本文来自链闻ChainNews,撰文:HashKeyCapitalResearch,星球日报经授权发布.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,作者:隔夜的粥,星球日报经授权发布。在最近爆火的DeFi农耕潮当中,像红薯YAM、意大利面、小龙虾、葡萄等千奇百怪的项目吸引了很多人的眼球,而这些农耕活动显示的上千百.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,作者:Kyle,星球日报经授权发布。“去中心化交易聚合平台1inch今日宣布将发行代币1INCH,并推出流动性挖矿计划.

1900/1/1 0:00:00本文来自:Crunchbase,作者:ChristineHallOdaily星球日报译者|Azuma加密资产借贷平台BlockFi宣布完成5000万美元的C轮融资.

1900/1/1 0:00:00