编者按:本文来自以太坊爱好者,作者:StaniKulechov,翻译&校对:闵敏&阿剑,Odaily星球日报经授权转载。通过信用授权实现的无担保贷款就是贷款人利用DeFi流动性提供者的闲置信贷额度来贷款,无需提供额外的质押品。对于流动性提供者来说,无担保贷款是一种增加被动收益的方法,可以通过收取贷款利率来赚钱。贷款人只需支付较高的贷款利率,即可在无需提供质押品的情况下进行贷款。在传统金融业,无担保贷款在借贷活动中占据极大比重。现在轮到DeFi了。7月,Aave官宣了信用授权贷款服务。这是迄今为止,DeFi领域在推出无担保贷款产品上首个有意义的尝试。在进一步讨论之前,我们来谈谈为什么DeFi需要无担保贷款。DeFi是一个谱系

DeFi保险协议InsurAce宣布与Fantom流动性聚合器LiquidDriver达成合作:2月18日消息,DeFi保险协议InsurAce宣布与Fantom流动性聚合器LiquidDriver达成合作,InsurAce将会上线LiquidDriver的保险产品,以避免LiquidDriver用户因合约攻击而产生资产损失。[2022/2/18 10:01:31]

去中心化金融理念非常明确,就是建立一个更好的金融生态系统,面向全世界人民开放。对于DeFi的核心价值观,社区达成了很明确的共识:不要KYC审查,也不用白名单,每个人都遵守同一套规则,没有地理封锁,没有信用评分,还免去了文书工作。此外,DeFi应该是开源且非托管的:作为资金的所有者,你可以随时随地随心所欲地处置自己的资金。

DeFi 概念板块今日平均跌幅为7.47%:金色财经行情显示,DeFi 概念板块今日平均跌幅为7.47%。47个币种中6个上涨,41个下跌,其中领涨币种为:YFI(+15.81%)、UMA(+9.61%)、AMPL(+0.83%)。领跌币种为:HOT(-17.76%)、BZRX(-14.99%)、HDAO(-14.96%)。[2021/4/19 20:34:23]

信贷可以提高DeFi的资金使用效率

从前,DeFi用户会通过提供稳定币或其它资产的流动性来赚取收益。在DeFi的发展初期,Dai等锚定美元的密码学货币所产生的收益率远高于传统银行业的金融产品。但是,很多存款用户虽然在借贷协议中存入了资产,但是并不想用它们来贷款。这就导致借贷协议中有大量锁仓价值被闲置。换言之,大多数借贷协议中有很多借贷能力没有得到使用——这部分资金的使用效率很低。这就是信用授权要解决的问题。为了提高资金使用效率,Aave推出了信用授权功能,即,那些有闲置借贷能力的存款用户可以将自己的信用额度授权给他们所信任的人,从而赚取额外收益。Aave的信用授权功能是如何运作的

Xangle调查报告:72%的美国合格投资者希望投资DeFi:加密资产信息披露平台Xangle发布最新报告。2021年1月18日至28日,Xangle调查379名美国合格投资者,以更好地了解其对加密投资的前景。要点如下:

1. 他们现在比COVID之前投入更多资金。

2. 87%的人知道比特币,70%的人投资过比特币。

3. 79%的人投资于长期和短期投机。接受调查的投资者认为,比特币是一种价值存储,无论是通过短期投资还是通过购买和持有,都将产生高回报。

4. 72%的人认为比特币是泡沫。尽管看好比特币,但近四分之三的人认为,最近的价格高点正在形成一个泡沫,很快就会破灭。

5. 比特币未来的投资需要稳定。没有投资比特币的人表示,他们希望比特币在其买入之前变得不那么波动。

6. 78%的人认为监管机构需要更多地保护投资者。受访者认为,阻碍投资者接触加密货币的因素是缺乏监管保护、存在欺诈以及该行业缺乏意识和教育。

7. 72%的人非常有可能投资DeFi。合格投资者不仅利用比特币和其他加密货币,还希望将DeFi产品纳入投资组合。

8. 比特币是未来回报的首选。如果调查对象有10万美元可供投资,但必须将其保留4年,31.7%的人会选择比特币。[2021/3/9 18:29:32]

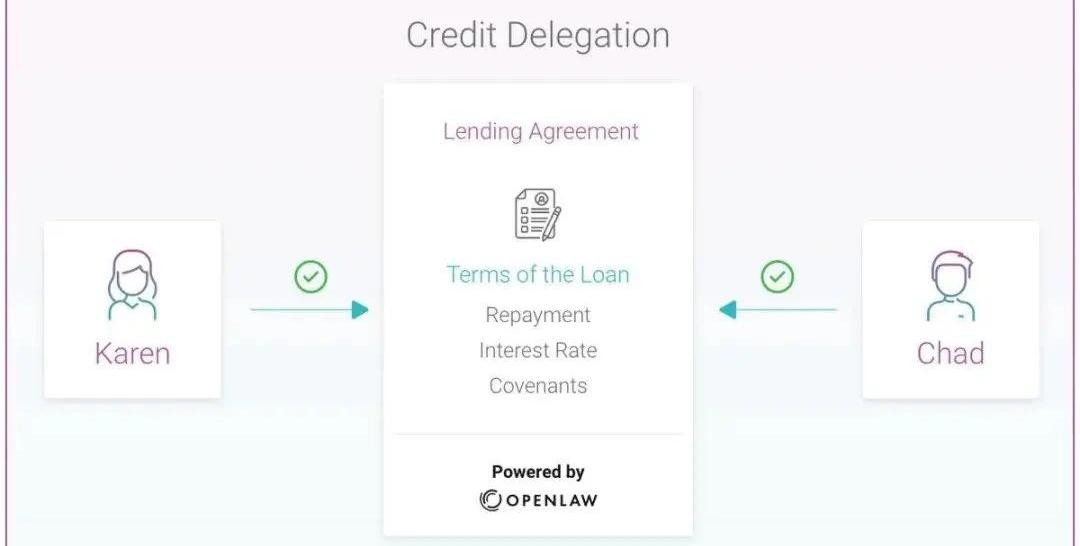

信用授权将智能合约功能与点对点信任结合起来。如果DeFi的流动性提供者通过信用授权将信用额度授权给个人而非智能合约,这就引入了信任。在信用授权中,重要的是贷款人相信贷款会得到偿付。??等一下!信任不是不好吗???实现基础层的信任最小化确实很棒,但是从更高的层次来看,信任是一个很好的特质,可以提高资金的使用效率!使用OpenLaw来确保基于信用授权的贷款得到偿付

分析师:DeFi市场由业内人士驱动,没有太多新参与者:金色财经报道,加密货币分析师Alex Krüger今日发推称,“加密DeFi 2020”已经成为了一个由追求利润的加密业内人士所驱动的,重新激烈定价的故事。这次没有太多的新参与者。即使在代币完全没有价值的情况下,这一次大多数投资者都知道他们在投机毫无价值的代币。[2020/8/15]

以Karen和Chad为例中,为了确保Chad偿还贷款,他们使用OpenLaw来确保交易具有法律约束力。OpenLaw是一个很有趣的工具,可以让Karen和Chad达成协议,并且直接通过以太坊钱包执行智能合约代码。

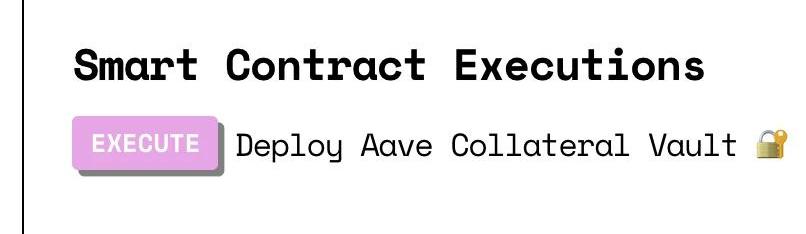

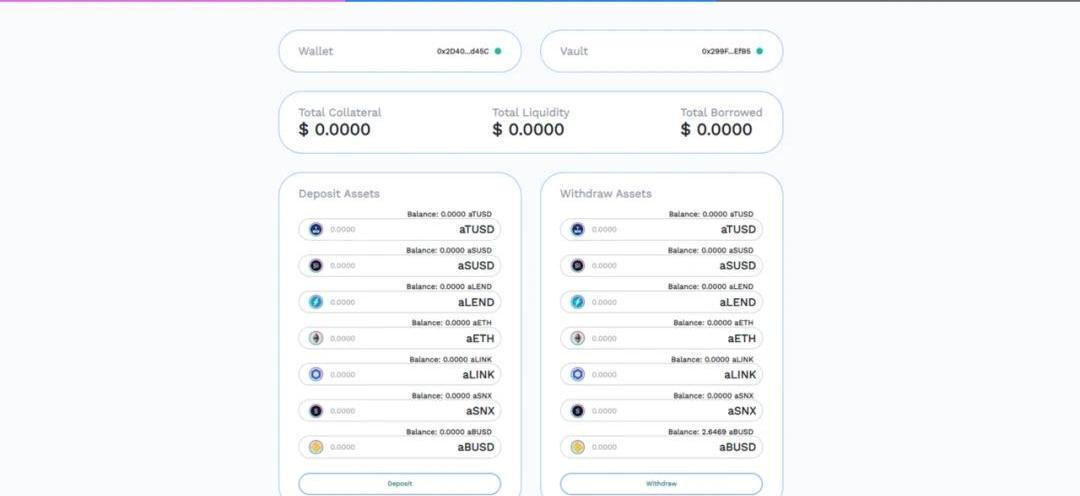

每一次信用授权都会创建出一个基于智能合约的信用授权库。信用授权库是构建在Aave基础上的债务包装器。每个库都可以让用户设置不同的授权参数,如,可贷币种、利率公式,以及额度上限。有了OpenLaw,所有这些参数都可以通过Karen和Chad之间订立的可编程法定协议进行选择,让Chad可以自由提取资金。

基于信用授权库充当“信用卡”。就拿Karen和Chad的例子来看,Karen在Aave中存入了一笔资金,获得了相应的信用额度,并将自己的信用额度授权给Chad。也就是说,Chad的贷款是以Karen的存款背书的。这样一来,Chad就不需要提供质押品,而且乐于向Karen支付一笔额外的利息。实现双赢!点对点和点对协议

信用授权可以通过两种方式获取流动性:点对点信任:存款用户可以通过信用授权将信贷额度授权给自己信任的人。这个人可以是商业伙伴、朋友、交易者,甚至是获得我们Bankless徽章的人。智能合约信任:质押者还可以将信贷额度授权给具有预定义功能的智能合约,以编程方式强制执行某些限制。例子:使用yearn的智能合约信用授权基于智能合约的信用授权正在与yEarn合作,质押者可以将信用额度委托给yVault,从而产生收益。yEarn可以让Aave上的存款用户将Dai的信用额度委托给已预先定义功能的yVault。这样就可以通过编程的方式来减少流动性挖矿等活动所产生的信用风险。

欢迎阅读我们关于yEarn的文章,了解更多关于yEarn协议的知识。中心化金融的信用授权

信用贷款不只能从DeFi,还能从中心化金融中获取流动性。Aave已经完成了首笔信用授权:去中心化交易所DeversiFi通过Aave的信用贷款机制成功提取了信用额度。同样地,我们可以看到,随着利率下降,传统金融业未来会以更低的利率从DeFi领域获得信贷。DeFi将成为另一个具有竞争力的资金来源。可以想象,Tellor和Union之类基于社会声誉的信用评分项目可能会使用Aave的信用授权等DeFi协议来获得流动性。这一切意味着什么

作为一块货币乐高,Aave的信用授权可以让DeFi质押者通过将自己的信用额度授权给其他人来赚取更多收益。我们可以将它整合到OpenLaw、Tellor和Union等DeFi协议,乃至Coinbase之类的密码学货币银行系统中,促进借贷业务的健康发展,让DeFi的流动性进入金融行业的各个领域。无担保贷款将成为DeFi的下一个热点。你准备好了吗?

编者按:本文来自十八铺路,作者:广庚,星球日报经授权发布。2014年的时候,大家都在讨论,比特币之后,行业下一个发展点在哪里,大家就开始畅想出规划图:去中心化货币----去中心化经济体----去.

1900/1/1 0:00:00编者按:本文来自区块记,星球日报经授权发布。过去几周,ETH供应门引发了广泛争论。简单来说,ETH在各大主要数据提供商的流通量存在差异.

1900/1/1 0:00:00近日,一家名为“焦耳”的交易所成为币圈媒体和社区议论的热点,原因不是它带来了怎样的投资机会或者造福神话,而是因为部分投资者爆料该交易所无法提币.

1900/1/1 0:00:002020年,区块链技术的价值以及应用潜力已取得全球共识,不再遭质疑,许多国家开始加速行动,探索基于区块链技术的场景重构.

1900/1/1 0:00:00昨天多个金融市场实现上涨,上证指数久违的摸到了3450,黄金上涨超过2%,比特币一举突破年内新高,最高价格涨上了12400美元,整体氛围一片欣欣向荣.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:ANDREYSHEVCHENKO,Odaily星球日报经授权转载.

1900/1/1 0:00:00