编者按:本文来自蓝狐笔记,Odaily星球日报经授权转载。截止到蓝狐笔记写稿时为止,COMP在Uniswap的交易价格是0.434244ETH。

按照COMP的总代币量,并按照当前ETH230美元的价格,其整体市值达到998,761,200美元,位居DeFi市值第一,超过Maker代币MKR的市值即便按照流通代币的市值来看,Compound当前已发行的代币量为5,770,890个,其市值也达到576,374,102美元,也超越Maker成为DeFi市值第一。造就这神奇一幕的是什么?COMP的流动性挖矿。流动性挖矿是Compound估值上升的助推剂

Travala.com 5月预订单加密货币支付比例高达78%:6月5日消息,加密友好的旅游预定平台 Travala.com 发布 5 月平台数据报告。报告显示,5 月份所有预订单中 78% 使用了加密货币进行支付。其中 USDT、ETH、BTC、USDC 和 AVA(Travala.com 平台代币)支付的比例分别为 24%、8%、7%、5% 和 5%,使用 Binance Pay 支付的比例为 13%,其他加密货币支付比例为 16%。此外,来自 Binance Marketplace 的预订单占比为 3%。[2023/6/5 21:16:37]

2017年是众筹的时代,但众筹模式弊病众多,随之退潮。2020年转向了流动性挖矿的时代。什么是流动性挖矿?流动性挖矿主要是通过为DeFi项目提供流动性,从而获得项目治理代币的激励。COMP是Compound的治理代币,是ERC20代币,它允许持有人将代币委托给其他人投票。任何代币持有人可以参与Compound的治理。只要拥有1%的委托代币就可以发起治理提议,包括增加新资产、改变利率模型等各种协议的参数或变量。同时,Compound还规定提案不是实施的建议,而是可执行的代码。提案有三天的投票期,如果提案获得多数票,且不低于40万票,则可在2天后进行实施。COMP不仅是治理代币,更是捕获其业务价值的代币。Compound上的所有借方和贷方都有机会获得COMP代币分配。分配的代币总量为4,229,949个,这些COMP代币放入Reservoir合约中,每区块转出0.5COMP进入协议进行分配,也就是大约每天有2,880个COMP可以分配给用户。这些COMP代币分配给所有的货币市场,分配代币的多少跟该货币市场应计的利息成正比。然后,在单个市场中,其中的50%代币分配给贷方,50%代币分配给借方。

安全团队:发现Circom验证库漏洞CVE-2023-33252:金色财经报道,Beosin 发现Circom 验证库漏洞CVE-2023-33252,提醒zk项目方注意相关风险。Circom是基于Rust开发的零知识证明电路编译器,该团队同时开发了SnarkJS库用于实现证明系统,包括:可信设置、零知识证明的生成和验证等,支持Groth16、PLONK、FFLONK算法。

此前,Beosin 安全研究人员在?SnarkJS 0.6.11及之前的版本的库中发现了一个严重漏洞,当该库在验证证明时未对参数进行完整的合法性检查,使得攻击者可以伪造出多个证明通过校验,实现双花攻击。Beosin在提了这个漏洞以后,第一时间联系项目方并协助修复,目前该漏洞已修复完成。Beosin提醒所有使用了SnarkJS库的zk项目方可将SnarkJS更新到 0.7.0版本!以确保安全性。

同时针对此漏洞,Beosin安全团队提醒zk项目方,在进行proof验证时,应充分考虑算法设计在实际实现时,由于代码语言属性导致的安全风险。目前Beosin已将漏洞提交 CVE漏洞披露平台(Common Vulnerabilities and Exposures)并获取认可。[2023/5/25 10:39:47]

Compound 31号提案启动,规范市场主要加密资产准备金率:Compound Labs官方今日发推称,Compound Proposal 031提案已经启动。该提案拟规范市场上主要加密资产的准备金率(作为准备金的利息部分)。主要币种建议的准备金率如下:USDC、USDT-7.50%;DAI-15.00%;ETH、WBTC-20.00%;BAT、ZRX、UNI、COMP-25.00%。[2020/12/8 14:32:33]

截止到蓝狐笔记写稿时,COMP可分配的代币量

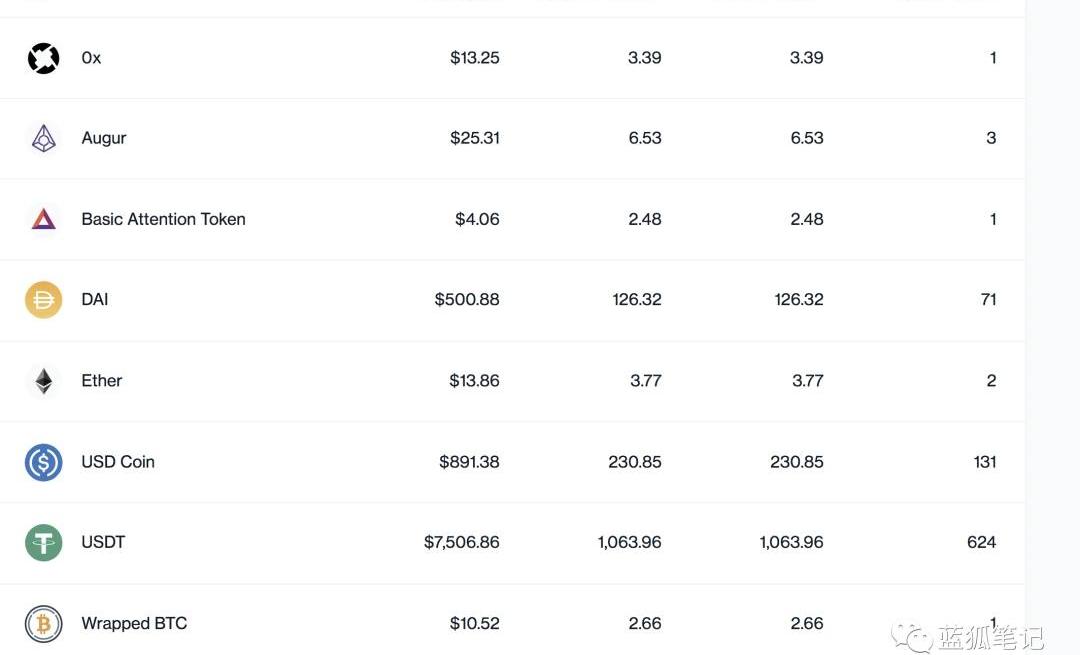

截止到蓝狐笔记写稿时,COMP在不同货币市场的每日实时分配情况从图中可以看出,绝大多数的代币都分配给了USDC和USDT市场,USDC和USDT市场获得90%的COMP代币分配,当前市场需求最大的不是btc,也不是eth,而是稳定币。有了COMP,Compound可以有更多的牌可以打。比如,在特定情况下,尤其是在早期,用户在Compound上借钱,不仅不花钱,还能赚钱。这意味着,用户不仅可以免费使用Compound上的加密资产,还可以赚到钱。这里的秘诀在于COMP的存在,由于COMP价格上涨,导致人们借钱的目的不是因为需要钱,而是因为可以赚取COMP。当COMP的价格越高,用户存钱和借钱的动机就越强。每天分配的COMP大约是2,880个,按照蓝狐笔记写稿时的价格,每天分配的代币价值高达287,643.2256美元,远超每天支付的利息。这意味着借钱支付的利息小于借钱带来的收益。随着COMP价格进一步上涨,根据收益计算,人们会提供更多的流动性,预计未来Compound的锁定资产量、借贷量都会得到大幅的增加,同时也会产生更大规模的利息收益,反过来进一步推高Compound的价格。当然,一旦COMP的收益下降,有可能导致借贷业务量的下降,Compound能否持续其业务上涨也值得关注。Maker的MKR:有很大的上升空间

库币将于11月9日上线基于KuChain的首个DeFi项目COMB:据库币KuCoin交易所消息,库币DeFi专区将于11月9日18:00上线基于KuChain的首个DeFi项目Combo (COMB)并支持COMB/USDT交易服务。Combo是首个基于KuChain公有链的四层网络架构开发的去中??融衍?品聚合协议平台,提供包括流动性挖矿协议、合成资产发?协议、质押挖矿、预?机等协议的去中?化?融开发底层聚合平台。

库币数字货币交易所,为来自207个国家的600万用户提供币币、法币、合约、矿池、借贷等一站式服务。[2020/11/6 11:51:37]

治理代币代表了社区对项目的治理权,可以决定项目的发展方向,同时也能捕捉项目本身的收益。Compound的模式可以说是治理代币的2.0版本。治理代币1.0版本由Maker开创,Maker的MKR代币分配并没有挖矿的过程,MKR的分配跟DAI的生成,DAI的持有,DAI的使用都没有关系。虽然MKR也可以捕获其部分业务收益,但目前的捕获量级不是其关心的重点,其重点是扩大DAI的发行量和DAI的使用量。不过对于Maker来说,MKR可以打的牌不如治理代币2.0那么多,治理代币2.0如COMP、BNT等,它们有机会将代币的发行和业务的发展绑定在一起。当然,Maker也可以这么做,但这需要MKR治理人的决议才能通过,就是在未来的业务发展过程中,MKR可以增发,增发的部分跟DAI的生成、持有以及使用都相关。为了照顾增发之前MKR持有人的利益,也可以对参与生态的MKR持有人进行奖励,例如,对参与MKR锁定或投票的持有人进行增发MKR的奖励。MKR并没有充分挖掘出其项目基本面的价值,从目前借贷量来看,Maker大约占据70%左右市场份额,Compound大约占据10%左右市场份额,剩余的其他项目占据20%左右。从这个角度看,MKR并没有跟其基本面进行深度的结合,其代币经济机制还有改善的空间。如果MKR能改善其代币经济机制,它有机会重新超越Compound成为DeFi市值第一的项目,且MKR的价值也会得到大幅提升。Uniswap未来会发币

ZG.COM行情:ZG 24H涨幅39.1%:据ZG.COM平台数据显示,ZG 24小时涨幅为39.1%,截止至10月12日9:00,ZG报价为0.00715 USDT。

ZG为ZG.COM交易平台积分,总发行量10亿枚,执行回购销毁政策,持有ZG可获得ZG.COM生态多项权益。[2020/10/12]

不仅Maker未来面临的竞争压力会很大,DEX的老大Uniswap也同样会有压力。目前在DEX中,Uniswap还没有发行代币,这意味着它可打的牌会越来越少。现如今,Balancer和Bancor都有治理代币BAL和BNT。Balancer目前的流动性超过Uniswap的50%,交易量大概是10%左右,不过随着Balancer的BAL的后续发力,Uniswap和Balancer的距离会越来越近。除了Balancer,Bancor也在步步紧逼。随着Bancorv2的到来,假如Bancor果真能够帮助流动性提供商解决无常损失的问题,同时还有BNT代币激励和交易费用的捕获,那么,流动性提供商可能会从Uniswap迁移到Bancor,这会推高BNT代币的价值。而BNT代币价值的提升,会刺激更多人持有BNT,并参与到Bancor的流动性挖矿中来。如果Bancorv2发布后,在流动性和交易量都超过Uniswap,那么,Uniswap最重要的措施只有一个:流动性挖矿并发行代币。也许Uniswap代币名称可以叫UNI,或者叫UP:)当然,目前Uniswap不管在流动性上还是交易量上都大幅领先,但DEX上很难构建护城河,也没有CEX订单簿模式的网络效应。Uniswap的领先趋势并不牢固。接下来,就看BNT和BAL的表演,如果这两个项目能够通过其流动性激励在交易量上赶超Uniswap,那么,Uniswap发币就是大概率的事情了。蓝狐笔记预测,在接下来半年或一年是时间左右,Uniswap会发行代币。

文|郑毅出品|PANews2014年5月,年轻的俄罗斯裔小伙子Vitalik万里迢迢来到中国杭州,在一家露天咖啡馆中,顶着淅淅沥沥的小雨,由咕噜做翻译.

1900/1/1 0:00:00当现货市场的盈利故事不再具有吸引力后,币圈存量用户开始走向合约“”。合约市场的增长有多快?或许看看币安这个合约赛道后发选手的数据,就能清晰地感知:2019年11月初,币安的合约交易日持仓量不.

1900/1/1 0:00:00《华夏时报》6月13日一篇关于冻卡的报道,引发币圈媒体广泛关注。 核心是报道称:本报记者咨询到招商银行,中国银行,农业银行,建设银行和工商银行等客服,各行的回复也大致相同:“只要操作合法,渠道合.

1900/1/1 0:00:00编者按:本文来自巴比特资讯,作者:HenryHe,译者:隔夜的粥,星球日报经授权发布。Compound无疑是Defi项目中的明星,而Defi则是目前加密货币行业最热门的领域.

1900/1/1 0:00:00近三十日,以太坊上的稳定币交易手续费可以占到全网手续费的35%左右,而在高位甚至可以接近以太坊全网交易费的50%.

1900/1/1 0:00:00编者按:本文来自Unitimes,作者:GriffinIchibaHotchkiss,翻译:David,星球日报经授权发布.

1900/1/1 0:00:00