编者按:本文来自Unitimes,作者:Bankless创始人RyanSeanAdams,翻译:David,星球日报经授权发布。现在不是2017年,我们并不是在牛市。但以太坊的使用率已经达到历史新高。

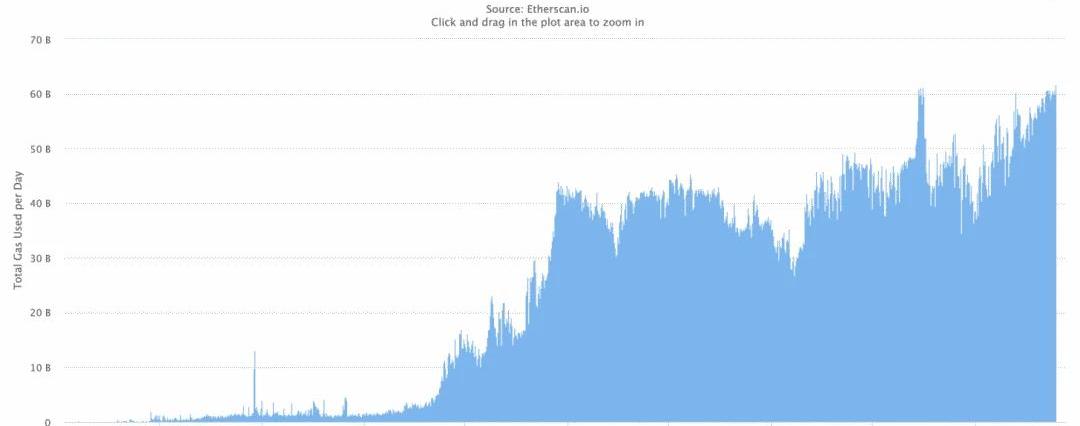

以太坊日Gas使用量趋势以太坊网络上的每笔交易都需要使用Gas,包括发送ETH、发送代币或者在Compound上存储资金等都是如此。因此,以太坊网络的日Gas消耗量达到历史新高,这意味着该网络的使用比以往任何时候都要多。那为何ETH的价格没有达到历史新高?

明星投资人Kevin O’Leary:目前持有的ETH超过BTC:金色财经报道,加拿大商人、明星投资人Kevin O’Leary在接受采访时表示,以太坊是其最大的头寸,比比特币还多,这是因为很多金融服务和交易都发生在以太坊上面。O’Leary称,不认为比特币是一种硬币或代币,他认为比特币是一种软件,以太坊是软件。O’Leary表示自己目前持有Hedera、Polygon、比特币、以太坊、Solana、Serum,这些都是对软件开发团队的下注,它们有很多很多用例。O’Leary认为随着时间的推移,我们会看到许多不同的用例出现。[2022/1/1 8:18:11]

需要记住的是,原生资产并不是网络本身。对以太坊区块空间的需求不同于对ETH资产的需求。这是两种不同的商品:ETH资产:一种稀缺性商品货币,当前流通量约为1.1亿枚,由智能合约执行的算法发行;以太坊区块:一种由以太坊网络生产的最为交易结算空间的稀缺性商品,每天生产大约6,000个区块。以gas计算,当前每个区块包含近1,000万gwei。虽然以太坊区块确实需要以ETH的方式支付gas费用(这与美国纳税需要使用美元是一样的),但除了区块空间需求带来的相对较小的ETH需求压力,还有其他更大的ETH需求来源(正如对美元的大量需求并不是主要来源于纳税需求)。这就是为何这两者存在差异的原因。过去30天时间里,对以太坊区块的需求主要来源于:代币(比如USDT消耗了价值160万美元的gas费用);DeFi(比如,dYdX、Kyber、IDEX、Uniswap和0x等累计消耗了价值超50万美元的gas费用)庞氏局(比如一个俄罗斯庞氏局MMM消耗了价值超50万美元的Gas费用)而在过去30天时间里,对ETH资产的需求主要来源于:将之作为价值存储手段的投机(比如作为非主权货币而买入和持有ETH)作为抵押品资产(比如使用ETH作为DAI的抵押品)流动性交易对(比如在Uniswap中使用ETH交易对)交易媒介(比如使用ETH来购买GU游戏卡)用于支付Gas费用(使用ETH来支付gas交易费)每天用于支付Gas费用的ETH仅价值约20万美元。好吧...但ETH价格与区块费用之间有相关性吗?

EthHub联合创始人:一旦EIP-1559实施,第1层上的每笔DEX交易都必须以ETH支付gas费用:EthHub联合创始人Anthony Sassano在推特上表示,一旦EIP-1559实施,每次有人通过DEX卖出ETH时,都会对ETH看涨。为什么?因为第1层上的每笔DEX交易都必须以 ETH 支付gas费用,而这些费用中的大部分将被烧毁。我们发明了看涨的卖盘;核对了熊市。[2021/8/2 1:29:01]

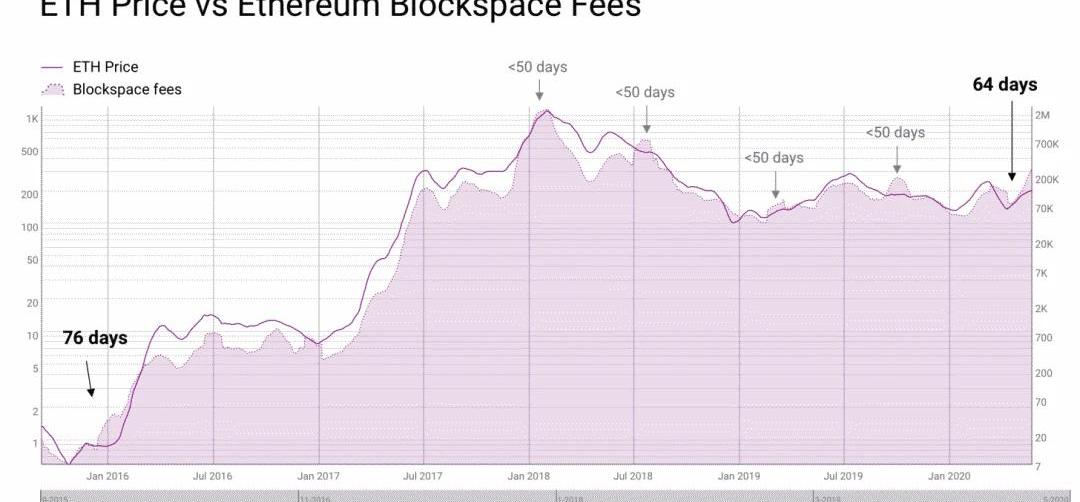

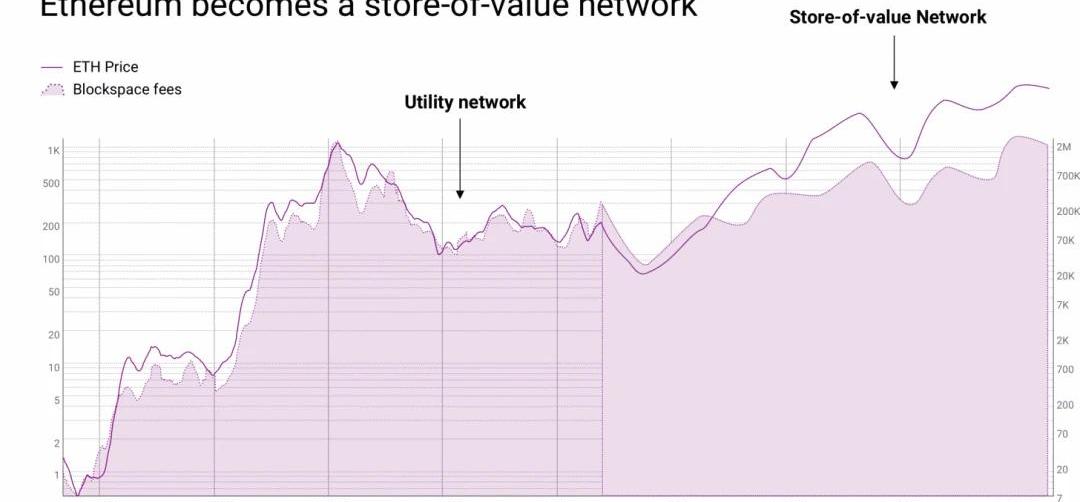

话虽如此,ETH资产的价格与以太坊区块的价格(即区块Gas费)之间有着很强的历史相关性。此外,我们似乎正处于少数几个区块费用的上涨快于ETH价格的时期之一。见下图:

分析:价值2700万美元的Sushi代币或会被丢弃在SUSHI/ETH池中:对热门DeFi协议SushiSwap智能合约的分析显示,其管理钱包(admin wallet)中有价值高达2700万美元的原生代币可能会在没有任何警示的情况下被丢弃。Cinneamhain Ventures数据分析师兼合伙人Adam Cochran深入研究了Sushswap的管理钱包结构。对SushiSwap的分析来自Twitter用户Sasa(@cicnos1)透露的消息:“部署者钱包(deployer wallet)”拥有价值约2700万美元的Sushi代币,而这些代币可能会被丢弃在SUSHI/ETH池中。(Cointelegraph)[2020/9/2]

上图:实线表示ETH的历史价格趋势;浅紫色区域表示以太坊区块空间费用的变化趋势。可以看出两者之间存在很高的相关性。当前这个时期,如果要使相关性回归均值,要么ETH的价格必须上涨,要么区块空间费用必须下降。这是我发布这条推文的一半原因:

动态 | 以太坊链上发生一笔超过1万枚ETH的大额转账:Tokenview数据显示,12月1日?20:41,以太坊链上发生一笔超过1万枚ETH的大额转账。Binance 1地址向Binance 4地址转入10538枚ETH,价值约159.71万美元。[2019/12/1]

我预计以太坊网络的高使用量将在中期内推高ETH的价格。这就是历史上曾发生的事情。这是ETH价值和稀缺性机制的设计方式,即以太坊网络的实用性推动着ETH价值的增长。但这只是故事的一半。

我将更进一步加以说明。我预计ETH需求的增长不仅是为了赶上以太坊区块空间的需求,而且会超过后者,因为在未来几年,ETH将成为公认的价值储备资产。

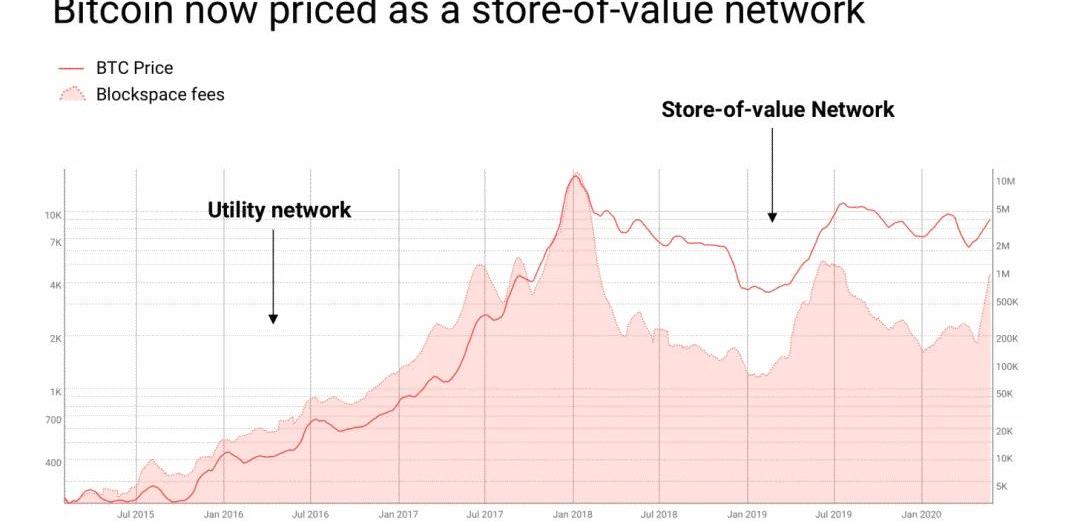

上图:BTC的历史价格(红线)与比特币区块空间费用(红色区域)的变化趋势。我们见证了比特币已经走上了这条路(见上图)。在过去5年里,比特币的故事从一个点对点的实用性支付网络变成了BTC储备资产的价值存储网络。你可以从上图中BTC价格对比区块空间费用的溢价看出这一点。我们尚未在以太坊看到同样的转变,但我相信这种转变正在来的路上—ETH已经被视为一种商品和经济带宽,ETH被锁定在DeFi中,ETHstaking(质押)机制将启动,且ETH的发行政策被固化。你是否感觉到这种变化带来的震动?今天的叙事是以太坊作为实用性网络;而明天的叙事将是以太坊作为实用性网络和ETH作为非主权价值存储方式。见下图:

认为这不可能发生的人会让我想到那些曾说过比特币是一场局的摩根大通CEO(顺便说一句,说过这句话的人现在正为Coinbase提供银行服务)如果我是对的,那么这意味着ETH被双重低估了。首先,ETH作为实用性网络的价值被低估了。其次,ETH作为非主权价值存储手段的价值被低估了。感觉像是再次回到了2016年。

编者按:本文来自巴比特资讯,作者:ChrisPowers,编译:隔夜的粥,星球日报经授权发布。散户账户一度被认为是可导致DeFi活动增长10倍的明智押注,当然,这一预言并没能实现.

1900/1/1 0:00:00波卡主网启动高盛曾在比特币价位在高点时进行了比特币领域投资19年高盛曾公开表明要进军加密货币领域高盛近年来业务的增长速度与最近疫情的影响,报告中高盛除了比特币外也看空了黄金.

1900/1/1 0:00:00编者按:本文来自Unitimes,作者:LukeFitzpatrick,翻译:Unitimes_David,星球日报经授权发布.

1900/1/1 0:00:00随着全球流动性危机的衰退,加密市场的情绪正日益高涨,高盛却大泼“冷水”。“包括比特币在内的加密货币不是一种资产类别,它们既不能提供现金流,也不能对冲通胀.

1900/1/1 0:00:00仅仅过了一周,比特大陆两份声明再次摆在大众面前,比特大陆究竟又发生了什么?原因其实都是詹克团拿回北京法人后的陆续发难.

1900/1/1 0:00:00非常感谢SachaSaint-Leger,JosephSchweitzer,JoshStark和protolambda的出色投入和反馈。我花了很多时间来解释和回答有关eth2的问题.

1900/1/1 0:00:00