作者|秦晓峰编辑|郝方舟出品|Odaily星球日报

期权,是2020年加密衍生品赛道的新宠。从CME到OKEx,再到近期的币安,都陆续入局期权交易。不过,加密期权市场暂时没有哪位新玩家可以撼动Deribit的「霸主」地位。这家成立于2016年的期权交易所,是全球第一家期权交易平台。根据Skew数据,Deribit比特币期权交易量长期占据80%以上的市场份额。近期,Odaily星球日报专访了Deribit中国区负责人刘晓通,为我们揭开Deribit的神秘面纱,也为期权行业指明新的方向。也欢迎阅读Odaily星球日报期权系列文章,加深对这一领域的了解:“期权是不会爆仓的期货”,这是真的吗?比特币期权,加密衍生品的下一战场?我花5000美金买期权,比特币涨到35万以下为访谈实录,由Odaily星球日报整理:

Q1:可能很多读者对于Deribit交易所并不是很熟悉,能否先请您介绍一下Deribit的发展情况?刘晓通:Deribit衍生品交易所上线于2016年的夏天,由JohnJansen和MariusJansen两兄弟联合创立,哥哥John目前也是Deribit的首席执行官。实际上,早在2014年,弟弟Marius就萌发了成立期权交易所的想法。一方面,Marius是最早一批比特币投资者,有着对冲风险的需求;另一方面,当时加密市场并没有期权交易,衍生品尚处于一片空白,Marius觉得期权交易所发展前景很大,于是找了有着期权专业背景的哥哥。经过两年的谋划,Deribit最终上线。成立初期,Deribit将总部设在阿姆斯特丹。2018年,欧盟通过了《反5号令》,对交易平台的KYC认证要求更加严苛。但Deribit当时没有法币入金通道,又不想让严格的KYC降低用户交易意愿,最终将运营总部迁往巴拿马城,只将产品技术部门留在阿姆斯特丹。经过4年的发展,目前Deribit全球团队约30余人。其中,亚洲市场团队的5人,分布在北京、上海、杭州、深圳、广州,服务范围涵盖、港澳台地区。我也是Deribit在中国的第一个员工,平常我们的工作也基本上以线上为主,间或线下拜访一些大客户。最后说一下我们的业务,目前Deribit提供BTC、ETH的期货以及期权交易。期货最高支持100倍杠杆,有到期合约以及永续合约,;根据行权时间,期权有日、次日、当周、次周、当月、次月、季度、次季度、半年,也是目前涵盖时间最全的期权交易所。Q2:Deribit上线后,有遇到什么难题,又是如何克服的?刘晓通:2016年,Deribit刚成立就上线了BTC期权,但遇到一个很大的问题:基本没有成交量。首先,期权交易是高度依赖做市商的,当时并没有足够的做市商服务;另外,当时的期权市场其实还处于真空,用户交易需求并不强烈。即便是现在,期权产品在币圈还是很复杂的,并不像期货这样的线性产品一样受欢迎。我们怎么解决这个问题呢?方法是通过上线永续和期货合约,通过期货给期权导流。另外,进行期权市场培育,慢慢地期权交易量就起来了。这也形成了目前Deribit「期权+期货」的交易格局。用户在Deribit上交易,期权与期货保证金互通,可以用期货去锁定期权的盈利,也可以对冲期权的风险。Q3:实际上,期货交易市场也是从2018年之后开始壮大,火币、币安也是自那之后开始入局期货市场。目前Deribit也只有BTC和ETH的期货交易,既然占有先机,为什么不乘势做大期货交易?刘晓通:一个重要的原因是,创始人出身传统金融,非常保守。他并不希望碰太多小币种,包括市场普遍认为比较主流的以太坊期货,还是去年才上线的。期权做市商出身的JohnJansen,风控意识更高。如果上线更多山寨币合约,对于用户而言风险性也增大很多,并不符合他的想法。可能传统金融出来的人风控意识普遍较高,比如BitMex创始人也是出身传统金融,目前BitMex也仅用BTC结算所有保证金抵押品。Q4:虽然期权有着欧式和美式的行权时间限制,但用户实际上也可以提前平仓,而关键在于期权交易所的流动性是否足够,Deribit在这方面是如何管控的?刘晓通:流动性方面,我们会有专门的做市商。专门的意思是,他们需要满足一定的做市商的义务。比如,要求他们周一到周日进行双边报价、覆盖各个行权价,还有其他各种各样的硬性要求。除了专门的做市商,对于其他专业交易者我们也欢迎来Deribit做市,我们不会限制他们太多,特别是对期权卖方不会进行过多的限制。Q5:根据Skew数据,Odaily星球日报发现,Deribit今年第一季度期权交易量始终占据期权市场80%以上的份额。能不能请您透露一下,Deribit目前注册用户数、日活用户等数据?刘晓通:目前Deribit全球总注册用户超过10万,平均日活跃用户,大概是4000-5000人;312暴跌之前,平均每天期权交易量接近1亿美元,最高超过2.4亿美元;经过312暴跌,期权日交易量下滑至5千万美元。这个数字还是比较真实的,因为我们的目标用户还是专业投资者,不是散户——散户玩期权很容易亏光,所以我们也不会去做一些假的数据量去吸引散户。Q6:您刚刚提到了Deribit的目标用户是专业投资者,能否请您透露一下目前的用户画像,专业投资者的交易量占比又是多少?刘晓通:第一档,头部单月交易量最高可以达到1.5万个BTC以上,这种属于做市商级别;大客户以及机构用户交易量同样属于此类,交易量稍微少点。第二档,中等用户,单月交易量在3000-8000个BTC之间,中位数是5000个BTC。第三档,通过API进行量化的专业用户,单月交易量一般在300~800个BTC之间。上述三档以数量级递增,呈现倒金字塔结构。比如,第一档是20~30人,第二档是200~300人,第三档是2000~3000人。具体数字,暂时也不便透露。Q7:上个季度,Deribit交易量相较于2019年第四季度明显上升,增量用户来自哪里?刘晓通:最近的增量,其实主要是因为我们做了大量的市场培育。期权交易所获客,跟其他一些线性衍生品交易所获客方式不一样。如果不做好期权用户教育的话,很多人不会接触期权,也就不会交易。所以,我们的主要精力还是放在用户教育上。另外还有一部分流量,来自矿工套保需求以及对冲风险的需求。Q8:Odaily星球日报观察到,近期BTC、ETH的历史波动率持续下降,这意味什么?投资者如何使用隐含波动率以及历史波动率进行投资?

距离DASH区块奖励减半已不足4天:6月19日消息,数据显示,距离DASH区块奖励减半已不足4天,DASH链上交易笔数已超4800万,持币地址数达168万。减半后,DASH区块奖励将减少至约2.566枚DASH。[2023/6/19 21:47:19]

刘晓通:历史波动率的下降,意味着市场趋于平静,波动幅度减小。回看3月12日、3月13日两天,那时候历史波动率可以达到300%~400%,现在每天已经不到100%。隐含波动率,实际上就是一种关于未来预期,带有很大的猜测成分,而历史波动率是过去已经发生的事实。其实,做期权本质上就是在猜隐含波动率究竟会不会比历史波动率高。期权买方,本质上是在隐含波动率会大于历史波动率;期权卖方,本质上是在隐含波动率会小于历史波动率。当最后结果来临时,就相当于开奖了,证明究竟是谁更大。从统计上来讲,历史波动率通常是小于隐含波动率的,也就是说,期权卖方的获胜概率更大,这也是为什么很多人愿意做期权卖方的原因。尽管从理论收益来说,期权卖方的收益是有限的,而期权买方的收益理论上是无限的。回到我们的问题上,如何通过隐含波动率和历史波动率进行投资?我认为,如果当前隐含波动率小于历史波动率,这个时候适合做期权买方,当然这并不意味着你一定会盈利;当隐含波动率要高于历史波动率时,如果你要做期权买方,务必三思,因为这时会有溢价,对于买方而言并不划算。因此,最终选择做买方还是卖方,还是要取决于市场的情况以及自己的承受能力。Q9:期权价格会最终影响期权行权交易,Deribit目前的价格指数是如何设计的?刘晓通:Deribit之前的价格指数是根据8家交易平台的现货价格来决定的,各家权重一样,分别是:Bitfinex、Bitstamp、Bittrex、Coinbase、Gemini、Itbit、Kraken、LMAXDigital。可能很多人发现,我们并没有选择币安以及其他大型交易所。这是因为他们都是USDT交易所,我们的期权以及期货都是USD为计价单位,并且USDT和USD之间经常出现溢价,所以我们最终选择USD交易所作为价格指数的参考来源。而现在,我们又将Bitfinex的价格权重降为零了,最重要的原因就是Bitfinex比特币价格经常不准,也会出现溢价情况。

Jack Dorsey回应推特裁员:公司规模增长过快,对此负有责任:11月6日消息,推特创始人Jack Dorsey在个人推特账号鼓励被裁员的推特员工,称相信他们可以找到方法度过困难,并表示公司规模增长过快是裁员的原因,其本人对此负有责任,并为此道歉。[2022/11/6 12:21:14]

Q10:目前Jex平台上有5种期权,Deribit会考虑上线小币种期权吗?关于未来期货市场发展,Deribit又有什么新的规划?刘晓通:期权方面,目前的期权结构已经很完整,是市场上期权时间范围最全的交易所了。应该不会再扩展年度期权,因为交易需求也没那么大。另外也应该不会再考虑上线小币种期权,因为深度太差,流动性不足。再者就是合约市场,接下来会有两个发展方向:一是有可能上线LTC双币种合约;二是上线与期权数据相关的线性合约产品——基于BTC期权隐含波动率的VIX指数永续合约。众所周知,芝加哥期权交易所曾上线市场波动率指数VIX,用以衡量标普500指数期权的隐含波动率。在期权交易中,隐含波动率通常代表着对市场未来风险程度的预期,因此VIX往往被看作是风向标,高VIX意味着恐慌情绪的蔓延,VIX指数也被称为「恐慌指数」。我们正在考虑效仿CBOE,开发一个基于BTC期权隐含波动率的VIX指数永续合约,这是一种很好的风险对冲手段。不过,这里面的开发难度和风险也很大,尤其是对于交易所而言。就拿前段时间的美股暴跌来说,标普500暴跌,VIX指数大幅上涨,突破历史新高,VIX空头发生穿仓,交易所就需要赔钱。而在加密市场,不存在发生穿仓,还要穿仓用户去进行赔钱的情况,最后买单的要不然就是交易所,要不然就是盈利用户。从Deribit的角度来说,我们是不会让盈利用户均摊穿仓损失的,而是用过保险基金进行弥补。所以,短时间内BTC的VIX指数合约可能还上不了,但我们正在考虑,有可能先上VIX指数,之后再考虑上合约。Q11:你刚刚提到Deribit的保险基金,这些保险资金来源是什么?312暴跌对保险基金造成什么影响?如果保险基金用完了会发生什么情况?刘晓通:首先说说我们为什么设置保险基金。期权交易涉及到买方和卖方,很多期权卖方为了对冲风险,也会选择买入期权。如果我们采取盈利用户均摊的模式,对于期权组合交易员来说无疑是一个灾难。我们并不想这样去伤害用户,因此我们不会分摊穿仓损失,这就是保险基金设置初衷。关于保险基金的来源,主要是期货以及期权用户的清算费用。只要你触发了风控让系统进行清算,我们就会从中抽取0.4%的清算费用充入保险基金。

多家投行下调对比特币矿商Argo Blockchain的股票评级:金色财经报道,多家投行下调对Argo Blockchain的股票评级,其中投资银行Canaccord Genuity将其评级从买入下调至持有,并将该公司美国存托股票 (ARBK) 的目标价从10美元下调至1美元。杰富瑞将Argo评级从买入下调至持有,并将目标价从13美元下调至1.10美元。Canaccord分析师Joseph Vafi在报告中表示,正在将Argo股票评级下调至持有。

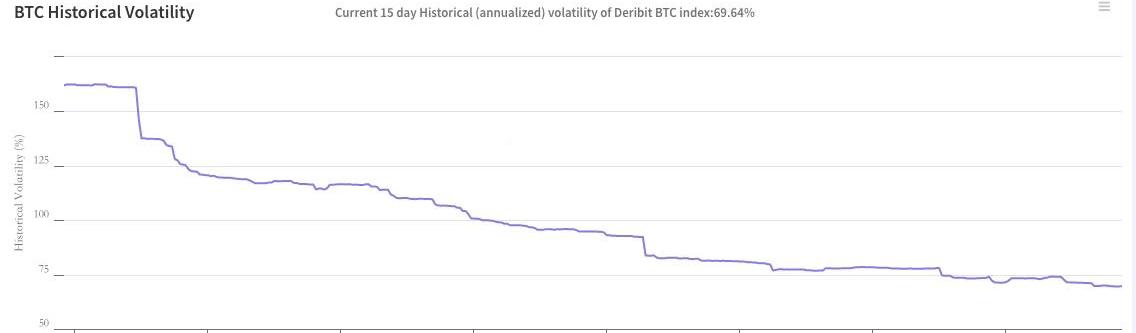

Argo Blockchain此前表示,一项出售2700万美元股权以资助运营的交易已经失败,由于没有固定费率的电力协议,该矿商受到比特币价格萎靡和高能源成本的打击,可能很快就会出现负现金流。(CoinDesk)[2022/11/2 12:06:59]

今年312暴跌前,Deribit的保险基金一度接近400个BTC,后来跌到100多个,看起来损失了380多个BTC。但实际上,真实的损失更大。在这次暴跌中,为了给用户增加信心,Deribit还拿出了500个BTC充入保险基金。如果没有补充这500个BTC,保险基金当时可能就直接归零了,盈利用户利益也会受损。好在,保险基金最终挺过了难关,目前也恢复到接近300个BTC的水平。即便是保险基金最后没钱了,Deribit也会一直补贴下去。Q12:我观察到的一个现象是,期货从最开始的币本位发展成如今的稳定币本位。以此类推,未来期权会不会也有稳定币作为保证金和计价单位的可能性?刘晓通:用币本位做保证金,是一种妥协的折中的办法。一方面,用比特币可以避免一些监管问题;另一方面,目前币圈的稳定币最具流动性的就是USDT,但我们比较担心它的风险,所以不会采用它。我们宁愿用一个相对来说没那么稳定的、可能不是最好的方法,但起码比特币还有共识。如果未来有一个合规的、流动性好的稳定币,我们也会考虑用它作为保证金和计价单位。但是,这个可能性比较小。因为如果真的是很合规的话,那就会遭受各种各样的监管,比如KYC更加严苛,这其实就与加密货币的宗旨背道而驰了。所以我个人感觉,用BTC作为保证金的格局,可能会一直存在,并且长期存在。Q13:传统的期权交易市场规模非常庞大,但目前加密市场期权的总体交易量仍然是偏小的。即便Deribit日均1亿美元的交易额,与比特币期货相比仍然是小巫见大巫。出现这种情况的原因是什么?您怎么加密看期权市场未来的发展?刘晓通:主要是因为币圈的用户,他们普遍的特征是IT技术不错,但是金融知识相对来说比较匮乏。另外,期权的认知门槛相对来说比较高,所以目前整个期权市场还处于一个很自然增长的阶段。再加上近期的大跌,对于整个市场交易信心也产生了负面影响,也影响了现在期权的发展。不过,我个人还是非常看好期权市场未来的发展,不然我也不会来做期权了。如果以传统市场作为参考的话,传统市场期权交易量是底层资产的交易量的10倍以上。从这点来说,我觉得加密期权交易量还会有很大的增长空间,我也愿意相信并希望能有这样一个大的发展。

在zkSync上部署Uniswap V3的提案已开启投票:10月9日消息,据相关页面信息显示,在zkSync上部署Uniswap V3的提案已开启投票。该投票将于10月14日结束。

此前报道,9月14日,Uniswap社区发起关于在zkSync上部署UniswapV3的新提案,该提案由PennBlockchain(FranklinDAO)与MatterLabs合作创建。提案指出尽早部署到zkSync有助于巩固Uniswap作为第一大DEX的地位,它将有助于增加可在UniswapV3上构建的项目。[2022/10/9 12:50:07]

稳定币协议QiDAO推出QiDAO V2,引入新的清算引擎并改进风险管理功能:6月29日消息,稳定币协议QiDAO推出更新版本QiDAO V2,新功能包括新的清算引擎、改进的风险管理功能、特定于链的定制、保险库弃用、多个前端。此外,QiDAO V2解决了社区的需求:限制每个保险库可以拥有的债务规模;持续的流动性监控;新的保险库和预言机代码都必须在发布前得到DAO的批准。[2022/6/29 1:38:41]

标签:BITDERIBTC比特币Bitcoin交易所Liquid Staking DerivativeBTCST比特币市值走势图

编者按:本文来自链内参,作者:内参君,Odaily星球日报经授权转载。最近,比特币似乎正处在一种进退两难的局面中,尽管比特币的价格似乎波动极高,但在过去的两周中,该加密货币一直处于巩固期,在短暂.

1900/1/1 0:00:00作者:NEST爱好者_CryptoV12有关「授权」操作,很多以太坊新用户在第一次操作智能合约遇到时都是一头雾水.

1900/1/1 0:00:00编者按:本文来自万向区块链,Odaily星球日报经授权转载。万向区块链线上公开课第八期邀请到了摩联科技创始人兼CEO林瑶和Taraxa创始人兼CEOStevenPu.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,作者:BENJAMINPIRUS,Odaily星球日报经授权转载.

1900/1/1 0:00:00编者按:本文来自蓝狐笔记,Odaily星球日报经授权转载。 USDT在最近几个月发行量激增,截止到2020年4月16日截稿时,当前的USDT总量超过69亿美元,而在一年前才20多亿美元,大约一年.

1900/1/1 0:00:00委托投资在币圈是很正常的现象,小白将投资委托给老手或者熟悉情况的朋友投资,但这样也会产生很多风险,一些币圈大佬也都有类似的“被坑”经历,应该如何预防、避免乃至做好最后诉讼时的准备.

1900/1/1 0:00:00