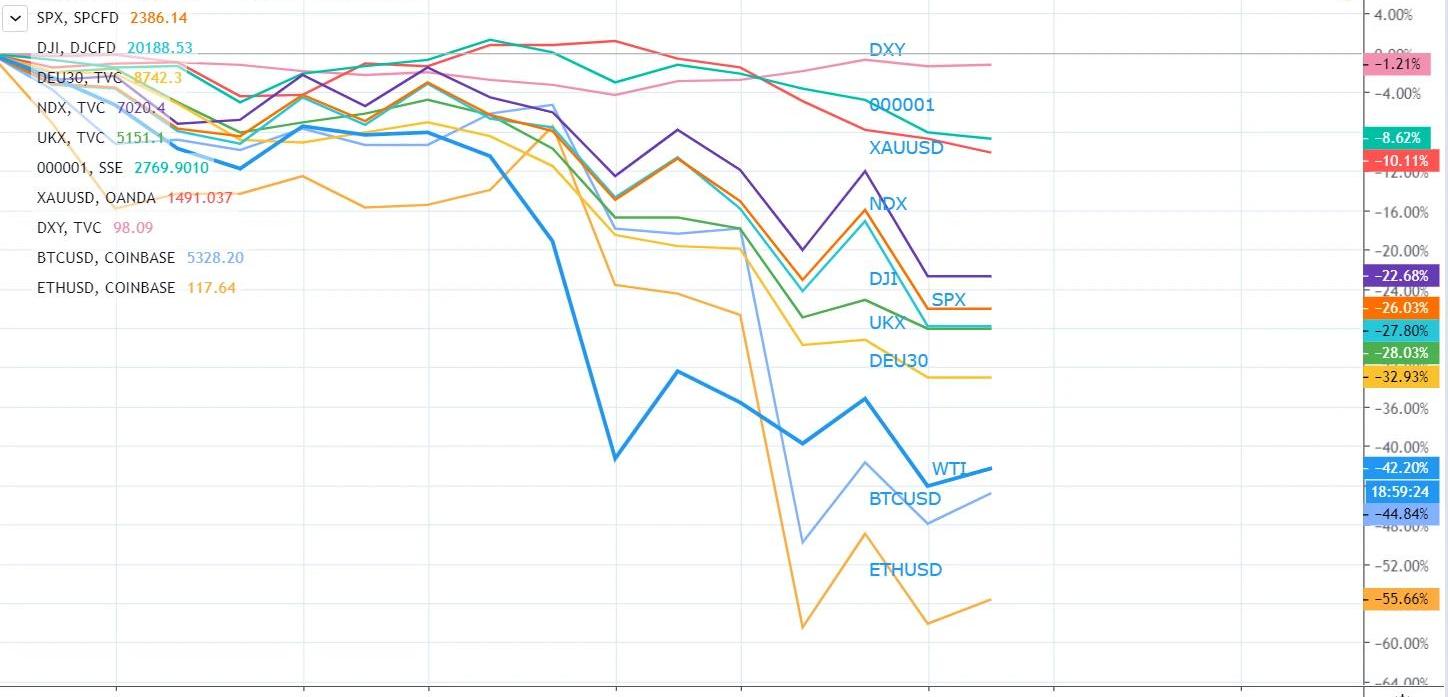

在新冠肺炎疫情全球加速蔓延之际,市场恐慌情绪不断升温,投资者疯狂出逃市场,全球所有金融资产包括避险贵金属一度遭遇无差别抛售而全面崩跌。外汇市场方面,3月12日-3月19日美元指数似乎成为最大“赢家”,在周初重挫至94.64低点后强势反攻,最高触及98.82,连续4个交易日收涨。黄金市场方面,黄金在周初冲高至多年高点1703.09美元/盎司后急转直下,日图走出“瀑布式”大跌态势,连续5个交易日大幅收跌。暴跌29.32%报1806.28美元/盎司,创下史上最大单周跌幅。原油市场方面,由于沙特和俄罗斯爆发激烈的原油价格战,3月12日-3月19日油价跌幅创2008年12月以来最大单周跌幅,但美国总统特朗普宣布购买储备原油,这令油价在周五适度止血。美国WTI原油上周暴跌23%,报31.73美元/桶,当周最低触及27.34美元/桶;布伦特原油上周重挫25%,报33.85美元/桶,当周最低触及31.02美元/桶。股票市场方面,3月12日-3月19日可谓全球股市的“血色一周”,多国股指暴跌多次触发“熔断”而引发部分当局祭出卖空禁令的局面,这在历史的长河中来看也实属罕见。尽管在经历此前几日的暴跌后,美股周五强势反弹,道指收盘反弹1985点,涨幅9.4%,创有史以来最大的单日涨幅。标准500指数上涨9.2%,纳指也上涨9.3%,创2008年10月以来的最大单日涨幅。但这仍未能挽回美股的周图巨大跌幅,上周道指累跌10.4%,标普500指数累跌8.9%,纳指累跌8.2%。与此同时,虽然欧股周五收高,但因冠状病疫情的迅速蔓延继续主导投资者情绪,上周录得重大跌幅。周五泛欧斯托克600指数反弹收涨近1%,但该指数上周累计下跌18.7%,是自2008年10月以来的最大跌幅。泛指在周四一度重挫11%,创下有史以来最大单日跌幅。此外,上周亚洲股市也“哀鸿遍野”,亚洲多国股市多次暴跌触发“熔断”。近年来,美国宏观政策效应减弱及经济周期性调整使得外界对美国经济形成下行预期,从而在客观上促使作为经济晴雨表的股市面临调整的压力。所以,疫情等因素只是诱发股市大幅震荡的*****,而宏观经济波动才是根源问题。

小企业借贷协议Defactor将1亿美元的债券代币化:金色财经报道,Defactor Labs 开发人员声称,在其试点测试期间已经交易了价值超过 3000 万美元的阿尔法债券,其中 200 万美元用于项目融资。Defactor Labs CEO Alejandro Gutierrez 表示,通过利用 ERC3643 标准对价值 1 亿美元的债券进行代币化,Defactor Labs 的目标不仅是让机构投资者合规地访问 DeFi,而且还为用户提供开放网络中的流动性选择。[2023/6/7 21:20:53]

OKEX开启6大DeFi项目充值上线:据官方消息,OKEx热门DeFi项目充值上线专场活动将于9月21日20:00上线6大EOS热门DeFi项目。参与本次充值上线的项目为:Defibox (BOX)、Defis (DFS)、DMD (DMD)、Organix (OGX)、Newdex Token(NDX)、TokenPocket(TPT)。

据了解,在充值投票期间,用户可充值项目代币至OKEx账户或生成钱包地址进行投票,平台将根据充值人数与生成钱包地址数之和进行排名,排名前2的项目即符合上线条件。此外,社区呼声或助力人数达到2000的项目,平台将考虑在活动期间内优先安排上线。针对符合上线条件的项目,OKEx将在完成技术对接后第一时间上线并开通交易。

公开资料显示,Defibox (BOX)是EOS上专业的一站式DeFi应用平台;Defis (DFS)是人人皆可参与、共建、共享的开放式金融基础设施;DMD (DMD)是EOS的DeFi明星项目,DMD以比特币和YFI的形式发放。此外,Organix (OGX)是 EOS上铸造和交易各种合成资产的协议,Newdex Token(NDX)是基于EOS主网发行的生态通证;TPT是TokenPocket生态中代表TP用户以及开发者权益的应用型通证,是连接钱包、用户以及项目开发者的重要纽带。[2020/9/21]

美国股市暴跌并触发史上第五次“熔断”,短时间内多次熔断的联动效应,也致使全球多国股市均遭“血洗”并多次触发“熔断”,多国采取紧急举措禁止卖空以遏制市场崩跌势头。美联储于当地时间周日(3月15日)将利率降至基本为零,并启动了7000亿美元的大规模量化宽松计划,以保护经济免受病的影响。

BitZ即将在DeFi专区上线BAL、OCEAN、RSR、DMG、REN:据官方消息,BitZ即将在DeFi专区上线BAL、OCEAN、RSR、DMG、REN,并开放USDT交易市场,同时,BitZ开启币种上线活动,活动时间:2020年08月12日 18:00-08月14日 15:00。活动期间BAL/USDT、OCEAN/USDT、RSR/USDT、DMG/USDT、REN/USDT等交易对,币币交易(Maker、Taker)成交后,无需支付交易手续费。[2020/8/12]

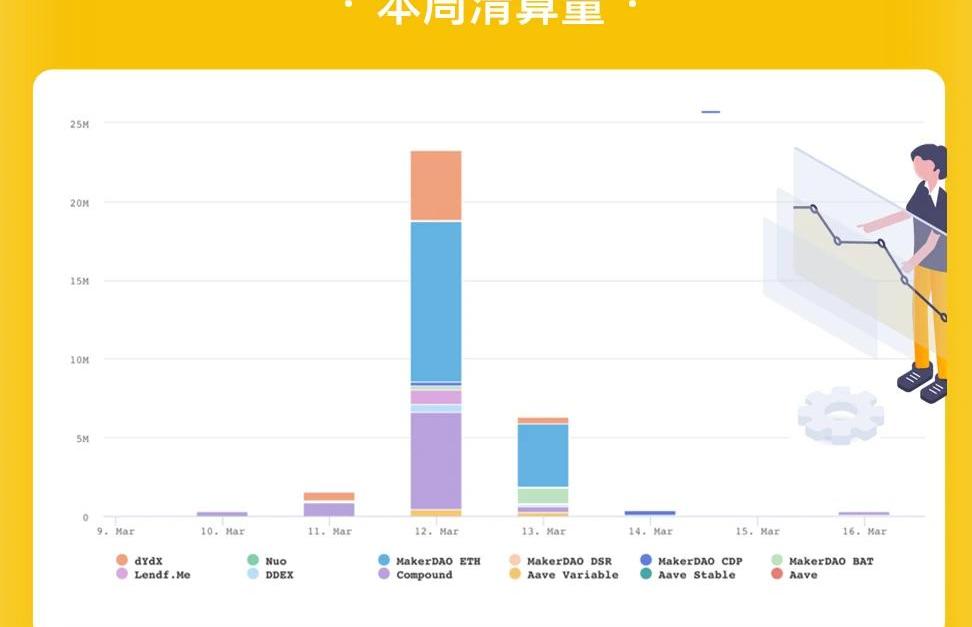

受传统主流金融资产暴跌影响,BTC和ETH也未能独善其身,日内暴跌近50%,避险资产属性破灭,撰文时,BTC和ETH已有一定反弹表现,但此前基于ETH抵押借贷的Defi也受ETH大跌影响,引发巨幅清算,无数投资人蒙受了较大的损失,若ETH进一步下跌,或将进一步引发雪崩效应。Defi平台运行情况

徐坤:Compound会引发一众Defi项目效仿 但其成功很难复制:OKEx首席战略官徐坤刚刚发微博称,Compound的“借贷即挖矿”一周就吸引了5亿美金新增锁仓价值,不仅将Defi总市值推向新高,也一举超越Maker Dao成为龙头,这势必会引发一众Defi项目效仿。但Compound是已经具备一定流动性基础,挖矿激励模式只是起到了催化增长的作用,如果其他项目本身没有实际业务支撑就照抄作业,很难复制这样的成功。同时,Compound目前的估值偏高,毕竟锁仓价值与MKR相当,市值却已经是其5倍之多了,挖矿人需要注意风险。此外,正如我之前的观点,系统性风险以及代码漏洞犹如达摩克里斯之剑,依旧是整个Defi生态不可轻视的因素。[2020/6/24]

Defi存款利率

3月9日—3月16日Defi清算量

稳定币信息

Defi3月12日-3月19日新闻摘要:MakerDAO新增抵押品拍卖熔断机制,借贷利率降低至0.5%促进市场流动性MakerDAO将新增USDC作为质押资产,以提升Dai流动性iearn推出集成Aave、1inch.exchange、Curve的零成本套利DeFi清算工具富达支持的加密安全公司Fireblocks集成DeFi平台CompoundMakerDAO零出价清算的抵押品价值达823万美元,导致567万DAI不良债务3月12日-3月19日Defi简评:受到本周币市暴跌的影响,Defi金融系统遇到了一次不小的挑战,在3月12日当天整个Defi市场出现了超2000万美元的清算,其中的清算主力是MakerDao,Compound和dYdX三家。随后MakerDao社区紧急发布了新议题,提议将借贷利率调整到0.5%并增加USDC为质押资产,以增加市场的流动性。但即使两个议题都获得了通过,在此之前Maker借贷系统已经产生了大量不良债务,需通过增发拍卖Mkr偿还。截止发稿的时间,Mkr的价格下跌逾60%。HyperFin为HyperBC旗下子生态,是HyperBC金融服务窗口,本篇DeFi全球市场周报由HyperFin研究院所撰写,希望能够有效帮助用户了解当前Defi市场的发展情况及掌握相关内容信息,欢迎关注HyperFin官网,查询更多Defi信息。

编者按:本文来自巴比特资讯,作者:DavidSchwartz,译者:夕雨,星球日报经授权发布。本文作者:DavidSchwartz是一名软件工程师,毕业于加州大学伯克利学校,目前居住在洛杉矶.

1900/1/1 0:00:00编者按:本文来自加密谷Live,作者:StephenMathai-Davis,翻译:子铭,Odaily星球日报经授权转载.

1900/1/1 0:00:00编者按:本文来自Cointelegraph中文,Odaily星球日报经授权转载。 关于PlusToken旁氏局的新报告显示,尽管有严格的KYC验证认证规则,但仍有受监管的交易所被其用于非法套现.

1900/1/1 0:00:00编者按:本文来自链捕手,作者:龚荃宇,Odaily星球日报经授权转载。从3月12日12点到13日12点,比特币作为加密货币行业最具影响力的币种发生两次大跌,其价格从最高7672美元跌至最低380.

1900/1/1 0:00:00文|Odaily星球日报&Poolin币印矿池作者|黄雪姣编辑|Mandy王梦蝶出品|Odaily星球日报 作为长期跟踪矿业的记者,我发现很多人在行情极端、行业动荡时.

1900/1/1 0:00:00编者按:本文来自中本小葱,Odaily星球日报经授权发布。据cryptoslate分析文章称,转入交易所的ETH数量已超过其先前的高点,即2018年12月,当时ETH的价格曾跌至89美元.

1900/1/1 0:00:00