据欧科云链链上大师数据显示,截至今日10时30分,以太坊2.0存款合约地址已收到776.75万ETH,占当前以太坊供应量的6.63%。大量质押的ETH也催生出了流动性质押这一庞大的市场。所谓流动性质押,就是用户将ETH质押到协议中,协议代表用户进行质押,然后为用户1:1铸造ETH的认领权代币,将Staking的奖励归于这些流动性质押代币。由LidoDAO推出的stETH就是其中的典型代表。

在过往的认知中,人们提出,ETH质押衍生品的市场交易价格会相对于ETH有一定的折价,毕竟xxETH并不是真正的ETH。考虑到赎回ETH的风险,这个说法是有一定道理的。不过,知名数据专家、Coinbase协议专家EliasSimos则认为,流动性质押代币将在合并之后产生明显的溢价。

Abracadabra发布的AIP #13.4提案获得通过:金色财经报道,算法Stablecoin MIM发行方Abracadabra社区发布新提案AIP #13.4,紧急冻结CRV市场清算。提案指出,鉴于CRV目前面临的极端流动性状况,授予Abracadabra DAO接管CRV预言机喂价的权利,也就是冻结CRV的清算,极端情况下由abracadabra DAO接管,以避免级联期间的清算。该提案已获得通过。

金色财经此前报道,Abracadabra社区发布新提案,拟对CRV cauldrons进行利率调整。[2023/8/2 16:13:23]

投资者将ETH存入LidoDAO后,Lido会为投资者1:1铸造stETH,并将收集到的ETH存款分发给验证者运营商,让ETH参与质押并获得奖励。而stETH则采用了aToken标准,是一种生息代币,会在存入本金时铸造,在赎回时销毁。随着质押的ETH不断获得奖励,LidoDAO持有的ETH总量是不断增加的,流通中的stETH的余额也会相应增加。stETH也会实时产生“利息”,投资者可以看到余额每分钟都在增长。

Origin Ether TVL已超2500万美元:金色财经报道,据DefiLlama数据,DeFi项目Origin Protocol推出的基于ETH的收益聚合器Origin Ether(OETH)锁定总价值(TVL)已超过2500万美元,暂报2627万美元。

此前报道,5月17日,DeFi项目Origin Protocol宣布基于ETH的收益聚合器Origin Ether(OETH)已在以太坊主网上线。[2023/6/18 21:44:35]

目前stETH以85%的份额引领ETH抵押衍生品市场。造成这种情况的原因有很多,比如优质的团队、强大的社区以及优秀的执行力等等。EliasSimos尤其关注到的是用户体验。

安全机构:Cronos上Crolend项目疑似rugpull,网站已关闭:12月2日消息,区块链安全机构PeckShield Alert发推表示,区块链平台Cronos上Crolend项目疑似rugpull,Crolend_io已经删除其社交账户/群组,并且网站已关闭。被盗资金位于0xb9aA aE11ba22e37B597b0b7d90092F85d6Cd8e1e。[2022/12/2 21:18:37]

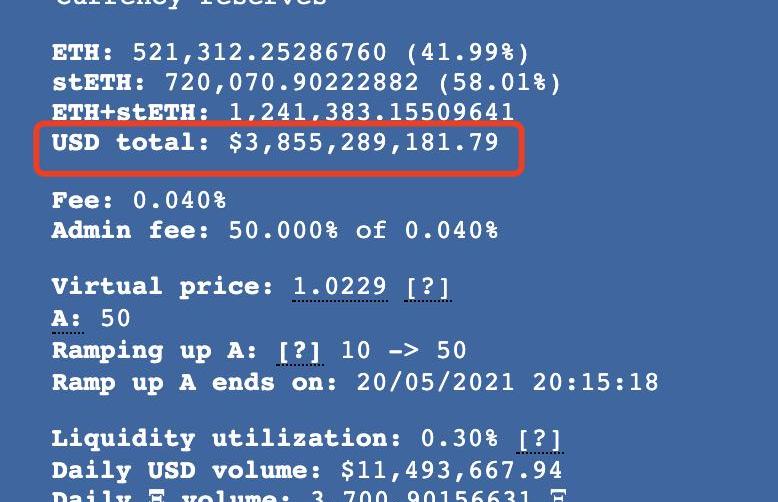

除了使质押的ETH具有流动性之外,Lido还在Curve上建了一个stETH/ETH的交易池子。该池子的流动性目前已经超过38亿美元,日交易额约为1150万美元,这已经是DeFi领域数一数二的大池子了。

中国银行公布元宇宙匹配方法及装置专利,可应用于大数据或金融领域:11月22日消息,天眼查App显示,中国银行(601988)股份有限公司“元宇宙匹配方法及装置”专利公布。专利摘要显示,该发明可以应用于大数据领域或金融领域,方法包括:获取待使用元宇宙的目标用户的各个用户属性,标注对应的属性值;基于目标用户属性及对应的属性值,构建目标用户对应的属性矩阵;

将目标用户对应的属性矩阵输入至预设的定性映射模型,应用定性映射模型中预设的转化程度函数基于属性矩阵分析目标用户与预设的各个元宇宙之间的适配度;选取适配度最高的元宇宙与目标用户进行匹配。应用该发明提供的方法,可以根据用户属性匹配适合用户的元宇宙,更大程度满足用户需求。(同花顺财经)[2022/11/22 7:56:06]

这与用户体验有什么关系?

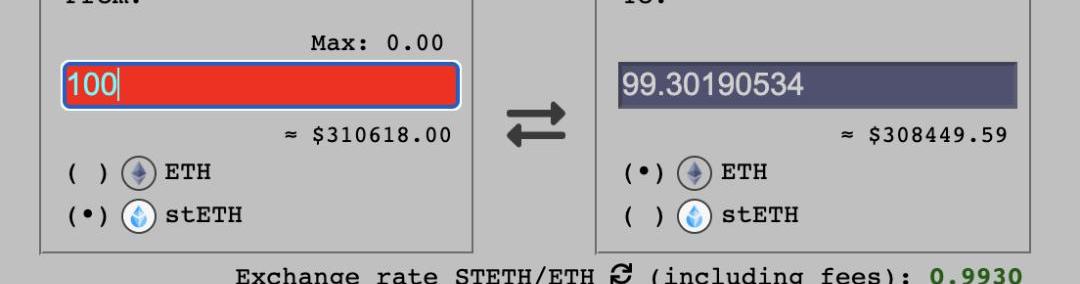

首先,在这个池子中,stETH的价格已经非常接近ETH,100个stETH可以换成99.3个ETH,两者的价值已经非常接近1:1。

其次,如此深的流动性意味着,即使是大鲸鱼也能以非常小的滑点进行大额交易,随时买入或者卖出。相比之下,正常情况下,想要取出质押的ETH,我们还要等到合并之后,目前阶段所有质押的ETH都不能取回。即使是合并之后,我们取出质押物也是要走几天流程的。

为什么说合并后stETH价格会上涨?这与合并有什么关系?

当合并发生后,*不质押*的机会成本将大幅增加。网络交易费和MEV会让质押的年化收益近乎翻倍。而且,提款时间也会是明确的。这会推动对ETH质押的需求。

目前5个最大的PoS网络中65%的代币都在质押中。假设合并后的ETH也是如此,这意味着超过7000万枚ETH将参与质押,相比之下,目前参与质押的ETH总量仅为776万。

投资者参与ETH质押的方式很多,其中就包括stETH。不过,这里也有一个问题需要考虑:信标链有一个激活队列,这意味着在任何给定时间点只能满足一定量的质押需求。更准确地说,目前每个epoch只有大约4个验证者可以加入信标链,以此计算,每年大约只能让1000万枚ETH进入验证者。即使我们在第一年只有2000万ETH的质押需求,最终也会是2个需求对应1个供应,明显的供不应求。

超额需求如何得到满足呢?EliasSimos猜测,其中的一部分需求会流入流动性质押衍生品。鉴于stETH的优势,它自然会吸收相当数量的需求。

假设stETH仅吸收了超额需求的10%,则相当于100万个ETH通过买入stETH流入Lido。而目前,stETH的供应量约为130万。

就目前而言,额外的买方需求和stETH的上涨压力会因为套利者很快消失。一旦stETH价格上涨,套利空间的存在,会让投资者将ETH存入Lido,获得相应的stETH,然后出售给市场赚取溢价,如此循环直到溢价消失。

但有一个问题。考虑到对质押的过度需求和长时间的激活排队时间,存入Lido的边际ETH会稀释交易池子的收益,因为新ETH进入池子的速度比部署到验证者的速度要快得多。鉴于上面所描述的状况,很容易想象,Lido将实施一种不以牺牲老储户利益来而吸引新储户的流程。那么,没有套利的话,stETH/ETH价格会产生明显的溢价。

如果是这种情况,那么以下问题就会浮出水面:

哪些因素会影响stETH等ETH抵押衍生品在合并后达成对ETH需求的最合理溢价?

本文来自Defi之道,星球日报经授权转载。

随着数字货币交易及其衍生市场蓬勃发展,与传统金融工具相比,具有去中性化,开放性,隐匿性等特征,被部分犯罪分子加以利用,造成近年来.

1900/1/1 0:00:00“这是你最后的机会,一旦做出,再无回头之路。吞下蓝色药丸,一切就此结束,你在自己的床上醒来,继续相信你愿意相信的一切。吞下红色药丸,你将留在仙境,我会让你看看兔子洞究竟有多深.

1900/1/1 0:00:00非同质化代币现在在去中心化资产市场上大行其道,以其价格和–更重要的是–内在价值的面纱,被归结为新的数字世界中艺术的渐进表现形式.

1900/1/1 0:00:00前言北京时间11月7日,知道创宇区块链安全实验室监测到跨链协议SynapseProtocol推出的资产跨链桥被攻击,攻击者设法降低了nUSDMetapool虚拟价格并从中获利约800万美元.

1900/1/1 0:00:00前言北京时间10月27日晚,以太坊DeFi协议CreamFinance再次遭到攻击,损失高达1.3亿美元。知道创宇区块链安全实验室第一时间跟踪本次事件并分析.

1900/1/1 0:00:00Jan.2022,Sabrina@footprint.networkDataSource:ArweaveDashboardArweave是一个去中心化的云存储解决方案.

1900/1/1 0:00:00