1、重新认识DEX

2、以太坊上的DEX

3、HECO及BSC上的DEX

KeyTakeAway:

DeFi是一个财富与风险并存的领域,网上曾经评论DeFi领域是一群科学资产阶级玩家组成的世界。DEX可以说是DeFi的第一步,90%以上的用户都是从DEX开始认识DeFi的,所以「先知」在此希望大家一定要把DEX玩的比较熟练以后再去玩其他项目。

在DeFi科普第一课中「先知」给大家介绍了DeFi世界的基石——借贷。其实在借贷刚出现的时候,我们也不知道到底DeFi能发展到什么地步,毕竟链上极其不友好的用户体验以及高昂的gas费足以把用户阻挡在门外。DeFi能走到今天这一步,除了Compound开启流动性挖矿所带来的流量及资产爆发之外,更重要的是DeFi在借贷的基础上已经构建了一个包括借贷、DEX、衍生品交易所、机池、稳定币、保险等多种产品的完整的金融大厦。

2022年超97%加密黑客攻击针对的是DeFi项目:5月16日消息,Watcher.Guru发推称,在2022年,超过97%的加密黑客攻击针对的是DeFi项目。[2022/5/16 3:19:43]

区块链世界和传统金融世界不同,传统金融世界的金融体系是由各个机构所把控的。机构和机构之间的沟通效率极其低下,比如说,你的存款信息和你的保险信息大概率是不相通的,这就导致了你很难非常简单的为你的资产买上一份安全险,同样的,你也没办法只用一个银行账户就买到所有银行的理财产品,更别说还可以去进行股票和期货的交易了。但是在区块链世界不一样,所有DeFi的应用代码都是开源的,并且链上应用的本质就是各种各样的智能合约的交互,所以任何一个DeFi应用如果希望和其他应用进行交互,那么只需要浏览别人的代码,确保没有问题,便可以非常容易的进行交互,这种交互实际上就是一种交易过程。因此,在区块链世界,各种各样的金融协议可以用非常低的成本融合在一起,进而可以对用户的需求快速响应,快速满足,大家也为DeFi起了一个非常形象的名字——DeFi乐高。但是金融世界毕竟不是积木,积木倒了还可以再来,金融世界各种协议之间的串联越多,积累的风险其实也越高,一旦有一环出现问题,引发的可能就是山崩地裂般的倒塌,2008年美国的次债危机本质上就是这种垃圾资产金融协议的叠加所引发的。

DeFi世界的财富效应不用怀疑,去年7月-10月已经有非常多的用户在以太坊的DeFi产品里收获了海量的财富,同时几个DeFi头部项目的代币也上涨了几十倍,aave的代币从最低点上涨了近千倍,我们作为区块链世界的用户,没有理由不关注DeFi,但是如果我们不对DeFi做更加深度的认知和了解,也有可能会被DeFi世界的风险伤害到体无完肤。因此,接下去一个系列将从DeFi世界里各条赛道出发,尽力为大家梳理出全貌,帮助大家更好的认知项目的收益和风险,今天先给大家梳理一下DEX这条赛道。

数据:当前DeFi协议总锁仓量为1889亿美元:金色财经报道,据Defi Llama数据显示,目前DeFi协议总锁仓量1889亿美元,24小时减少5.09%。锁仓资产排名前五分别为Curve(168.3亿美元)、MakerDAO(152.5亿美元)、Convex Finance(116.6亿美元)、AAVE(112.1亿美元)、WBTC(100.4亿美元)。[2022/1/29 9:20:47]

DEX,顾名思义就是和中心化交易所不同,其交易流程完全去中心化的一种交易所类型,从交易机制上分为三类:

第一种是AMM,即自动化做市商交易所。这种交易所通常会有一个定价公式,例如uniswap和sushiswap都采用的是固定乘积公式,即K=X*Y,在一笔交易前后保持K值不变。举个例子,用户A建立了一个流动池,里面放了10个ETH和10000USDT,则X=10,Y=10000,K=100000,此时每个ETH价格为1000USDT,当用户B想要以1000USDT的价格购买ETH时,此时Y=11000USDT,由于一笔交易前后K值不变,则此时X=100000/11000=9.09,则用户B买到的ETH=10-9.09=0.91个,用户B明明是想以1000USDT的价格买到1个ETH,但最终却只买到了0.91个,这当中的差额就是AMM机制DEX里提到的滑点,滑点越大,交易越不划算;

美国CFTC:需进一步研究DeFi和加密货币治理:金色财经报道,美国商品期货交易委员会(CFTC)周四发布了一份入门读物,作为其正在进行的旨在了解和解释加密货币行业的工作的一部分。这份长达36页的文件提到,DeFi、加密货币治理和市场是需要进一步研究的问题。该入门读物并非旨在制定政策,而是旨在向感兴趣的各方提供有关数字资产衍生品和其他金融技术的信息或教育。[2020/12/18 15:36:20]

第二种是PMM,即主动做市商交易所,例如DODO,其主要优势是降低AMM机制所导致的滑点问题,另外也支持提供单边流动性,因此DODO刚一上线就引起了非常多的关注;

最后一种是订单簿模式交易所,该种类型的交易所目前没有用户体验特别好的。从交易流程上也可以分为两类:第一种是直接交易,例如uniswap和sushiswap;第二种是聚合交易所,例如1inch,用户发起交易以后,智能合约会自动聚合链上所有报价,为用户选出一个滑点最小的报价。

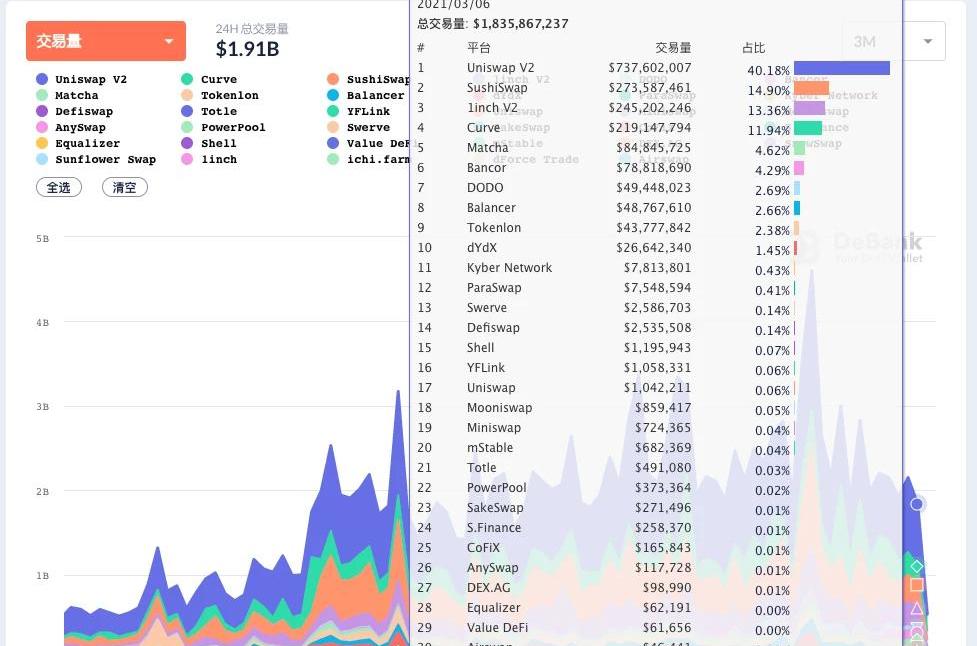

目前以太坊上DEX的24小时交易量维持在20亿美金左右,最高峰时曾达到45亿美金,这个体量已经和一些大的中心化交易所很接近了,因此DEX也成为了中心化交易所极其关注的一条赛道。

当前DeFi中锁定资产总价值达27.21亿美元:金色财经报道,据DeBank数据显示,DeFi中锁定资产总价值达27.21亿美元,Compound以6.98亿美元排在首位、Maker锁定资产总价值6.46亿美元、Synthetix锁定资产总价值为4.90亿美元。

注:总锁仓量(TVL)是衡量一个DeFi项目使用规模时最重要的指标,通过计算所有锁定在该项目智能合约中的ETH及各类ERC-20代币的总价值(美元)之和而得到。[2020/7/19]

根据Debank的数据显示,以太坊上目前占比最高的DEX是Uniswap,基本上算是占据了半壁江山,如果再去掉稳定币交易所以及一些衍生品交易所的话,那么基本上Uniswap肯定是DEX里面绝对的龙头老大。当时Uniswap给用户空投400枚代币也一度成为币圈美谈,按照现在UNI的价格30U计算,这可是一笔12000U的收入。

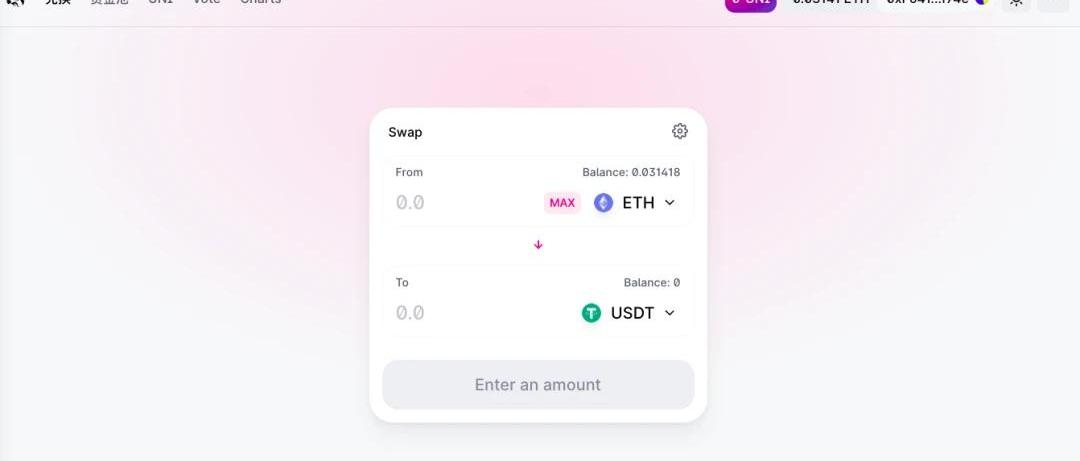

Uniswap的交易页面和中心化交易所的交易页面不太一样,它是通过让用户直接选择交易对的方式进行交易的,例如下图所示,我们选择了ETH和USDT的交易对;

Tether首席技术官:稳定币可以为DeFi注入流动性和稳定性:Tether和Bitfinex的CTO Paolo Ardoino认为,稳定币可以为新兴的去中心化金融(DeFi)领域注入急需的流动性和稳定性。他称,稳定币的算法不能仅依赖于加密资产本身。如果DeFi仅利用数字资产空间的价值,它将面临系统性风险。集中的美元抵押可以为DeFi生态系统提供“安全的支持”。(Coindesk)[2020/4/1]

当用户需要换交易币种时,则需要点开币种的位置,进行自主选择,但是需要注意的是,uniswap由于是去中心化的交易所,所以任何人都可以在上面开交易对,因此在早期的时候,有非常多的山寨币以及克隆币在uniswap上行,也有非常多的用户因此受到损失。

我们要想避免被,通常我们会有以下几种方式进行规避:

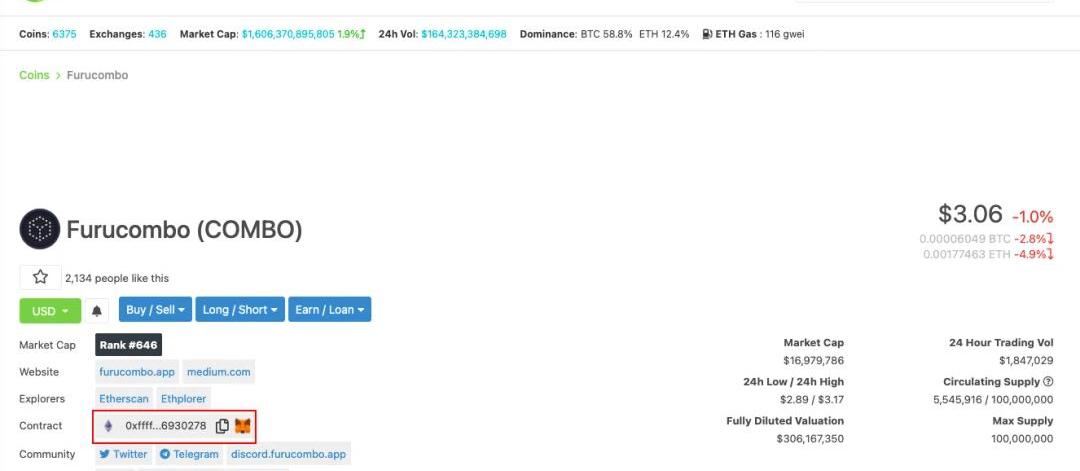

1、直接在Coingecko

(https://www.coingecko.com/en)

或者Coinmarketcap

(https://coinmarketcap.com/)中搜索代币名称,然后找到其合约地址,再把合约地址输入在uniswap选择代币的地方,下图红框部分就是代币的合约地址:

2、通过Ethereumscan(https://etherscan.io/)来搜索代币的合约地址,这种方式通常需要用户和代币已经进行过合约交互,在自己的钱包里找到这笔交互过的交易,然后在Ethereumscan上打开,便可搜索到合约地址;

3、打开uniswap的Charts选项,然后搜索到想要交易的交易对,看一下这个交易对的池子总量和24小时交易量,通常量比较大的会是正版,这种方式只能辅助判断;

4、最后一种方式,找一个熟悉DEX交易的朋友,让他帮你找到某个币种的合约地址。

DEX里面的交易相对来说还是需要具备一定的链上知识的,所以「先知」在这里建议大家,如果是新手玩家,尽量先小资金试一试,也许算上gas费以后非常不划算,但是起码不会因为自己的误操作而导致大资金的损失,尤为值得注意的是,DeFi因为是去中心化的,所以任何损失都需要用户自己承担,没有任何一个组织会为你的损失负责。

Sushiswap是Uniswap的仿盘,曾经还发生过创始团队抛弃项目的事故,后来被SBF接手。目前Sushiswap在DEX里排名第二,和做聚合交易的1INCH不相上下。Sushiswap能够从一个仿盘项目成长为目前以太坊上排名第二的交易所,和它持续的开展流动性挖矿有关,关于流动性挖矿我们会在后续的文章中给大家进行非常详细的策略梳理。

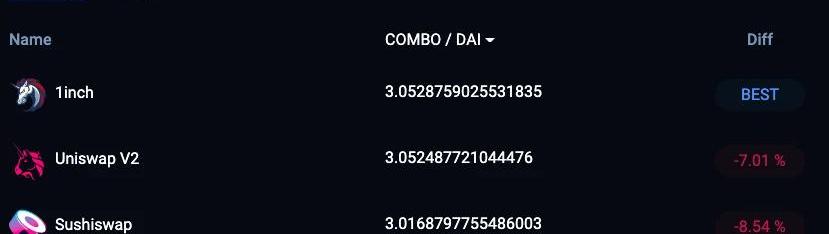

1inch的核心功能是聚合器,用户发起一笔交易时,其将在全网搜索最合理的报价,降低用户的成本,下图是COMBO/DAI的交易对三个平台的报价差别。

基本上DEX的使用体验都非常接近,只要用户能够熟练使用Uniswap,那么可以说所有的DEX都可以非常容易的上手并且使用。

HECO上交易量最大的DEX是MDEX,除了交易功能以外,MDEX还开通了交易挖矿以及流动挖矿,目前MDEX每日交易量在40亿美金左右,TVL在20亿美金左右。MDEX之所以能在短短的时间内达成如此之大的交易量,是因为HECO上的DeFi项目纷纷开启流动性挖矿,这就激发了代币兑换的需求。

BSC上交易量最大的DEX是Pancakeswap,pancakeswap还集成了NFT和IFO的交易,现在它的交易量也已突破20亿美金,并且币安赵长鹏还曾喊话Uniswap,让其迁移到BSC上。

值得注意的是,由于以太坊的gas费太高,再加上HECO和BSC上DeFi项目的致富效应,目前有非常多的用户迁移到了HECO和BSC上进行交易。但是由于很多项目没有审计,因此风险也比较大,用户还是需要多注意风险。

DEX可以说是DeFi的第一步,90%以上的用户都是从DEX开始认识DeFi的,所以先知在此希望大家一定要把DEX玩的比较熟练以后再去玩其他项目。

DeFi是一个财富与风险并存的领域,网上曾经评论DeFi领域是一群科学资产阶级玩家组成的世界。「先知」认为这种评论其实是有一定依据的,所以千万不要希望DeFi会像国内互联网产品这样把用户体验考虑到极致,也不要希望可以傻瓜式操作就能赚钱。还是那句话,人永远赚不到认知以外的钱。

声明:

本文不构成任何投资建议。

由于加密货币的普及,区块链技术在过去几年中迅速崛起。无论如何,这项技术仍然与比特币有太多联系、,而在现实生活中,区块链技术为用户提供了多种用途.

1900/1/1 0:00:00在第二季度,我们Horizen(ZEN)的主要工作是Zendoo侧链的研发,并扩招开发团队为即将上线的侧链及侧链生态做准备.

1900/1/1 0:00:00BTC行情分析BTC不断创出新低,磨底行情明显,显然加税的重剑对全球加密货币地址数最多的美国主导的BTC行情产生了很大的影响.

1900/1/1 0:00:00考大家一个问题,区块链世界里各种大名鼎鼎的应用,他们的访问量有多少?以鼎鼎大名的Uniswap为例,它的24小时活跃用户数不过40.

1900/1/1 0:00:00BFXPayLimited和ODEM宣布支付控件已集成到平台上。BitfinexPay支付技术为在线商家提供接收非接触、无边界的数字代币支付方式;而ODEM则是一个直接连接雇主、学生和教育者的按.

1900/1/1 0:00:00加入PolkaWorld社区,共建Web3.0! 自从“DAO”的出现,它便清晰地揭示了比“组织”的典型定义更广泛的东西——一个把人们聚集在一起,朝着一个共同目标工作的社会群体.

1900/1/1 0:00:00