(恍惚间,2020 的 DeFi 之夏已经过去十多个月。作为 DeFi 借贷「白马股」Aave 的市值排名已悄然降到 61 位,而 Compound 更是跌落在 100 名开外,不禁感到有些出乎意料。)

说回抵押借贷,对于FT 而言,抵押显然需要承担一定的流动性成本:面对代币上涨,无法出售并获利;面对代币下跌,只能被动持有。

而对于长持头部 NFT 项目(如 CryptoPunks 和 BAYC 等)的机构或核心玩家来说,也许本就没有出售的意图,因此在需要资产变现时,抵押借贷是值得考虑的选择。而头部 NFT 的价格也相对稳定。

进一步来说,出于投机目的,散户手中的 NFT 可能存在频繁买卖换手,并且 NFT 的总价值整体不高,相对而言不适合进行抵押。

BitCard?和BHN达成合作,将在部分美国零售商提供比特币礼品卡:3月2日消息,BitCard?宣布与Blackhawk Network(BHN)建立新的合作关系,后者是全球品牌支付技术提供商。通过此次合作,BitCard?将在BHN的零售商和B2B渠道网络中的部分美国零售商提供比特币礼品卡。(BeInCrypto)[2023/3/2 12:38:29]

因此,认为短期内 NFT 借贷会是小众赛道,以面向头部/蓝筹 NFT 持有者为主。

点对点模式

在 DeFi 借贷中,Aave 的前身 Ethlend 采用的就是点对点模式。

去中心化NFT做市商FloorDAO将在V2中引入新投票机制Gauge Voting:9月17日消息,去中心化NFT做市商FloorDAO在社交媒体宣布将在FloorDAO V2中引入Gauge Voting(规范投票机制)。FloorDAO表示,目前该组织采用的是集合累加(Collections Addition)投票机,,让gFLOOR持有者对组织治理决策进行投票,而新的投票机制则可以让获胜者获得随后两周金库总收益的50%,继而进一步提升流动性。[2022/9/17 7:02:44]

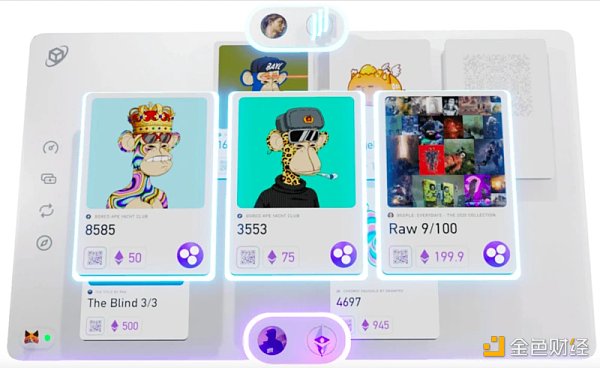

Arcade 与之类似, 其 AssetWrapper 合约支持打包抵押 ERC721、ERC1155、ERC20 资产,随后将生成 wNFT 。借方设置借款额、偿还金额、币种及时间后,将 wNFT 抵押,之后则等待贷方匹配订单。Arcade 在未来的版本中将添加分期还款的模式。

加密期权交易公司BITLEVEX完成5000万美元融资,GEM Digital Limited参投:金色财经报道,总部位于爱沙尼亚的加密期权交易公司 BITLEVEX 宣布完成 5000 万美元融资,数字资产投资公司 GEM Digital Limited 参投,新资金将帮助该公司拓展促销策略、招募更多员工、探索新功能并推出 NFT 市场、数字钱包、商家支付解决方案和加密借记卡。BITLEVEX 成立于 2019 年,目前主要提供加密期权交易服务,旗下拥有大约 50,000 名注册用户,正在寻求推出其原生实用Token BLEX。(fintech)[2022/8/25 12:46:46]

需要注意的是,Arcade 不设置自动清算,如果发生违约情况,在贷方 claim 抵押品之前,借方仍然可以偿还贷款。

Aptos发布v1.0版白皮书《安全、可拓展和升级的Web3基础设施》:据官方消息,公链项目Aptos发布白皮书,称Aptos区块链是安全、可扩展和可升级的Web3基础设施。

据悉,Aptos是Diem原团队成员成立的公链项目,激励测试网3将于8月19日启动注册,预计在9月底左右推出主网。[2022/8/12 12:20:30]

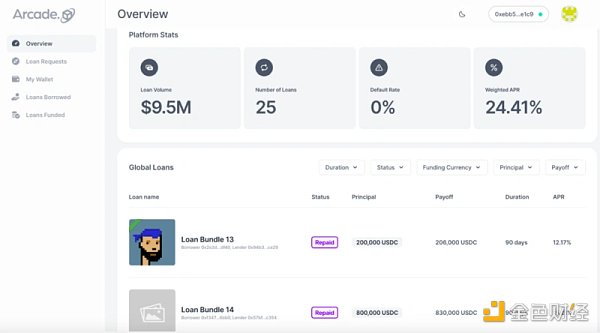

对于点对点的平台来说,借贷需求能否及时得到响应,与平台的用户体验直接相关。 Arcade 的平台数据中暂未提供匹配的平均等待时间。据团队成员所说,BAYC 和 CryptoPunks 地板价的借贷请求基本能够实现即时响应。

另外,NFT 与 FT 的不同之处也在于,同系列的 NFT 各不相同,贷方难以对稀有度高的 NFT 进行评估,或是借贷双方对抵押品的估值产生分歧,增加了借贷的不确定性。

目前 Arcade 的平台总贷款额来到了 950 万美元,支持 49 个 NFT Collection。去年 12 月底,Arcade 拿到了 1,500 万美元的 A 轮融资,由 Pantera Capital 领投。

资金池模式

第二类是与 Aave、Compound 近似的资金池模式,例如 Drops DAO。

这种模式下,贷款没有到期日,利率根据资产的利用率计算得出。NFT 的实时价格采用预言机进行报价。

有关点对点模式和资金池模式的优缺比较,Dyo Hu 在这篇文章中有更为详细的阐述。

对于稀有度高的 NFT,在资金池中的价值实际上被稀释,使得这部分 NFT 的贷款价值比不划算。

整体而言,资金池模式较为复杂,存在价格被恶意操控和连环清算的可能性。在 NFT 市场整体流动性一般的情况下,有着较高的系统性风险。在去中心化 NFT 借贷的发展初期,点对点模式相对更稳定可靠。

中心化模式

去年年底,数字资产金融服务机构 Nexo 与三箭合作,推出了中心化的 NFT 借贷业务。交易所 Kraken 也计划推出相同业务。

Nexo 提供的相当于 OTC 服务,需要填写简单的 KYC 申请表。目前仅支持 BAYC 与 CryptoPunks 作为抵押品,抵押的 NFT 价值必须超过 50 万美元,年化借贷利率约为 15%,贷款价值比在 10% - 20%之间,即价值 50 万美元的 NFT 可以获得 5 万 - 10 万美元的贷款。

中心化的 NFT 借贷模式适宜机构采用,而对于 Crypto OG 来说可能显得不那么 native。

类比看看现实中的艺术品市场,受疫情影响,2020 年的全球艺术品交易额较上年下跌 22%,仍超 500 亿美元 —— 仅从数字上看,艺术品抵押似乎有不错的市场。

然而,艺术品(这里包括古董)的鉴定本身众说纷纭、缺乏权威担保,估值困难;并且因为缺乏流动性,即便清算后,抵押品能否变现脱手也是未知数。为了弥补这部分的风险敞口,传统典当行压价严重,往往只提供非常小的贷款价值比。

说回 NFT,与传统艺术品相比较,NFT 的真假鉴定只需要检查合约地址;估值有同系列 NFT 的地板价作参考;线上交易的形式使得变现也相对容易。在技术面和可操作性上, NFT 借贷面临的问题相对更少。

近期的 Azuki 很快跻身 OpenSea NFT 交易量第 8 位,类似的蓝筹在未来也许会更多地涌现。以 CryptoPunks 和 BAYC 为代表的头部 NFT、以 Doodles 和 Azuki 为代表的蓝筹,以及 Sandbox 和 Decentraland 的地块,在未来会率先成为 NFT 借贷的主打标的。

原文作者:Jiawei

原文来源:Mirror

标签:NFTADEBITCADMusician Worlds NFTAdelphoibitpie官网下载app苹果手机版ACAD

本周反弹最高涨至前期形成的周线头肩顶颈线附近遇阻回落,并且目前再次跌回至去年一顶65000美金下降趋势线下方,从前期见底33000美金反弹再二次探底迎来本周反弹到目前.

1900/1/1 0:00:00在本文中,我们将介绍5个MetaMask替代品,它们可以用于跨以太坊和其他区块链的DeFi。MetaMask在全球拥有数百万用户,是以太坊和其他区块链上与dapp交互的最受欢迎的Web3钱包.

1900/1/1 0:00:00比特币挖矿难度上调2.1%至52.35T,再创历史新高:6月14日消息,BTC.com数据显示,比特币挖矿难度于今日19:27(区块高度794304)迎来了挖矿难度调整.

1900/1/1 0:00:00传统游戏的玩家们讨厌?NFT。?去年 11 月,游戏巨头育碧?(Ubisoft) 宣布计划在其经典的《汤姆·克兰西》(Tom Clancy) 游戏系列中引入 NFT,作为游戏中可穿戴的道具.

1900/1/1 0:00:003月7日,NFT/链游开发商 Immutable 以 25 亿美元估值完成 2 亿美元C轮融资,淡马锡领投.

1900/1/1 0:00:00在本篇研究报告中,作者将从不同的网络范式出发,探讨分析用户数据隐私该如何保护。在经历了以“门户网站”为代表的Web 1.0和以“社交平台”为代表的Web 2.0之后,互联网商业及技术的迭代,让用.

1900/1/1 0:00:00