虽然 NFT、DeFi 和 DAO 在过去几年中占据了加密货币的中心舞台,但稳定币一直在后台悄悄增长。

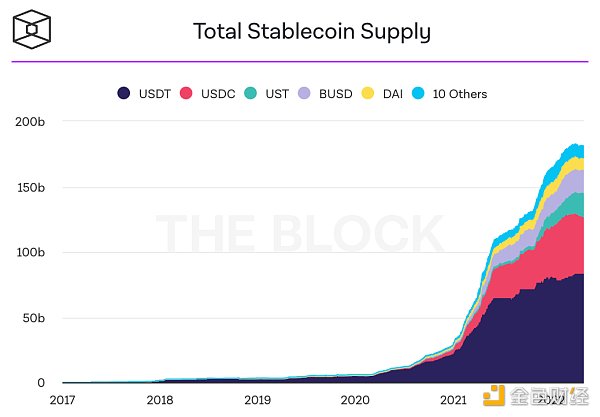

稳定币现今已成为加密货币行业最大、增长最快的赛道之一,总市值超过 1800 亿美元,这一数字在过去的 2021 年增长了约 109%,在过去的 2 年里则增长了 1748%。

虽然该领域最初由 USDT、USDC 和 DAI 等主要参与者主导,但也有新的竞争对手进入市场并为自己打响名声——FEI、UST、FRAX 等协议都有自己独特的设计,并采取不同的发行策略。

加密行业的稳定币赛道风险非常高,潜在市场规模达数万亿美元,且作为一种货币形式,这些稳定币资产受益于流动性带来的巨大网络效应,早期的赢家可以很容易地确立领先者的地位。

而现在竞争越来越激烈,每个项目都想成为数万亿美元加密经济的储备稳定币,这当然引出了一个问题:谁在赢得稳定币战争?哪些增长速度最快?哪些是流动性最强的,并且被用于链上的各种用例?

让我们来一探究竟,通过分析链上数据寻找答案。

在深入研究链上数据以了解稳定币战争的状态之前,让我们简要介绍一下 7 个主要的稳定币/货币发行方,以便我们可以全面了解它们的工作原理,以及它们成功背后的一些驱动因素。

出于我们的目的,我们将涉及 USDC、USDT、BUSD、UST、DAI、FRAX、FEI,以及 OHM(尽管它不是稳定币,而是一种非锚定货币)。

虽然这 7 个稳定币项目不一定是市值最大的,但它们(原因如下文所述)处于保持或扩大市场份额的最佳位置,并且处于 DeFi 竞争最激烈的垂直领域之一。

USDC、USDT 和 BUSD

USDC、USDT 和 BUSD 是三个最大的中心化稳定币。由链下实体发行,三者(据称)均由法定(即「真实」美元)抵押品以 1:1 提供支持。

这导致不透明和完全中心化,但这种设计也已被证明是稳定币中最具可扩展性的方案,这三者的总流通量为 1442 亿美元——占整个行业的约 80%。

虽然这三家公司实体无法在链上进行审计,但各自在不同程度上发布了其储备的证明,USDC、USDT 的发行人 Circle 和 Tether 持有低风险的短期资产,如商业票据等,以便为自己创造收益。

USDC以太坊链上发行量突破470亿美元 创历史新高:金色财经报道,2月15日,据最新数据显示,USDC以太坊链上发行量已突破470亿美元,创下历史新高,本文撰写时为47,009,609,466.7美元。当前USDC总发行量约为524.7亿美元,除了以太坊之外,Solana链上USDC发行量排名第二,约为4,213,571,220.7美元;波场(TRON)链上USDC发行量排名第三,约为520,139,995.8美元。[2022/2/15 9:52:13]

特别是 USDT 和 USDC 的深度流动性使两者能够建立实质性的网络效应,后者也是链上最广泛采用的稳定币(稍后会详细介绍)。

UST

UST 是一个去中心化的、算法化的、与美元挂钩的稳定币。

UST 利用简单的铸币和销毁机制来保持稳定性,用户要铸造 UST,就必须燃烧 LUNA(Terra 区块链的原生资产,稳定币 UST 即在 Terra 上发行),且燃烧的 LUNA 与他们希望铸造的 UST 单位数量相等(即 1:1)。

同样,用户可以通过燃烧等量的 UST 来兑换他们的 LUNA。

正如我们所看到的,UST 没有任何外生抵押品的支持。相反,它依靠套利来维持其稳定性,当 UST 的交易价格高于挂钩汇率时,市场参与者被激励通过铸造新的 UST 来扩大供应,以降低 UST 价格,反之亦然。

然而,最近 Terra 通过 Luna Foundation Guard(LFG)筹集了包含 BTC 和 Avalanche 原生代币 AVAX 在内的总价值约 17.5 亿美元的储备基金,以帮助支持 UST 实现挂钩,这使 UST 稳定币以当前价格获得了约 9.3% 的储备资产支持。

虽然这种设计有其自身的一系列重大风险,但它使 UST 能够快速扩展至超过 186.5 亿美元的流通供应量,在所有稳定币中排名第 3,是其下一个最接近的去中心化竞争对手 DAI 的 2 倍多。

DAI

DAI 是 MakerDAO 的去中心化、与美元挂钩的稳定币。DAI 是超额抵押的,用户可以将不同形式的抵押品(例如 ETH)存入金库以铸造稳定币。用户必须保持他们的头寸超过抵押品,因为当它低于设定的抵押比率(因资产而异)时,协议可以将用户的抵押资产清算。

数据:MakerDAO治理代币MKR每日链上转移量达历史新高:Glassnode数据显示,MakerDAO治理代币MKR在过去24小时内链上转移量突破1100万美元,超过了上一次历史峰值2020年8月13日的1,090万美元。转移量是指链上转移的代币总价值。Glassnode将转移量和整体交易量加以区分,前者涉及区块链网络参与者之间的财富转移,后者则还包括发生在链下的转移,以及内部钱包之间的转移。目前,Maker每日交易量接近10亿美元。[2021/1/11 15:50:19]

DAI 是 DeFi 历史最悠久、最久经考验的稳定币之一,Maker 以其强大的去中心化治理系统和一流的风险管理政策而闻名,再加上 DAI 和各种 DeFi 协议的广泛集成,使 DAI 的市值增长到超过 81.3 亿美元,在所有稳定币中排名第 2,在去中心化稳定币中排名第 2。

FRAX

FRAX 是一种去中心化的、与美元挂钩的稳定币。顾名思义,FRAX 稳定币既是部分抵押的,也是算法化的。

系统中的抵押品数量称为抵押品比率(CR),由市场根据 FRAX 的供需情况动态变化和设置。与 UST 类似,FRAX 稳定币的一部分(即 1-CR)是无抵押的,通过 FXS(协议的铸币税和治理代币)维持稳定性,当创建新的 FRAX 并被用于服务赎回时,对应的 FXS 就被烧毁了。

FRAX 还使用所谓的算法市场操作(AMO)来制定货币政策。这些 AMO 允许协议将 FRAX 及其储备部署到 Curve、Uniswap 和 Aave 等各种 DeFi 协议中,以产生收益并帮助实现战略目标 。?

FRAX 的「两全其美」设计以及 AMO 和众多合作伙伴的使用,使稳定币的供应量扩大到超过 26 亿美元,在所有稳定币中排名第 7,并且在过去 6 个月中处于本节所列 7 种稳定币的第 2 高增长率。

FEI

FEI 是去中心化的、与美元挂钩的、由 Fei 协议发行的稳定币。FEI 是完全资产支持的稳定币,用户可以通过存入各种资产来铸造新 FEI,这些资产可以随时以 1:1 的比例赎回。?

FEI 只接受去中心化的抵押品,ETH 和 LUSD 占其支持的绝大部分。

FEI 帮助普及了协议控制价值(PCV)的概念,因为其储备资产由 TRIBE 代币持有者通过去中心化治理(未来通过托管的 Balancer 池)进行管理。该 PCV 被部署到各种 DeFi 协议中以赚取收益,而协议本身可以针对超额储备铸造 FEI(POF),以向他们选择的场所提供流动性。

以太坊链上锚定BTC的代币总量已超12.7万枚:Btconethereum.com数据显示,以太坊链上锚定BTC的代币总量已升至127622枚,约合13.54亿美元。其中,WBTC总量为93283枚,renBTC总量为25399枚,HBTC总量为4810枚。[2020/10/5]

尽管 FEI「只是」市值为 5.66 亿美元的第 11 大稳定币,但考虑到 PCV 和 POF 的总价值,该协议的最大资产价值为 8.78 亿美元。

这一点再加上他们与 Rari Capital(无许可货币市场协议 Fuse 背后的团队)合并以形成 Tribe DAO 的协同效应,应该能够为 FEI 提供扩大市场份额所需的资源。

OHM

OHM 是由 Olympus DAO 发行的完全资产支持的自由浮动货币。这意味着 OHM 不是稳定币,而是允许其价格由公开市场决定。

Olympus 利用债券和质押机制为其金库积累资产并发行 OHM。对于前者,该协议出售打折的 OHM,可在几天内行权,以换取各种资产,例如稳定币或 OHM 配对的 LP 代币;对于后者,OHM 持有者可以质押他们的代币以获得新发行的 OHM,这有助于最大限度地减少债券的稀释。

虽然这些调整对其价格产生了重大影响,但 Olympus 开创的模式使该协议能够拥有 99.2% 的 OHM 流动性,并使他们能够积累价值超过 3.37 亿美元的金库价值。

与 Fei 和 FRAX 一样,OHM 持有者可以通过治理决定将这些储备部署到各种 DeFi 协议,以产生收益或实现进一步的战略目的。?

这笔资金也应该能够使 Olympus 继续对稳定币行业产生重大影响,从长远来看,这将有助于推动其市值超过目前的 3.68 亿美元大关。

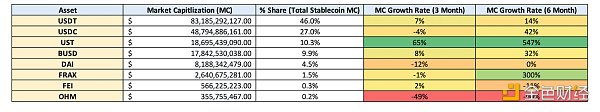

如上所述,UST 和 FRAX 是过去六个月增长最快的,它们的供应量在过去两个季度分别增加了 547% 和 300%。

其中 UST 在过去三个月中继续以最快的速度扩张,市值增长了 65%,这导致 UST 在稳定币总供应量中的份额自 2021 年 11 月以来增长了近 5 倍,从 2.08% 增加到 10.34%。

目前以太坊链上锁定约1.8亿美元的比特币:据Dune Analytics的数据显示,目前以太坊链上锁定了近1.8亿美元的比特币,这些比特形式包括WBTC、sBTC、renBTC、imBTC等。

自6月底以太坊锁定的BTC刚刚跨过1亿美元的门槛以来,其快速增长揭示了以太坊在DeFi领域的主导地位。在以太坊链上锁定的比特币从6月20日以来飞速增长,1个月时间从15000BTC提升到接近17000BTC的水平。[2020/7/24]

此外,UST 和 FRAX 相对于整个稳定币市场的高于平均水平的增长,也是一个例证——由于具有更高的资本效率,算法化设计的稳定币可以更容易地扩展。

同时通过相互合作,两者可能会继续实现巨幅的增长,例如与 4Pool 合作:Frax 和 Terra 合作在 Curve 上创建了一个 UST、FRAX、USDC 和 USDT 池,希望成为 DEX 上的基础交易对。

增长率排名:

USDC

现在我们已经了解了稳定币战争中的主要参与者,让我们来看看他们竞争的战线,看看每个参与者各自的立场。

为此,我们将比较上面讨论的 8 种资产(USDC、USDT、BUSD、UST、DAI、FRAX、FEI 和 OHM)以及 MIM 和 LUSD(按市值计算的第 6 和第 12 大稳定币)。

为了评估每种稳定币的采用和使用情况,我们将研究去中心化交易所、货币市场和跨链桥上的流动性和存款构成。

此外我们将检查 DAO 金库资产负债表上的稳定币持有量,并查看哪些最常被用作其他稳定币的支持,以评估它们作为储备资产的可取性和采用率。

DEX 是 DeFi 的核心,用于促进整个生态系统的资产交换和流动性流动。正如疯狂进行的「Curve War」所表明的那样,DEX 是稳定币的关键战场,因为交易所的深度流动性有助于加强稳定币自身的汇率挂钩,并使稳定币作为其他资产的流行交易对。

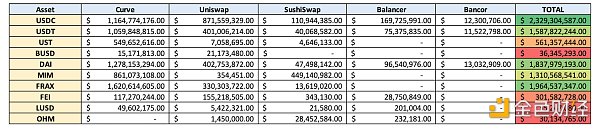

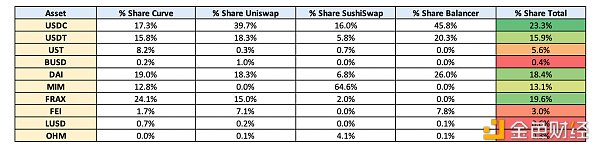

让我们通过 TVL (Curve、Uniswap、Balancer、SushiSwap 和 Bancor)来看看以太坊五个最大 DEX 上稳定币流动性的构成,看看我们选择的 10 个稳定币之间的竞争格局。

声音 | 李笑来:真正的链上交易所”是个应该关注的趋势:李笑来刚刚发微博表示,相对于“去中心化交易所”,“真正的链上交易所”,是个应该关注的趋势。[2019/3/28]

正如我们所见,USDC 的流动性最高,为 23.2 亿美元,在 5 个 DEX 总计 100 亿美元的稳定币流动性总额中占比 23.3%,其次是 FRAX(19.6%)和 DAI(18.4%),分别为 19.6 亿美元和 18.3 亿美元。

深入研究每个交易所的稳定币流动性构成,我们可以看到,USDC 是迄今为止 Uniswap 和 Balancer 上流动性最强的稳定币,在其中分别占稳定币流动性的 39.7% 和 45.8%。?

不出所料,Curve 一直是 DEX 中最具竞争力的协议,没有任何一个单一稳定币占 Curve 稳定币流动性的四分之一以上。

而 FRAX 则是 Curve 上的领先者,虽然可能有点令人惊讶,但这是有道理的,因为该协议是 CVX 的最大持有者—— CVX 是 Convex Finance 的治理代币(它控制着若干 CRV 供应,以此决定 DEX 上的代币奖励排放),并且向 CVX 持有者支付了数千万美元的贿赂,以便将更多的流动性引导到与 FRAX 配对的池中。

链上流动性排名:

与 DEX 一样,货币市场是链上金融系统最重要的组成部分之一,它有助于促进借贷、定价风险并消除(有时)对杠杆的贪得无厌的渴望。?

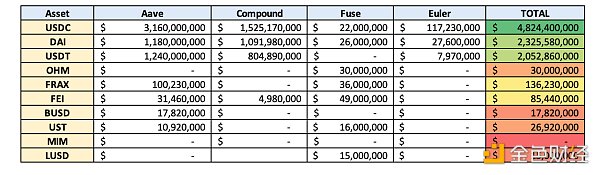

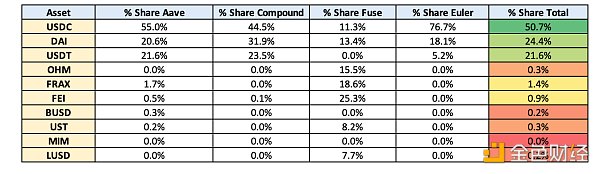

让我们看一下以太坊最大的 4 个货币市场 Aave、Compound、Fuse 和 Euler 的存款构成,以了解每个稳定币之间的相对关系。

正如我们所见,USDC 是存款最多的稳定币,超过 48.2 亿美元,占四个平台锁定的 95.1 亿美元稳定币总额的 50.7%。

DAI 和 USDT 分别以 23.2 亿美元(24.4%)和 20.5 亿美元(21.6%)的存款位居第 2 和第 3 位。

Fuse 已被证明是稳定币中最具竞争力的市场,FEI、FRAX 和 OHM 在平台上拥有排名前三的存款份额。考虑到该协议的性质,这并不特别令人惊讶,因为 FEI、FRAX 这两个项目都位于 Tribe DAO 的保护伞下,因此存在众多孤立和专门的矿池以及其它联系。

货币市场排名:

USDT

跨链桥正迅速成为多链加密经济中最重要的基础设施之一。虽然每个跨链桥都有自己独特的风险状况和一套信任假设,但随着替代型 Layer1 和 Layer2 的兴起,通过为用户在网络之间转移资产提供一种快速、相对直接的方式,跨链桥的普及率呈爆炸式增长。

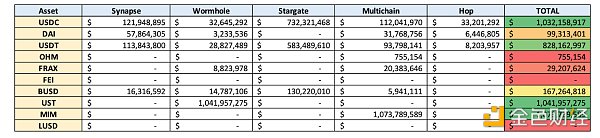

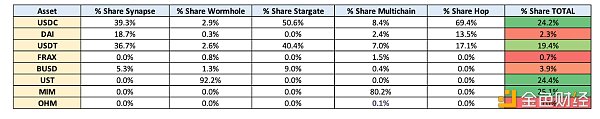

考虑到这一点,让我们看看哪些稳定币在 5 种流行的桥接协议(Synapse、Wormhole、Stargate、Multichain 和 Hop)上流动性最强,或者存款最多,这样我们就可以了解哪些是在这些多链关系中流动性最强且利用率最高的稳定币。

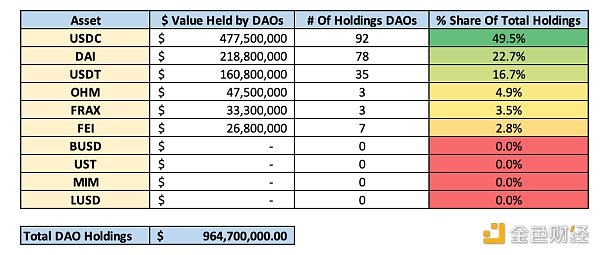

通过 DeepDAO 的数据所制作

令人意想不到的是,MIM 是 5 个跨链桥中最受欢迎的稳定币,紧随其后的是 UST 和 USDC,分别锁定了 10.7 亿美元、10.4 亿美元和 10.3 亿美元的流动性/价值。

然而,仔细观察会发现这些数字有点偏差,因为 MIM 和 UST 各自仅由 5 个跨链桥中的一个支持。此外,我们可以看到,尽管 USDC 总体排名第 3,但 USDC 在 Stargate、Synapse 和 Hop 上拥有最大的市场份额,在 Wormhole 和 Multichain 上排名第 2。

多链排名:

MIM

衡量稳定币采用率的另一个重要用例是将其用作金库资产。虽然许多协议的大部分资产负债表都是其原生治理代币,但目前 DAO 金库已越来越多地将其持有的资产分散到众多波动性较小的稳定币资产中。

让我们看看 DAO 金库中稳定币持有量的构成,看看我们的 10 种稳定币在这方面的表现如何。

正如我们所见,USDC 占被跟踪 DAO 中稳定币持有总价值的 49.5%,其资产负债表上有 4.775 亿美元的稳定币。USDC 也是 DAO 们持有最多的稳定币之一,总计有 92 个 DAO 持有。DAI 和 USDT 在这两个类别中均排名第二,分别占 22.7% 和 16.7% 的份额。?

在 USDC、DAI 或 USDT 以外的资产中,OHM 占据主导地位,3 个 DAO 在其资产负债表上的总价值为 4750 万美元,而 FEI 由最多的个人实体持有,为 7 个。

SM(Smart Money,巨鲸大户)持仓排名:

稳定币的最后一个关键功能是充当其他货币的支持资产。随着它们越来越多地经过实战考验,稳定币已被更广泛地用作竞争对手的储备,它们缺乏波动性,增加了风险管理的便利性,同时也有助于调整激励措施并鼓励发行人之间的合作。

考虑到这一点,让我们看看上面 10 种稳定币里,储备和抵押品采用率最高的 8 种去中心化货币—— DAI、FRAX、FEI、OHM、alUSD、MAI、agEUR 和 UST。

尽管还有许多其他著名的去中心化稳定币,但这仍然让我们了解每种稳定币在其竞争者中作为储备资产的可行性。

正如我们所见,USDC 绝对是最受欢迎的稳定币储备选择,占用作储备的稳定币总量的 83.7%。

其中,DAI 和 UST 以及 LUSD 使用最广泛,分别占 8.1%、5.7% 和 1.4% 的份额。

储备排名:

领跑者:USDC

作为 DEX 上流动性最强、存入货币市场最多、跨链桥上流动性第三以及 DAO 国库和资产支持最广泛使用的稳定币,很明显,尽管按市值算,USDC 只是市场第二大稳定币,但迄今为止,USDC 却是加密世界中使用最多的链上稳定币。

虽然较小的参与者已经能够在个别场景中占据市场份额,例如 Curve 上的 FRAX、Fuse 上的 FEI 和 Wormhole 上的 UST,但 USDC 到目前为止是稳定币战争的明显「赢家」。?

然而,那些支持去中心化挑战者的人还是有希望的—— UST 和 FRAX 这两个去中心化稳定币可以视作替代品 ,尽管市值较小,但其增长速度远远超过 USDC。

更不用说新挑战者的到来,例如像 Near 的 USN 和 Tron 的 USDD 这样的 Layer1 算法稳定币,以及像 Frax 的 FPI 和 Volt Protocol 的 VOLT 这样的与 CPI 挂钩的稳定币,这可能会改变竞争格局。

虽然 USDC 可能处于早期领先地位,但我们只是处于稳定币长期竞赛的早期阶段。

撰文:Ben Giove,Bankless

原文标题:《The Stablecoin Wars!》

对于自己是如何上到加密Twitter(在加密圈通常被称为“CT”),以及如何进入从去年夏天就开始潜伏的以加密为主的Telegram(TG)或Discord频道,我难以确切地做出解释.

1900/1/1 0:00:00加密货币的拥护者和对其感到好奇的人突然发现,资产管理巨头富达(Fidelity)将开始允许投资者将比特币存入他们的401(k)退休储蓄账户里了.

1900/1/1 0:00:00头条▌巴菲特:比特币不是一种生产性资产,不会产生任何有形的东西金色财经报道,在伯克希尔哈撒韦公司今年的股东大会上,巴菲特再次抨击加密货币称,比特币不是一种生产性资产,不会产生任何有形的东西.

1900/1/1 0:00:00北京时间 5 月 10 日凌晨,Azuki 创始人?ZAGABOND.ETH 发布了一篇题为《建设者之旅》(A Builder’s Journey)的亲笔文章.

1900/1/1 0:00:00我们在平时的研究中,总会遇到这两类产品,理性的好孩子,荒谬的坏孩子。理性的好孩子解决现有刚需,有明确PMF(product-market-fit)和商业模式,还具有明显的护城河,所有人都喜欢这样.

1900/1/1 0:00:005 月 8 日开始,「UST 脱钩」的传闻开始在市场上大幅发酵,情况之严峻从中心化CEX的 UST 稳定币兑换对即可见一斑:Binance 上 UST 兑 USDT 的报价一度接近 0.98.

1900/1/1 0:00:00