一、UST稳定币的机制二、虚市值三、如何利用虚市值赚钱四、Luna中的虚市值五、Luna创始人Do Kwon的巨额套现六、Do Kwon买入的8万个BTC七、Do Kwon用8万个BTC救市了吗?八、Luna&UST归零中,损失的资金都到哪去了?九、如何在UST脱锚中赚钱?

这两天币圈发生了有史以来数得着的天量财富转移,你在这次转移中,是赚了还是亏了?如果你不懂数学,那肯定是会亏的,因为这次Luna归零的例子非常极端,400亿美元在2天内彻底归零。

截止目前,我还没看到有哪篇文章,从资金易手(也就是真金白银去哪了)的角度谈这次Luna归零事件的,那我就来谈一谈吧。这将是我写的最深的一篇文章之一,请各位跟上。

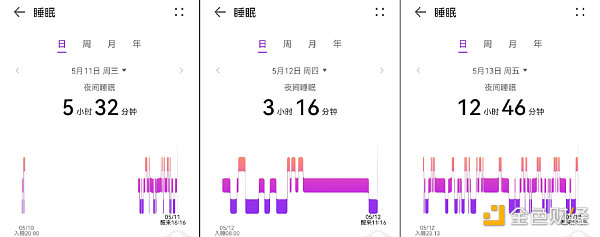

不要问我为什么鸽了11号的文章,凡是市场情绪极端时(恐慌或狂热),就是到处都能轻松捡钱的时候,相信很多人和我一样,这两天都只睡了几个小时。能在昨天晚上挤出时间,写了一篇《USDT在近期没有脱锚的风险》来避免市场过度恐慌,就已经不错了。

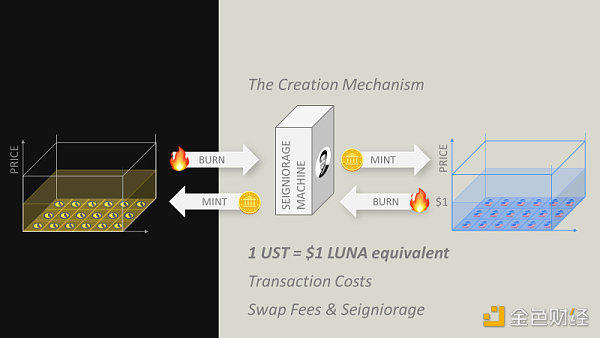

要说明这次Luna归零事件,得先讲一下UST稳定币的稳定机制。UST是一个目标锚定1美元的算法稳定币。锚定机制是:双币销毁铸造:

① Luna是UST的项目币,自由涨跌。

② UST通过和Luna的 “双向销毁铸造” 来锚定1美元:

a、当UST价格大于1时(例如1.01美元),可以通过销毁价值1美元Luna,来得到1个UST,然后卖出1UST得到1.01美元,获利0.01美元。

b、反过来,当UST价格小于1时(例如0.99美元),可以用0.99美元买入1UST,销毁1个UST,来得到价值1美元的Luna,然后卖出Luna得到1美元,获利0.01美元。

套利机制如上图所示,当然其中有一些摩擦费用(例如系统铸造费用,交易费等),1.01是不够套利成本的,要再高一些才够。

因此,通过套利者的不断套利,只要Luna的总市值正常,UST就能稳定在1美元。而UST生态的发展,又会将交易费手续费等利润,反哺给Luna(Luna本质上是这套系统的股权),提高Luna的总市值。

那Luna这次为什么归零了?要深刻理解其本质,得先了解 “虚市值” 这个基础概念。虚市值 的概念我在之前2019年10月29日的文章(BTC那时候价格9204美元)《比特币涨到十万美元需要多少资金?》中讲过一次,如果没看过的话,我简单讲一下。

简单一句话:

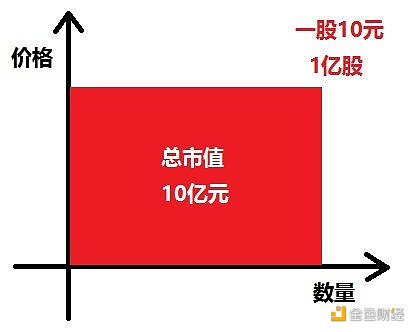

“总市值” 只是个统计值,不是真金白银。

举一个最简单的例子:张三发行了一个有1亿发行量的币,然后以10元卖了1个给李四,那么这个币的总市值就是1亿个*10元=10亿元,但如果张三这时候说,我这个币总市值10亿元,我打一折,1亿卖给你,你会买吗?

Arkham:不隶属于政府机构,Arkham Intel Exchange不允许交换链下个人信息:7月11日消息,区块链数据公司Arkham发推澄清称,Arkham的主要用户是交易者,交易者使用Arkham来分析加密货币市场活动。Arkham Intel Exchange 主要是用于链上分析和标记,并为其创造了一个流动性市场,因此链上研究人员可以更轻松地将其工作货币化并交换信息。Arkham Intel Exchange 不允许交换链下的个人信息,如地址或电话号码。任何要求或包含此类个人信息的帖子都不允许出现在交易所上。

Arkham 称其不是一个秘密的政府项目,不隶属于政府机构,而是加密原生团队。关于是否会出售用户数据或将其用作平台上的信息,Arkham 表示,用户专用标签、导入的地址或任何其他用户数据均未在平台上使用,Arkham 没有也永远不会出售用户数据。[2023/7/11 10:48:44]

你肯定不会买对吧?因为这个币的交易量远低于总市值,根本不值钱。

这是第一步,基本没人会上当,但稍微换了下花样,就会有很多人掉坑里了。我在《比特币涨到十万美元需要多少资金?》里举了一个例子:

一家股票型基金,基金历史成长性很好,每年都赚10%~30%,到现在基金持有的几只股票,净值100亿。请问,基金打个5折,50亿整个(包括股票一起)卖给你,你愿意买吗?

给你1分钟时间思考

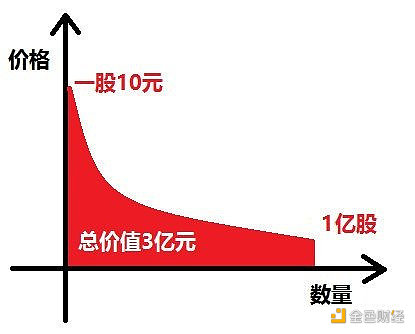

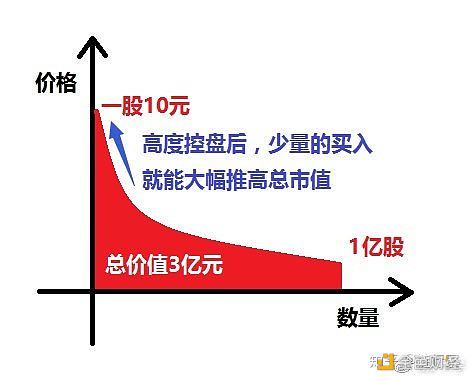

这个坑和前一个问题是一样的:你手上有1亿股票,每股价格10元,那就值10亿元真金白银(红色面积)吗?

当然不值10亿元,你要把这10亿市值股票在市场上卖出,换回的真金白银(红色部分),可能远远不到10亿。

你要卖出1亿股,愿意10元买的可能只有300万股,9元500万股,价格越往下,买单越多,可能要卖到2元,才能把这1亿股卖完。卖完加一起,你总共只拿到了3亿的真金白银。

那剩下7亿元的 “财富” 哪去了?不不不,这7亿元只是个虚值,从来都不是真金白银。把一股的最后成交价10元乘以数量1亿股,得到的总市值10亿元,和真正的10亿真金白银,中间的差距从1%到100%都有可能。1亿股占总股本的比例越大,差距百分比也越大,总共就1.1亿股的话,卖掉1亿股足以砸掉90%以上的价格。

其实很简单,只要用 “总市值” 这个统计值,去换低认知的人的真金白银就行了。比如一开始举的例子,基金这100亿股票怎么来的?可能只是基金只花30亿元,购买控盘几只股票,逐渐做出来的。

再复习一下这个图,既然市值10亿的股票砸下来,最后只能卖出3亿真金白银,也就意味着如果花3亿真金白银逐步吸筹,在控盘度越来越高的情况下,只要花少量的钱,就能推高很大的总市值。

LSDx Finance:团队并无卖币行为,将对未来金库地址采取多签管理:金色财经报道,全 LSD 超流动性协议 LSDx Finance 发推就社区的 red flag 质疑进行回应澄清,公布了资金池的地址,表示将做出改变来增加透明度和优化管理,包括会销毁 Proxy 中的铸造和管理员权限,对未来金库地址采取多签管理。

同时 LSDx Finance 称 LSDx 总供应量 10 亿,团队自始至终只提供了流动性,并没有卖币行为。[2023/3/20 13:13:54]

不过到最后,这10亿市值做出来了,但只是虚的,要是再卖出去,又只能卖出3亿真金白银,白忙乎一场,那怎么办呢?

简单,这股票是用基金逐渐买入的,把基金卖给低认知的散户好了:看看,我这基金(山寨币)很优质的,每年都盈利20%哦,现在基金持有市值100亿元的股票,卖你100亿真金白银,你不亏的哦。看到了吧?不好好学习,提高认知能力,就是这个后果,被卖了还不知道是怎么卖的。

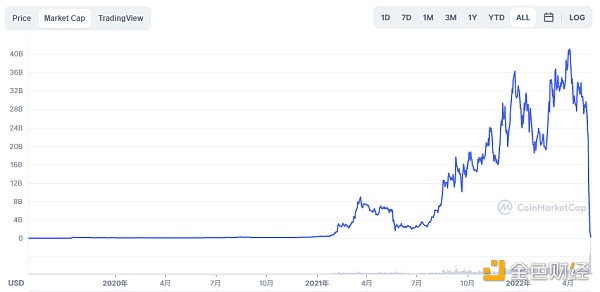

Luna在脱锚前,最高到过400亿美元的总市值

但根据虚市值,假设有人用无限多的Luna砸盘,那能卖出来的美元,是远低于400亿美元的,具体能卖出多少,这次就发生了一次极其罕见的社会实验,后面给出数据。

UST在Luna生态发展的过程中,逐渐通过Luna销毁生成,在5月9日脱锚前,总市值为187亿美元,此时Luna总市值为204亿美元。

有人这时候就说,Luna总市值快小于UST了,UST快锚定不住了,这说法对吗?

给你1分钟时间思考,看你是否真正理解了 “虚市值” 这个概念(而不是仅仅 “知道”)。

这说法当然不对,因为Luna在1:1之前,早就锚定不住UST了,Luna能卖出的真金白银远小于总市值。从这次社会实验的结果来看,Luna总市值要至少10~20倍于UST才可能锚定住。

Luna协议要能长时间运行,必须设置UST总市值小于Luna总市值10%的硬顶(最好是5%),并在Luna总市值下跌时,对应销毁UST,当然这也无法防止Luna在总市值下跌时,发生死亡螺旋并最终归零,但至少不会那么惨烈,近400亿美元市值在2天内归零(204亿美元的Luna和186亿美元的UST)。

那么,就有了一个很有趣的问题,Luna什么时候跨过了 “UST总市值占比过大” 这个鬼门关的?

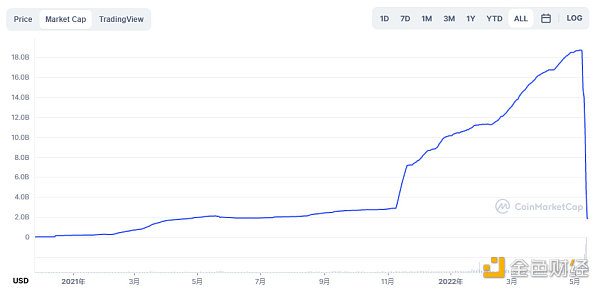

下图这段UST发行量直线飙升,就是Do Kwon将大量Luna销毁铸造成UST。

BTC剩余未开采量已不足170万枚:金色财经报道,据 Btc.com 数据显示,目前 BTC 流通量为 19,319,031.25 枚,剩余未开采量为 1,680,968.75 枚,已不足 170 万枚。

此外,BTC 预计将于 2024 年 4 月 8 日进行减半,比特币区块奖励减少到 3.125 枚比特币,整个减半过程将持续到 2140 年,届时预计将开采所有 2100 万枚比特币。[2023/3/16 13:08:22]

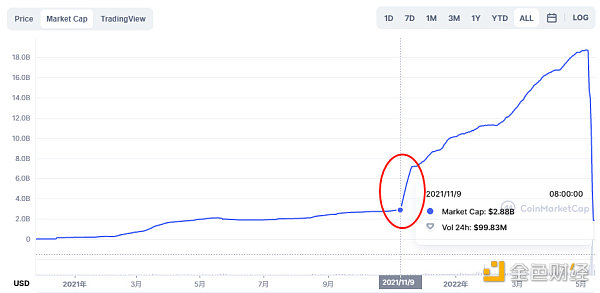

增发前2021年11月9日,Luna总市值201亿美元,UST总市值28.8亿美元,占比14%。

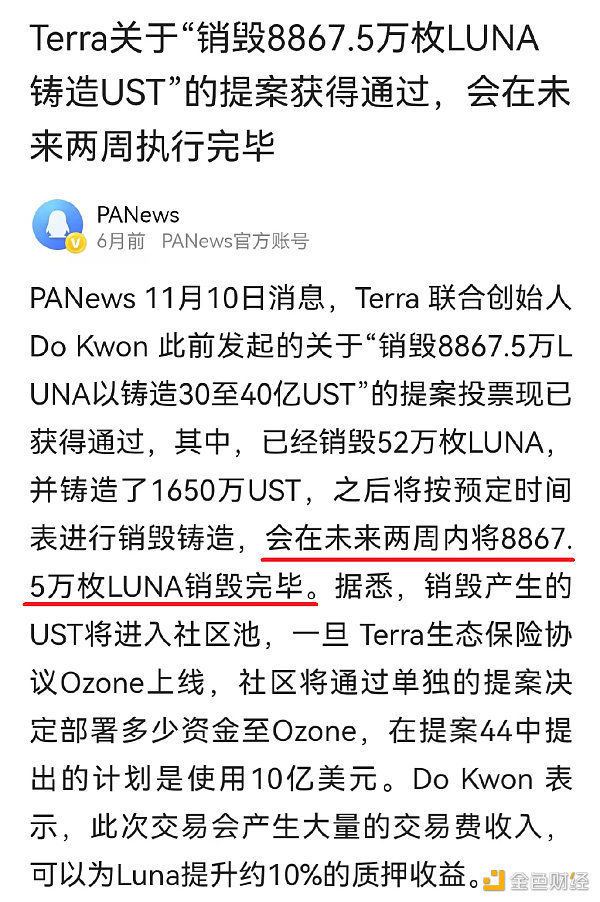

11月20日UST增发完成后,Luna总市值180亿美元,UST发行量71.7亿美元(增发了42.9亿美元),占比40%,Luna进入 “一碰就倒” 的归零倒计时。

这些Luna名义上是社区池的,但实际上是Do Kwon自己控制的,本质上就是Do Kwon自己的。

这是一个非常高明的套现行为,如果Do Kwon在Luna总市值201亿美元(总币量4亿个)时,卖掉8867万Luna(占总量22%)的话,最多只能卖20亿美元。因为按5月11日的实际砸盘结果,8120万Luna币就能把Luna总市值从196亿美元,砸到25亿美元(砸掉了87%),同时只销毁了19.4亿UST。

而Do Kwon通过将Luna的虚市值,铸造为UST的方法,在市场毫无波动的情况下,获得了40亿UST。这时候,最迷惑人的一个障眼法就来了:

UST是Luna虚市值的一部分,有很大折扣,

UST不是真金白银。

但UST看起来又很像美元,

在少量兑换时也可以按1:1兑换为美元。

这时候,就看哪些数学不好的人,愿意接受 “假币” UST了。

那么Do Kwon销毁Luna产生的40亿UST “假币” 都花到哪了呢?

手上有假币,当然要去买保值的硬通货,所以Do Kwon都去买了BTC。

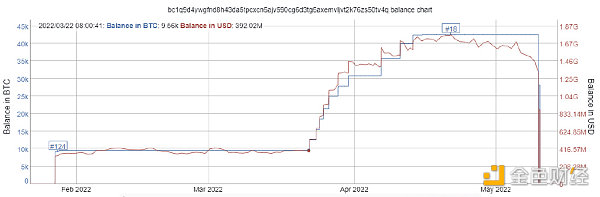

从Luna基金会(LFG)公布的一个存币地址查看bc1q9d4ywgfnd8h43da5tpcxcn6ajv590cg6d3tg6axemvljvt2k76zs50tv4q

42530个BTC的买入均价是42152美元(假设转入时间等于买入时间),乘以8.04万BTC就是33.89亿美元,接近铸造的UST金额,剩下的USDT估计是Do Kwon留着备用的(Do Kwon还用UST换了12亿美元的USDT)。

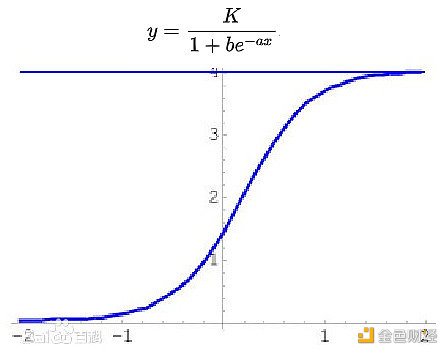

分析师:比特币到2025年1月可能会升至16万美元:金色财经报道,加密货币分析师Dave the Wave预测了2022 年发生的比特币价格暴跌。现在,Dave the Wave预测加密货币将出现大幅上涨。根据他的对数增长曲线 (LGC),Dave the Wave预测比特币到 2025 年 1 月可能会升至 160,000 美元。他在 Twitter 上分享了他对比特币的看法,并表示比特币在未来几年内可以轻松翻 10 倍。[2023/1/3 22:21:50]

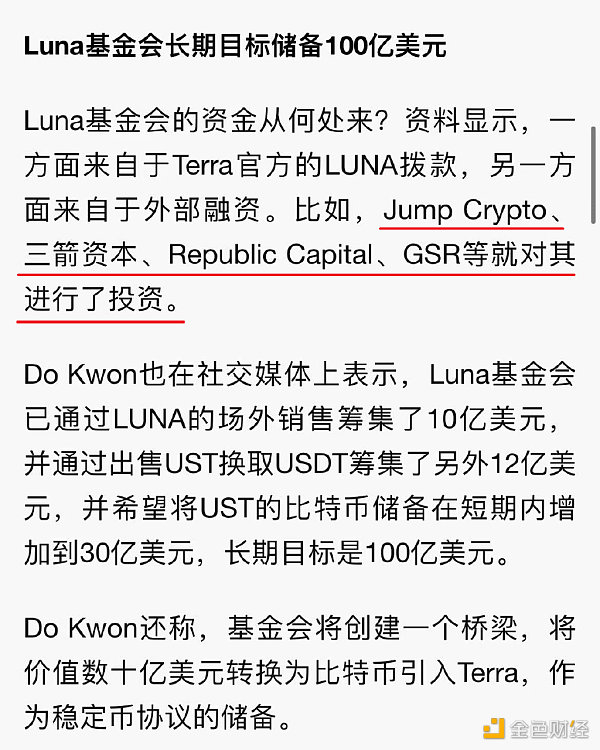

更讽刺的是,Do Kwon还卖了10亿美元的Luna给机构。

Jump Crypto、三箭资本、Republic Capital、GSR这些机构将被永远地钉在耻辱柱上,这么简单一个数学障眼法,内部流程没有一个人审出问题。为什么这些机构看不懂这么简单的一个数学障眼法呢?不要迷信机构,圈外再牛逼的机构,在币圈都是大号韭菜,这些机构里的分析管理人员,也只是普通人而已,很多也是不懂数学的傻逼。

那么,下一个万众瞩目的问题就是:

要是传统资金市场,这就是个谁也不知道的黑箱,可惜Do Kwon操纵的是一切透明的区块链,那就一目了然了。

Do Kwon于5月10日2~4点(UTC+8 北京时间,下同)移动了

bc1q9d4ywgfnd8h43da5tpcxcn6ajv590cg6d3tg6axemvljvt2k76zs50tv4q 里的42530 BTC和bc1qkhl4pt957urd8sleys3p00ua2h23nl3hghhtkyaatgzapj9kflhqar0jdv 里的12581 BTC以上的5.5万BTC是从Luna基金会地址打出去的,另外还有2.5万BTC只是Do Kwon声称有,不能确认是否真实存在。

这些币充入了各大交易所,例如根据 bitinfocharts.com 的标记,其中的3万BTC最终进入了OKEX的地址 1NYAd6fA2dc5xowuweFUSDRqRTEzDwk28

但10日2点后的BTC价格却没有明明显下跌,一直在横盘,完全不是8万个BTC砸盘的表现。一直到11日晚上8:30(美国公布4月CPI通胀数据)后,BTC价格才出现剧烈波动。

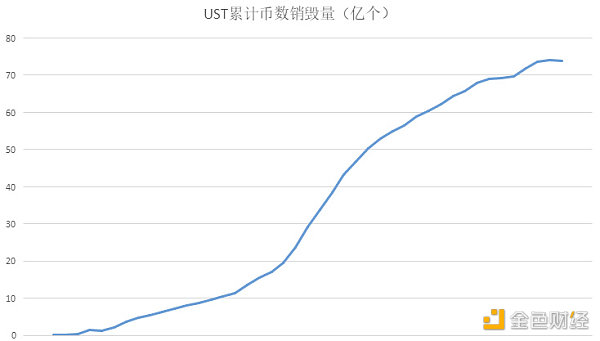

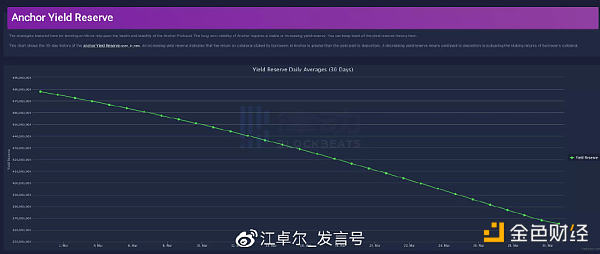

另一个更坚固的数学证据是:假设Do Kwon真的用了这20~30亿美元资金,在脱锚点(5月10日0点)后的2~4小时内救市,那在各种数据统计曲线上将能看到明显的痕迹,尤其是在脱锚刚开始的数据段,毕竟UST到现在总共也就逃了(销毁了)74亿美元出来,20~30亿美元的救市资金,足以造成明显的曲线变形。

知情人士:推特首轮或裁员25%:金色财经报道,一位知情人士透露,该团队正在决定第一轮裁员计划,首轮或将裁员25%,总数超过7,000人。该知情人士表示,裁员将涉及几乎所有部门,尤其在未来几天对销售、产品、工程、法律、信任和安全等部门产生影响。据华盛顿邮报看到的文件,其中一些员工的年收入超过30万美元。

据透露,代表马斯克多年的著名律师Alex Spiro正在管理Twitter的多个团队,周末组织了推特剩余高管们就内容审核和垃圾邮件方法以及裁员25%的员工计划进行了详细讨论。

此前报道,马斯克称自己将担任推特CEO。(华盛顿邮报)[2022/11/1 12:03:36]

但是,以下从脱锚点(5月10日0点)开始的数据统计曲线都非常顺滑,符合自由落体脱锚的表现。

例如 “UST累计币数销毁量”?开始慢(因为市场还没恐慌),中间快,最后慢(因为Luna都被换完了),基本对称。

这是什么?这就是个标准的?皮尔曲线。?

解释一下皮尔曲线:

当经济变量的发展变化表现为初期增长速度缓慢,随后增长速度逐渐加快,达到一定程度后又逐渐减慢,最后达到饱和状态的趋势,即原时间序列倒数的一阶差分的环比为一个常数,可以用皮尔曲线来描述。

这次脱锚后UST的销毁,完美适合这种数学模型,并且画出了一个标准的皮尔曲线。这哪里有20~30亿美元人为救市干预的痕迹?我估计Do Kwon就用小指头象征性地救了一下市,把8万个BTC全部装进了自己的腰包。

“UST累计币数销毁量 占 Luna总市值减少 百分比” ?这个指标也基本平滑,说明销毁的UST均匀地由Luna总市值减少来吸收。

据说现在韩国有人线下去堵Do Kwon肉身,Do Kwon已经向求助了,我只能说,这条路对了。Do Kwon手上肯定还有很多BTC,甚至没有将任何BTC用于救市,自己搞出来的局,自己还不清楚结果吗?各大交易所有义务调查Do Kwon充入BTC后的交易行为。

Do Kwon如果要自证清白也很简单,公布由交易所联合作证的UST买入记录,并把救市买入的至少40~50亿UST提现到链上地址,向全网证明即可。

损失中的一半是持有Luna的人,不过这些人本来就是Luna投资者,盈亏同源。

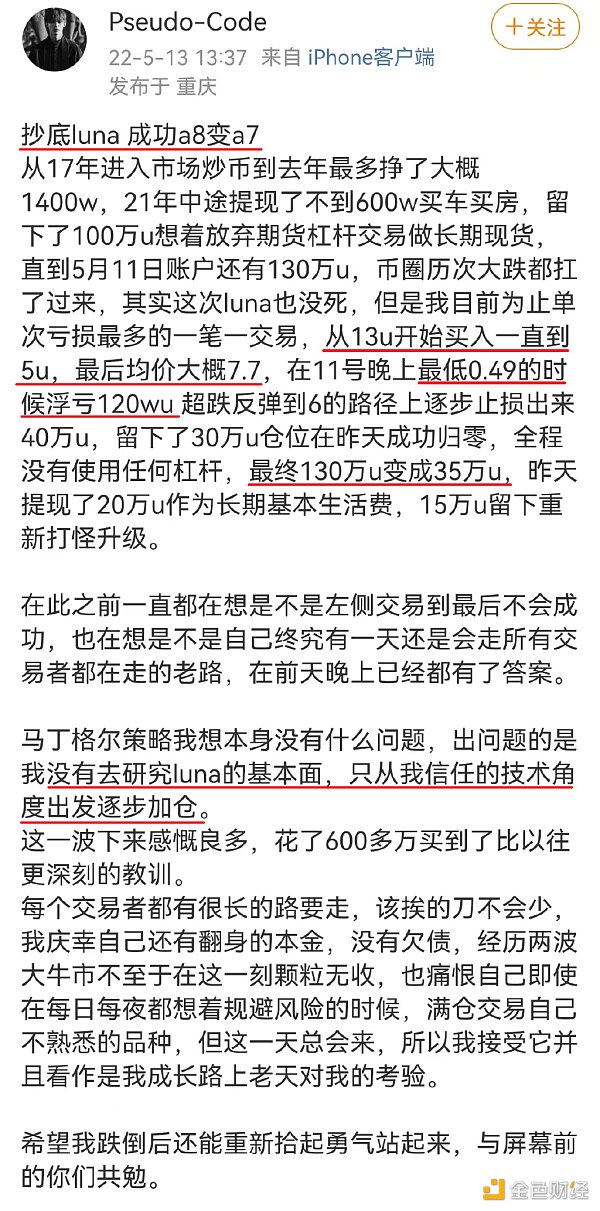

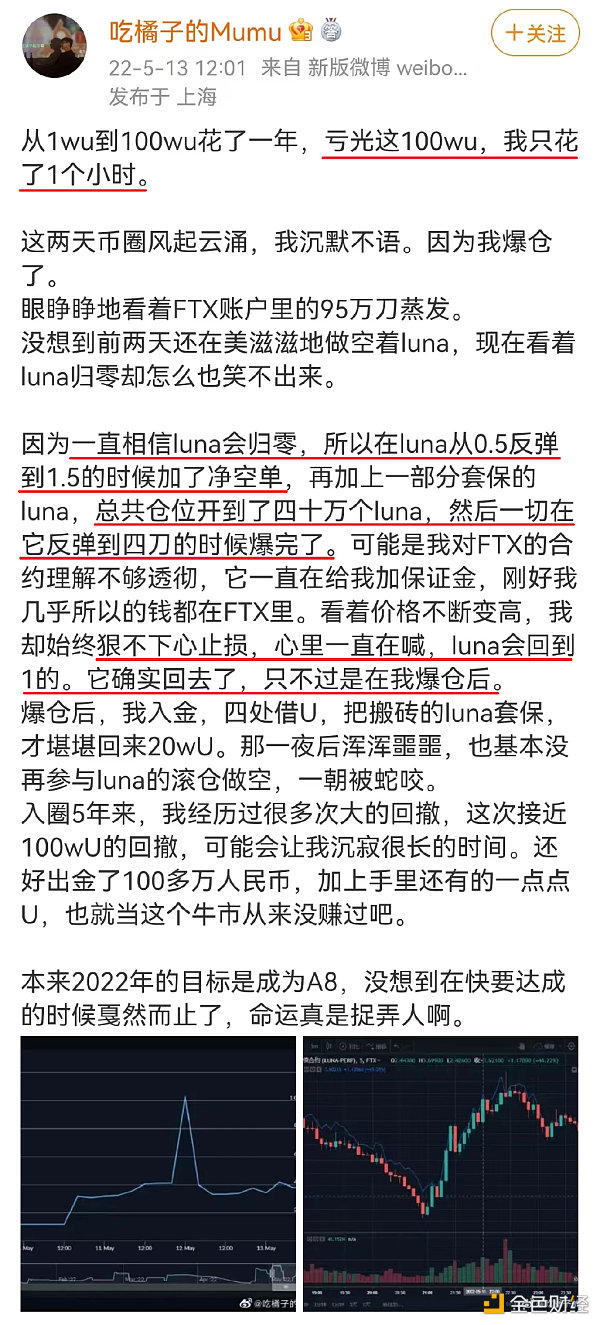

比较惨的是在Luna下跌过程中接死亡螺旋的人。他们以为Luna这样一个市值前十,数百亿美元的项目,在跌掉90%,99%,99.9%后会止跌。

还有满仓进去一把的

但经过上面的分析,大家应该知道,在187亿美元的UST全部逃出之前,Luna将有无限增发的抛压,所有在中途接盘Luna的人,他们买入Luna的真金白银,实际上是在解救持有UST的人,除非接盘资金大于187亿美元,否则Luna只有归零的一个结局。

而204亿美元市值的Luna,有可能有187亿美元真金白银的接盘资金吗?当然不可能,Luna在从57美元跌到4.1美元,总市值缩水90%后,仅仅逃出了23.8亿美元的UST。

从23.8亿到74亿之间逃出来的UST,就要感谢各路看Luna便宜,又不懂数学的抄底资金了:

57美元到4.1美元之间的买入资金,解救了23.8亿美元的UST。

4.12美元到1美元之间的抄底资金,解救了29.2亿美元的UST。

1美元到0.1美元之间的抄底资金,解救了16.8亿美元的UST。

0.1美元以下的抄底资金,解救了4.2亿美元的UST。

以上慈善资金共解救了74亿美元的UST,最终剩下了113亿美元的UST归零。

所以,我5月11日课后作业第2问考察的是:

你是否理解,抄底资金本质上是去解救UST的,而币价越低,能吸引的抄底资金越多。

Luna币价 0~1美元(对应市值变化11.3亿美元)的抄底资金,解救了21亿美元的UST。

这几乎和 Luna币价?57~4.1美元(对应市值变化176.7亿美元)解救的23.8亿美元一样多,

所以答案是小于。

这是我5月11日课后作业第1问。赚钱的方法,可以大体分为四层:道体用术。

道:

① 能量守恒。

② 熵增不可逆,减熵(秩序)无法凭空产生。

所有的系统都会往混乱发展,除非有外部能量的注入。例如你的房间永远会变得更乱,除非你消耗能量整理房间。这里我要再强调一次,知道某些规则(例如能量守恒)和理解这些规则,中间差距的鸿沟大于十万八千里。

为什么理科生收入比文科生更高,并且更多地主导了社会?虽然理科生和文科生都知道能量守恒,但理科生通过数以万计的题目练习,将 “能量守恒” 这样世界运行的基本规律,深刻写入本能。

在面对同一个坑时,理科生更容易看出:这里不守恒。

① 因为熵增不可逆,所以将 “算法稳定币” 作为一个独立系统,除非有源源不断的外部能量注入(例如外部持续输入的增长、救市等资金),否则算法稳定币必将归于混乱(脱锚)。

② 虚市值 导致死亡螺旋发生时,10倍的Luna也托不住1倍的UST市值,更不用说UST市值甚至接近Luna市值。

用:

①?获利方法:在课后作业中,很多人都说应该做空Luna,这个回答对吗?

给你1分钟时间思考。

错误,因为在任何时间点,都不能预测Luna的涨跌,除了在刚脱锚时,Luna下跌的概率比较大以外,其余时间点Luna做空的赢面都不稳,举一个做空Luna反被爆仓的例子:

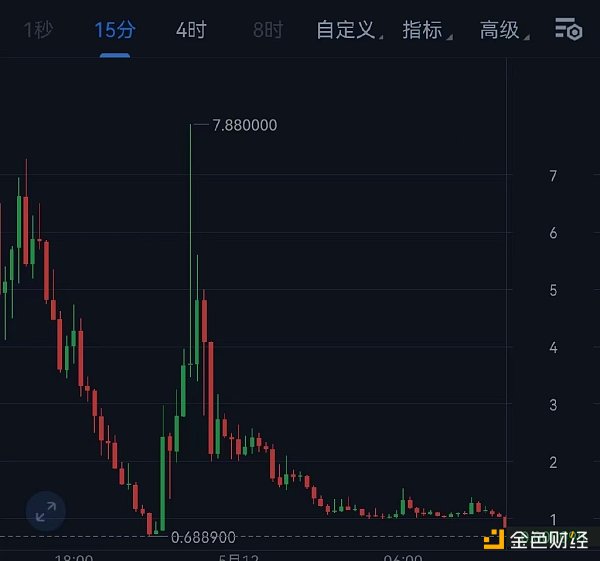

Luna在这次归零前的死猫反弹中,反弹了11倍,爆了无数的空军。

在这次大反弹中,

第一个做多亏光A8的兄弟,逃出了一个A7,

而第二个做空爆光A8的兄弟,靠套利赚回了一个A7。

不同的选择,同样的命运,生活真是戏剧性。

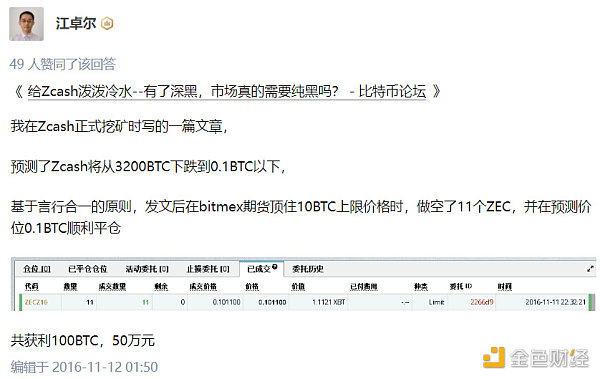

当然,太阳底下没有新鲜事,我在2016年的《给Zcash泼泼冷水——有了深黑,市场真的需要纯黑吗?》中,写了一段自己亲身经历:在Zcash刚开始挖矿,从零点几BTC涨到3200BTC的时候,先被爆了一个小仓位,然后靠着Bitmex期货的10BTC限价,赚了100BTC回来。

虽然一开始被爆的仓位很小,但这是我错得最离谱的一次,Zcash按理性预测,参考门罗币、达世币这两个已有的匿名币,合理估值应该在0.01~0.03BTC之间。我在1.7 BTC时做空,已经是超过合理价格100倍的泡沫,但万万没想到,市场还能在100倍泡沫之上,再涨2000倍。

虽然我最后赚了,但那是靠Bitmex期货限价规则赚的,从此以后,我再也不做空任何加密货币。所以建议大家:

不要做空任何加密货币,

做多最多跌100%,做空可能涨10万倍,

觉得会跌回来吗?

市场不理性的时间,

总是会超过你撑着不破产的时间。

所以,正确的获利方法是:加杠杆做空UST。UST锚定1美元,几乎不可能 长时间&大幅 高于1美元,因此杠杆倍数越高越好,可以高至10~20倍。

②?预测UST脱锚时间:

《稳定币利率长期高达20%,Anchor也是庞氏吗?》这篇文章提出了一个观点,认为UST提供了一个年利息20%的理财协议Anchor,而Anchor本身的经营收入达不到20%,每日将亏损418万美元。亏损要消耗Luna基金会提供的补贴,现在还剩3.6亿美元,按照目前的烧钱速度,大概只能再支撑 3 个月。

因此这篇文章认为:

按照目前 Anchor 储备金的消耗速度,我们大概率会在今年等来这个金融游戏的破局时刻

这个观点对吗?给你1分钟时间思考……

虽然结果对了,但是逻辑是错的。Anchor高达20%的高息存款,确实加速了UST的死亡,但死亡的逻辑传导并不是利息不够。Do Kwon能轻易地从系统中抽出40亿美元,买入8万个BTC,在系统规模继续扩大的情况下,抽几亿美元出来付利息,在3年内毫无问题。

并且还有一点,Anchor付的利息还是UST,只要UST的信用不破,实际上甚至不需要用多少真美元付利息。这是央行套利学的一个常识:本国货币国债永远不会违约,如果还不上,直接印更多本国货币就行了。

所以,关键还是UST的信用什么时候破?或者说,市场什么时候开始普遍怀疑UST的兑付能力?

虽然如前所述,根据本次真实的砸盘数据,无法兑付的时间点是:UST总市值超过10%的Luna后。但市场上绝大部分人数学不好,不懂虚市值,并不知道2021年11月20日,Do Kwon增发40亿UST,UST市值占比达到Luna的40%后,UST就无法兑付了。

聪明人要跟着傻逼走,

傻逼的共识也是共识。

所以,UST信用破产的时间点是:UST总市值接近、甚至超过Luna时。

在最近一两周,我已经多次看到有人指出风险:UST总市值已经接近Luna了。再迟钝、再傻逼的人,也会意识到:这样Luna总市值好像不够UST兑付了?

死亡的逻辑传导并不是利息不够,

而是高利息快速吸引大量UST,

提高了UST总市值占比,

直到高到能警醒市场上绝大部分傻逼为止。

所以,真正的聪明人,

是知道傻逼在哪错了的人吗?

当然不是,真正的聪明人,

是知道傻逼傻到什么程度,

并能和傻逼同步的人:)

术:

如何加杠杆做空UST,例如伞形资金,在交易所加杠杆借出UST卖出,如何在Luna归零过程中通过销毁UST套利 等等。

虽然昨晚我睡了13个小时,但现在已经很晚了,术都是一些琐碎的知识点,写起来没意思,套利也有很多人说了,并且本文已经写了8000字,加上图片上万字,再长阅读体验就不好了。

所以本文就到此为止吧。

微软联合创始人比尔·盖茨并不是加密货币的粉丝。盖茨现在是全球第四大富豪,拥有1,250亿美元的身家.

1900/1/1 0:00:00这项调查是在法国、德国、意大利、西班牙、比利时和荷兰等欧盟主要经济区进行的。周二,欧洲央行(ECB)公布了在欧元区6个地区进行的一项新调查的结果:荷兰、西班牙、意大利、比利时、法国和德国.

1900/1/1 0:00:001.观点:Web3 更应关注类型 而非去中心化程度大多数典型的加密项目,如比特币,目前实现的 "去中心化 "就是我们所说的 "分布式冗余":在许多地方对一个共同的、同质的数据集进行全球性的、开放.

1900/1/1 0:00:00Terra 将根据通过的提案 1623?向其社区空投其新的原生代币 LUNA。在 2022 年 5 月 27 日创世之日,符合条件的 LUNC、USTC 和 aUST 持有者将在新链上获得?LU.

1900/1/1 0:00:00从 Paris Hilton 在 *Tonight Show (今夜秀)*上展示她的 NFT,到 ConstitutionDAO 试图购买世上仅存的美国宪法原件之一.

1900/1/1 0:00:00头条▌Do Kwon提议重建Terra生态并发行总量为10亿的新LUNA代币金色财经消息,Terra创始人Do Kwon在Terra论坛发布了重建Terra生态计划.

1900/1/1 0:00:00