作者:十文

受二级市场影响,5、6 月融资活跃度锐减。

加密货币市场第二季度出现较大波动。

宏观层面,美联储已确定加息 75 个基点至 1.75% ,单次加息幅度创 1994 年以来近三十年新高。加息背景下,投资者的交易情绪受挫,很可能会在经济放缓之前抛售风险资产,这也为加密市场带来了看空情绪。

从加密市场自身来看,5 月 Luna 崩盘、UST 脱锚不仅让算法稳定币的叙事走进了死胡同,还带来了一系列连锁反应。在币价大幅下跌的情况下,机构的大量抵押资产面临被清算,借贷市场规模急剧萎缩,三箭、Celsius、Jump、Hashed 、Delphi 等机构损失惨重,一些 CeFi 平台也面临用户赎回压力。

从数字上来看,整个 DeFi TVL 从 2400 多亿美元急降至现在的 720 亿美元,折损了 70%。NFT 市场的表现也不尽人意,市值从年初的 350 亿美元降至 223 亿美元,下降了 36 %。GameFi 方面,曾经的 P2E 链游之王 Axie Infinity,其游戏代币 AXS 从最高点下跌了 92%。

可以说,2022 年第二季度,加密市场一片混乱。

但尽管二级市场屡创新低,一级市场的投资趋势和主题正在形成,老牌机构和新的投资者迅速入场,在各个垂直领域寻找最佳投资机会。一级市场往往先于二级市场埋伏到热点领域,也预示着一段“时差”后二级市场的投资风向。因此把握一级市场投融资情况,相当于为未来的二级市场投资提前布局。

2022年加密资产基金的流入量暴跌95%:金色财经报道,加密资产基金创下2018年以来最糟糕的一年,流入量暴跌95%。CoinShares追踪的基金在2022年的总净收益仅为4.33亿美元,而去年为91亿美元,下降了95%。比特币价格同期下跌约60%,因为在美联储加息以对抗炽热的通货膨胀之际,加密货币的冬天席卷了市场。

3iQ经历了最显着的净流出,全年总计5.29亿美元。CoinShares的XBT产品流出4.46亿美元,而ProShares加密基金流入最多,达到3.2亿美元。[2023/1/5 9:52:56]

回看 Q2 一级市场投融资活动,Odaily星球日报发现:

Q2 融资数量为 511 笔,超过 1 亿美元以上的交易数量达到 28 笔;

加密金融服务商与传统金融行业联系紧密,并在托管、结算、支付等领域上持续创新,因此得到了资本的更多关注;

从融资数量和金额来看,GameFi 是各大投资机构布局的首选主题;

Q2 季度共有 11 家机构参与了 10 次以上的投资;

Animoca Brands 参与投资 41 笔,是投资项目最多的一个机构;

传统机构与企业布局 Web3 更倾向于交易支付、元宇宙和 DAO。

BIT Mining发布2021年Q4业绩,营收暴增至4.958亿美元:金色财经报道,技术驱动型加密数字货币挖矿企业BIT Mining Limited今天公布2021年第四季度及全年未经审计财报。财报显示,第四季度营收4.958亿美元,2021年全年营业收入约为13.269亿美元。

公司持有的以太坊矿机理论算力为4,800GH/s。 2021年第四季度,公司挖矿产生约3,957个以太坊,确认收入约1,650万美元。截至发稿日,公司已累计产生约7,649个以太坊。

公司持有的比特币矿机理论算力为825.4 PH/s。2021年第四季度,公司挖矿产生约102个比特币,确认收入约560万美元。截止发稿日,公司已累计产生约488个比特币。(金融界)[2022/2/18 9:59:40]

注:Odaily星球日报根据各个项目的业务类型、服务对象、商业模式等维度将 Q2 披露融资(实际 close 时间往往早于消息宣发)的所有项目划进 5 大赛道:基础设施、应用、技术服务商、金融服务商和其他服务商。每个赛道下又分为不同的子板块包括 GameFi、DeFi、NFT、支付、钱包、DAO、Layer1、跨链以及其他等。

Q2 融资数量为 511 笔,已披露总金额为 127.13 亿美元

NFT 市场 OpenSea 有望在2022年1月打破月销售记录:金色财经报道,据 Dune Analytics 数据显示,截至 1 月 10 日,OpenSea 市场NFT本月交易量已经达到21亿美元,如果一切顺利的话,OpenSea 有望在今年一月打破2021年8月创下的35亿美元月度交易量记录。目前,OpenSea的交易量主要由 PhantaBear推动,该NFT 系列在过去 7 天的销售额为 17,124.79 ETH(约合 5300 万美元),Bored Ape Yacht Club 以 16,657.78 ETH(约合 5150 万美元)位居第二。根据 Dune Analytics 分析,OpenSea活跃用户数量也快速飙升至 260,369,正迅速接近上个月创下的 362,679 的历史新高。[2022/1/11 8:40:48]

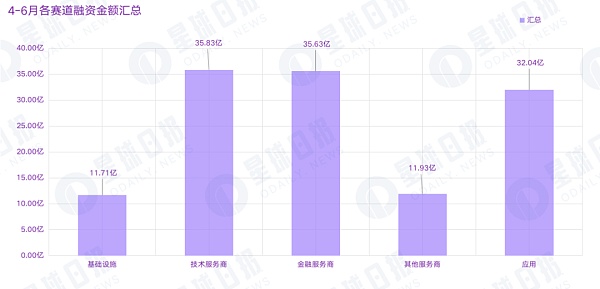

据 Odaily星球日报不完全统计,2022 年 4 月至 6 月全球加密市场共发生 511 起投融资事件(不含基金募资及并购),已披露总金额为 127.1 亿美元,集中在基础设施、技术服务商、金融服务商、应用和其他服务商赛道,其中技术服务商赛道获得的融资金额最多,为 35.83 亿美元。

沃伦要求美联储公布在2020年3月就交易发出的内部警告:10月22日消息,美国民主党参议员沃伦周四要求美联储主席鲍威尔公布美联储道德办公室在2020年3月发出的一封电子邮件,该封邮件建议官员们在美联储推出大规模市场救助计划时避免进行不必要的交易。沃伦在周四的信中写道:“美联储没有公布这封电子邮件,也没有公布美联储在疫情期间大量干预金融市场时官员们收到的任何其他道德建议。我写信是要求你们立即公布这一信息,以便国会和公众能够评估美联储官员对其交易风险的了解程度,以及他们是否忽视了道德官员发出的有关避免这一行为的呼吁。(纽约时报)[2021/10/22 20:47:20]

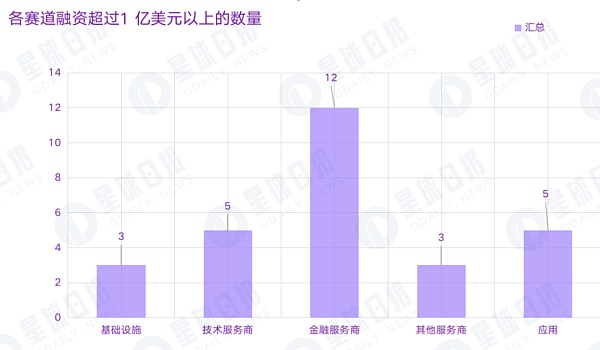

在所有融资事件中,融资规模超过 1 亿美元以上的交易数量达到 28 笔。其中基础设施赛道 3 笔,技术服务商赛道 5 笔,金融服务商赛道 12 笔,其他服务商赛道 3 笔,应用赛道 5 笔。

据 CB Insights 发布的 2022 年一季度区块链报告显示,今年第一季度区块链行业融资规模达到 92 亿美元,区块链投融资交易数量共 461 笔,其中融资规模超过 1 亿美元以上的交易数量共 28 笔。

声音 | Spartan集团创始人:预计2020年BTC价格将达到4万美元:Spartan集团创始人和管理合伙人Kelvin Koh预测,2020年BTC价格将达到4万美元。Filecoin和Telegram将在2020年遭受最大的市值损失。到2020年底,Staking费用将接近于零,一半的独立质押人(Staker)将停业。(Global Coin Research)[2019/12/22]

相比之下,Q2 一级市场投资活跃度有一定提升。而金融服务赛道与传统金融行业联系紧密,并能够在托管、结算、 支付等领域持续创新,为金融行业的增长提供支持,因此得到了更多的关注。

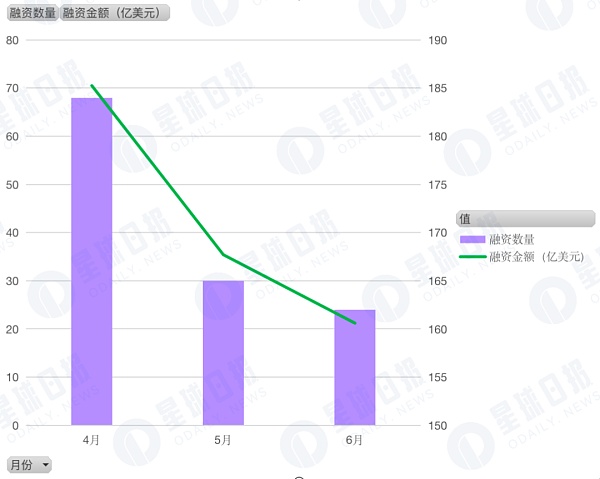

受二级市场影响,5、6月融资活跃度锐减

5、6 月份加密市场受到 Luna 崩盘以及各大机构资不抵债等消息的影响较大,市场情绪持续低迷,场内资金损失严重。反应在投融资上可以看出 Q2 融资数量和金额呈现加速下滑的态势,融资活跃度较低。4 月共有 184 笔融资,融资金额约 70.5 亿美元,5 月共有 165 笔融资,融资金额约为 35.4 亿美元,6 月共有 162 笔融资,融资金额约为 21.2 亿美元。

GameFi 和 NFT 更受资本青睐

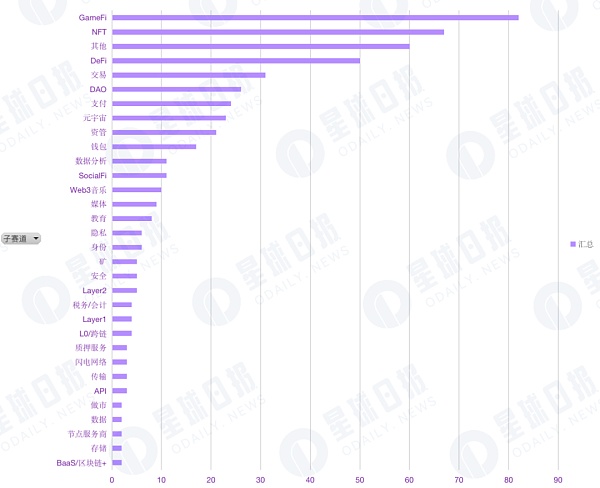

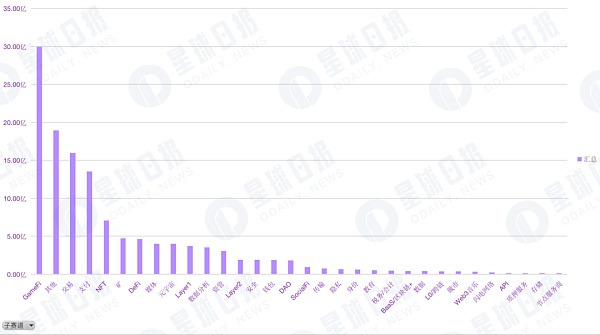

从子赛道融资数量分布来看,GameFi 的相关应用场景和基础设施以及技术解决方案获得了许多大型机构的关注和布局,也是最受资本方青睐的赛道,共获得了 82 笔融资,总计占融资总量的 16%,位列第一。其中对 GameFi 技术服务的投资共有 9 笔。

尽管 GameFi 在短暂的繁荣之后出现了大量资金盘项目,给人“昙花一现”的错觉,但从融资情况来看,对 GameFi 应用和基础设施的着重投资,也预示着资本对 GameFi 仍有较高的期待。

同样获得资本青睐的还有 NFT 赛道,共获得 67 笔融资,位列第二。随着 NFT 市场的不断扩大,其生态系统也在不断完善。尤其当 NFT 与 IP 孵化和版权商业化结合后,NFT 也成为了机构品牌营销和对外宣传的重要手段。并且自从数字藏品爆发以来,消费者对数字藏品这一新型的收藏方式的接受度也越来越高, NFT 也正在迎来加速发展期。

此外,其他子赛道的融资消息也很活跃,共有 60 笔,位列第三。在这一大类中包含了孵化、咨询、营销、技术开发平台、链上监测、碳信用、积分奖励等领域。从中也能看出一个积极、明显的特征:投资机构正在积极拓展新方向,不断扩大 Web3 的使用场景和与终端用户的对话机会。

从子赛道的融资额来看,GameFi 融资金额遥遥领先,高达 29.96 亿美元,占全行业融资总额的 23.5%。交易和支付领域也有不俗的表现,分别以 16 亿美元和 13.53 亿美元位居第三和第四,而链上存储、数据以及链改等技术服务关注度较低。

另外,在以太坊升级之前,Layer 2 被认为是在不牺牲去中心化和安全性的条件下,能够实现更快的交易速度和更大的交易吞吐量的主要途径。因此 Layer 2 领域也一直备受期待。但是根据数据表明,Layer 2 在本季度的融资表现并不理想,仅有 5 个项目获投,获投金额为 1.9 亿美元。

而与去年各机构纷纷发起专项基金,投资、孵化 DeFi 项目相比,在经历了安全漏洞、代币供给机制以及下跌市场中的清算等问题时,投资机构对 ?DeFi 的投资也更加谨慎理性一些。

单笔获投金额最大为 20 亿美元(Epic Games)

在大量资金涌入市场时,头部项目的估值也被不断拉高,业内单笔融资的最高纪录被多次打破。依照特定赛道划分,各垂直领域单笔获投金额最大的项目如下:

基础设施赛道,在矿业领域,专注于比特币挖矿业务的初创公司 Crusoe Energy 完成了由 G2 Venture Partners 领投的 3.5 亿美元融资。

技术服务商赛道,在 GameFi 领域,游戏开发商 Epic Games 以 315 亿美元估值完成了 20 亿美元的融资以构建元宇宙,这也是目前加密市场规模最大的单笔融资。(Odaily星球日报注:严格意义上讲,Epic Games 仍属传统游戏技术服务赛道,目前尚不清楚区块链、加密货币(含 NFT)是否会在其计划中发挥作用。)

金融服务商赛道,USDC 发行方 Circle 完成 4 亿美元融资,继续为推动全球经济转型努力。

其他服务商赛道,足球媒体初创公司 OneFootball 完成 3 亿美元 D 轮融资,并与 Animoca Brands、Liberty City Ventures 成立新合资企业 OneFootball Labs,以探索体育 + NFT 的发展。

在应用赛道,有三个项目同时获得该赛道最大融资金额,分别是 NFT 项目 Genies、元宇宙项目 Improbable 和 链上求职项目 Naetion,获投金额各为 1.5 亿美元。

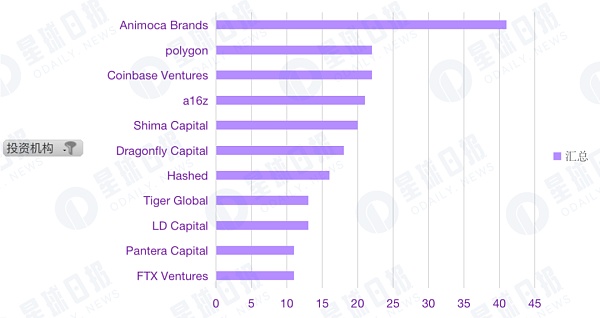

出手 10 次以上的机构有 11 家

随着融资数量的增长,投资机构的格局也在发生变化。Q2 季度共有 11 家机构进行了 10 次以上的投资,其中 Animoca Brands 参与投资 41 笔,位列第一,其他投资机构包括 Polygon 22 笔、Coinbase Ventures 22 笔、a16z 21 笔、Shima Capital 20 笔、Dragonfly Capital 18 笔、Hashed 16 笔、Tiger Global 13 笔、LD Capital 13 笔、FTX Ventures 11 笔、Pantera Capital 11 笔 。

值得注意的是,Polygon 作为一个新晋竞争生态加快了对一级项目的投资布局,并相对看好支付、GameFi 和 DAO 赛道。

此外,Q2 还有不少传统机构与企业参与了加密市场融资,包括 Tencent、软银、富达国际、贝莱德、高盛、红杉资本等,他们投资的领域主要集中在交易支付、元宇宙和 DAO,更偏向于合规性强的领域。

标签:EFIGAMAMEGAMEPINETWORKDEFI价格FAL RUNE - Rune.GameNEF RUNE - Rune.GameGAME币

出海一直是游戏的趋势。国内游戏版号的发放肯定是在逐步收缩的,而GameFi提供了一个很好的出海新方向。游戏大厂正在加入链游的行列.

1900/1/1 0:00:006月22日,dYdX在其官方博客发布长文《关于DyDx链的介绍》,dYdX将在今年年底完成V4版本的升级,构建基于Cosmos SDK和Tendermint共识的应用链.

1900/1/1 0:00:00文章作者:Michael Dempsey文章编译:Block unicorn 在许多资产类别的早期阶段,会出现对特定资产类别深信不疑的特定基金.

1900/1/1 0:00:00作者:TJ Keel(The Tie)以太坊合并将给以太坊带来新的中心化问题,这一问题主要体现在三个方面.

1900/1/1 0:00:00原文:Coinlist,由 DeFi 之道翻译编辑。加密游戏最初作为加密和 NFT 的强大用例出现,承诺建立一个全新的电子游戏格局,将所有权授予玩家而不仅仅是公司.

1900/1/1 0:00:001.DeFi代币总市值:352.8亿美元 DeFi总市值 数据来源:coingecko2.过去24小时去中心化交易所的交易量:53.

1900/1/1 0:00:00