作者 : /img/2022812234415/0.jpg" />

示例图表

如果它是一个受欢迎的农场或一段时间内的奖励很高,那么 TVL 可能会增加,从而稀释你在矿池中的份额。

万卉:DeFi的黑客攻击事件其实是一个很典型优胜劣汰的过程:今日,Primitive Ventures创始人万卉在微博上表示;

1、DeFi其实并不抽象,可以从三个方面量化:没有准入许可,没有第三方托管,没有对手盘风险。

2、当市场情绪高昂的时候,大部分凭空创造出来的资产本身价值肯定是会被过度高估的。

3、大家觉得挖矿可以赚钱,其实的事情就是这些凭空创造的资产,本身是不是可能有暴涨的价值。

4、在价值判断上,大家可以遵循第一性原理,即在每一个细分领域里肯定要去投资一个头部玩家。

5、以太坊之所以在DeFi浪潮有这么大的优势,主要在于它既是重要的基础资产,更重要的是它是核心的价值媒介(譬如Uniswap中的交易路由)。

6、DeFi的黑客攻击事件其实是一个很典型优胜劣汰的过程,最后只有最好的合约,最健壮的合约才能够被市场所使用。

7、对DeFi来说,真正要能做好做价值判断,还是先要使用这些服务和产品,如果觉得还不错,可以顺着这个思路逻辑去做一些功课。

8、没有必要为了治理而治理,而是在于每一个去中心化金融的项目背后社区是怎么样形成的,动机很功利的项目是绝对不可能走得很远的。[2020/10/1]

显然,所有这些都有例外。一些农场设计了更巧妙的Token经济学,以防止或减少持续倾销。但即便如此,除非农场Token有一些真正的效用,否则很难阻止价格下跌。

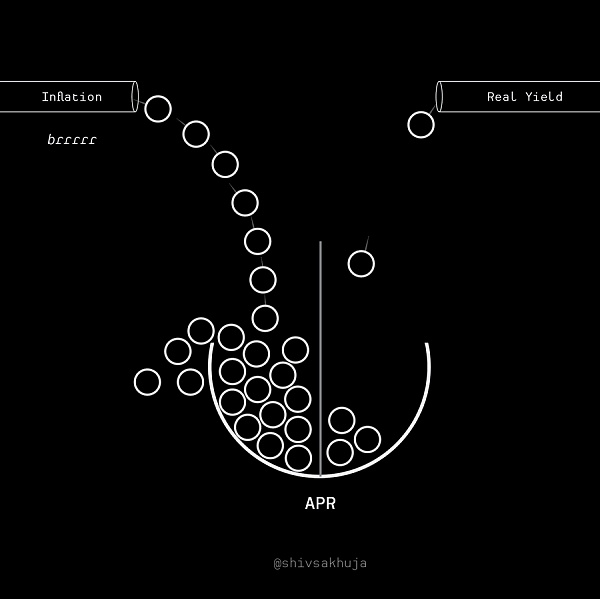

如果通胀Token没有强劲的需求驱动力,价格必然会下跌。唯一的问题是多快。那么你能用这些信息做什么呢?

以下是一些实用的耕作技巧:1. 了解Token经济学。如果你以低廉的农场Token获得报酬,请尽可能频繁地出售掉。2.或使用自动复合器,如beefyfinance自动出售奖励。

不要被农场Token的诱人收益所束缚:大多数农场将支付更高的年利率来提供农场Token的流动性。(例如:X平台的 ETH/X)根据我的经验,APR 几乎永远不足以弥补价格下跌。

MXC抹茶现已上线DeFi指数产品,开通USDT交易:官方公告,MXC抹茶已于6月2日(今日)18:20上线DeFi指数产品,开通USDT交易。用户可登录MXC抹茶Web端官网,在「币币交易」区选择「指数交易」进行交易。

DeFi指数组合成分为KNC、ZRX、KAVA、NEST。MXC抹茶指数产品现包括主流币组合指数、减半组合指数、国产公链组合指数和DeFi组合指数。每个组合指数产品中的资产标的在该指数所占权重,将根据该标的上月日均交易额占比进行分配。详情请阅读相关公告。[2020/6/2]

我看到一些农场做的另一件偷偷摸摸的事情是显示 7 天的平均值,而不是当前的 APR(不透明)。记得检查你在 24 小时后赚取了多少,以及它与你的预期每日收入的匹配情况。不出意外,它通常较低。

另一个鬼鬼祟祟的事情是:他们可能会宣传 APY 而不是 APR。由于费率是瞬态的,APY 数字非常具有误导性。APR 和 APY 之间的差异对于较高的数字尤其重要。每天 1% = 365% 年利率 = 3,678% 年利率。

最后,在选择池子时不要忘记无常损失 (IL)。配对 2 个相关性较低或市值差异较大的Token时要小心。

如何判断DeFi是否有实际收入

贷款方、质押者和一些其他流动性提供者从 DeFi 协议中存入他们的Token,以获得相应的百分比奖励APR(年利率,Annual Percentage Rate的缩写)。但是这些收益率和承诺的年利率真正来自哪里呢?许多项目建立在由通货膨胀Token支持的不可持续的庞氏经济学之上。识别项目是否具有真实收入来源这点很重要,因为只有可持续的收入,作为Token持有者(即 - 你)才能获得源源不断的收益。

以下是 判断DeFi是否有 实际收入的一些指标:? LP 的交易费用? 服务的交易费用? 协议费用(包括期权费/保险费等)? 借款人利息接下来就详细看看这四个指标分别值得是什么。

LP的交易费用交易者为资产交易支付的费用。这些费用归提供流动性的人(即 LP:liquidity providers的缩写)所有。

LP 通过以下方式赚取 APR:

>激励奖励(不可持续)

>交易费用(真实发生)

很多 APR 来自激励奖励部分。这些奖励是通过Token通胀获得的,并且是不可持续的。因为没有外部收入支持这些奖励。

服务交易费用

交易费用是真正的收入。

用户为 LP 提供的服务支付交易费用。X平台其他一些 DEX 收取 0.3% 的交易费。Uniswap交易费介于 0.01% 和 1% 之间。

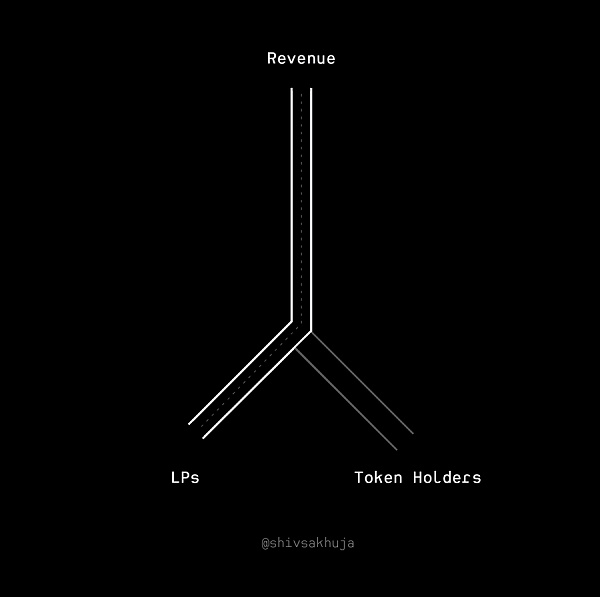

请注意,在 Uniswap 的案例中,这些收入均不属于$UNI持有者。所有这些都分发给 LP。所以即使Uniswap已经处理了超过一万亿美元的交易量,也没有任何费用属于 UNI Token持有者。

关键要点:收入很重要,你会寻找Token的最终目的就是从这些收入中增值。例如:通过分配给持有者还是Token销毁

协议费用

协议费用这些是支付给协议以获得协议所提的供服务的费用。

示例:

>?过桥费:桥将资金从一条链转移到另一条链,并向用户收取此项服务的费用。

> 基金管理费:iearnfinance的 yVault 收取 20% 的绩效费和 2% 的管理费用于管理资金的服务。(与对冲基金相同)

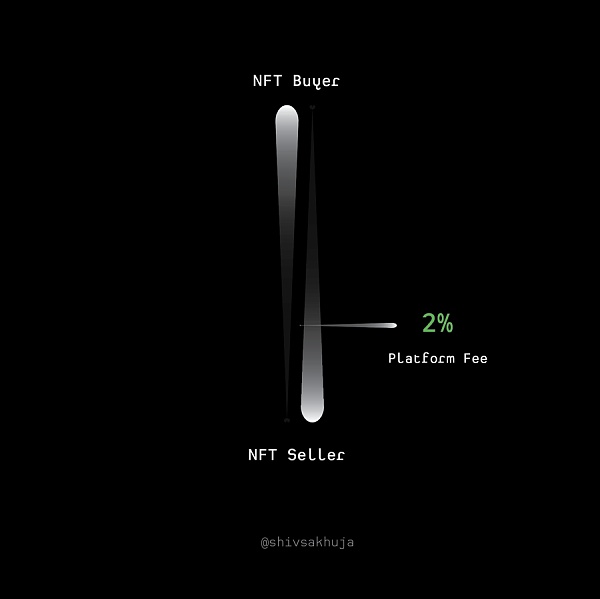

>?NFT 市场的平台管理费用:例如LooksRareNFT匹配卖家和买家并促进交易。LooksRare 从每笔 NFT 销售中收取 2% 的平台费用(私人销售除外)

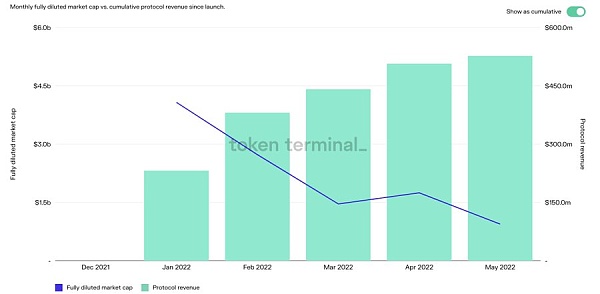

LooksRareNFT自今年年初推出以来,已经获得了超过 5 亿美元的收入。这是人们为平台服务支付的真金白银。

可以在tokenterminal查看相关数据

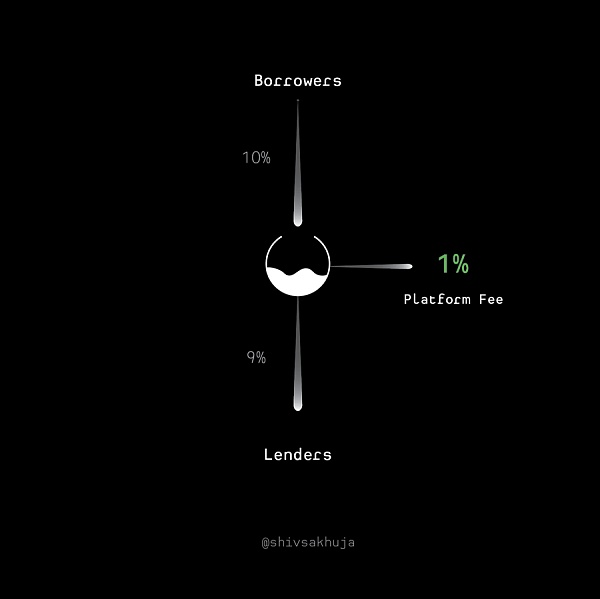

借款利息借款人的利息也是实际收入,尽管其中大部分归贷方所有。

协议保留并与Token持有者共享的实际美元 = 借款人支付的利息 - 支付给贷方的利息

反面示例

现在,让我们看一下没有真正可持续收入的协议示例。以下是 DeFi 中不可持续收益的一些来源,以及你在评估协议时可能陷入的一些常见陷阱。

关于通货膨胀率

上图中哪个披萨更大?是分成6片的披萨还是10片的披萨?

两者都不是 - 它是同样的血腥披萨。只是分成更多的片。

通胀收益示例1:LP 中的激励性耕作奖励

耕作奖励只是以通货膨胀为代价印刷和分发的Token。发行的新Token奖励不是“真正的”收益。

你可以通过种植和短期倾销从它们那里赚取美元,但它们不是真正的或可持续的产量来源。如果你为通货膨胀的Token奖励而耕种,请确保你有赚取奖励的策略。

通胀收益率示例 2:通胀质押收益率前 25 个 PoS Token的平均供应通胀率约为 8%。

Staking 收益来自:

? 新Token发行(供应膨胀)

? 交易费用(实际)?

了解为什么很难确定实际收入有多少?

未知费用 —— 费用既可以是链下的,也可以是链上的,这使得评估现金流变得困难。收入本身并不能让你全面了解资金流向。多考虑一点,你就会发现这只是一个数字。

想象一下,试图在不知道企业开销情况下仅根据收入对企业进行估值。WeWork 每年创造了数十亿美元的收入——这听起来很棒!…但是你发现它每年花费的收入更多,这意味着这家公司每年都在亏损。

你应该搞清楚的是收入中有多少价值流向了Token。在大多数协议中,部分收入会返还给Token持有者。回到Token持有者的协议收入几乎就像支付给股票股东的股息一样。

不可持续的收入 ——?一些收入来源是不可持续的。例如:Anchor 过去通过通胀奖励来补贴借款,以吸引更多借款人的需求。

利率波动—— 也许有一段时间你实际上可以通过借款获得报酬。借款人必须支付 20%,但他们还获得了 27% 作为 ANC Token的激励性奖励。

对借款人来说很好,但对 ANC Token持有者来说就不那么重要了。当这些奖励枯竭时:→借代需求暴跌↓→收入暴跌↓

还有一些其他判断标准,比如收入是否完全依赖于新的Token购买者;如果协议在没有奖励Token的情况下是否可以正常运行等

小结

总体而言熊市对于DeFi来说也是好事,是其走向成熟的催化剂,能够让真正有价值的东西存留下来。

不过对于之前的DeFi投资,你踩过哪些坑呢?欢迎评论区互动交流~

标签:DEFIDEFEFIKENChargeDeFi ChargeBrainaut DefiCredefikraken打不开了

游戏公会,是使众多游戏玩家聚集在一起的地方。在《魔兽世界》(WoW)中,公会的形成是为了让人们可以有组织地合作,对 Boss 进行 10、25 甚至 40 人的突袭.

1900/1/1 0:00:00价值有多种形式。根据自己的世界观,可能更容易高估或不成比例地贬低某物的价值。尽管如此,价值代表了无法估量的变量纠缠,从根本上讲,这些变量始终是主观的.

1900/1/1 0:00:00原标题:研究公司 FSInsight :加密对冲基金三箭资本是 “Madoff 式旁氏局”研究公司FSInsight在一份研究加密货币对冲基金Three Arrow Capital(3AC)内.

1900/1/1 0:00:00最近,关于知名借贷平台Celsius资不抵债的传闻甚嚣尘上,Celsius及其他陷入危机的大机构抛售资产筹措资金引发了stETH价格的脱钩.

1900/1/1 0:00:00乏味的日常需要一点新浪潮?又有什么比嘻哈电音更刺激!金色数藏联合元気星空,携手知名星座娱乐头部IP同道大叔,共同发行同道大叔十二星座夏日限定《嘻哈一夏》数字藏品.

1900/1/1 0:00:00作者:华尔街见闻作为网景(Netscape)、早期SaaS公司Opsware的创始人,马克·安德森(Marc Andreessen)凭借敏锐的行业嗅觉被誉为“硅谷预言家”.

1900/1/1 0:00:00