撰文:iambabywhale.eth

Mero 之前名为 Backd,官方于 7 月 26 日宣布将其从 Backd 更名为 Mero,此前取名为 Backd 是由于当时协议旨在提高借贷协议资本效率,而目前该协议已成为通过多种方式提高流动性效率并为用户赚取更高收益的协议。此外,Mero 表示之后将推出新功能并部署治理代币 MERO。

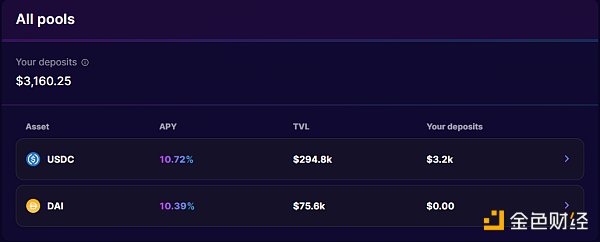

从官网来看,当前开放的 USDC 和 DAI 市场可以提供 USDC 和 DAI 本位超过 10% 的年化收益,在当前的市场环境下属于一种不错的理财选择。

体育娱乐NFT公司Candy Digital宣布裁员三分之一:金色财经报道,估值曾达到15亿美元的体育和娱乐NFT公司Candy Digital宣布对旗下100人团队裁员三分之一,Candy Digital 于2021 年 6 月由体育商品巨头 Fanatics 执行董事长Michael Rubin与 Galaxy Digital 创始人兼首席执行官 Mike Novogratz 以及企业家兼投资者 Gary Vaynerchuk 共同创立,去年十月完成软银领投的 1 亿美元 A 轮融资。(decrypt)[2022/11/29 21:08:53]

Mero 早在 2021 年的年中就已经推出,最初将其取名为 Backd 是由最初规划的业务模式决定的。Mero 最初被定位为借贷协议中的抵押品管理协议,其认为借款人为了防止被清算会主动提高抵押量并降低杠杆,这就一定程度上使得超额抵押的部分抵押品产生了机会成本,因为在市场上没有出现大的动荡时,这些资金完全可以通过其他 DeFi 协议产生额外收益。

调查:美国小企业主中有近三分之一目前接受加密货币作为付款:10月29日消息,小型企业发票和会计公司SkynovaSkynova成立于2011年,它对其客户群进行了大量调查,以确定影响小企业部门的宏观趋势。根据他们上个月发布的研究,其调查的美国小企业主中有近三分之一(32%)目前接受加密货币作为付款。 调查组织者表示,这项最新研究是今年夏天早些时候完成的关于他们调查的小企业员工以及这些工人是否希望以各种形式的加密货币获得报酬的第一项与加密相关的研究的后续研究。研究人员表示,这项最新研究的误差幅度为 +/- 3%,置信区间为95%,是基于580多名业主和经理完成的问卷调查。[2021/10/29 6:19:54]

据此,Mero 为借款人提供了一种方案,就是让其释放部分抵押资金用于投资在其他协议中,Mero 帮助其管理抵押品,一旦市场行情出现异动产生潜在的清算风险,Mero 会将用户提供的流动性资金用于补充抵押品,但借款人需要为此支付一定的费用。

声音 | 肖磊:全球三分之一人口将拥有统一数字货币:6月9日,财经作家肖磊发文指出,拥有全球三分之一人口使用规模的美国社交巨头Facebook将在明年推出数字货币Libra。Libra将与“一篮子”货币挂钩,Facebook将通过基金会来运作Libra,这就类似于目前国际货币基金组织的结构,但其渗透能力远远要高于国际货币基金组织。全球货币市场,有太多的痛点需要解决,但自上而下的方案是行不通的,因为在这个领域,没有一个大国会主动放弃自己的铸币权。当前的问题在于,主权货币在适应全球性交易和结算领域,无法摆脱依赖于结算机构的问题,以及迅速满足消费场景变化的问题。在这种背景下,就算没有机构推出新的全球性支付模式,一些交易者也会采取现有的数字货币,比如比特币、以太坊等作为转账工具。当然,Libra不是用来颠覆美元的,更多的是解决用户的消费和转账问题。按照计划,2020年第一季度之前,Libra将在全球十几个国家中建立数字支付系统。而且也在筹备部署线下ATM(自动取款机)。[2019/6/10]

在无需补充流动性时,这些资金也会用于在 DeFi 中获取收益,所以流动性提供者的收益来源包含了两方面:无需补充流动性时由 DeFi 产生的收益和需要补充流动性时借款人支付的费用,而这些功能的实现将通过任何人都可以注册的 Keeper 完成。Keeper 是一个链下的执行机器人,官方提供了一个开源的 Keeper 实现,任何人都可以执行或对其进行修改。

动态 | 美国超三分之一比特币投资者没有从税收中扣除2018年的损失:据newsbtc消息,在美国,比特币贬值造成的实际损失是可以免税的,但根据Qualtrics在2018年底对1000多名美国投资者进行的调查报告显示,大多数亏本出售比特币的投资者并没有从今年的税收中扣除。据估算,在2018年因出售比特币而蒙受损失的美国投资者中,他们总共损失约为17亿美元。该报告还显示,超过三分之一的投资者不打算报告他们的加密收益或损失。[2019/1/17]

上文提到的为借款人提供「额外」流动性的功能直到发文时仍未上线,但官方在宣布更名的同时也表示该功能将于近期上线。用户可以选择参与某个为借款人提供抵押品保护的策略,而该策略称为「Action」,加入 Action 后,资金会产生附加收益,而在必要时会「归还」给借款人用于补充抵押品。

此次项目团队宣布更名,是由于项目的定位已从最初的抵押品管理协议变为了流动性管理协议,在需要时补充抵押品已成为协议的功能之一,更大的愿景则是利用用户提供的流动性资金,通过更高收益的策略产生日常的收益并为有流动性需求的 DeFi 协议提供帮助。

Mero 当前的功能仅限于提供资金并通过协议提供的策略获得收益,操作相对简单。只需要进入页面后选择存入代币的类型。

进入存款页面后输入想要存入的代币数量并点击「Deposite」即可。需要注意的是,协议目前仍有 1 万美元的限制。此外,存入的资金若立即取出则会产生 5% 的手续费,该手续费会随时间而降低,7 日后会取消。

据项目文档显示,目前 Mero 使用的策略是将存入的稳定币存入 Curve 3pool,并使用 LP 代币为 Curve Meta Pool(例如 MIM-3Crv、FRAX-3Crv)提供单边流动性,并将新的 LP 代币存入 Convex,再将获得的包括 CRV、CVX 代币奖励交易为底层资产(USDC 或 DAI)为用户提供收益。

Mero 若作为稳定币的一种投资理财自动化工具是有一定价值的,为希望参与 DeFi 却又被无数眼花缭乱的协议以及其中嵌套关系拒之门外的用户提供了便利。

但经历了 2021 年 5 月以及今年上半年的极端行情,DeFi 借贷协议的借款人想必会对抵押品的管理更加小心,单纯从抵押品管理一项功能来看,Mero 的使用场景实则有限。但若从稳定币自动化管理角度来看,Mero 在作为 DeFi 基础设施的智能路由渠道方面仍有不小的潜力,尤其是在市场行情低迷时,无论散户还是机构型用户可能都会借此寻求持有稳定币的收益最大化。

撰文:追风 LabSBT:全称是「SoulBound Token」,直接翻译就是「灵魂绑定通证」.

1900/1/1 0:00:00撰写:Eric Hu互联网已经从根本上改变了社会、个体和经济。作为开启知识转移的工具,它迎来了信息时代,成为实现应用、网络和服务的基本平台.

1900/1/1 0:00:00如您所知,如果没有 Starknet 上强大的 DeFi 生态系统,Magnety 就无法发挥作用.

1900/1/1 0:00:00对于一次完整的交易来说,大致可有三个步骤:接收行情、分析行情、发出买卖指令并成交。可以看出,行情数据是最为基本也是相当重要的部分,特别是对于量化高频和低延迟的交易者来说,行情数据的精度和细度就尤.

1900/1/1 0:00:00作者:北辰衍生品的交易策略很复杂,于是把大量普通用户拒之门外,但这并不意味着普通用户没有交易衍生品的需求,毕竟放大杠杆、对冲以及套利的需求适用于所有交易者。只不过他们不会用,或者懒得用.

1900/1/1 0:00:00永续合约是一种衍生品。从交易的角度来说,它类似于传统的期货合约,但又有一些不同之处。首先它没有到期或结算日,永续掉期合约类似于一个保证金现货市场,因此它的交易价格接近于标的参考指数价格,这与期货.

1900/1/1 0:00:00