原文标题:《IOSG Weekly Brief | Curve 能否超越 Uniswap V3? #94》撰文:IOSG Ventures

在过去的 DeFi 之夏中,DeFi 协议都聚焦在各自的利基市场。Uniswap 利用其恒定的产品曲线来占领现货市场,但是 Curve 则是通过集中供应流动性来交易稳定币。

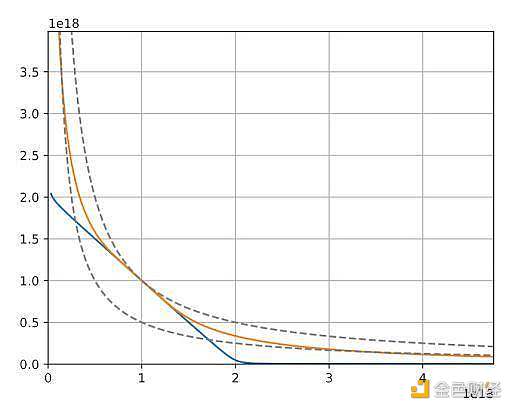

Uniswap v2 vs Curve: 流动性范围 & 深度;来源 : BlackHoleSwap Whitepaper

而 Uniswap v3 的发布改变了这个现状。在一定程度上,v3 是订单簿形式和 AMM 机制的集合。在 v3 里,被动的流动性提供者变成主动的做市商。这就给交易各种形式的资产带来可能,从 altcoin,随着时间衰减的资产(例如:利率衍生品,期权等),到稳定币等等。

Beosin:sDAO项目遭受攻击事件简析:金色财经报道,根据区块链安全审计公司Beosin旗下Beosin?EagleEye 安全风险监控、预警与阻断平台监测显示,BNB链上的sDAO项目遭受漏洞攻击,Beosin分析发现由于sDAO合约的业务逻辑错误导致,getReward函数是根据合约拥有的LP代币和用户添加的LP代币作为参数来计算的,计算的奖励与用户添加LP代币数量正相关,与合约拥有总LP代币数量负相关,但合约提供了一个withdrawTeam的方法,可以将合约拥有的BNB以及指定代币全部发送给合约指定地址,该函数任何人都可调用。而本次攻击者向其中添加了LP代币之后,调用withdrawTeam函数将LP代币全部发送给了指定地址,并立刻又向合约转了一个极小数量的LP代币,导致攻击者在随后调用getReward获取奖励的时候,使用的合约拥有总LP代币数量是一个极小的值,使得奖励异常放大。最终攻击者通过该漏洞获得的奖励兑换为13662枚BUSD离场。Beosin Trace追踪发现被盗金额仍在攻击者账户,将持续关注资金走向。[2022/11/21 7:53:09]

当 Uniswap 宣布进入稳定币市场的不久后,Curve Finance,一个专注于稳定币兑换的协议发布了 v2 版本的白皮书,提出了一种新的 AMM 机制,其结合了集中的流动性和非稳定币资产的被动流动性 。

Beosin:ULME代币项目遭受黑客攻击事件简析:金色财经报道,10月25日,据Beosin EagleEye 安全预警与监控平台检测显示,ULME代币项目被黑客攻击,目前造成50646 BUSD损失,黑客首先利用闪电贷借出BUSD,由于用户前面给ULME合约授权,攻击者遍历了对合约进行授权的地址,然后批量转出已授权用户的BUSD到合约中,提高价格ULME价格,然后黑客卖掉之前闪电贷借出的ULME,赚取BUSD,归还闪电贷获利离场。Beosin安全团队建议用户用户取消BUSD对ULME合约的授权并及时转移资金减少损失。[2022/10/25 16:38:21]

安全团队:Audius项目恶意提案攻击简析,攻击者总共获利约108W美元:7月24日消息,据成都链安“链必应-区块链安全态势感知平台”安全舆情监控数据显示,Audius项目遭受恶意提案攻击。成都链安安全团队简析如下:攻击者先部署恶意合约并在Audius: Community Treasury 合约中调用initialize将自己设置为治理合约的监护地址,随后攻击者调用ProposalSubmitted 提交恶意85号提案并被通过,该提案允许向攻击合约转账1,856w个AudiusToken,随后攻击者将获得的AudiusToken兑换为ETH,总共获利约108W美元,目前获利资金仍然存放于攻击者地址上(0xa0c7BD318D69424603CBf91e9969870F21B8ab4c)。[2022/7/24 2:34:31]

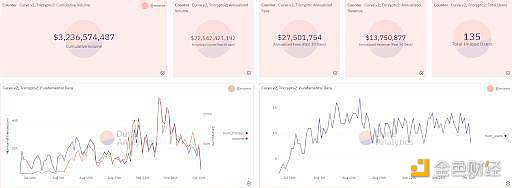

来源 :https://curve.fi/files/crypto-pools-paper.pdf;Dashed line – Uniswap v2, blue line – Curve v1, orange line – Curve v2

Harvest.Finance被黑事件简析:10月26号,据慢雾区消息 Harvest Finance 项目遭受闪电贷攻击,损失超过 400 万美元。以下为慢雾安全团队对此事件的简要分析。

1. 攻击者通过 Tornado.cash 转入 20ETH 作为后续攻击手续费;

2. 攻击者通过 UniswapV2 闪电贷借出巨额 USDC 与 USDT;

3. 攻击者先通过 Curve 的 exchange_underlying 函数将 USDT 换成 USDC,此时 Curve yUSDC 池中的 investedUnderlyingBalance 将相对应的变小;

4. 随后攻击者通过 Harvest 的 deposit 将巨额 USDC 充值进 Vault 中,充值的同时 Harvest 的 Vault 将铸出 fUSDC,而铸出的数量计算方式如下:

amount.mul(totalSupply()).div(underlyingBalanceWithInvestment());

计算方式中的 underlyingBalanceWithInvestment 一部分取的是 Curve 中的 investedUnderlyingBalance 值,由于 Curve 中 investedUnderlyingBalance 的变化将导致 Vault 铸出更多的 fUSDC;

5. 之后再通过 Curve 把 USDC 换成 USDT 将失衡的价格拉回正常;

6. 最后只需要把 fUSDC 归还给 Vault 即可获得比充值时更多的 USDC;

7. 随后攻击者开始重复此过程持续获利;

其他攻击流程与上诉分析过程类似。参考交易哈希:0x35f8d2f572fceaac9288e5d462117850ef2694786992a8c3f6d02612277b0877。

此次攻击主要是 Harvest Finance 的 fToken(fUSDC、fUSDT...) 在铸币时采用的是 Curve y池中的报价(即使用 Curve 作为喂价来源),导致攻击者可以通过巨额兑换操控预言机的价格来控制 Harvest Finance 中 fToken 的铸币数量,从而使攻击者有利可图。[2020/10/26]

Curve V1 的联合曲线(bonding curve)结合了恒定产品(XYK)和恒定的价格不变量,所以其价格滑点基本为 0。

事实上,在中间价格区间,蓝线是线性的,表明没有滑点。在远离中间价格的区域,曲线偏离线性形状,流动性急剧下降。也就是说,只有当大量流动性从池中取出时,定价曲线才会变成抛物线。

如果我们将 Curve V1 机制应用到非稳定币交易中,存入的资产会骤减。具体来说,Curve 的联合曲线依靠存入的资产来稳定价格。如果存款价格上升幅度大于资金池价格的滑点,资产很快就会流失。比如,资金池有 token A 和 token B ,50 比 50,各自价格开始都是 1 美元。如果 token A 在外界市场的价格增加 5%,即 1.05 美元,套利者会买入资产池的 token A。而滑点只有 1% 的情况下,直到 token A 在市场和 AMM 中的价格再次相等之前,token A 数量都会持续减少。

Curve v2 则继承了 v1 的一些特性,如上图所示,线性的形状也围绕着中间的价格。然而,为了解决以上的问题,Curve v2 也引入了额外的特性,如加入了内部预言机,持续为 AMM 提供其变化的中间价格,这就为流动性提供者控制了风险。

Curve v2 目前只有一个池 — Tricrypto2,池里包含 USDT, wBTC 和 wETH。到目前为止,Tricrypto 还没有引起太多的注意,仅 99 个地址与其产生过交互。

近来,Curve v2 的交易量一直呈上升趋势。若将过去 30 天的数据年化,交易量大约为 $22B 一年。

来源 :https://dune.xyz/momir/Curve-v2

如上图所示,大部分交易量来自被称为「精英交易者」的地址,其余交易量仅来自聚合器,几乎没有普通用户参与。

用 Uniswap 的总体表现来与 Curve v2 相比是没有意义的,因为 Uniswap v3 是无需许可的并且可以支持无限数量的流动性池。因此,我们将 Uniswap v3 的 wETH/wBTC、wETH/USDT 和 wBTC/USDT 池作为基准来对比 Curve v2 Tricrypto 池(ETH、BTC、USDT 池)。

来源 :https://dune.xyz/momir/Curve-v2

Uniswap v3 池的各项数据都占优势。v3 流动性池通常每天有 200 多个用户,而 Curve Tricrypto 每天只有大约 10 个地址与之交互。同样,Curve Tricrypto 的交易量最多也只有 Uniswap v3 对应的池交易量的 30%。

截至目前,套利者和聚合器正在某种程度上弥补 Curve 用户的不足的问题,然而,Curve 想要真正挑战 Uniswap 的主导地位,可能需要改善用户体验并瞄准更主流的受众。

此外,Curve 必须找到能包含更多样化的资产产品的方式,并最终允许无需许可地推出新代币。

尽管如此,这两个项目都是创新 DeFi 领域的领头羊,两者之间的竞争只会为使用非托管交易所的用户带来好处,即更低的滑点和交易费用。

标签:CurveCURUSDUNIcurve币价格走势Elon's Currencyusdp币什么时候发行UnilayerX

ETH与BTC不同,它不仅是Proof of Work的区块链,同时也是一个虚拟机。虚拟机意味着,ETH上不仅可以实现转账类的交易,还可以实现逻辑、条件或状态更复杂的交易.

1900/1/1 0:00:00Tokemak 是什么?Tokemak 是一个去中心化的做市商/流动性提供协议。首先先了解协议的三个重要组成部分:Token Reactors:Tokemak 支持的 Token 库,每一个资产.

1900/1/1 0:00:00自Axie Infinity爆火以来,“GameFi”和“P2E”这两个词开始频繁出现在各种讨论中,两者被市场寄予极大的厚望.

1900/1/1 0:00:00Bancor是AMM DEX的先驱,但在Uniswap、Sushiswap等AMMDEX出现后,Bancor的市场占有率降低。随后Bancor选择“解决无常损失问题”作为发力点对协议进行改进.

1900/1/1 0:00:00陈冠希与TheHeartProject 心跳计划在推特进行AMA,透露年底与周杰伦会有重磅合作.

1900/1/1 0:00:00Diviner Protocol 试图将当下火热的元宇宙、GameFi、Play to earn 等元素与预测市场融合在一起,让用户感受「免费预测,预测赚钱(free to predict.

1900/1/1 0:00:00