Lever 支持用户在 DeFi 中进行现货杠杆交易,以提高资产使用效率,目前已在以太坊 Ropsten 测试网上线 Beta 版。

DeFi (去中心化金融)总锁仓量(TVL)从一年前不足 10 亿美元到今天的 527 亿美元价值(DeFi Pulse 4 月 20 日数据),呈现爆炸式增长,也成为加密货币市场这一轮 2020 年下半年发轫至今仍然烈火烹油的牛市最为强劲的引擎之一。

其中,如 AAVE、Compound 领衔的借贷市场和 Uniswap、Sushiswap 为龙头的去中心化交易所(DEX)的 TVL 占 90%,成为 DeFi 两大重要支柱,但这两者却鲜有交集,从而导致远低于传统金融市场的资本利用率:很少有借贷平台支持现货甚至保证金交易,目前的 DEX 无法让用户直接借款进行杠杆交易,即无法做多或做空某一加密资产。另外,用户在去中心化借贷协议中存款后获得的可转让交易的存款凭证,很少有平台能够非常方便地对其进行流通变现。

调查:三分之一的英国金融技术公司因股权管理问题而损失资金:根据techUK和区块链技术公司Qadre的最新研究,三分之一的英国金融科技(FinTech)公司由于股权管理问题失去了重要的资金。该报告基于对59名英国金融科技公司创始人的采访,发现67%的人认为股权管理是一种干扰,花在管理资本化表格上的时间最好花在更重要的任务上。另有59%的人表示不得不推迟项目,32%的人由于股权管理效率低下而损失资金。61%的人称,在股权管理上花费的时间削弱了他们交付产品或扩大业务规模的能力。最终结果是,股权管理挑战可能会导致英国金融技术行业高达26亿英镑的资金损失。(FSTech)[2020/5/14]

市场总会有创新项目产生,来弥合上述去中心化借贷协议与去中心化交易所之间的市场空隙。4 月 20 日宣布完成 60 万美元种子轮融资的去中心化杠杆交易平台 Lever Network 应运而生。Lever 旨在打造 DeFi 世界中首个基于 AMM (自动做市商模式)的杠杆交易经纪平台,支持用户在 DeFi 中进行现货等资产的杠杆交易,以提高 DeFi 的资产使用效率。

动态 | 美国有三分之一的中小企业接受加密货币支付:金色财经报道,网络保险和服务提供商HSB发布的一项调查发现,至少有三分之一的美国中小企业接受加密货币作为商品和服务的支付手段。调查显示,36%的中小企业接受了加密货币,而59%的中小企业也购买了数字货币供自己使用。[2020/1/16]

Lever 核心团队由来自全球顶尖金融科技公司的区块链从业者和数据科学家组成,平均拥有 8 年以上的区块链和金融科技产品研发经验,曾经开发过 TVL 超 1 亿美元的借贷协议、波场上最大交易量的 dAPP 和活跃用户数超 1 万的 NFT 沙盒游戏。他们在筹备设计 Lever 产品时发现在 DeFi 借贷与 DEX 之间存在下列问题和机会:

资产使用率低:目前的借贷平台与交易所毫无交集,存在较大 gap。用户必须首先要从借贷平台中提取贷款,然后才能在 DEX 进行交易。用户在借贷平台获得的代币化质押凭证本身具备较大资产价值,但未能得到合理利用,使得资产使用率较低,最终导致了借贷平台中资产存款利率较低的现状。据统计,DeFi 借贷平台的稳定币年化利率长期在 5%~12% 之间,而 WBTC、ETH 等主流资产的年化利率只有不足 0.1%~1%;

动态 | 灰度研报:超三分之一的美国投资者会考虑投资比特币:Grayscale Investments(灰度投资)今天发布了“比特币:2019年投资者研究报告”,首次对散户投资者的兴趣、观念和关于投资比特币的误解进行调查。该研究由金融市场研究公司Q8完成。报告显示。超过三分之一(36%)的美国投资者会考虑投资比特币,这代表了一个拥有超2100万投资者的潜在市场。(Globe Newswire)[2019/7/25]

用户无法在 DeFi 直接进行杠杆交易:传统金融市场常用的杠杆交易在 DeFi 市场中存在巨大需求。但如今用户手动在借贷平台进行质押贷款后,再回到 DEX 执行交易的体验非常繁琐,因为无法管理交易仓位,极大增加了交易风险和成本。并且目前的借贷协议无法实现超额借贷融资,即无法增加高于 1 倍的杠杆。

现有的杠杆交易平台流动性较低:虽然 dYdX 的现货杠杆交易平台已上线,但因其 order book 的交易模式天然限制了外部闲置资产的注入,所以可以看到 dYdX 只有 BTC/USDT、ETH/DAI 等少量交易对,流动性远未满足正常交易需求,无法激励更多用户参与交易。

声音 | 安永:超过三分之二的亚太公司缺乏对区块链解决方案的理解:据businesstimes报道,安永会计师事务所(Ernst&Young,EY)在一个实时区块链直播中调查发现,在区块链解决方案方面,超过三分之二或68%的亚太公司对其应用缺乏了解和教育。安永周二表示,缺乏理解和教育是董事会和高管在采用区块链解决方案时面临的最大障碍。此外,大约三分之二或66%的受访者认为,在将区块链应用于组织之前,他们需要更好地了解区块链的可能性,风险和好处。此次调查共有576名亚太地区参与者,其中13.7%来自新加坡。[2019/7/16]

针对上述用户需求痛点,目前正在打造的去中心化杠杆交易平台 Lever 可以让用户一气呵成地进行抵押、借贷、杠杆交易,做多或做空任何标的资产:

对于存款方来说,可将任何闲置资产(包括你从其他借贷协议中获得的质押凭证)存入 Lever 以获得利息或进行抵押贷款,获取更高的利息和流动性挖矿收益(原生的 LEV 代币)。

研究显示:少部分人拥有总量三分之一比特币:据btcmanager报道,区块链研究公司Chainanalysis的一份报告显示,在2018年4月,大约1600个钱包里都装有1000多比特币(BTC),每个钱包价值大约750万美元,总计375亿美元,合计占有比特币市场总量的三分之一。

这一神秘的投资者群体被称为“鲸鱼”,因为他们持有的比特币数量和潜在的市场影响力。2018年3月,一只日本“鲸”抛售了价值4亿美元的比特币,单凭一己之力就迫使比特币价格暴跌。

根据Chainanalysis的数据,目前存在的100多个比特币钱包中,比特币的比特币数量在1万至10万比特币之间,分别相当于7500万美元和7.5亿美元。这些钱包持有者的任何突然行动都可能严重扭曲市场。毫无疑问,此举违背了分权和自由分配的比特币最初信条。[2018/6/12]

对于交易者而言,Lever 的资金池目前提供最高 3 倍的杠杆开仓,用户可自由选择做多或做空。为此,Lever 巧妙地借助了 DeFi 中具备最大交易流动性的 Uniswap、Sushiswap 等 DEX 的自动做市商(AMM)来提供充足的流动性,并为交易者建立了全 DeFi 行业中交易流动性最大的杠杆交易平台,满足了不同层次交易者的交易体量需求。

Lever.Network 资产流向

Lever.Network 资产流向

用户在 Lever 平台可以为其可利用资产轻松加杠杆以博取更多利润这一前景,是建立在 Lever 产品下述 3 个特点优势之上:

充足的交易流动性:Lever 创新性的引入如 UniSwap、Sushiswap、Pancakeswap 等外部自动做市商,保证平台具备充足的交易流动性,交易者可任意选择开仓做多或做空的仓位大小。除了常见的 WBTC 和 ETH,Lever 还支持其他常见的 ERC20 代币资产如 AAVE、SNX、UNI 等以及其他长尾资产。

极高的资本利用率:Lever 提供了直接的借款使用场景和杠杆交易服务,大大提高借款频次和额度,进而通过较高的资产使用率来推高存款利率,提升存款人的动力和意愿,从而进入正向循环。此外,用户通过如 AAVE、Compound 这样的借贷协议质押资产获得的可交易转移的质押凭证 aToken、cToken 等可在 Lever 进行抵押获取利息,这些质押资产同时也可被作为抵押物进行杠杆交易。

便捷安全的交易体验:Lever 在资产存借、交易执行、仓位管理三大方面产品进行结构化设计,将新用户的参与使用门槛降到最低,对用户的开 / 平仓、存、取、还都提供了便捷的交互设计。Lever 还通过集成 TradingView 专业的 K 线图分析,让职业交易员的体验也更加顺畅。未来也会增加 PNL、行情预警、多链支持等产品。此外,Lever 的智能合约已在审计和优化中,力争用户的交易 Gas fee 控制在最低水平,同时最大化保证合约的资产安全。

与中心化交易所提供的杠杆交易产品相比,Lever 自然拥有公平、透明、安全,以及用户数据完全由用户掌握从而避免隐私泄露的去中心化优势。相比于市场上知名的去中心化衍生品交易协议 dYdX ,Lever 的产品设计思路截然不同:dYdX 作为较早的 DeFi 产品通过自建的订单簿积累了一定的交易流动性,但 Lever 拥抱目前 DEX 集聚于 AMM 模式的马太效应,其交易流动性通过集成市场上所有的大型 DEX 而来,势必超过 dYdX。

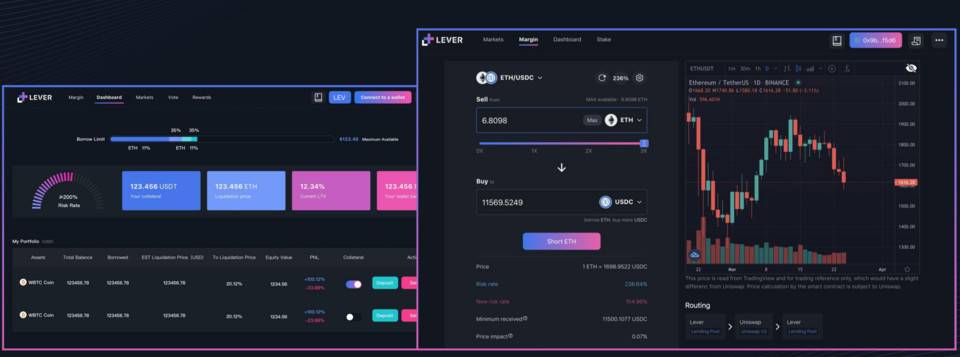

Lever.Network 产品界面

Lever.Network 产品界面

Lever 在 5 月 9 日主网上线之前一个月,于 4 月 9 日在以太坊的 Ropsten 测试网上开始 Beta 版产品测试,鼓励用户进行交易,排名前 100 将分享 5000 个平台通证 LEV 的奖励,而发现产品 重大 Bug 最高奖励 25000 LEV。

Lever Network 已完成 NGC Ventures、ArkStream、LD Capital、AU21 联合领投,DAOMaker、YBB、DFG 等机构参投的种子轮投资,近期将启动 IDO,并计划将产品部署从以太坊主网延伸至 Layer 2 (Optimism)和币安智能链(BSC),希望通过杠杆交易经纪服务撬动资产规模可达万亿级的 DeFi 市场。

如今来看,头部公链的市场空间正在受到市场越来越广泛的认可,多条公链的生态建设堪称是如火如荼,被诟病较多的Cardano也在近期上线Coinbase.

1900/1/1 0:00:00近期波卡和KSM跨链插槽的拍卖得到了市场不断的预热,波卡生态的炒作可能会在今年迎来一波热潮,而波卡也被誉为“造链机器”,这使得未来公链的开发难度可能会大大下降.

1900/1/1 0:00:00经过数月以来大量的研发工作,我们非常激动地宣布大家期待已久的 Kyber 动态做市商(DMM)协议的主网 beta 版上线!从今天开始.

1900/1/1 0:00:00FRAX( Fractional-Algorithmic Stablecoin Protocol)是在以太坊网络上推出并与美元挂钩的去中心化,部分抵押的稳定币.

1900/1/1 0:00:00将比特币掌握在自己手中对于正确使用比特币来说至关重要。众所周知,即使是受信任的第三方也容易成为安全漏洞。但是,将私钥存储在联网设备上又有遭受恶意软件攻击的风险.

1900/1/1 0:00:00错过 Uniswap 的空投而懊悔不已?又没有赶上 1inch 的列车而拍断大腿?DeFi 门户 DeFiBox.com 与金色财经联合推出“全球二十大潜在空投项目”系列内容.

1900/1/1 0:00:00