DeFi的优雅之处在于,它能够为每个类别提供最好的财务解决方案。但如今用户在寻找去中心化稳定币时,不得不在令人沮丧的选项中做出选择。一方面,是臃肿的、由债务推动的超抵押稳定币,它们难以扩大规模以满足需求,而另一方面,无抵押的算法稳定币会加剧波动性,并不断地将奖励集中在最早的持有者手中。要真正建立DeFi全球可互操作金融接入的愿景,就需要有一个去中心化、公平、流动和可扩展的稳定币,它能够表现出高精确性的锚定。

稳定币是DeFi的基础,用户希望访问像Compound和Aave这样的dapp而不必担心波动性。然而,现有的每个稳定币模型都存在着一些严重缺陷,像USDC和USDT这样的法币抵押型稳定币是中心化的,而像DAI这样的抵押型稳定币,它们由于资本效率低下而存在可扩展性问题(换言之,生成抵押型稳定币需要过多的抵押品)。而铸币税类型(或者说算法稳定币),如ESD和Basis Cash,则存在中心化供应扩张奖励的问题,这就造成了稳定币增长的不公平分配问题。此外,一旦出现危险迹象,流动性提供者就会倾向于撤离。

Fei协议就是为了解决这些问题而诞生的,它的灵感来源于一种古老的石头货币——密克罗尼西亚亚普岛的Rai,或称为Fei。我们希望,FEI稳定币具有与石头货币相同的稳定性、简单性和普遍性。

Lido:以太坊上所有验证者现在都已能使用0x01取款凭证:金色财经报道,流动性质押协议Lido在社交媒体宣布,在4月5日成功完成取款凭证轮换消息签名仪式后,所有消息现已由网络处理完成轮换,以太坊上的所有Lido验证者现在都已能使用0x01取款凭证。[2023/4/16 14:06:49]

FEI稳定币有一个跟踪需求的无上限供应,其通过联合曲线销售进入流通,这条曲线逼近并固定在1美元锚定价。当新的FEI需求出现时,用户可通过在联合曲线上购买获得。价格函数将开始以低价奖励购买FEI的早期采用者。Fei协议将支持以任何ERC20代币创建联合曲线,但上线时仅包含以ETH计价的单个曲线。

Fei协议的任务是创建一个完全去中心化的稳定币,因此,至关重要的是,受信任的第三方发行的代币(例如USDC,USDT,wBTC)不会用作联合曲线上的抵押品,这是开发团队希望在发布后由治理社区共享的立场。

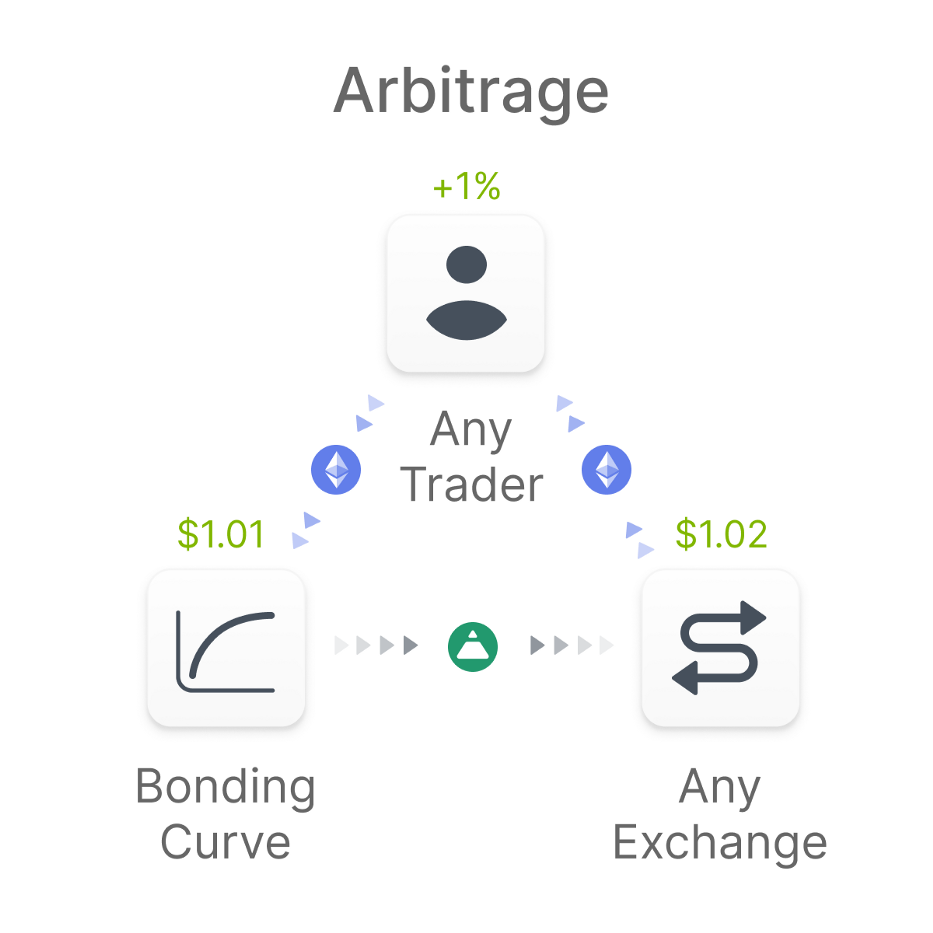

在将价格固定为1美元之前,ETH联合曲线将具有用于自举(Bootstrapping)的目标FEI供应量。这个目标称为「Scale」,达到「Scale」表示自举阶段结束。根据介绍,「Scale」将设置为250,000,000 FEI。「Scale」阶段完成后,联合曲线价格将固定在锚定价上方的可治理缓冲区。这个价格在整个生态系统中创造了一个限制,即如果其他地方的价格更高,套利者可以在联合曲线上购买,并在二级市场上出售。

安全公司Dedaub建议利用Verkle树降低gas费用遭Curve Finance反对:金色财经报道,安全公司Dedaub在社交媒体发文建议以太坊应该使用更具优势的Verkle树来降低gas费用,与Merkle-Patricia不同,Verkle树可以启用加密安全轻客户端,并且能够支持“状态见证”最小化数据传输,如果状态访问成本被充分计量且对应于“状态见证”的大小,无状态客户端网络就不会受到DoS攻击。对此,DeFi协议Curve Finance认为该建议“绝对有害”且会“杀死主网上的DeFi”,并表示希望进一步沟通以探索其他解决方案。[2023/2/26 12:30:16]

需要注意的是,用户无法在联合曲线上出售FEI,相反,协议将流入的ETH保留为协议控制值(PCV)。Fei 协议部署了PCV,以创建一个流动的二级市场,用户可以在其中将FEI卖回为ETH。我们将在下面探讨PCV如何支持FEI生态系统。

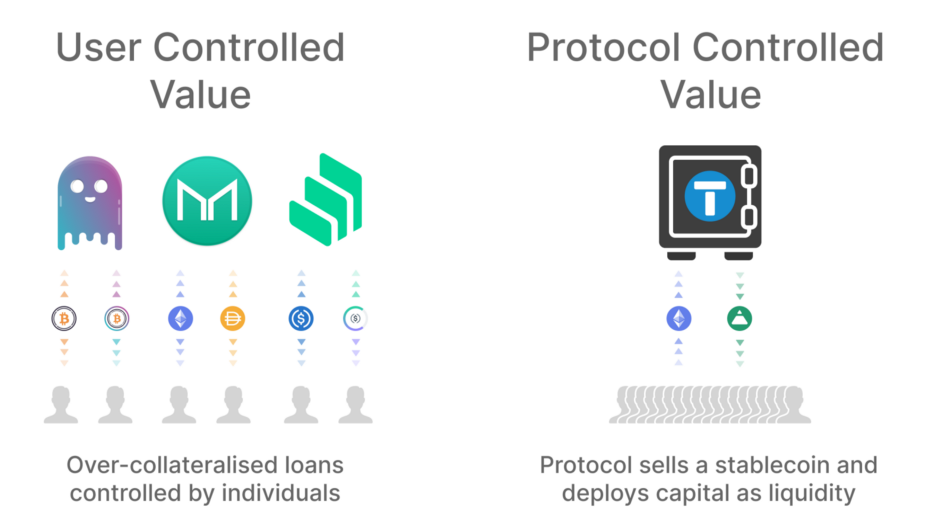

大多数DeFi平台使用了总价值锁仓(TVL)模型,在这些平台上,用户会收到IOU并可以随时提取资产。锁定越来越普遍,协议可以通过代币分发奖励来激励TVL。尽管这可能导致大量资本,但同时也产生了「mercenary资本」问题。在激励流动性时,DeFi平台需要通胀并提供丰厚的回报来维持它。然后,只有奖励是活跃的,所存资本才是忠诚的。但长期来看,这是不可持续的,因为每天都会有闪亮的新收益机会出现。当奖励枯竭并且资金转移到其他地方时,人们总是担心资金会被抽干。

美SEC主席:投资者在加密货币领域需要得到更好的保护:11月10日消息,美国证交会主席根斯勒表示,投资者在加密货币领域需要得到更好的保护,否则加密货币客户可能会在“破产法庭”排队等候。(金十)[2022/11/10 12:45:42]

Fei协议开发了「协议控制值(PCV)」模型来解决这些问题。PCV是TVL概念的子集,其中平台完全拥有锁定在智能合约中的资产。这是比大多数TVL应用常见的IOU更为强大的用例,因为PCV是永久的。PCV为协议提供了更大的灵活性,使其可以从事非营利性活动。这些活动可符合更基本的目标,例如保持锚定的稳定。正如我们所定义的,治理金库和保险基金等常见用例是PCV类型。其他的可能性包括为DeFi用户提供有保证的流动性或价格支持。与IOU模式不同,PCV是不可更改的。PCV平台中的治理代币带来了更深的价值捕获和相应责任。

用户控制的TVL方法 vs 抵押PCV方法

Fei协议是广义PCV的理想应用,联合曲线以及其他激励机制为PCV池提供资金。其首先将ETH联合曲线融资的100% PCV分配给以ETH/FEI 资产对Uniswap池。开发团队之所以选择Uniswap,是因为它的门槛较低,普通DeFi用户对它的熟悉程度较高。如果用例清楚,治理可在未来将PCV重新分配到其他平台。与依赖外部流动性提供的稳定机制相比,这种方法有两个关键优势:

万事达卡将在澳大利亚推出比特币和加密货币奖励卡:金色财经报道,Bitcoin Magazine发推称,万事达卡将在澳大利亚推出比特币和加密货币奖励卡。[2022/8/5 12:05:11]

有保证的流动性,FEI持有者可以放心,因为他们知道没有鲸鱼可以抽走协议拥有的流动性。它是由联合曲线提供的资金,并放入Uniswap ETH/FEI 资产对中。

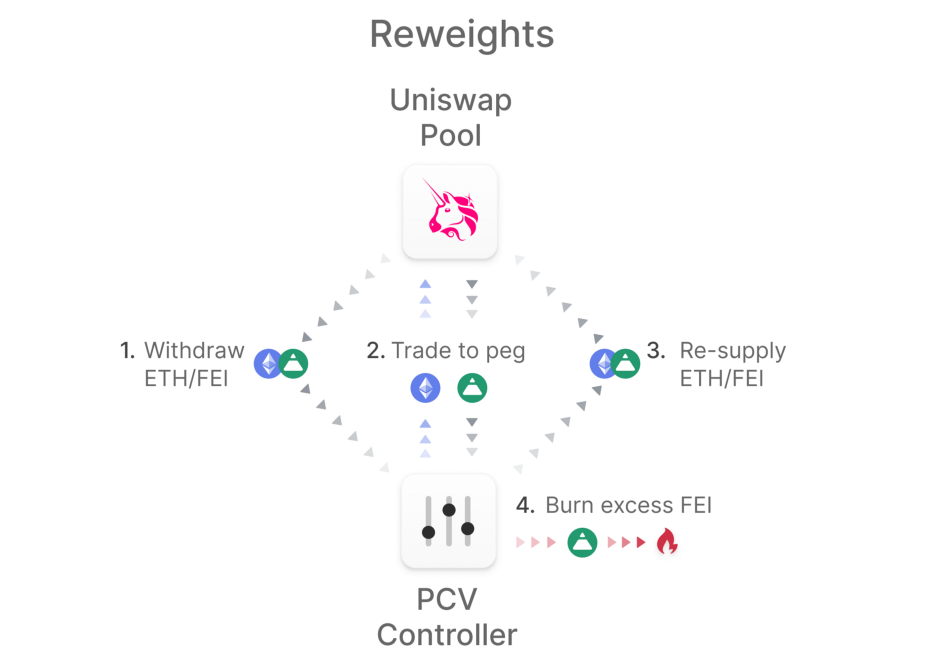

锚定重定价(Peg Reweights) — 如果长时间低于锚定价,Fei协议可以将Uniswap价重定回锚定价。它通过执行以下原子交易来实现这一点:(1)提取所有协议拥有的流动性,(2)用提出的ETH购买FEI,使其价格回到锚定价(3)补充剩余的PCV作为流动资金(4)燃烧多余的FEI 。当价格在一段时间内处于低位时,任何一个清算人(keeper)都可以触发锚定重定价。该协议通过FEI铸造激励奖励清算人(keeper)。

PCV重调整FEI/ETH Uniswap池以锚定价格

通过治理,PCV的未来用例可以更具创造力。该协议可以在诸如Aave之类的借贷平台中维持一个抵押品余额。然后,它可通过提供和借用FEI代币来调整FEI市场中的利率,等等。

V神:针对DeFi的批评不能“一杆子打死一船人”:5月21日消息,以太坊核心开发者、EIP-1559联合作者eric.eth发推表示:“最近对DeFi的负面评论太多了。许多人质疑它到底能带来什么好处。老实说,对此我很生气。对世界上任何一个人来说,无需许可地使用金融工具都足够强大,具有极致的意义和持久力。”

对此V神回复道:“我同意!要清楚的是,当我批评DeFi时,我不是在批评(I)糟糕的DeFi,就是在批评(ii)过度优化DeFi,以至于获得了微小的百分比增益,但忘记了让更简单的东西更具弹性和易用性。”[2022/5/22 3:33:22]

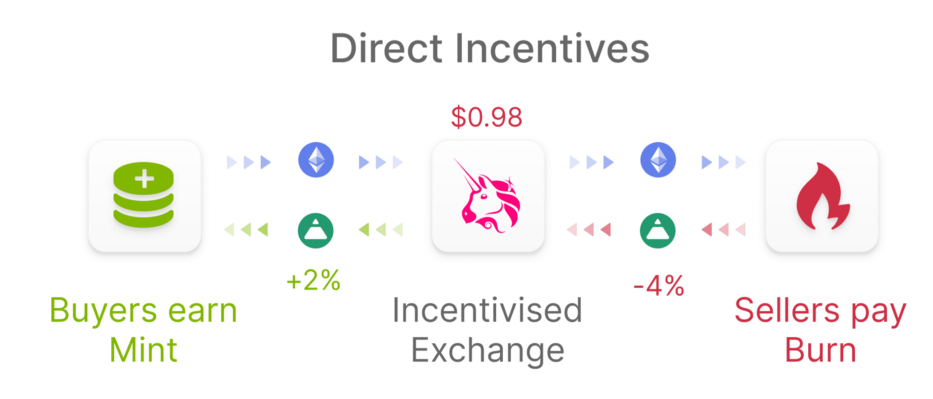

FEI通过一种名为直接激励(Direct Incentives)的新机制进行稳定。

下面这段说明来自来自Fei协议的白皮书?:

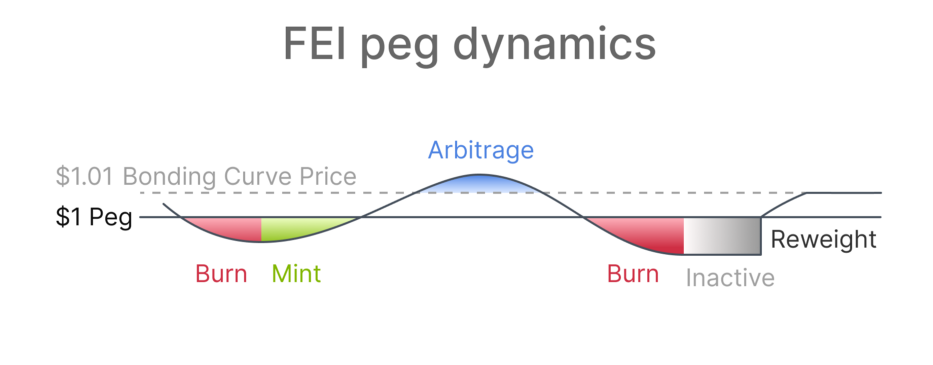

Fei协议通过铸造(mint)和燃烧(burn)激励Uniswap交易量来实现此目标。这些激励措施直接适用于交易员的余额,并与锚定汇率的距离成比例,这意味着更大的卖出会导致更大的燃烧(burn)。该协议通过铸造(mint)激励交易者,将价格恢复到锚定价。所使用的公式确保所有低于锚定汇率的波动都是净通缩。这将有助于将供应量降低到相对于当前需求的适当水平。

维持锚定汇率的直接激励措施

这些激励措施只适用于现货价低于锚定汇率的交易。而超过锚定汇率的情况,则由带有联合曲线的套利循环来应对。

高于锚定价情况的套利循环

Fei协议的直接激励实现就像是弹性币(如AMPL和YAM)的表亲。它确实直接对用户余额进行操作,但只对那些积极参与激励行为的用户进行操作。当与协议重定价支持相结合时,这具有很好的博弈论性质。一旦出现高FEI抛售压力,卖方将承担相应的通缩成本。如果没有交易者恢复价格,持有者可以对支持价格的协议充满信心。这些新颖的性质导致了FEI的高准确性锚定。

FEI稳定币锚定总结图

Fei协议将在第一天以完全去中心化的DAO形式启动。TRIBE代币控制了这个DAO,TRIBE持有人可以对以下行为进行表决:

以新代币添加新的联合曲线,或调整现有曲线的价格函数;

为新入资或现有PCV调整PCV分配;

Fei协议DAO的治理是以最小化的理念进行的,FEI的稳定不需要治理的任何积极干预。开发团队鼓励采用自主和算法的机制,而不是僵化和依赖治理的机制。我们认为,这种最小化治理的方法,可以创建一个更具可预测性和效率的系统。

协议将TRIBE代币的一部分分配给FEI质押池。用户可以存入FEI,并按比例收到TRIBE奖励。而开发团队和投资者保留另一部分,然后就是Genesis Group部分和首次DeFi发行部分,剩余的TRIBE代币则会保留在治理金库中。

为了减轻抢先交易和不平等分配问题,Fei协议会有一个“Genesis”创始期,这个Genesis创始期将是一个2-3天的时间段,早期采用者可以在这个时间段内投入他们的ETH,然后这个群体就被称为Genesis Group。Genesis Group的成员在第一笔联合曲线交易中按比例获得份额,这与Hegic IBCO类似,使用这种方法,所有人都有平等的机会获得最早的FEI。根据介绍,Genesis Group会按比例获得总TRIBE 供应量的10%。

Genesis Group阶段完成后,就会启动TRIBE代币的首次DeFi供应阶段。它会在Uniswap上线,并以FEI和TRIBE作为交易对。IDO的FEI是由协议铸造的,Genesis Group阶段流通的FEI 和TRIBE可以在IDO中用于有效的价格发现。而这次IDO的Uniswap流动性代币将存储在开发基金中,它将具有超过4年的线性锁定期。

更多细节,官方会在2021年第一季度发布。

如上所述,相比现有的稳定币模型,FEI协议具有一些新的特点,它被设计成拥有不可撤销的、深流动性以及强锚定的一种稳定币机制。所有通缩成本都转嫁给了低于锚定价抛售的交易者,因此持有者可以对1美元的长期价格拥有信心。另外,协议控制的PCV资金会用于造福FEI生态系统,而不是锁在金库中。Genesis Group和初始DeFi发行可以让TRIBE的分发更公平。通货膨胀带来的所有好处都是社会化的,而不是集中在少数股东手中。

尽管如此,关于FEI协议是否能够按照白皮书描述的内容去实现,还有待于进一步的观察。

一副NFT收藏品成交价格高达800个ETH!类似的剧情看似夸张,却频频在加密世界上演。究其原因,一向小众的NFT赛道正以爆发式的增长速度成为潜在的价值洼地.

1900/1/1 0:00:00被低估的聚合器DeFi,一场堆叠乐高的游戏。拆开乐高,从下至上,一共五层:结算层,资产层,协议层 ,应用层,聚合层.

1900/1/1 0:00:00DeFi流动性挖矿火爆一时,吸引了大量投资者参与。为了方便投资者及时了解DeFi挖矿项目的相关信息和挖矿流程,金色财经推出了“金色说明书”系列挖矿教程.

1900/1/1 0:00:00在过去的 2020 年,我们见证了令人难以置信的 DeFi 创新,亲历了 DeFi 世界的爆炸式增长.

1900/1/1 0:00:00在2020年,DFINITY 曾将 LinkedUp 作为一个 demo 在发布会上演示,用来展示后DFINITY 的开发有多便利.

1900/1/1 0:00:00DeFi流动性挖矿火爆一时,吸引了大量投资者参与。为了方便投资者及时了解DeFi挖矿项目的相关信息和挖矿流程,金色财经推出了“金色说明书”系列挖矿教程.

1900/1/1 0:00:00