DeFi 收益耕作的辉煌时代结束了吗?

随着 Token 价格下跌,流动性挖矿激励枯竭,链上活动放缓,DeFi 收益率继续下降。放入 DeFi 货币市场的稳定币存款能够产生两位数的收益的日子一去不复返了,因为现在很难在这些相同的协议中找到超过 4% 的回报。

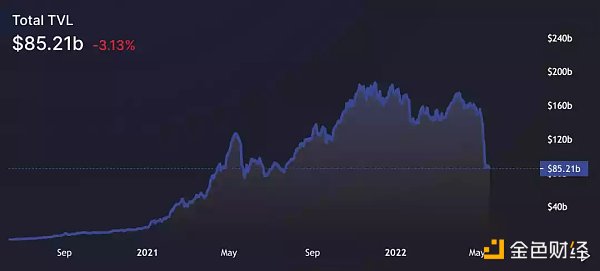

收益的枯竭也伴随着 DeFi 整体的资金流出,随着 UST 的崩溃,所有区块链的 TVL (锁仓总价值) 在一周内从 1370 亿美元下降到 850 亿美元,下降了近 38%。我们也看到了许多锚定币,比如 stETH-ETH,由于恐慌在整个系统中蔓延而偏离了挂钩。

尽管如此,对于愿意承担风险的用户来说,仍然存在一些有吸引力的收益机会。记住,DeFi 是一个前沿阵地——为了获得高额回报,你必须承担相应的风险。

让我们来探索一些仍然适用于 ETH、BTC 和稳定币的最具吸引力和风险调整的收益机会。

LBank Labs宣布完成对知名基金管理公司SevenX Ventures的投资:据官方消息,LBank Labs宣布投资知名基金管理公司SevenX Ventures。SevenX Ventures是一家以研究为驱动的Web3风险投资公司。此前LBank Labs作为早期投资人投资了SevenX Ventures 基金I、 II、 III和其FOF。此次战略投资为全球的区块链项目和创业者提供全面支持,推动创新并促进Web3领域的全球合作。

SevenX Ventures总资产管理规模约为3亿美元。SevenX Ventures此前投资了近100个项目,其中包括Near、 Arweave、 Zerion、 YGG、 Mask Network、 AI Arena、 Space and Time、 CyberConnect、 Debank和DODO等等。

LBank Labs拥有1亿美元的资产管理规模,目前已投资八个基金。其旨在建立一个全面的基金组合网络,提高投资组合的绩效和多样化,并计划在未来几个月继续扩张FOF投资,以加强投资组合之间的配合和网络效应。[2023/6/15 21:39:24]

***本文不构成任何投资意见或建议。

FDIC要求Signature Bank加密客户下周前取款:金色财经报道,美国联邦存款保险公司(FDIC)已要求Signature Bank的加密货币客户在下周之前取款。FDIC此前已将Signature剩余资产出售给纽约社区银行,但交易不包括约40亿美元的加密货币相关存款,也不包括Signature的数字支付平台Signet。FDIC发言人表示,仍在试图出售Signet,并计划在4月5日之前清算加密存款。据悉,FDIC一直在联系加密货币储户,并鼓励他们寻找另一家可接受这些存款的银行。发言人表示,如果这些客户无法找到新银行,他们将收到一张支票。政府对Signature储户的救助(包括加密客户的未投保存款)预计将花费FDIC保险基金25亿美元。

据此前消息,Signature前管理层正在接受调查,因为其行为可能导致了银行破产。[2023/3/29 13:32:05]

网络:以太坊,Solana

资产:ETH,USD

预期收益率:5-9% APY

风险:?中/高

拜登:硅谷银行和Signature Bank管理层会被解雇:金色财经报道,美国总统拜登表示,如果一家银行(例如硅谷银行或Signature Bank)被美国联邦存款保险公司接管,那么经营银行的人就不应该再在那里工作了,这些银行的管理层将被解雇。此外,拜登还表示这些银行的投资者“不会受到保护”, 投资者在知情的情况下承担了风险,并且因为风险没有得到回报而损失了资金。(theguardian)[2023/3/13 13:01:39]

Maple 是一个非足额抵押借贷协议。该平台提供了一个场所,用户 (流动性提供者) 可以将他们的 Tokens 借给经过 KYC 认证的机构,比如 Alameda Research 和 BlockTower Capital,允许这些公司获得链上信贷。

在 Maple 上发放的贷款来源于由其他专业 Crypto 公司 (称为 Pool Delegates,即流动性池代表) 管理的借贷池 (lend pools,用户/流动性提供者可往这些借贷池中存入资产),这些公司对各自池内借款人的信誉进行尽职调查。该协议已在以太坊和 Solana 上线,自启动以来已经产生了超过 13 亿美元的贷款。

LBANK蓝贝壳于5月9日20:00上线 ELON:据官方公告,5月9日20:00,LBANK蓝贝壳上线ELON(Dogelon Mars),开放USDT交易,5月9日16:00开放充值,5月11日20:00开放提现。资料显示,Dogelon被视为一种公平的通用货币。 它不是Doge,Shiba或Cardano之类的米姆货币。 这是一个将不断发展的真实项目。是NFT网络漫画系列,内容涉及Dogelon Mars的冒险。[2021/5/8 21:38:55]

目前 Maple 上有三个以太坊池接受用户存款:由 Orthogonal Trading (一家交易公司) 管理的 USDC 池,以及由资产管理公司 Maven 11 管理的 USDC 池和 wETH 池。用户可以存入每个池的同名资产来赚取贷款利息和 MPL 奖励,USDC 池的收益在 8.3-8.7% 之间,而 wETH 池的收益是 6.9%。

在决定将资产存入 Maple 协议之前,用户应该了解几个关键的风险。第一个是流动性风险,因为 Maple 的存款人受不同锁定期的约束,目前上面讨论的每个池的锁定期为 90 天。

Upbit交易所合作银行K Bank考虑在2022年上市:3月3日消息,韩国加密交易所Upbit的主要法币入金合作银行K Bank考虑在2022年上市。K Bank首席执行官Lee Mun-whan透露,该行将在2022年实现盈利,为IPO铺平道路。(Cointelegraph)[2021/3/3 18:12:00]

此外,存款人当然要承担借款人无法偿还贷款的风险。虽然这对借款人的声誉来说是一个永久性的链上污点,但借款人当然有可能拖欠贷款。考虑到这些资金池的低本金覆盖率 (每个资金池的借款本金覆盖率在 1.5-3.5% 之间),用户在面临借款人违约的情况下几乎没有追索权。

资产:USD

预期收益率:8-11% APR

风险:低

在 Convex 上有许多农场,用户可以在其中质押他们的 Curve LP Tokens 来赚取 Curve 交易费、CRV 奖励和 CVX 奖励。目前收益最高的三个农场是 d3Pool (由 FEI、alUSD 和 FRAX 稳定币组成),alUSD- 3CRV 池 (由 alUSD、DAI、USDC 和 USDT 稳定币组成),以及 GUSD-3CRV 池 (由 GUSD、DAI、USDC 和 USDT 稳定币组成)。这三个资金池目前的收益率分别在 8-11% 之间。

虽然在 Curve 上提供稳定币流动性并将 Curve LP tokens 质押到 Convex 上面,有着降低的无常损失 (impermanent loss) 的风险 (因为其中的许多资产是相互挂钩的),但用户仍然应该意识到几个重要的风险。首先,用户暴露于每个池中的基础资产的风险之中,如果市场对池中的其中一项资产失去信心,那么 Curve 池中的资产可能会变得比例失衡,这意味着并非所有 LP (流动性提供商) 都能以相同的比例撤出每种资产。此外,用户还面临着 Convex 和 Curve 两层智能合约风险。

网络:以太坊,Arbitrum,Polygon

预期收益率:5-11% APR

Balancer 是一个去中心化的交易所。该协议是高度定制化的,因为它支持创建有着不同权重的多资产流动性池 (即流动性池中的资产可以有着不同的权重),而不是像其他 AMMs (自动化做市商,如 Uniswap 和 Curve) 那样有着传统的同等权重的流动性池模式。

与 Curve 一样,在 Balance 上有许多流动性池,在这些池中,流动性提供者 (LP) 可以赚取收益,而不会招致无常损失。这包括 bb-aUSDT-DAI-USDC 池,目前收益率在 8-18% 之间 (取决于 LP「加速」的规模),用户可以赚取交易费、BAL 奖励以及来自 Aave 的利息收益 (因为未使用的流动性会被存入 Aave 货币市场中,以进一步增加 LPs 的收益)。

其他有吸引力的 Balancer 流动性池包括 USDC、DAI 和 USDT 池 (收益率在 5-11% 之间,具体取决于 veBAL 持有量) 和 wstETH-ETH 池 (收益率在 7-11% 之间)。值得注意的是,目前 wstETH-ETH 池是不平衡的,其中大约持有 65% 的 wstETH,只有 35% 的 ETH。

在 Balancer 上提供流动性的风险与在 Curve 上提供流动性的风险相似。除了智能合约风险,Balancer 的 LPs 还暴露于流动性池内的每一项基础资产以及流动性池变得不平衡的风险。此外,他们可能会面临无常损失的风险。

网络:Arbitrum,Avalanche

资产:ETH,BTC,USD

预期收益率:30-45% APR

风险:中/高

GMX 是一个在 Arbitrum (L2 网络) 和 Avalanche 上线的去中心化永续合约交易所。该协议允许交易员从一个名为 GLP 的多资产流动性池中借款,从而使他们能够获得高达 30 倍的杠杆率。

GLP 类似于一个指数,因为它主要包含高市值资产,比如 ETH、BTC 以及诸如 USDC、DAI、USDT 和 FRAX 等稳定币。GLP 池内单个资产的权重是根据它们的头寸利用率确定的,当 GMX 上的交易员做多波动性资产时,波动性资产的权重更高,而当交易员做空稳定币时,稳定币在 GLP 池中占据更大的比例。

用户在 GMX 平台上获得收益的主要方式是向 GLP 流动性池提供流动性。该流动性池目前的收益率约为 43%,其回报包括从使用杠杆头寸的交易员那里获得的基于 ETH 的借款利息,以及 esGMX (托管的 GMX),这是 GMX 的既得回报。

现在,我们已经深入讨论了一些更有收益的机会,让我们快速地强调其他一些用户可以让他们的资本发挥作用的方式。

1) Notional Finance (3-6% APY - 风险:低)

用户可以向基于以太坊的借贷平台 Notional Finance 存入 ETH、USDC、DAI 和 BTC,并获得固定利率的贷款利息,目前利率范围为 3-6%。

2) Tokemak (6-9% APR - 风险:中)

用户可以将 ETH 和各种稳定币 (如 USDC、DAI、alUSD、FEI 和 FRAX) 单边存入去中心做市协议 Tokemak?中,以赚取 TOKE 奖励。

3) Ribbon Finance (14-25% APY - 风险:高)

以太坊、Avalanche 和 Solana 的用户可以将他们的资金存入 Ribbon 的金库中,这些金库通过运行自动期权策略 (比如卖出持保看涨期权和现金担保看跌期权) 来产生收入,

当前的收益率已被压缩,但仍存在一些有吸引力的机会,用户可以在这些机会中获得相对于传统市场更高的健康收益率,并在本轮熊市中扩大 Crypto 储备。

在这个恐慌的时刻,资本可能正在逃离 DeFi,但那些愿意留在前线的人将继续得到回报。

原文作者:Ben Giove,Bankless 分析师

标签:USDETHBANANKUSDH价格guaranteed-ethurance-token-extraShiba BankMankind

今天圈内的头条消息:BSC链上又多一个爆雷项目——MetaSwap跑路。 据派顿检测发现,MetaSwap项目方跑路,盗走的资金(约325万美元)已转移至Tornado.cash混币.

1900/1/1 0:00:00众所周知,加密货币似乎并不怎么讨监管者喜欢。就在上周,欧洲央行(ECB)行长马里奥?德拉吉(Mario Draghi)就抨击了比特币,称这种加密货币根本不是货币,而是一种资产.

1900/1/1 0:00:0011月3日,知道创宇区块链安全实验室 监测到 以太坊上的 DeFi 协议 VesperFi Fianance 遭遇预言机操控攻击,损失超 300 万美元.

1900/1/1 0:00:0013年牛市中期大调整,如果从周线级别观察,可以发现这波大调整力度虽然大,不过周线一直未破下方0.382支撑线,先是一波急跌插针至该支撑线然后快速反弹,后面再次探底测试该趋势线,后面一路震荡向上.

1900/1/1 0:00:0013年牛市中期大调整,BTC从高位迎来幅度接近80%的大幅下杀,不过周线一直未有效跌破下方0.382支撑线,第一波急杀在此插针超跌反弹,反弹后再次回落探底,然后也是在这一带止跌企稳.

1900/1/1 0:00:00英国金融行为监管局(FCA)周三发布了加密资产监管指南,明确了哪些代币属于其监管范围内。该指南中的大多数规则都是其于今年1月份发布的公众意见咨询文件中的内容.

1900/1/1 0:00:00