原文作者:Jessica,?Aaron, Rosie

原文来源:A&T Capital?

摘要:Web3市场遭遇寒冬,但builders仍在持续耕耘和布局。哪些赛道仍然火热?头部基金在熊市都投了哪些项目?A&T Capital统计了2022.5.1-2022.8.13期间加密货币市场的融资数据,总结出了一级市场融资情况、Alpha & Beta项目趋势、以及部分头部机构主要投资偏好。

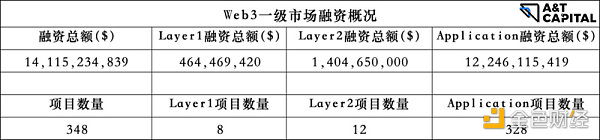

一级市场数据融资概览

Alpha & Beta项目趋势总结

部分头部机构主要投资偏好

投资总结

首先定义我们研究涉及的投资方向。

Layer 1 包括数据层、网络层、共识层和激励层的扩容解决方案,典型例子包括Avalanche,Solana等

Layer 2 包括 - 合约层项目,典型例子包括Perpetual protocol、Scaling等

应用层项目里面涉及21个不同的行业标签,其中需要具体说明的有:

Web Builder:表示web3网络、区块链搭建服务,和基础设施区分开来

Legal:表示合规服务

Environment:表示ESG相关服务

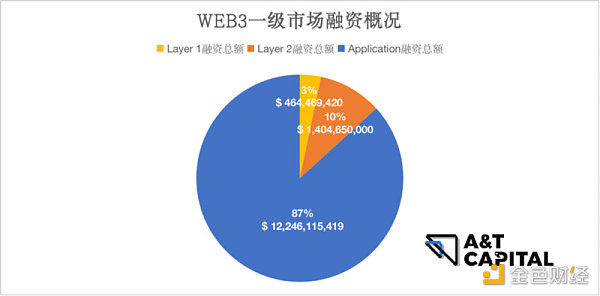

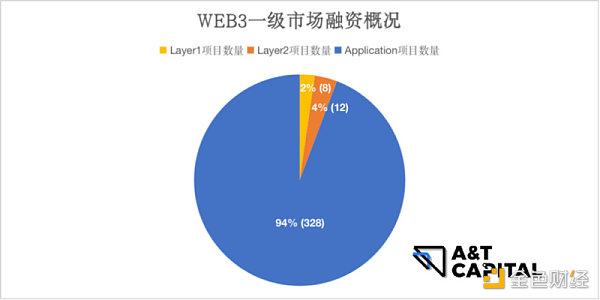

基于以上统计数据,2022.5.1-2022.8.13应用层最获得Web3行业资本的青睐,出现了最多的被投项目 :87%资金流入应用层,94%的融资项目也是在应用层。

分析师:链上数据显示比特币可能处于熊市后期阶段:2月1日消息,一些分析师表示,虽然整体市场情绪还不能被称为看涨,但最近的价格和链上数据表明,比特币可能处于熊市的后期阶段。

分析师指出:“2020年初,在比特币第三次上涨之前,是熊市宏观环境中大规模波动的时期。这可能就是我们现在在2023年第一和第二季度所经历的情况。”

该报告援引Glassnode的数据称,比特币的短期持有者(STH)现在正在获利出售,而长期持有者(LTH)继续持有大量现货头寸——这一举动“似乎是越来越看涨比特币”。(CoinDesk)[2023/2/1 11:40:56]

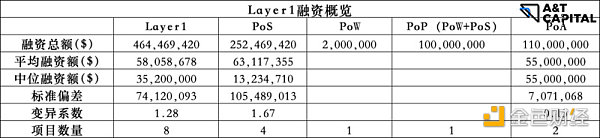

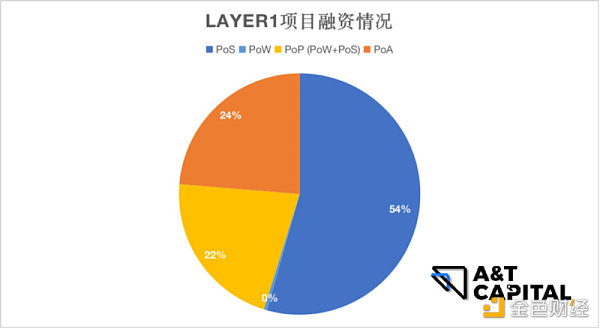

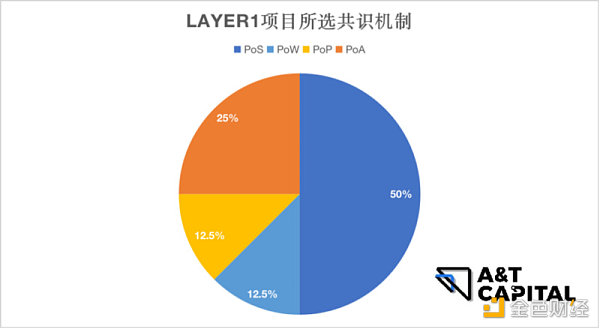

PoW占比非常少,其融资金额小于总融资金额的1%:由此可见,PoW存在的诸多问题(过高的能源消耗,大规模使用情境下低效,以及PoW高昂的硬件成本与竞争环境,给矿业带来了资本密集化的特征,催生了中心化趋势),因此资本更加青睐PoW以外的模式。

PoS是layer1中融资表现最好占比约总金额50%,明显超越其他category的赛道。融资情况来看市场对于PoS Layer1尤其看好。PoS相比于PoW有更低的能源消耗,更高的可扩展性和交易吞吐量。

PoP(PoW和PoS的混合模式):获得融资金额占比总量22%

。PoS并非完美解决方案,混合机制结合了PoW和PoS的好处

。避免了1.中心化 2.安全风险 3.MEV风险 4.PoS协议所导致的DoS风险

。避免了PoW的高能耗和低性能

PoA获得融资金额占比约25%。模式可以在不牺牲安全的前提下,保障速度和高性能。与区块链传统的运作方式不同,但是提供了一种新兴的区块链解决方案,可能非常适合私有区块链应用

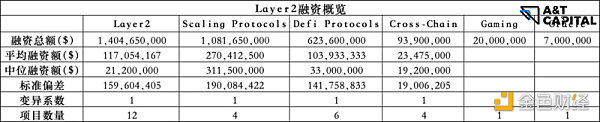

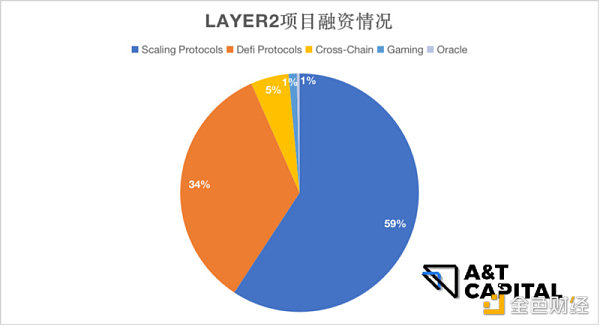

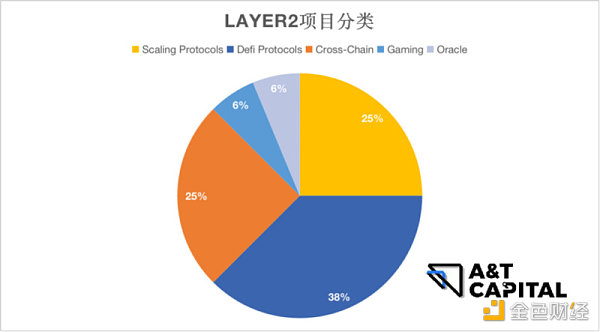

总体来说,Scaling Protocols和DeFi Protocols有更好的融资表现。

Polygon创始人:本次加密熊市由于宏观因素,而非Web3自身问题:金色财经报道,Layer2 Polygon 创始人 Sandeep Nailwal 周二(6 月 14 日)表示,当前的市场状况不会影响 Web3 的长期发展,他认为经济低迷更多是由于宏观因素,而不是 Web3 的任何自身根本性弱点,熊市将是漫长的,但如果美联储消除这种不确定性,将会看到大规模的看涨复苏。Sandeep Nailwal 在社交媒体上写道:“许多风险投资基金已经筹集了大量资金,尽管他们在选择投资时会谨慎,可接受的估值会低得多,但我预计风险投资会继续部署 Web3 和加密行业,也将在流动市场中发挥作用。”[2022/6/15 4:26:51]

Scaling Protocols

。Scaling Protocols:投资机构对于扩容协议这一整体赛道的下注增高

。市场对于扩容方案的需求因为更高的gas fee / TPS / latency变强

Defi Protocols

。Defi Protocols赛道整体关注度高 (34%)

。66%项目做跨链协议方向(DEX跨链聚合协议),但是从融资金额上来看表现并不突出,仅占总融资数额11.5%

。Defi Protocols中,基础设施融资数额占比56%,稳定币借贷协议融资数额占比32%

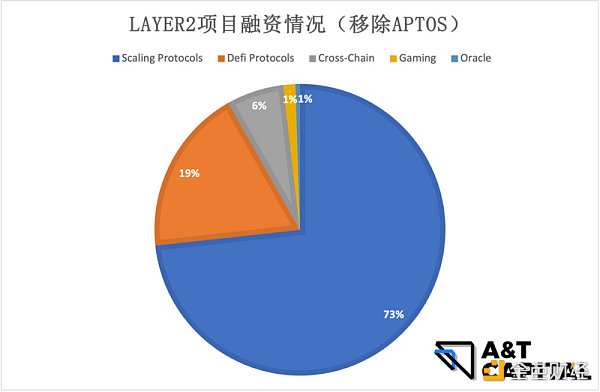

。Aptos为行业alpha,考虑看作离群值。把Aptos从Defi Protocols中移除,Defi Protocols的funding amount占比降低到19%,说明Defi赛道的关注度呈冷却的趋势,而相较而言,Scaling Protocols赛道的占比达到了overwhelming majority(73%),为市场关注度最高的热门趋势。

Oracle

Oracle方向获得融资的项目非常少,占L2 总融资数额的1%。原因可能在于,1)Oracle的概念没有什么创新;2)Oracle的使用受行业限制,而且需要现实生活的数据 (i.e. 保险/房地产),如今比较火热的赛道i.e. GameFi和NFT大多数不需要Oracle

游戏

GameFi相较于其他赛道例如Defi,对交易速度和gas fee的要求更高。General Layer 2提供了潜在的扩容解决方案,但是在这一次的研究cover到的项目叙事中出现了为GameFi专门打造的protocol。这可能说明GameFi类型应用有具体的需求是通用的Layer 2无法完美解决的,这个方向值得继续研究。

Spartan谈退出策略:不会在熊市抛售 早期项目需要时间成长:6月7日消息,Spartan 合伙人 SpartanBlack 在社交媒体上针对市场近期热议的VC 退出策略相关话题发表回应表示,Spartan 管理多个不同策略的基金,有一支以基本面为重点的流动性对冲基金和 2 支风险基金,风险基金旨在为投资者提供投资早期项目的机会,往往在 5 年或更长时间内都不会退出,因为早期项目适应市场、扩大规模都需要时间。一些偏好流动性对冲策略的基金喜欢将其早期投资投入到流动性对冲基金中,我们认为这是不合适的。Spartan 的目标是在这些项目成熟并有望取得成功的 3-5 年后卖出。那时项目 Token 在市场上会拥有足够多的流动性,我们的卖出行为也不会对 Token 价格产生重大影响。Spartan 不会在流动性紧缩的熊市中抛售,为项目制造危机或带入死亡螺旋。这是大多数创始人关心的问题,这会给项目带来生存危机。Spartan 有信心和其优秀的投资组合项目一起共渡熊市。[2022/6/7 4:08:03]

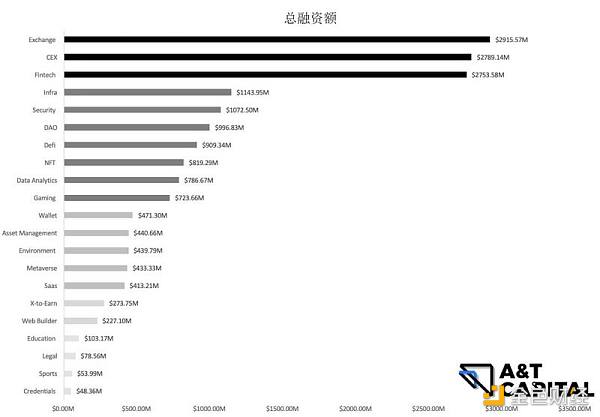

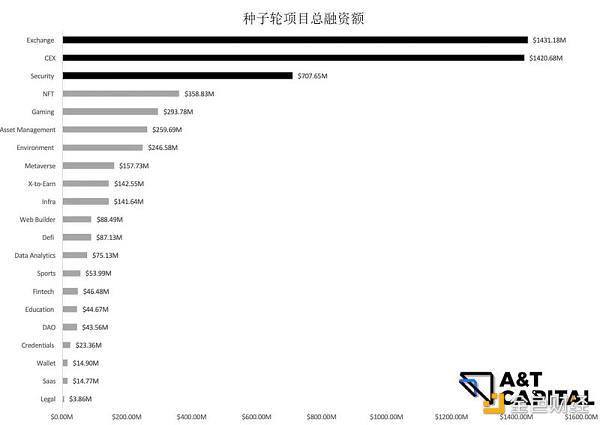

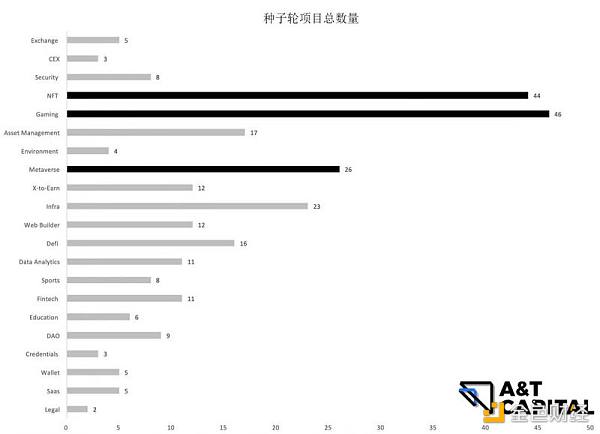

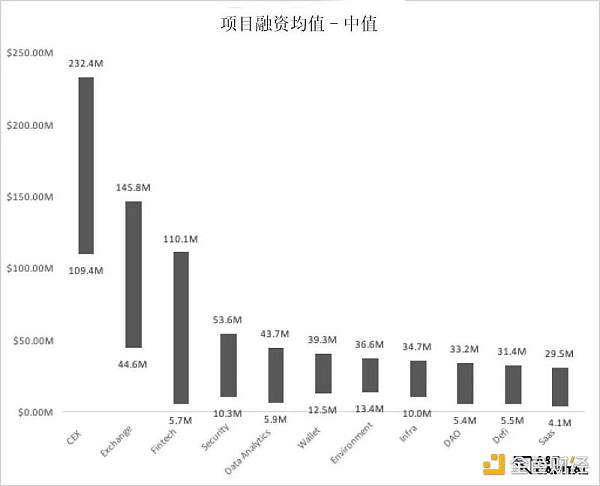

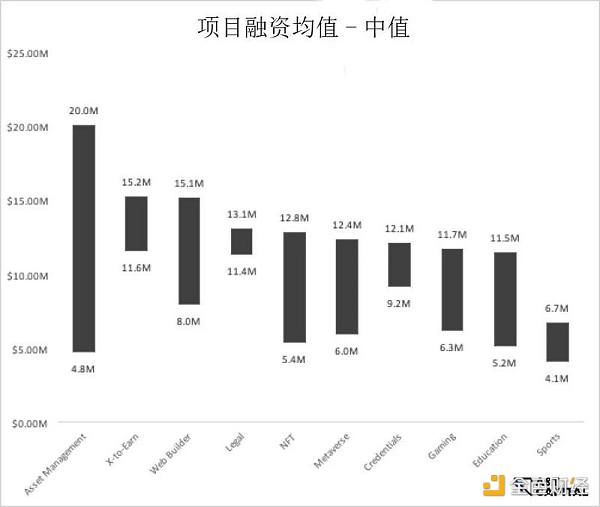

由上图所见,融资标的中交易所、金融科技共占47%,其余均低于6%,分布比较均匀。

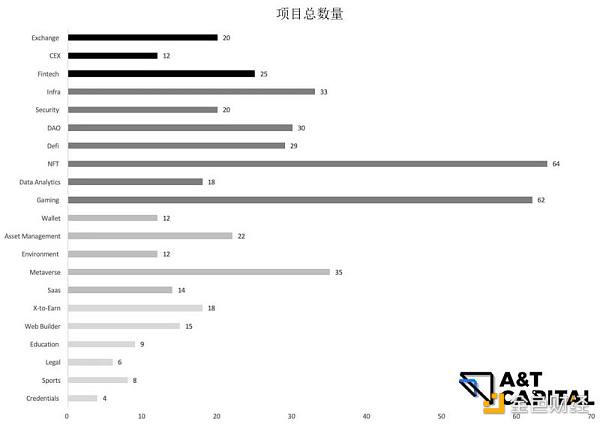

大趋势(总体)

融资金额前三的类别:交易所、中心化交易所、金融科技。

融资项目数量前三的类别:NFT、游戏、元宇宙。

新趋势(前种子轮 - preA轮)

由图可见,种子轮融资项目数量前三类别:游戏、NFT、元宇宙。种子轮融资金额前三类别:交易所、中心化交易所、安全。

Layer 1 - 以PoS和hybrid chain为最主要的热门趋势,能看到hybrid chain的关注度越来越高,间接证明大家对于PoS潜在的security问题已经关注到,并且在寻找能balance security和efficiency的方案。

观点:当前熊市是在为整个加密市场做建设:7月14日,加密货币分析师Joseph Young发推称,对于当前的加密市场而言,说熊市是为整个市场做建设可能更为准确。因为即使当前是否处于熊市,或者并未处于历史最高水平,这也是具有争议的。[2020/7/14]

Layer 2 - 以general scaling protocol为最主要的热门趋势,新增方向包括针对行业的layer 2 chain。

Application - 大趋势和新趋势都是以短期能在二级市场流通的项目为热门趋势,新增的一个大方向为security。

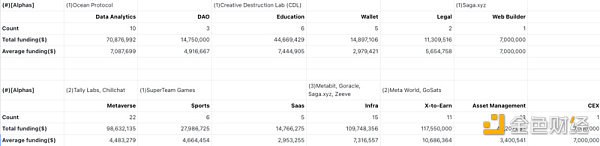

首先定义Alpha:

Alpha市场的特性是在交易驱动的融资。具有Alpha特性的项目需要表现为同一个Layer的类别中明显超越其他项目。我们在本文中寻找的Alpha项目,需要满足总融资超过其所在赛道平均融资的2倍以上。

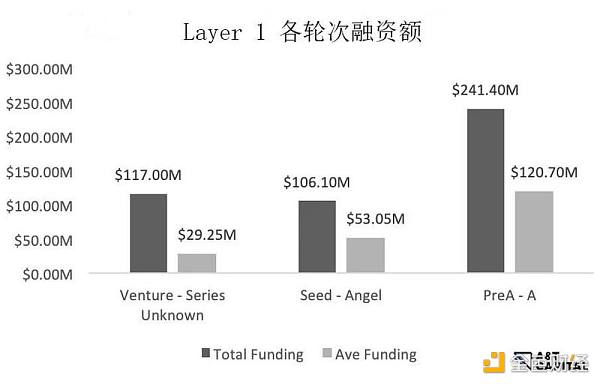

2-1.1 Layer1

由图所示,Layer1里没有看到alpha。

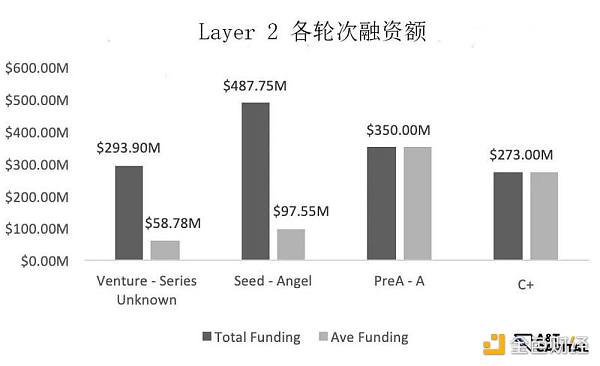

2-1.2 Layer2

由图所示,Layer2中Seed-Angel阶段存在Alpha,Polygon是这个stage里的alpha项目。其他如PreA-A,B-C,C+都没有Alpha。

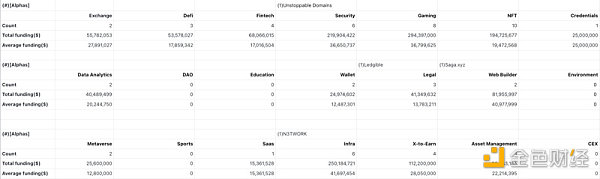

2-1.3 应用层

Seed-Angel

PreA-A

B-C & C+

动态 | Tom Lee推特调查:45%的人相信比特币熊市已结束:据cryptoglobe消息,Fundstrat联合创始人汤姆?李(Tom Lee)最近在推特发起一个加密货币市场公众情绪调研,结果显示,45%的人认为比特币已经触底,43%的人认为XRP将是未来12个月表现最好的加密货币。[2018/10/2]

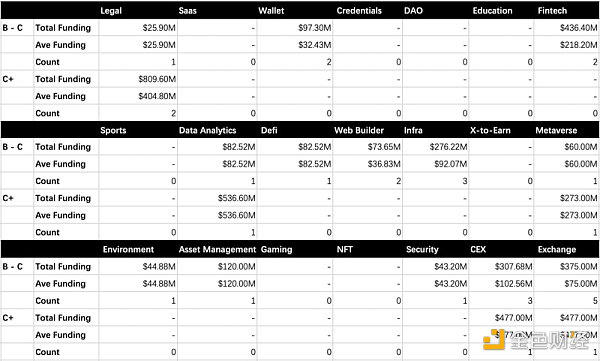

定义Beta:

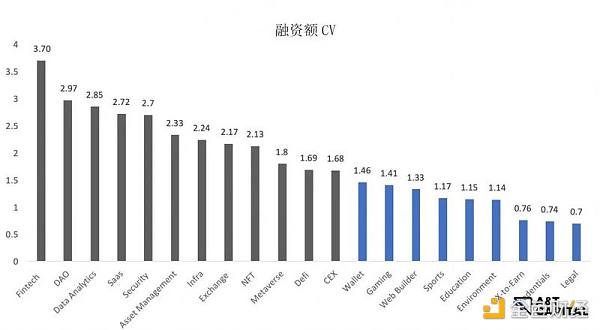

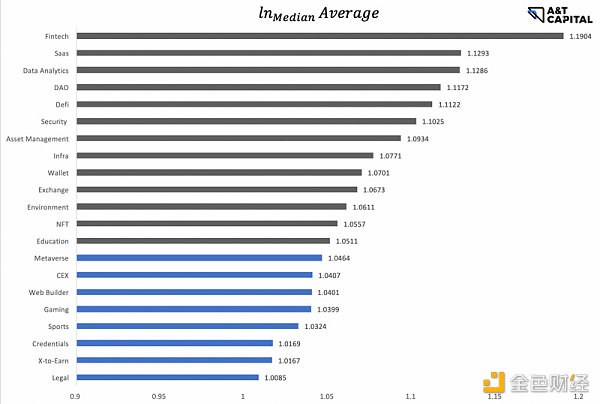

Beta市场特性是市场驱动融资。Beta衡量市场对某行业/技术类别整体是否看好。具有Beta属性的赛道融资普遍不错。统计上的离散系数(coefficient of variation)越低,表示赛道融资离散度低,进而体现市场有beta属性。我们进一步用平均数和中位数做差来交叉对比验证。CV较低且average和median的差距不大的市场更体现beta特性。我们用 CV

2-2-1. Layer 1 & Layer 2

总体数量太少,不具有统计意义。总体来说,Layer 1 & Layer 2属于融资额度高,赛道火热。按照技术流分项目的话,融资额度相差不大。

2-2-2. Application

由上图可见,从CV1.5以下低离散度的角度来说,beta市场可以大致定为Wallet、Gaming、Web Builder、Sports、Education、Environment、X-to-earn、Credentials和Legal。但是因为一个季度的数据量会对CV的可信度造成影响,这里用AVE-MEDIAN做cross verification,如下。

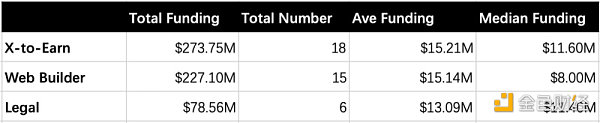

由上图可见,X-to-earn、Web Builder、Legal是经验证的beta。其具体融资数据如下。

2-2-3. 总结

在应用层里,通过两种算beta方法的对照下,得出X-to-earn、Web Builder、Legal具有beta属性。

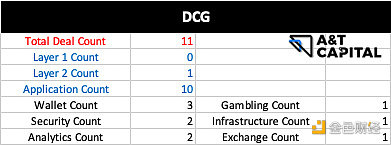

DCG 共投资10个项目。在阶段上没有偏好,从seed到series F都有布局。DCG投资的layer 2项目为polygon,其他9个项目均为application。在投资的9个application里,偏好从高到低:

Wallet,这也包括exchange里有built in的wallet

Security,包括代码审计、安全检测

Analytics tools,主要是数据数据分析、追踪、alert

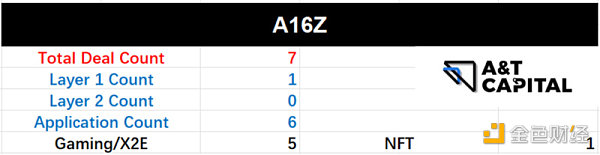

A16z crypto出手了2个application项目,均为seed轮次。2个项目均为平台型项目:

Creator platform聚集创作者,帮助他们NFT化他们的原创作品

NFT pledging platform让所有由于高门槛nft无法玩一些游戏的玩家通过这个nft借贷平台成功访问这些游戏,最终在平台完成所有支付后即可拥有这些NFT的所有权

A16Z共出手7次,包括1个Layer 1项目 - Aptos,和6个application项目。

在投资的6个application里,轮次包括2轮seed和4轮series A,方向包括:

5个gaming/x-to-earn

1个nft项目

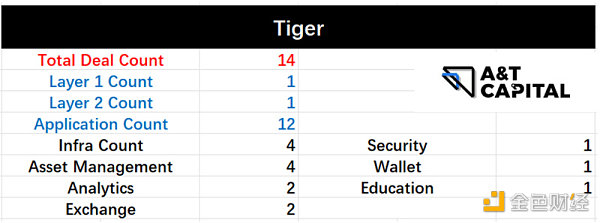

Tiger共出手14次,1个layer1,1个layer 2及12个application。Layer 1的项目为Aptos,Layer 2的项目为polygon。在投资阶段上,14个项目从seed到series D均有出手,没有明显阶段的偏好。

在投资的12个application里,偏好从高到低:

4个Infra类的项目,包括staking service、DID、deployment platform

4个asset management

2个analytics和2个exchange

Lightspeed共出手7次,7次投资时间均为application。在投资阶段上,从seed到series D均有出手,阶段上没有偏好。

在投资的7个application里,偏好从高到低:

2个asset management

2个wallet

2个exchange

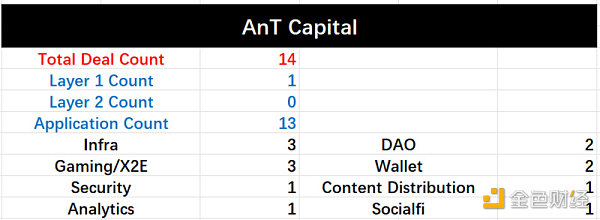

A&T Capital共出手了14个项目,其中包括1个Layer1 - Mysten Labs。在投资轮次上,有明显偏好早期的趋势,其中包括7个种子轮和2个A轮。

在投资的13个application里,包括:

3个infrastructure?

3个gaming/x2e

2个wallet?

2个DAO工具?

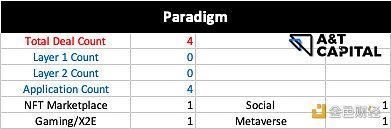

Paradigm共出手4次,4个投资均为application。在投资轮次上,4次出手均为seed轮。在投资的4个application里,包括nft marketplace、gaming/x2e、social、metaverse。

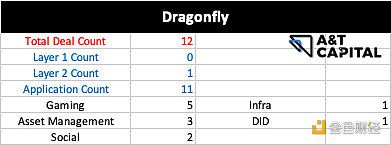

Dragonfly共出手12次,其中包括1个layer 2 cross chain bridge,另外11个均为application。在投资轮次上,主要聚焦在早期seed轮,和成长期。在投资的12个application里,偏好从高到低:

5个gaming

3个asset management

2个social

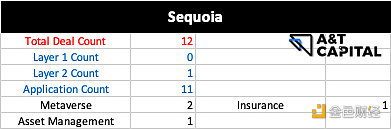

Sequoia共出手5次,其中包括1个layer 2 - starkware,另外4个均为application。在投资轮次上,有明显偏好后期的趋势,其中包括一个ICO轮项目。在投资的4个application里,包括:

2个metaverse

1个asset management

1个insurance

在本文中,我们回顾了加密行业在2022.5 - 2022.8期间获得机构基金投资的项目,总结有以下主要趋势:

从投资阶段看,市场上的基金在熊市里更愿意出手非常早期或后期项目;退出方式以短期内能进入二级市场为主,能看到对链游和加密资金管理项目的投资数量增加;

从投资方向看,Layer 1以PoS为主,hybrid chain的关注度显著增加;Layer 2以general scaling为主,industry-specific chain的关注度提升;应用层以游戏、NFT为主,对安全赛道的关注度明显在增加。

A&T Capital

个人专栏

阅读更多

DeFi之道

财经法学

成都链安

金色早8点

Bress

链捕手

PANews

Odaily星球日报

金色财经报道,8月12日,Gitcoin官方发文宣布将推出Gitcoin Passport作为去中心化互联网中的公民身份通行证。介绍表示,Passport是一个去中心化的标识符.

1900/1/1 0:00:00原文作者:olimpio原文编译:wzp,BlockBeats本文梳理自加密 KOL olimpio 在个人社交媒体平台上的观点.

1900/1/1 0:00:00这些大厂推进的速度比你想象中的还要快作者:JT Song原文:《一文盘点:传统行业在Web3及NFT板块的布局——可能比你想象的推进速度更快》2022年8月4日.

1900/1/1 0:00:00这位达拉斯小牛队的老板为NFT热潮和NBA Top Shot打下了坚实的基础,尽管这会给人们带来风险、危险信号和精神障碍.

1900/1/1 0:00:00以下是为创作者经济构建的 65 个项目列表,坚持 Web3 的去中心化和Token化性质。NFT市场(24个)OpenSea世界上第一个也是最大的加密收藏品和NFT数字市场;Foundation.

1900/1/1 0:00:00近期以来公链之争愈加激烈,一些颇有新意的新公链层出不穷。Move 语言系列下的 Aptos、Sui 与 Linera 常常被提及并进行比较,人们对当前公链仍抱有缺憾,期待更好的公链出现,不同的建.

1900/1/1 0:00:00