作者:Bankless?分析师 Ben Giove

Uniswap?的命运在于如何、何时以及是否打开其费用开关。按费用计算,它是以太坊上最大的应用程序,每天为流动性提供者带来数百万美元的收入。但利润率为 0%,因为 Uniswap 费用开关尚未打开。

这种情况最终可能会改变!经过数月的辩论,最近的一项治理提案似乎将最终打开利润水龙头——仅针对三个流动资金池。

Uniswap 这样做时会发生什么?

他们的市场份额会被竞争对手抢走吗?

他们将获得多少利润?

如果他们把每个池的费用开关都打开了会怎么样?

让我们为您一一解答。

如果 Uniswap 开启费用开关会怎样?

迄今为止,协议成功与其代币表现之间脱节的最明显例子之一就是 Uniswap。

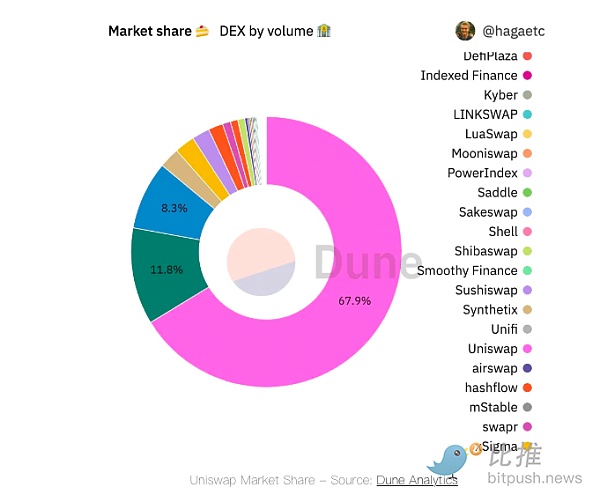

Uniswap 是以太坊 L1 上交易量最大的去中心化交易所,占有 67.9% 的份额。该协议是一棵摇钱树,在过去一年中为其 LP 产生了12亿美元的收入。

有些时候,它的每日费用收入甚至超过了以太坊本身。尽管占据了主导地位,但UNI?的表现远远落后。

尽管更广泛的市场出现了相当大的波动,但其表现不佳的一个理由是Uniswap 没有打开“协议费用开关”。

L1D为第二只加密风险投资基金筹集1.52亿美元:金色财经报道,专注于数字资产的苏黎世投资顾问公司L1 Digital AG (L1D)管理着4亿美元的资产,该公司已为其第二只风险投资基金筹集了1.52亿美元。L1D将把70%的资金直接投资于加密初创企业,另外30%投资于早期加密投资公司。L1D此前曾投资过知名行业投资者Multicoin Capital、DeFiance Capital、Castle Island Ventures和1kx。

L1D已在瑞士独立金融市场监管机构——瑞士金融市场监管局(FINMA)注册,目前管理着一只另类投资基金和两只风险资本基金,这些基金得到了专业和机构客户的支持,包括瑞士养老基金、家族理财室、财富管理公司和银行。L1D成立于2018年8月,在熊市期间拥有筹集和部署资金的经验。[2023/8/8 21:32:29]

通过打开费用开关(只能通过 UNI 持有者的治理投票来完成),Uniswap DAO 能够在逐个池的基础上累积流动性提供者赚取费用的10%-25%。

这就是Uniswap协议本身可以赚钱的方式。

自 2021 年 5 月 Uniswap V3 上线以来,费用开关一直未激活。然而,这种情况可能很快就会改变,因为 PoolTogether 的创始人?Leighton Cusack?提出的为三个池开启费用开关的提议已经通过了 Uniswap 治理的前两个阶段。

该提案的影响不容小觑:如果获得通过,它将向市场表明 Uniswap 治理能够打开费用开关。

它还提出了一些关键问题:

Uniswap 能否在不失去市场份额的情况下开启费用开关?

该协议可以从该提案中获得多少收益?

阿根廷发布电力费率清单,将提升加密货币挖矿电费:7月28日消息,阿根廷经济部发布电力费率清单,将提升加密货币挖矿电费。文件规定,挖矿活动每兆瓦时费用为17240阿根廷比索,约为63.3美元。而住宅能源享受70%的补贴 ,价格约为11.3美元每兆瓦时。修订后的利率将于8月1日生效,并将持续到2023年10月31日,届时可能会再次更改。[2023/7/28 16:04:17]

他们将从激活所有池的费用开关中获得多少收入?

这对 UNI 代币意味着什么?

让我们一起来探索。

提案的现状

在深入分析之前,让我们看一下费用开关提案本身的细节。

该提案建议对 Uniswap 的以太坊部署中的三个池收取 10% 的 LP 费用。这可能是最低费率,因为该协议允许在每个池的基础上减少10%-25%的 LP 费用。

选定的池及其费用等级如下:

ETH-DAI?(0.05%)

ETH-USDT (0.30%)

ETH-USDC (1%)

费用开关将激活 120 天(约 4 个月),所赚取的费用将计入 Uniswap DAO 资金库。之后,另一项提案将在治理之前提出,代币持有者可以选择投票关闭这三个池的收费开关。

到目前为止,该提案已经通过了 Uniswap 治理的前两个阶段:Temperature和Consensus Check投票,在 Snapshot 上进行。

通过Temperature Check的提案初稿要求开启 ETH/USDC(0.05%)和 USDC/USDT(0.01%)的费用开关,并将协议费用设置为 10%。

CZ否认收到了120亿美元的Binance.US用户资金:金色财经报道,币安首席执行官赵长鹏于6 月 8 日反驳了 SEC 的说法,并否认Binance.US收到了 120 亿美元的美国客户资金。并表示,这完全是错误的,据我所知,Binance.US总共拥有大约 20 亿美元的用户资金。[2023/6/9 21:25:10]

该提案以几乎一致的支持通过了Temperature Check,350 万个 UNI 投了赞成票,而只有 54 个 UNI 投了反对票。

在社区反馈和研究之后,将费用开关提案的第二次迭代提交给Consensus Check投票。这一次不是为DEX上最活跃的两个池激活费用开关,而是要求采取更多的试验方法来激活上面列出的三个池的费用开关,以便在预定的一段时间内测试多个费用等级。

这一修订后的提案再次以压倒性的支持通过,1900万 UNI支持,只有418 UNI反对。

虽然该提案需要通过最终的、具有约束力的链上投票,但基于投票率和治理论坛的评论,似乎在社区内得到了广泛的支持。

尽管最终投票肯定不会那么一边倒,但 Uniswap 似乎很有可能激活这三个池的费用开关。

Uniswap 会失去市场份额吗?

让我们看看为什么 Uniswap 可以在不损失大量市场份额的情况下开启费用开关。

反对开启费用开关的理由很简单:如果 Uniswap 开启费用开关,他们将失去作为 LP 的市场份额,因此由于利润率受到压缩,流动性将从交易所流出。

这种风险在很大程度上是由于 Uniswap V3 提供流动性非常困难,因为它使用集中流动性,这需要更积极的管理。

安全团队:0xDc4d开头EOA地址上有可疑活动,请及时撤销代币访问权限:5月12日消息,据CertiK监测,EOA地址(0xDc4d51D732a7C8E90727eb3628c89Ef655a25EC5)上发生可疑活动。如果用户无意中授予EOA访问代币权限,请及时撤销。[2023/5/12 14:59:14]

鉴于已经很难盈利,削减 LP 的利润率可能会造成负反馈循环,Uniswap 失去流动性,导致交易执行变差,从而为 LP 带来较低的交易量和回报,导致 DEX 将市场份额流失给竞争对手。

这种风险在 DEX 等竞争激烈的领域被放大,竞争对手之间几乎没有差异,因此带来了永久的、长期的费用压力。

但 Uniswap 应该能够开启费用开关有几个原因,其中最令人信服的一个原因是“粘性交易量和流动性”的想法。这指的是完全忠于Uniswap的交易量和流动性的概念,如“自动做市商经济学”一文中所述,该论文研究了开启费用开关的可行性。

这种粘性协议参与者的概念是基于这样一个想法,即由于其强大的品牌,许多交易者将只使用 Uniswap。对于流动性提供者来说也是如此,因为由于 Uniswap 的跟踪记录和协议设计,其中合约是不可变的,LP 可能更愿意在 DEX 上继续做市,而不是迁移到竞争对手。

此外,几乎所有其他主要现货或衍生品 DEX,例如?Curve、Balancer、SushiSwap、GMX、dYdX?和?Perpetual Protocol?都收取 LP 费用。鉴于此,Uniswap 似乎也能够在不失去相当大比例的市场份额的情况下收取费用。

如果三个池的费用开关都打开,情况会如何?

让我们首先分析一下,看看如果为提案中的三个池开启 10% 的协议费用,Uniswap 将获得多少收益。为了解不同市场条件下的收益,我们将查看过去 30 天、120 天(提案中的激活时间)和 365 天的费用收入。

Terra研究员:Zhu Su已回新加坡处理法律事项,三箭资本预计净负债16亿美元:6月24日消息,Terra 研究员 FatMan 在社交媒体上表示,三箭资本联合创始人 Zhu Su 现在已经回到新加坡,正在与一家专门负责白领犯罪案件的律师事务所联系,处理相关事项。FatMan 推测三箭资本在被迫清算过程中或许已经涉嫌违法(此前 8 Blocks Capital 指控三箭资本挪用其至少 100 万美元资金)。

此外,FatMan 预计三箭资本目前大部分资产为以 Deribit 和 Starkware 为标的的非流动性股权投资。预估其资产总值为 4 亿美元,债务为 20 亿美元,因此其净资产约为负债 16 亿美元。[2022/6/24 1:28:28]

此外,我们还将看看这三个池在Uniswap总交易量和 LP 费用中所占的比例。

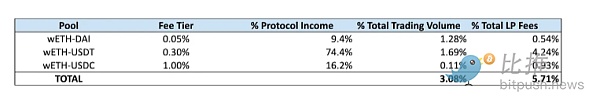

30天

在过去 30 天里,这三个池的交易量合计为 13.1亿美元,LP赚取了大约 290 万美元的费用。如果费用开关打开,Uniswap 在过去一个月中将获得 29 万美元的协议收入,或约348万美元的年化收入。

迄今为止,对利润贡献最大的是 wETH-USDT 池,在此期间它将贡献 74.4% 的协议收入。这三个池也将分别占Uniswap在此期间总交易量和手续费收入的3.08%和5.71%。

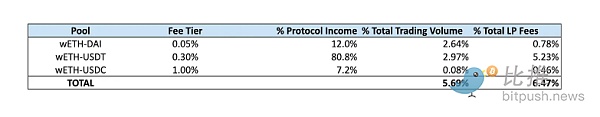

120天

在过去 120 天(即费用开关的建议激活时间)中,这三个池将产生约64.1亿美元的交易量,同时产生1604万美元的LP费用。

如果削减 10%,则协议收入为 160 万美元或年化收入为 487 万美元。

在此期间,协议收入的最大贡献者再次是 wETH-USDT 池,占 81.7%,而这三个池总共将占 Uniswap 总交易量和费用的 3.32% 和 6.68%。

365 天

在过去的一年中,考虑到链上交易活动的高峰期和低谷期,这三个池促成了404亿美元的交易量,LP 赚取了 7819 万美元的费用。

如果有 10% 的协议费用,Uniswap 将获得 782 万美元的利润。

同样,对协议收入贡献最大的是wETH-USDT,占 80.8%。总的来说,三个池在过去一年中分别占交易量和费用的 5.69% 和 6.47%。

正如我们所看到的,如果三个池的费用开关被打开,Uniswap 将产生 348 万美元至 782 万美元的年化利润,具体取决于时间段。

我们还可以看到,在三个时间段中,对利润贡献最大的将是 wETH-USDT 池,因为它占协议收入的 74.5%-81.7%。

最重要的是,这三个池仅占 Uniswap 总活动的一小部分,仅占总交易量的 3.08-5.69% 和总费用的 5.71-6.68%,具体取决于时间段。

总而言之,这表明该提案只是触及 Uniswap 盈利能力的皮毛。如果费用开启试验被证明是成功的,这表明 DAO 在获得更多收益方面还有很大的上升空间。

如果每个池的费用开关都开启,情况会怎样?

现在,我们通过打开提案中三个池的费用开关,了解了 Uniswap 的创收能力。但是如果开启每个流动性池呢?

通过计算,我们可以更好地了解 Uniswap 潜在盈利能力的上限在哪里。

乍一看,为所有池打开费用开关似乎不切实际。但是,如果试验成功,Uniswap 治理很可能会选择为更多池开启费用开关。此外,请记住,DEX在其平台上进行的每笔交易都能赚取佣金,这是行业标准。

在成熟状态下,协议的总收费率,或在 Uniswap 上产生的总交易费用占 DAO 的百分比,可能不会是所有池的统一费率。

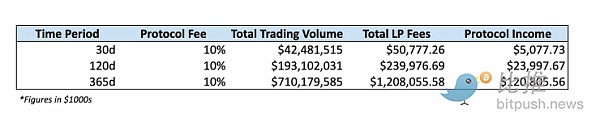

但是,为简单起见,我们将假设所有池的固定费用为 10%。为了便于比较,我们将在相同的 30、120 和 365 天期间再次测量。

以 10% 的协议费用为基础,Uniswap 在过去 30 天、120 天和 365 天分别赚取 507 万美元(年化约 6168 万美元)、2399 万美元(年化约 7296 万美元)和 1.208 亿美元。

需要注意的是,这将是纯粹的协议“利润”,因为在此期间,Uniswap 没有向流动性提供者发放任何代币。

从 365 天的数据来看,我们可以看到,在?Token Terminal,Uniswap 的协议收入将在所有 dapp 中排名第 7,仅次于?Axie Infinity、OpenSea?和?LooksRare?等 NFT 市场。Uniswap 将拥有仅次于 OpenSea 和 MetaMask 的第三高协议收入。

为 UNI 代币带来价值

现在我们已经了解了如果费用开关被激活,Uniswap 可以赚取多少钱,让我们看看它可以为 UNI 代币带来多少价值。

虽然费用开关提案不要求向代币持有者分配收益,但未来UNI持有者肯定有可能选择通过回购或分配ETH或稳定币等资产的方式为自己分配一些协议费用。

这将是意义重大的,因为它将把UNI从一个纯粹的“毫无价值的治理代币”变成一种价值资产。

让我们假设 Uniswap DAO 选择通过一种机制分配从费用开关中产生的所有收入的 50%,在这种机制中,UNI 持有人可以将其代币质押来获得这些美元收入。

保守一点,我们还假设 75% 的流通 UNI 将被质押以赚取此收益,因为一些供应仍留在中心化交易所等场所或用作 DEX 的流动性。

正如我们所看到的,如果 Uniswap 上所有池的费用开关以 10% 的比率激活,假设相同的 75% 的质押率和 50% 的支付率,根据过去30天、120天和365天的交易活动,UNI持有者将获得1.25%-2.44%的收益。

尽管这一回报将低于veCRV和GMX等其他DEX代币的收益,但考虑到 Uniswap 作为行业内领先者的地位,这一回报可能仍然对投资者具有极大的吸引力。

更大的图景

正如我们所看到的,开启 Uniswap 费用开关的影响是巨大的。

三个池的激活仅仅触及了其盈利能力的皮毛。广泛的费用激活会立即将 Uniswap 变成整个 Web3 中最赚钱的应用程序之一。

此外,如果 DAO 将部分收益直接分配给代币持有者,

UNI 代币将成为一种具有吸引力的资产。

或许更重要的是,鉴于其作为 DeFi 最著名协议的地位,Uniswap 成功开启了费用开关,这将向市场发出信号,即“无价值的治理代币”实际上可以获取价值。

比推BitpushNews

个人专栏

阅读更多

财经法学

成都链安

金色早8点

Bress

链捕手

PANews

Odaily星球日报

标签:UNISWAPUniswapETHAnimal Friends UnitedStormSwapuniswap币价格预测ETHF

撰文:Jonasmeme 币概念已成为加密货币领域最受关注的投资机会之一。根据 CoinGecko 统计,meme 币赛道约有 200-300 个项目,整体市值约 160 亿美元.

1900/1/1 0:00:00世界领先的艺术品和奢侈品拍卖行佳士得推出了基于以太坊的NFT平台佳士得3.0。该平台致力于销售杰出的NFT艺术作品,并且能在以太坊网络记录完整的链上交易.

1900/1/1 0:00:00垃圾桶小破孩食物大战贴纸卡将在线下商店及区块链上启动销售Topps Digital 新一年继续发力.

1900/1/1 0:00:00传统出版商正在使用 NFT 来建立社区并与受众互动。 Web3 已成为 2022 年最受追捧的投资领域,因为不可替(NFT)的用例、元界和其他区块链应用程序正在开花结果.

1900/1/1 0:00:00在上一轮周期中,Web3 风投已经演变成一个复杂且差异化的领域。世界范围内的风投基金开始涌入 Web3,包括传统价值驱动基金、企业风投 CVC、DAO 风投、世界级的交易所和贸易公司旗下的风险投.

1900/1/1 0:00:00NFT 评估和稀有度打分平台可以助你在 NFT 投资中先人一步。这些工具是挖掘宝藏 NFT 项目的一把好手,具备评估 NFT 稀缺度、挖掘最新 NFT 项目、追踪巨鲸钱包、优化投资决策等功能.

1900/1/1 0:00:00