目前许多主流叙事认为,以区块链技术为基础构建的 Web3 产品,能够通过发行代币赋予用户以真正的资产所有权。如区块链游戏可以将传统游戏中的游戏资产,由游戏公司托管变为玩家自己持有;而 NFT 技术则赋予创作者以真正的作品所有权,并可以据此对创作者进行更好地激励。

的确,区块链技术解决了传统资产的托管问题。但在失去中心化机构的帮助后,构建链上所有权其实遇到了更多问题,这些问题一方面导致了用户权益被侵害,另一方面也为一些项目方进行监管套利提供了操作空间。

因此,本篇文章就将重点集中在所有权经济的基础问题上,探讨哪些代币真的可以代表资产所有权,而哪些代币其实是比传统 Web2 更加中心化的强信任资产。

许多人会习惯性地将持有代币等价为获得资产的所有权。如持有某个项目的治理代币,就好像获得了对该项目的所有权;持有某个链游的 NFT,就获得了对该游戏装备的所有权。

然而代币并不天然等价于资产,很多时候代币就像现代汉语中「票」的概念一样,只是一种可被用来承载各类不同资产的通用媒介。随着其被用于承载各种不同的权利与义务,这种通用媒介才会进一步演变成具体的资产类别。

因此,附着在代币上的各种具体权利,才是决定其成为哪类资产的核心要素。目前市场中简单的将持有代币等价于赋予用户以某某所有权的叙事,其实都具有一定的误导性。

Web3营销公司Addressable完成750万美元种子轮融资:金色财经报道,Web3营销公司 Addressable 已完成 750 万美元种子轮融资,Fabric Ventures 和 Viola Ventures 共同领投,其他支持者包括North Island Ventures 和 Mensch Capital Partners。

该公司从包括以太坊和 Polygon 在内的一系列区块链收集数据,然后使用 Apache Spark 等大数据技术为区块链和社交数据编制索引。[2023/1/31 11:39:18]

就像一张演唱会门票之所以有价值,不在于你手中那张印刷精美的纸片,而取决于主办方在未来交付一场演出的承诺;一张银行存单之所以有价值,也不在于你手中盖有银行印章的纸条,而是来源于其在一定时间后还本付息的义务。

而如果他们不按照当时订立的契约履行交付演出或兑付资金的承诺,其所在的司法体系就会让其付出更加高昂的代价。这其实才是绝大多数权利之所以能够成立的原因,就是当这个权利被侵犯后,能够有相应的暴力机构来为被侵犯人提供救济服务。

并不是你单方面宣布或定义了一个权利,这个权利就能真的存在。所有没有救济措施的权利,本质上都是一纸空文,也必然不会受到他人的尊重。这也就是我们常说的:无救济则无权利(A right without remedy is not right)。

分布式路由协议 Syntropy 放弃 Polkadot 生态选择 Cosmos 进行 Web3 开发:12月27日消息,分布式路由协议 Syntropy 宣布停止其基于 Substrate 的 Amber Chain 上的验证者程序,并且决定从 Polkadot 生态系统切换到 Cosmos 生态系统。Syntropy 解释称,其开发团队在使用 Substrate 框架进行构建时面临着多重挑战,最终确认 Cosmos 区块链最适合其用例。[2022/12/27 22:10:55]

因此,如果没有对资产相关权利的有效保护措施,那么其实很难说用户真正获得了资产的所有权。

下面,我们将通过分析几个典型的链上资产类别,看看哪些是真正能够代表所有权的代币,而哪些只是精心包装的中心化资产。

虽然 Web3 项目并不以股份公司的形式而存在,但其发行的治理代币,却经常被等同于 Web3 项目的所有权凭证。然而实际情况是,许多治理代币都与股票有着非常大的区别,这种差异主要体现为两点:

一是治理范围的差异。公司股票所代表的治理权,往往可以直接或间接的对人事、财务等一切事项作出决议。而许多 Web3 项目的治理权却是「有限」治理权,这些治理权虽然可以投票修改一些协议的参数,但却无法阻止项目方转移项目金库中的资金。

加密货币高管推出 Web3 投资公司 Tangent:金色财经报道,Jason Choi 和 Daryl Wang 是亚洲两家主要投资公司的两位前加密高管,他们正在推出自己的基金来支持 Web3 项目。

这家名为 Tangent 的新公司每个季度都将“时间和资金投入到少数几家 Web3 公司作为天使投资人”。据彭博社报道,该公司不会接受外部资金或收取管理费。该公司每季度将与 2 到 5 个早期加密项目合作,“使用未公开的小型专有资本池”。

Choi 之前是 Spartan Capital 的普通合伙人,Wang 之前是新加坡 DeFiance Capital 的负责人。(the block)[2022/7/6 1:53:15]

二是执行过程的差异。虽然治理代币的持有者可以对议案作出决议,但对决议的执行依然要依靠项目团队主动进行。但如果这些项目方并不真正履行自己的义务,治理代币的持有者往往也无能为力。

因此,判断治理代币是否真能代表 Web3 项目的所有权,至少需要满足两个条件:一是治理权不能受限,凡是不能决定协议金库使用方式的治理权,都可以近似视为假的治理权;二是治理通过的决议,能够在链上得到自动执行。

Nansen现已支持用户使用Web3钱包登录:金色财经消息,多链数据分析平台Nansen发推表示,该平台目前已支持用户使用Web3钱包登录,目前已支持以太坊钱包地址,新用户已可使用以太坊钱包进行注册。[2022/4/14 14:23:15]

虽然要求全部采用链上治理的难度很大,但鉴于目前治理的执行过程很难获得司法体系的保障,因此链下执行的治理权事实上都处于不受监管的裸奔状态。根据「无救济则无权利」的原则,这种缺乏有效救济手段的权利往往很难受到保障。

因此仅从信任假设的强弱来说,目前无法通过链上实施治理的治理代币,其中心化风险相较于有法律保护的公司股票往往更高。

不过虽然难度较高,但目前依然有不少 Web3 项目能够依靠全面的链上治理实现治理权的去中心化。

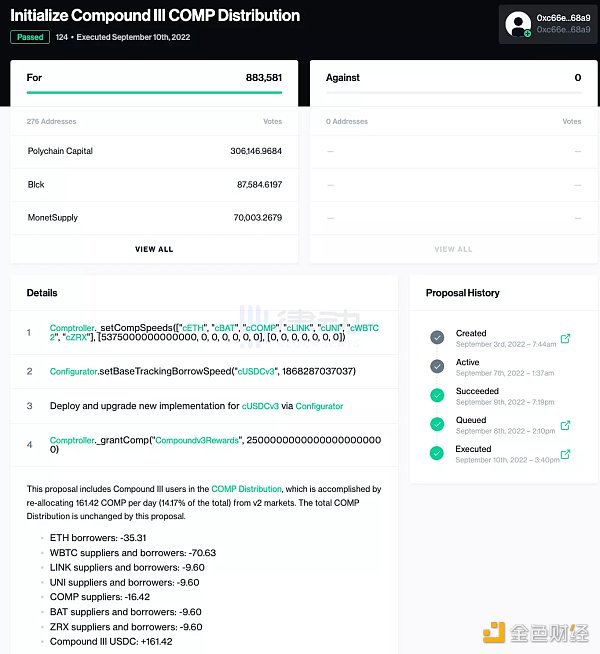

最典型的案例来自于 DeFi 领域。以 Compound 为例,其治理过程基本实现了全链上治理。从下方截图中我们可以看到,Compound 用于表决的治理提案并不是文字形式,而是都以计算机可以直接执行的代码来提交,一旦表决通过,治理合约就会依据已经写好的逻辑自动实施部署。

这种纯链上的治理过程消除了对团队严格执行表决结果的信任假设,做到了真正意义上的去信任化。因此,这类治理代币的持有者,才能算是真正意义上取得了这个项目的部分所有权。

Checkout.com完成10亿美元D轮融资,将加强Web3领域的扩张:1月13日消息,全球支付处理商Checkout.com宣布完成10亿美元D轮融资,估值达到400亿美元,目前总融资额达到18亿美元。主要投资者包括Altimeter、Dragoneer、富兰克林邓普顿(Franklin Templeton)、GIC、Insight Partners、Qatar Investment Authority、Tiger Global、牛津捐赠基金和另一家大型西海岸共同基金。该公司表示,新资金将用于三个关键领域:美国市场增长、市场解决方案的推出以及加强Web3领域的领导地位。Checkout.com提供一个在线平台,可简化全球在线商家的支付处理。客户包括Netflix、必胜客、索尼等传统大型企业,以及加密公司Coinbase、Crypto.com、FTX和MoonPay,其模块化产品和平台被Socios.com等粉丝代币提供商和Meta的Novi钱包使用。此外,该公司正在私下测试一种创新解决方案,为使用数字货币的商家结算交易。[2022/1/13 8:45:47]

与治理代币类似,许多链游的 NFT 虽然解决了传统游戏中游戏装备的托管问题,但对于这些 NFT 在游戏中的使用方式,却依然需要依靠项目方运行的中心化服务器提供保障。

因此判断链游 NFT 是否真的代表资产所有权,其实也可以概括为两个关键指标:一是这些 NFT 是否被游戏运营方托管;二是游戏的核心逻辑是否上链。

其中第一条绝大部分链游都可以符合要求,即便有些 NFT 在参与游戏时采用了托管模式,但用户依然可以随时将 NFT 提取到链上。

而更为关键的是第二条。目前许多链游由于底层公链性能的限制,不得不将游戏的核心逻辑运行在链下服务器中。这时一旦项目方对相关代码进行更改甚至停服跑路,用户资产的游戏功能也将一夜归零。因此采用这种架构的游戏很难说通过 NFT 使用户获得了游戏装备的真正所有权。

而想要彻底解决这个问题,不但需要链游开发团队的积极配合,更关键的是底层公链的性能能够得到大幅度地提高。值得欣慰的是,目前已经有许多扩容方案如 StarkNet 以及 Arweave,正在尝试开发将游戏主要逻辑都部署在链上的「全链链游」。如果这个方向在未来真的能够走通,才算在真正意义上解决了游戏玩家无法获得游戏资产所有权的问题。

金融资产可以说是目前实现用户所有权最为成功的一个细分类别了。由于金融资产中的债权可以很方便地通过智能进行编程,因此这类债权凭证可以做到最大程度的去信任化,不依靠链下司法系统也能很好的保障用户所有权。

这类典型代币包括 Compound 发行的 cToken,Aave 的 aToken,以及 Uniswap 的 LP Token(V2 版本)或 LP NFT(V3 版本)等。这些代表金融债权的代币的持有者,可以随时从相关的合约金库中,按约定数量赎回自己的资产。既不需要指望项目方信守承诺,也不需要链下的司法系统提供救济措施。

除此以外,以 USDT 与 USDC 为代表的中心化稳定币,虽然并没有解决资产的托管问题,并且要依靠比较强的信任假设(信任托管方,并且信任美国政府不会查封托管账户)。但由于其中涉及的信任主体如 Circle、Tether 等一定程度上接受了链下司法系统的监管和保护,导致用户的托管资产处于一定程度的监管范围内,依靠传统的方式,相对较好地保护了用户的资产所有权。

上文几个资产类别都由原生的区块链全队打造,但在最近两轮熊市中,市场还出现了不少所谓的「链改」项目。这类项目的构建方式,基本都可以概括为链下资产的凭证上链(不是真资产上链),同时这些资产对应的权利,也基本需要依靠传统的司法体系进行保障,当然也无法做到完全的去信任化。

因此判断这类链改代币是否真能赋予用户以所有权,也不能仅仅通过分析其所谓代币经济,而是要看其权利是否能够得到链下司法体系的有效保护。所以这类项目虽然发行了代币,但从其实质上来讲,可能更应该归类为 Web2 项目更为合适。

这里之所以要花费大量篇幅梳理关于所有权的相关概念,主要是因为在之前牛市中出现了太多通过所有权概念进行概念套利或监管套利的行为。

回顾过去两年多的历史可以发现,许多项目发行的治理代币往往只具有受限制的治理权限(管不了钱),而二级市场却依然不吝于对其按照股票的估值标准进行炒作。

而主打 X2E 概念的各类 GameFi 链游,也大多需要依靠中心化服务器运行游戏的核心逻辑。一边打着赋予用户所有权的旗号发行代币和 NFT 获取收入,一边自己牢牢掌控着游戏世界中的生杀大权。不但可以随意修改游戏规则,甚至可以不受制约的转移项目资金,可以说将 Web3 的优势(没有监管)与 Web2 的特点(中心化)进行了完美结合,实现了项目方利益的最大化。

以上这些都可以归类为典型的监管套利行为。

我们在构建一个 Web3 项目时,其核心目标不应是简单的进行资产上链或者发币,而是希望通过区块链技术更好地解决之前难以解决的信任问题,进而不断增加各参与方的信任程度,降低构建信任的成本,这些才是 Web3 项目能够提高效率的根本原因。

链上发行的代币并不一定是去中心化资产,甚至有可能只是包着 Web3 外衣,进而进行监管套利的无监管 Web2 资产。

如果不在增信上下功夫,而仅仅将重心放在代币经济的设计上,不但容易引起金融泡沫,甚至都无法向用户交付一个真正代表所有权的资产类别,那么一切关于 Web3 的所有权经济更是无从谈起。

区块律动BlockBeats

媒体专栏

阅读更多

财经法学

成都链安

金色早8点

Bress

链捕手

PANews

Odaily星球日报

加密市场很不稳定,固定的利率回报并不常见。这对希望将固定利率负债与固定利率资产相匹配的债权人和债务人来说是一个巨大的问题.

1900/1/1 0:00:00原文作者:Ben Giove原文来源:Bankless市场正处于动荡之中,监管的锁链正在收紧,对区块空间的需求是 2019 年以来的最低点,今年最大的事件——合并,也已经结束.

1900/1/1 0:00:00目前DeFi最热门的领域之一是DeFi和NFT的交叉点,也被称为NFTfi。在当前的 NFTfi 生态中,已经有五花八门的品类.

1900/1/1 0:00:00原文标题:《社交代币设计过程中的 10 个关键学习点,回答「社交代币悖论」问题 》(10 Key learnings in designing social tokens answer.

1900/1/1 0:00:00撰写:cs361编译:深潮 TechFlowAMM 的创新促进了 DeFi 行业的爆炸性增长,从上个周期的 5 亿美元增长到如今略低于 200 亿美元 ,差不多有 400 倍的惊人增幅.

1900/1/1 0:00:00作者:孟永辉 专栏作家;资深撰稿人;知名行业研究专家无论是从支撑元宇宙的底层技术上来看,还是从元宇宙的落地和应用上来看,一幅热火朝天的场景,正在上演着.

1900/1/1 0:00:00